「法人税対策として、効果的な節税スキームを探したい」

「税金の過払いを防ぎ、キャッシュを手元に残したい」

── 経営者なら誰しも、このような思いを抱いているのではないでしょうか。

税制改正により、多くの節税スキームが利用できなくなるなか、現在でも有効な手法として挙げられるのが、「オペレーティングリース」を活用した節税対策です。

この記事では、法人がオペレーティングリースに投資すると、どのように節税効果が得られるのか、基本的な仕組みからメリット、リスクまで、全体像を解説します。

「そもそもオペレーティングリースって何?」という方にも、図解を用いてわかりやすく解説しますので、ご安心ください。

実用性の高い節税対策の知識を身につけ、状況に応じて使いこなせるようにしていきましょう。

目次

1. オペレーティングリースとは何か?

まず、「オペレーティングリース」とは何か、基本的な事項から確認していきましょう。以下のポイントを解説します。

〈1〉図解でわかるオペレーティングリースの仕組み

〈2〉オペレーティングリースで扱われる物件(航空機・船舶・コンテナ他)

〈3〉オペレーティングリース投資の利回りと全体の流れ

1-1. 図解でわかるオペレーティングリースの仕組み

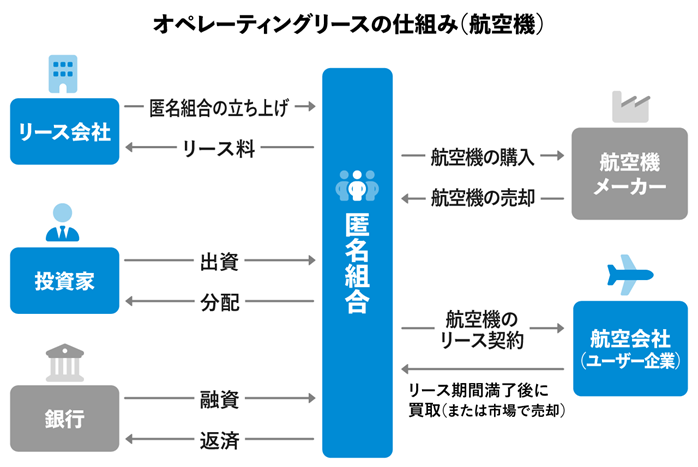

オペレーティングリースとは、投資家から集めた資金で、航空機・船舶・コンテナなどの物件を取得し、それをユーザー企業に賃貸してリース収入を得る仕組みのことをいいます。

「投資家」「リース会社」「ユーザー企業(航空会社、海運会社など)」の三者が関わるのが特徴です。

例として、以下は「航空機のオペレーティングリース」の仕組みを図解したものです。

オペレーティングリースの基本的な仕組み

・投資家がリース会社に出資:投資家は、匿名組合契約(*1)などを通じてリース会社に出資し、出資金額に応じた分配金受取権を取得します。オペレーティングリースでは、不特定多数の投資家から成る匿名組合が組成されるケースが一般的です。

・リース会社(匿名組合)がリース物件を取得:リース会社は投資家から集めた資金を元手に航空機や船舶などの物件を取得します。物件の所有権はリース会社に帰属します。

・リース会社がユーザー企業に物件を賃貸:リース会社は取得した物件をユーザー企業に一定期間リースします。リース期間は物件により異なりますが、航空機で8〜12年、船舶で6〜10年程度が一般的です。

・ユーザー企業がリース料を支払う:ユーザー企業はリース期間中、定期的にリース料をリース会社に支払います。

・リース料を原資に投資家に分配金を支払う:リース会社は、ユーザー企業から受け取ったリース料を原資として、出資者たる投資家に分配金を支払います。これがリース投資の収益となります。

・リース期間満了時に物件を売却する:リース期間満了時には、物件は売却処分されます。売却益が生じた場合は、投資家に分配されます。

*1:匿名組合とは、事業を行う営業者と出資を行う匿名組合員から成る組合のことです。匿名組合員は経営に関与せず、利益の分配を受ける立場となります。

1-2. オペレーティングリースで扱われる物件(航空機・船舶・コンテナ他)

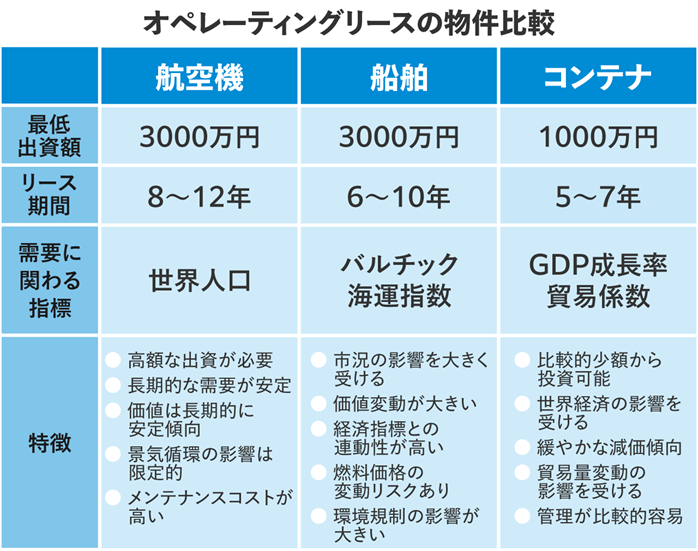

オペレーティングリースで扱われる代表的な物件としては、航空機・船舶・コンテナがあります。

代表的なオペレーティングリースの種類

・航空機リース:航空機を投資対象とするオペレーティングリースです。リース期間は機体の経済的耐用年数に応じて8〜12年程度に設定されるのが一般的です。

・船舶リース:船舶を対象とするオペレーティングリースです。リース期間は船舶の種類によって異なりますが、概ね6〜10年程度です。船舶の建造資金の調達手段として利用されるケースが目立ちます。

・コンテナリース:海上コンテナを投資対象とするオペレーティングリースです。リース期間はコンテナの償却年数に合わせ、5~7年程度とするのが通例です。コンテナを大量に保有・運用する海運会社などが利用者となります。

ほかに、医療機器や工作機械、土木建設機械、半導体製造装置など、多様な物件を対象としたオペレーティングリースが存在します。

1-3. オペレーティングリース投資の利回りと全体の流れ

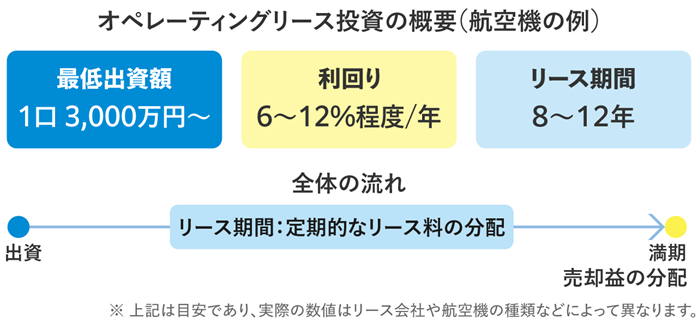

オペレーティングリース投資の利回りや全体の流れは、投資対象となるリース案件によって、大きく異なります。

あくまで一例ですが、航空機の場合でいえば、利回りは「6〜12%/年」程度が見込まれます。

8〜12年にわたるリース期間中、定期的にリース料を原資とした分配金の分配があります。満期になると航空機を売却し、その売却益が分配されます。

参考:野村バブコックアンドブラウン株式会社「航空機オペレーティング・リース」

2. オペレーティングリースが節税対策になるメカニズム

法人がオペレーティングリース事業に投資することで節税効果が得られるメカニズムとして、以下のポイントを解説します。

1.節税対策の流れ

2.リース資産は減価償却できる

3.「定率法」の場合は早期に減価償却を進められる

4.個人の節税効果は低い(雑所得のため)

それぞれ見ていきましょう。

2-1. 節税対策の流れ

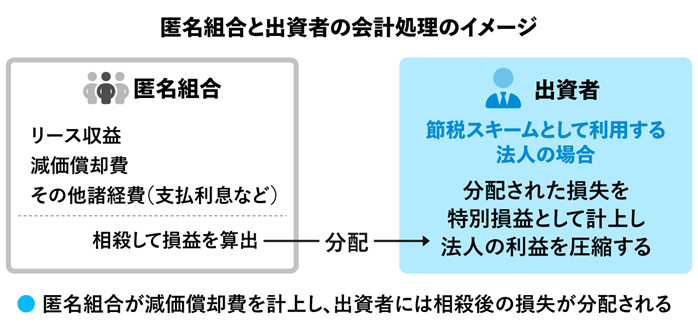

まず、具体的な会計の流れを確認しましょう。

【オペレーティングリース投資による節税の流れ】

・匿名組合契約を通じて出資する:法人が匿名組合契約に基づいてリース事業に出資します。匿名組合員としての持分は、法人の資産として会計処理します。

・リース期間中に分配金を受領する:リース物件の賃貸期間中、法人は匿名組合から分配金を受け取ります。この分配金は法人の益金となり、法人税の課税対象となります。

・資産の減価償却費は損失として分配される:リース物件の取得費は、匿名組合の減価償却費として計上されます。この減価償却費は匿名組合の損失となり、出資割合に応じて前述の分配金として法人に分配されます。

・分配された損失で課税所得を圧縮する:法人に分配された匿名組合の損失は、法人の利益から控除できます。法人の課税所得が圧縮され、節税効果が生まれます。

ここで重要となるのが、「リース資産は減価償却できる」という点です。以下に続きます。

2-2. リース資産は減価償却できる

匿名組合が取得したリース物件は、それぞれの物件の定められた計算方法によって、減価償却費として計上されます。

【リース資産の減価償却がもたらす節税効果】

・リース物件の税務上の償却:匿名組合は、取得したリース物件の取得価額を一定の期間にわたって減価償却します。

・投資家への節税効果の波及:減価償却による節税効果は、匿名組合契約を通じて投資家に波及します。減価償却の損金分は、投資家に支払われる分配金に反映されるためです。

会計処理のイメージとしては、匿名組合では「リース収益・減価償却費・その他諸経費」などを相殺して損益を算出し、分配金を分配します。

出資者である法人側では、分配された損失を特別損益として計上し、法人の利益を圧縮します。これが、オペレーティングリース投資によって得られる節税効果の核心部分です。

2-3. 「定率法」の場合は早期に減価償却を進められる

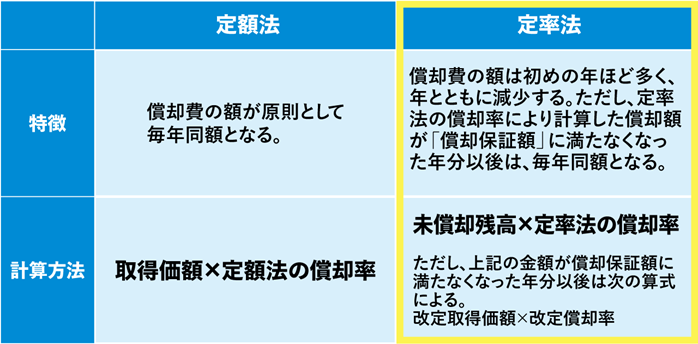

補足として、減価償却の計算方法には「定額法」と「定率法」の2つがあります。どちらを適用できるかは、資産の種類や使用方法、法定耐用年数に基づいて規定されています。

出典:国税庁「No.2106 定額法と定率法による減価償却」より作成

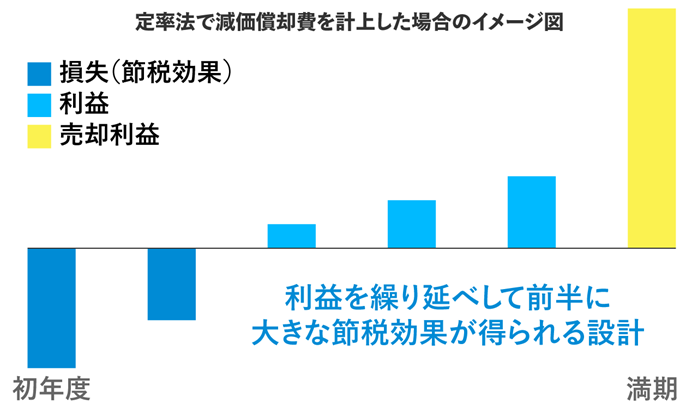

オペレーティングリースの商品によっては、定率法を活用して早期に減価償却を進め、節税効果を前倒しで得られるように設計されているものもあります。

その場合のイメージは、以下のとおりです。リース期間の前半は、減価償却費がリース料の収入を上回り、より大きな節税効果を得られます。

2-4. 個人の節税効果は低い(雑所得のため)

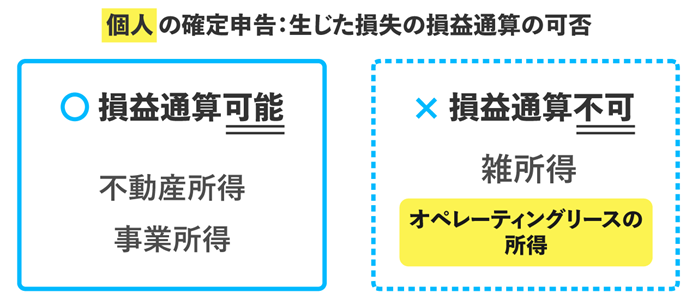

もう一点補足として、オペレーティングリースの節税効果が期待できるのは、法人税の場合です。

オペレーティングリース投資による個人の所得税の節税効果は、期待できない点にご注意ください。その理由は、オペレーティングリースを通じた所得は、雑所得に区分されるためです。

個人の所得税は、給与所得の黒字を、不動産所得や事業所得の赤字と相殺(損益通算)して、節税効果が見込めます。しかしながら、雑所得は損益通算が不可の所得区分となっています。

参考:国税庁「No.1500 雑所得」、国税庁「No.2250 損益通算」

法人ではなく個人で、節税効果を高めたい方向けの情報は以下にまとめましたので、必要な方はご確認ください。

個人ができる節税・税金対策12選|個人事業主ができる対策も解説

3. オペレーティングリースを使う節税のメリット

法人がオペレーティングリースを活用して節税を図るメリットは、大きく3つ、挙げられます。

①本業の営業利益に影響を与えず課税所得を圧縮できる

②大口の節税効果を長期にわたり継続できる

③相続税・贈与税対策としても有効である

それぞれ見ていきましょう。

3-1. 本業の営業利益に影響を与えず課税所得を圧縮できる

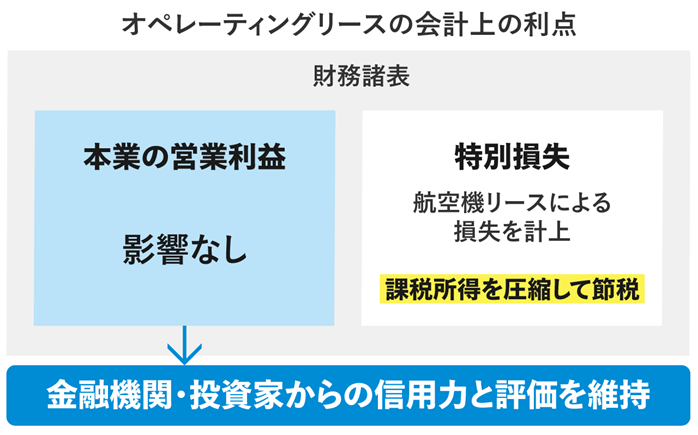

1つめのメリットは「本業の営業利益に影響を与えず課税所得を圧縮できる」です。

オペレーティングリースに投資することで発生する損失は、法人の本業の利益とは別に、特別損失として扱います。

【本業の利益とは独立して課税所得を減らせる仕組み】

・リース事業の損益は本業とは区分して管理:オペレーティングリース投資に伴う損益は、本業の売上高や利益額とは完全に分離して扱われます。

・リース投資の損失で全社の課税所得を圧縮:本業が好調で多額の利益が見込まれる場合、オペレーティングリース投資で発生した損失を損金算入して、課税所得を圧縮できます。

・投資額の増減で節税額のコントロールが可能:リース投資の金額を増やせば節税額が大きくなり、投資を減らせば節税幅が小さくなります。投資額の調整を通じて、節税額を意図した水準に誘導できます。

本業の業績に悪影響を及ぼすことなく、課税所得のみをある程度、意図したとおりに圧縮できます。これは、法人にとって有用な節税手法だといえるでしょう。

3-2. 大口の節税効果を長期にわたり継続できる

2つめのメリットは「大口の節税効果を長期にわたり継続できる」です。

オペレーティングリースの対象となる物件の多くは、航空機や船舶など高額な資産です。そのため、1案件あたりのリース規模も大きくなる傾向にあります。

【大規模かつ継続的な節税効果が期待できる背景】

・高額物件への投資で大口の損失計上が可能:オペレーティングリースの対象となる航空機・船舶・コンテナなどは、いずれも高額な資産です。1口1,000万円〜3,000万円以上での出資となり、大口の損失計上が可能です。

・長期のリース期間で節税効果も長期化:オペレーティングリースの期間は、リース物件の法定耐用年数やリース満了時の残存価値を踏まえて決定されます。航空機や船舶を対象とする場合、リース期間は10年前後に及び、長期間にわたって節税メリットが得られます。

・複数案件への投資で節税額を積み増し:1案件で大きな節税効果が見込めるうえ、その効果が長期間持続するのがオペレーティングリース投資の特徴ですが、さらに投資案件を複数組み合わせ、節税額を積み増していくことも可能です。

このようにオペレーティングリースは、大口の投資が可能で、長期にわたり節税効果を発揮できる魅力的な投資対象だといえます。

うまく活用すれば、大幅な節税を中長期的に継続できる可能性は十分にあるでしょう。

3-3. 相続税・贈与税対策としても有効である

3つめのメリットは「相続税・贈与税対策としても有効である」です。

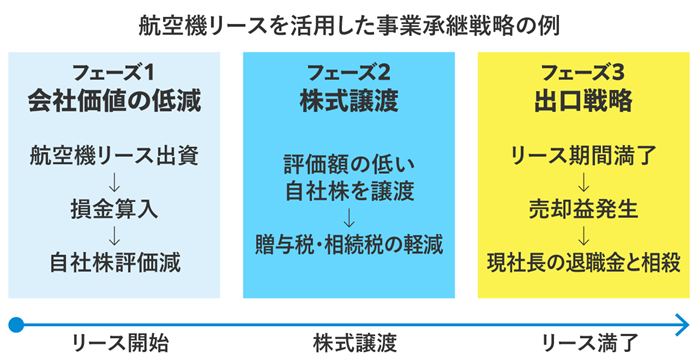

たとえば、以下は航空機リースを活用した事業継承戦略の例です。

事業継承時点までに、オペレーティングリース投資を活用しながら自社株の評価を下げ、より低い贈与税で株式譲渡ができるようにします。

その後、リース満了時には売却益が生じますが現社長の退職金と相殺して、課税所得を圧縮します。

将来に向けた相続税・贈与税の対策を検討中の場合には、その節税対策としても検討の余地があります。

4. オペレーティングリース投資の注意点

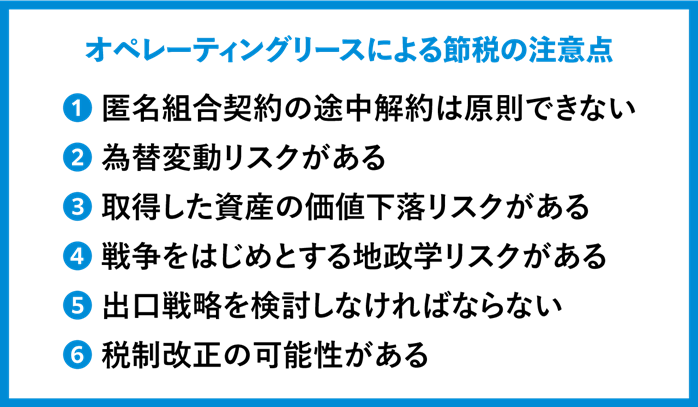

オペレーティングリースは節税メリットの大きい投資スキームである一方、注意すべき点もあります。以下のポイントを確認しましょう。

(1)匿名組合契約の途中解約は原則できない

(2)為替変動リスクがある

(3)取得した資産の価値下落リスクがある

(4)戦争をはじめとする地政学リスクがある

(5)出口戦略を検討しなければならない

(6)税制改正の可能性がある

4-1. 匿名組合契約の途中解約は原則できない

1つめの注意点は「匿名組合契約の途中解約は原則できない」です。

オペレーティングリースへの投資は、匿名組合契約に基づいて行われるのが一般的です。

この場合、リース期間の途中で匿名組合契約を解除し、出資金を引き上げることは原則として認められていません。

リース期間は、通常5年〜10年以上の長期にわたります。この期間、投資金額は拘束されることになります。

オペレーティングリースは、長期の投資期間と資金拘束を伴う投資であると、あらためて認識しておきましょう。キャッシュフローに余裕のある資金を充てる必要があります。

4-2. 為替変動リスクがある

2つめの注意点は「為替変動リスクがある」です。

オペレーティングリースでは、リース料の設定を外貨建てとするケースが多くあります。

外貨建ての場合、出資時の為替レートと、分配金や売却益の受け取り時の為替レートにずれが生じると、為替差損益が発生します。

純粋な投資目的であれば、出資時点よりも円安になると為替差益が生じるため、投資リターンの向上につながります。

一方で、節税目的であれば、為替差益の発生はかならずしも望ましいとはいえません。想定以上の利益が生じると、節税効果が減殺されるリスクがあるためです。

実際、2022年以降の急激な円安では、「想定より利益が出てしまった」という声も聞かれます。

4-3. 取得した資産の価値下落リスクがある

3つめの注意点は「取得した資産の価値下落リスクがある」です。

オペレーティングリースの対象となる物件は、航空機や船舶、コンテナといった高額な資産です。これらの物件の価値は、経済情勢や技術の進歩、需給バランスなどの影響を受けて変動します。

記憶に新しいところでは、コロナ禍において、航空機の需要が著しく低下しました。

リース期間中に予期せぬ価値の下落が生じた場合、リース満了時の物件の売却益が減少したり、売却損が発生したりするリスクがあります。

4-4. 戦争をはじめとする地政学リスクがある

4つめの注意点は「戦争をはじめとする地政学リスクがある」です。

オペレーティングリースの対象となる航空機や船舶は、グローバルな範囲で運航・運用されます。

リース物件の運航地域で戦争や内乱などの地政学的リスクが高まった場合、稼働率の低下や資産の毀損などが生じる恐れがあります。

【地政学リスクが投資に与える影響】

・地域紛争の影響:リース物件の運航地域で戦争が勃発した場合、当該地域での運航が制限され、ユーザー企業のリース料支払いが滞るリスクがあります。

・テロなどの脅威:航空機がハイジャックやテロの対象となるリスクは皆無ではありません。テロの脅威が高まれば、航空需要の減退により、リース事業の採算性が悪化する可能性があります。

・政情不安定の影響:リース物件の運航地域やユーザー企業の所在国で政変などが発生し、政情が不安定化した場合、リース事業の継続が困難になるリスクも考えられます。

実際、2022年のロシアによるウクライナ侵攻では、ロシアに対する経済制裁が科されて以降、多くのリース航空機が回収不能になりました。

地政学リスクは、その性質上、事前に予測が難しいため、リスク管理の難易度が高いのが特徴です。

参考:ロイター「焦点:航空機リース、ロシアで続々損失 保険会社と激しい戦いへ」

4-5. 出口戦略を検討しなければならない

5つめの注意点は「出口戦略を検討しなければならない」です。

オペレーティングリース投資では、節税メリットを享受する一方で、出口戦略を見据えた計画的な対応が欠かせません。節税対策の観点では、利益を繰り延べているに過ぎないからです。

とくに、リース満了時に多額の利益が出て、想定外の納税が必要になってしまうと、キャッシュフローに悪影響を及ぼします。

前出の事業承継への活用では、リース期間満了と現社長の退職金支給のタイミングを合わせて相殺する手法をご紹介しました。

このような出口対策や、納税資金の準備、あるいは新たな節税対策のスタートなど、個々の状況にあわせた対応が必要です。

4-6. 税制改正の可能性がある

6つめの注意点は「税制改正の可能性がある」です。

オペレーティングリースは、5〜10年以上の長期契約となります。この間に税制改正がないとは言い切れません。

リース期間中に予期せぬ税制改正が行われた場合、期待した節税効果を確保できなくなる恐れがあります。

節税メリットを過度に期待するのではなく、税制の変更可能性を織り込んだ保守的な投資判断が必要といえるでしょう。

以上、6つの注意点をお伝えしました。

オペレーティングリースへの投資を検討される際には、これらの注意点を踏まえて慎重に検討しましょう。

5. オペレーティングリースを使った節税を成功に導くためのポイント

最後に、オペレーティングリースを活用した節税対策を成功させるために、押さえておきたいポイントをお伝えします。

①まずは少額の投資から始める

②税理士とよく相談してシミュレーションを行う

③ほかの投資と比較する

5-1. まずは少額の投資から始める

1つめのポイントは「まずは少額の投資から始める」です。

オペレーティングリース投資は、ほかの金融商品と比べると、まだ一般的とはいえません。流通している情報も限定的です。

特殊な投資法であることを踏まえ、まずは少額でスタートし、リスクとリターンの特性を十分に理解していくことをおすすめします。

なお、オペレーティングリースは、金融機関と系列のリース会社が行っているケースが多く見られます。

オペレーティングリース投資を検討する際は、複数の金融機関で相談しましょう。特定の金融機関に偏らない、バランスの取れた情報を収集しやすくなります。

5-2. 税理士とよく相談してシミュレーションを行う

2つめのポイントは「税理士とよく相談してシミュレーションを行う」です。

オペレーティングリース投資では、リース取引に関する会計処理や税務申告などの実務対応が欠かせません。専門家のアドバイスを仰ぎながら、適切な処理を徹底することが重要です。

まずは、顧問税理士と綿密に相談をして、リスクの洗い出しや節税効果のシミュレーションを行いましょう。

シミュレーションの手順

・現状分析:企業の財務状況や投資目的を税理士と共有し、オペレーティングリース投資の適合性を評価します。この段階で、企業の中長期的な財務戦略との整合性も確認します。

・リスク評価:オペレーティングリース投資に伴う潜在的なリスクを特定し、その影響度を定量的に分析します。税制改正や会計基準の変更など、将来的なリスクも考慮に入れます。

・税務シミュレーション:複数のシナリオを設定し、各ケースにおける税負担の軽減効果を数値化します。リース期間中の減価償却費の影響も詳細に試算します。

・キャッシュフロー分析:投資に伴う将来のキャッシュフローを予測し、資金繰りへの影響を評価します。

・法的リスクの確認:契約条件や法的義務について税理士と確認し、潜在的な法的リスクを特定します。必要に応じて、弁護士との連携も検討します。

独断で決めることなく、専門家の見解を十分に考慮したうえで、最終的な投資判断を行うことが賢明です。

5-3. ほかの投資と比較する

3つめのポイントは「ほかの投資と比較する」です。

オペレーティングリース投資を検討する際は、ほかの投資対象と比較してみることも大切です。リスクとリターンのバランスや、流動性、投資期間など、さまざまな観点から総合的に投資メリットを見極める必要があります。

たとえば、不動産投資も、法人の節税対策として有効です。減価償却費の計上により、課税所得の圧縮が可能な点は、オペレーティングリース投資と共通しています。

不動産投資について検討されたい場合には、無料でご相談を受け付けています。以下のリンクよりお気軽にご連絡ください。

6. まとめ

本記事では「オペレーティングリースによる節税」をテーマに解説しました。要点をまとめておきましょう。

最初に基礎知識として、以下を解説しました。

◎オペレーティングリースとは、航空機や船舶などの物件を投資家の出資で取得し、ユーザー企業に賃貸してリース収入を得る仕組み

◎表的な物件は航空機・船舶・コンテナだが、医療機器などのオペレーティングリースもある

◎投資家はリース会社との匿名組合契約を通じて出資し、リース収入を原資とした分配金を得る

オペレーティングリースの節税対策のポイントは以下のとおりです。

・リース投資で生じた損失を法人の損金に算入できる

・匿名組合が取得したリース物件を減価償却でき、その償却費は投資家に損失として分配される

・リース期間の前半は減価償却費がリース料収入を上回り、大きな節税効果が得られる場合もある

・オペレーティングリース投資は法人税の節税効果が中心で、個人の所得税での節税効果は低い

オペレーティングリースを使う節税のメリットとして、以下が挙げられます。

①本業の営業利益に影響を与えず課税所得を圧縮できる

②大口の節税効果を長期にわたり継続できる

③相続税・贈与税対策としても有効である

オペレーティングリース投資の注意点として、以下を解説しました。

(1)匿名組合契約の途中解約は原則できない

(2)為替変動リスクがある

(3)取得した資産の価値下落リスクがある

(4)戦争をはじめとする地政学リスクがある

(5)出口戦略を検討しなければならない

(6)税制改正の可能性がある

オペレーティングリース投資を成功に導くためのポイントは、以下のとおりです。

①まずは少額の投資から始める

②税理士とよく相談してシミュレーションを行う

③ほかの投資と比較する

オペレーティングリースは、適切なリスク管理を前提とすれば、大きな節税メリットを享受できる有力な選択肢のひとつといえます。状況に応じて、ほかの節税対策とあわせて検討することをおすすめします。

コメント