「税金が高い」

「せっかく年収が増えたのに手取りが増えない」

と悩んでいませんか?

そのような人には収益用物件を活用した節税スキームがおすすめです。

我が国は累進課税制度により、たくさん稼げば稼ぐほど税金をたくさん納めなければいけないシステムになっていますが、せっかく一生懸命働いても、実際に手元に残るお金が増えないと虚しくなってしまいますよね。

弊社ではそのような高所得であるがゆえのお悩みをお持ちの方へ、創業から15年間に渡って収益物件を活用した節税スキームを提案してきました。

本記事ではそのノウハウを、実際の節税成功者の経験談を交えてお伝えします。

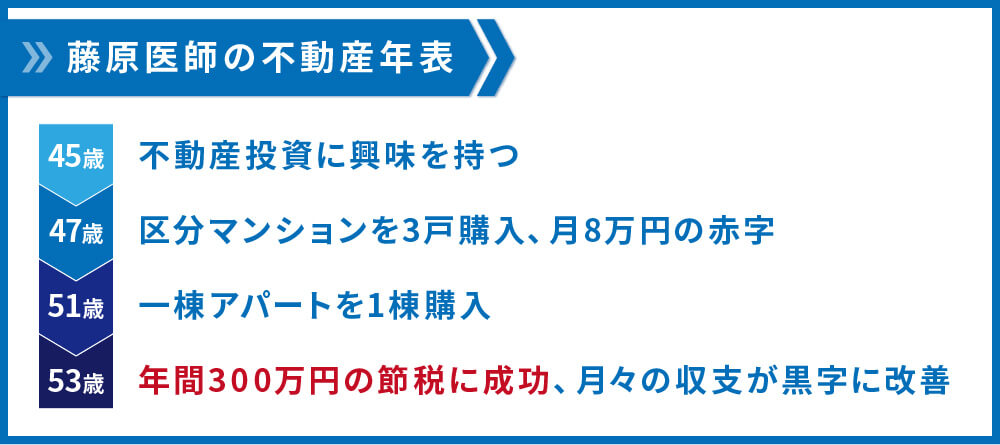

この節税スキームを使って実際に年間300万円の税金を減らすことに成功した人が、藤原(仮名)医師です。

藤原医師が不動産投資で失敗したと思った経験と、実際に節税に成功した体験談をお伝えし、まさに今かつての藤原医師と同じように税金に頭を悩ませている人の力になれればと思い、藤原医師ご協力のもと本記事を書きました。

目次

1.不動産投資との出会いを教えてください ~区分マンション~

本章では、藤原医師がなぜ不動産投資に興味を持ったのか、その後どのように行動をしたかをお伺いします。

1.1.不動産投資に興味をもったきっかけは区分マンションとの出会いでした

きっかけは、同僚が不動産投資で節税をしていると話しているのを聞いたことでした。

似たような給与水準の同僚が、「税金が高い」とぼやいていた私に、区分マンションで節税ができると教えてくれました。当時はその仕組みをよく理解できていなかったのですが、普段から親しくしている同僚が実践しているなら大丈夫だろうと思い、一度区分マンション投資の営業マンに会ってみることにしました。

1.2.営業マンからの説明を受けて区分マンションに魅力を感じました

営業マンからは、

- 老後に備えるためには、貯金だと月9万円、年金保険だと月6万円ほどかかるが、マンションだと家賃収入があるので月2万円の負担で資産形成ができる。

- 好立地なので賃貸需要も長く見込めて安心。

- フルローンで35年かそれ以上組めるので初期投資がほとんどかからない。

- 減価償却費が使えるので節税になる。

というところが、区分マンション投資のメリットだと説明されました。

節税もできて保険効果もあるなら、物件を購入するために借金をすることも許容範囲か、と思いました。

月2万円の負担というところに、せっかく不動産投資をして自腹を切るのか?と疑問に思いましたが、節税でお金は戻ってくるからトータルでみると大丈夫です!と言い切るので、そんなものかとその場では納得しました。

それに、好立地・きれいな内容・フルローンが出て初期投資額を抑えられるのも魅力的でした。

正直、区分マンションは価格も小さいので、多少失敗しても取り返しがつくと自分の中では余裕があったと思います。

2.区分マンションご購入後、その投資対効果はいかがでしたか

区分マンションの営業マンと話した後、区分マンションを購入することに決めた藤原医師。本章では実際に物件を所有した結果についてお伺いします。

2.1.結果として、毎月8万円近くを自腹で支払っています

私は年収が2000万円と比較的高く、まとまった節税効果を出すには最低でも3戸は買った方がいいと営業マンからアドバイスを受けて、その通りに区分マンション3戸を購入しました。

その結果、毎月8万円近くを自腹で支払っています。赤字でもそれ以上の税還付があると聞いていましたが、思うような節税効果を得られたのは初年度だけで、以降は期待していたほど税還付はありません。

物件を手放すことも考えましたが、今手放しても損切りをしてしまうことになるので、もはや保険替わりと割り切り運用を続けています。

3.区分マンションの状況を改善するために取り組まれたことを教えてください

区分マンションを購入した結果、月々8万円ほどを自腹で支払うことになった藤原医師。本章では期待と異なるこの結果を改善するために藤原医師が取り組まれたことをお伺いします。

3.1.なぜこんなことになったのか。原因をつきとめるために不動産投資を一から勉強しなおしました

先に買った区分マンションで思った投資効果が出ておらず、今一度不動産投資について勉強が必要だと思い、不動産投資に関する書籍を複数読みました。

その結果、区分マンションで得ることのできる節税効果は+α程度の効果であることを知りました。また、企業名は伏せますが、不動産投資業界では大手と言われる業者の営業マンに話を聞いたところ、区分マンションを購入する際に重視すべきは節税効果ではなく、きちんとCFが回るのか、サブリース契約の内容は買主に不利なものでないか、35年後ローンを支払い終わった時にも資産価値がそれなりにあると言えるものなのか、と言っていました。

そして、私は区分マンションの収益が多少赤字であっても節税効果があるのでどうにかなると思い込んでしまったため、物件選びを間違えてしまったのだと気づきました。

3.2.不動産投資について一から勉強しなおし、収益用不動産を活用した節税スキームを理解しました

様々な不動産投資法があるなかで、選択肢の1つとして築古1棟物への投資方法があると知りました。そして、高額な税金で悩んでいる私と同じような状況の人達は節税をするために築古一棟物に取り組んでいるということを知り、自分でも取り組めるものなのか書籍だけでなく複数のセミナーにも参加して勉強をしました。

その結果、区分マンション購入時にはよく理解できていなかった収益用不動産を活用した節税スキームを理解することができました。

収益用不動産を用いて税金対策ができる理由は、簡単にいうと、

① 「減価償却費」という経費計上はできるのに実際の支出は伴わないとても便利な経費を使い会計上の赤字をつくって、

② その赤字を給与所得にぶつけて所得を圧縮させる(=「損益通算」)ことができるから

でした。

これはカラクリやごまかしではなく、税法上認められている節税方法です。

損益通算とは、所得の赤字と黒字を相殺することをいいます。

不動産投資においては、不動産所得の赤字を自身の所得と相殺することが可能です。

例えば私のような、年収2000万円の勤務医が1億円のアパート(建物価格5,000万円、利回り9%、耐用年数5年)を購入して、年間1,000万円の減価償却をとったとします。

この場合、実際の不動産所得の手残りは100万円ですが、会計上は500万円の赤字です。

(※会計上の収支を求める場合は、借入金の元本部分の返済は経費にできないため無視します)

この会計上の赤字500万円と、年収2000万円を損益通算すると、

最終的に納める税金額は年収1500万円の人と同程度でよい(所得の圧縮に成功)ということなります。

これが、不動産投資を利用した節税の仕組みです。

3.3.減価償却費が他の経費と違い実際の手出しなく経費計上できる魔法のような経費だと知りました

私が目からウロコだったのは、この減価償却費という経費は、大多数の経費(接待交際費等)と異なり、会計上費用を計上できて、利益を小さくし税金額を減らせるのに、実際の支出は伴わない費用であるということです。そんな魔法のような経費があったのか、と。

そして減価償却費が大きければ大きいほど会計上の赤字を大きくできるため、より多くの所得を圧縮することができ、節税効果が高まることになります。

ここで当時の私が疑問に思ったのが、

「それって納税時期を先延ばしにしただけじゃない?」

ということです。

減価償却期間中に戻ってきた税金は、結局は物件を売却する時に譲渡税という形でほぼ同額税金を支払わなければいけないからです。

しかし、これも多くの人がしがちな誤解で、減価償却期間中の所得税・住民税率が譲渡税率より高ければ実際に税金を減らすことが可能だったのです。

例えば、私は年収が2000万円ですので、課税所得はおよそ1700万円、所得税・住民税率は約43%です。

減価償却期間中は会計上の赤字×所得税・住民税率43%相当分を節税でき、物件売却時には譲渡税率20%(長期譲渡の場合)の税金を支払うため、税率差23%相当分は実際に税を減らせたということになります。

4. 不動産投資について勉強しなおした結果、区分マンション失敗の原因は何かわかりましたか

不動産投資について勉強しなおし、収益用不動産を利用した節税スキームを理解することができたという藤原医師に、区分マンション投資で思うような成果がでなかった原因を伺いました。

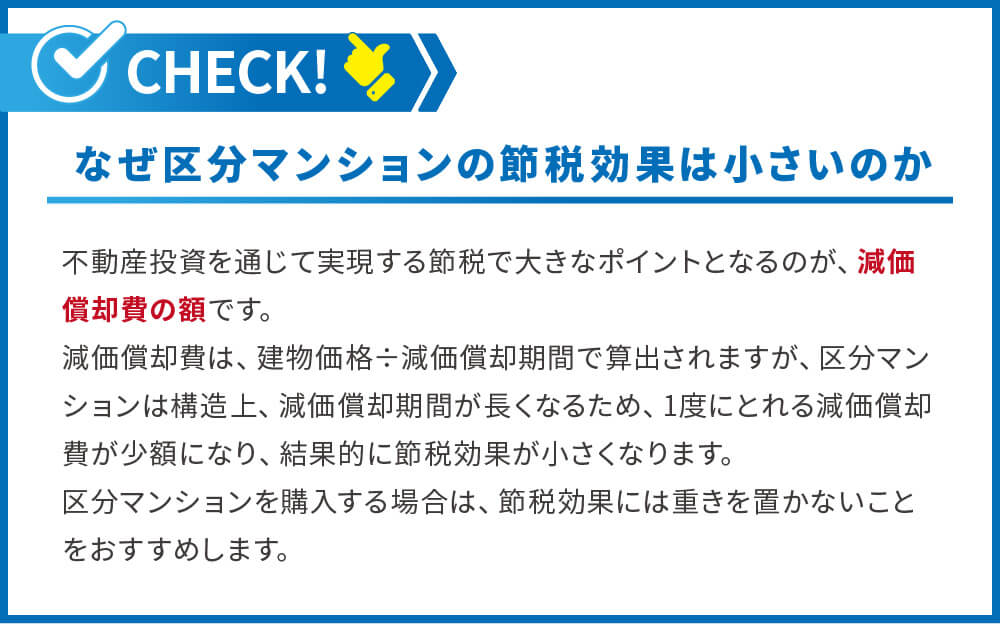

4.1.区分マンションで思ったような効果が得られなかったのは減価償却費を少ししかとれなかったからでした

減価償却費が大きければ大きいほど節税効果が高まるとお伝えしましたが、区分マンションはこの逆で、減価償却費をとりづらい特性があるということを当時は分かっていませんでした。

減価償却費は、上記のような計算式で算出されます。

このことから、 減価償却期間を短くすることで減価償却費を大きくできることが分かります。

区分マンションは、減価償却期間を短くすることが難しいです。

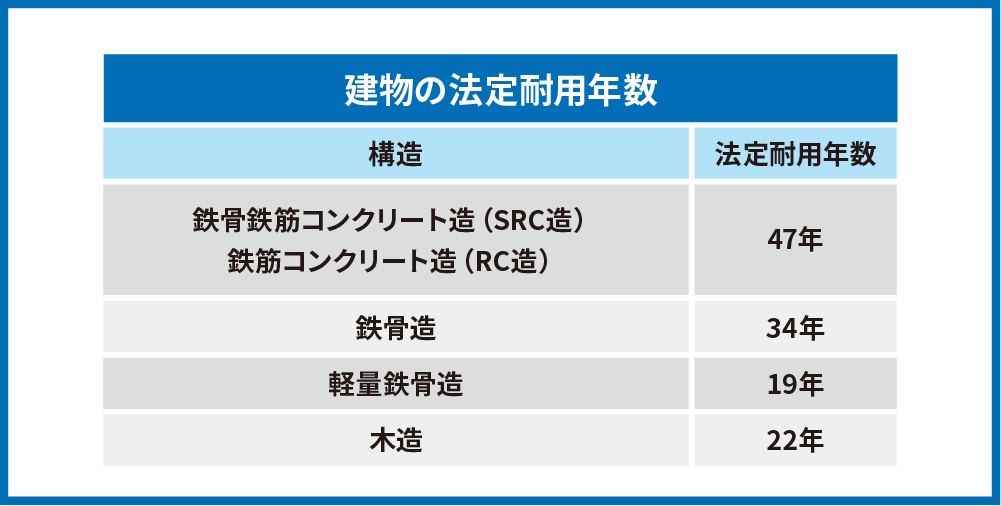

なぜなら、区分マンションの建物構造は大多数がRC造のため、法定耐用年数が長く、減価償却期間がどうしても長くなってしまうからです。

そのため、節税効果を高めるポイントとなる減価償却費を多くとることができず、区分マンション投資で思うような結果が得られなかったとわかりました。

4.2.減価償却費を大きくとれるのは耐用年数切れの木造築古一棟アパートだと知りました

耐用年数が切れた木造築古アパートは減価償却期間を最短4年と設定でき、RC造とは桁違いの短い減価償却期間を実現できるので、大きく減価償却費をとることができます。

イメージしにくいかもしれないので、実際に計算をして確認してみましょう。

例えば、5000万円の物件を購入したとして、区分マンションと木造築古一棟アパートそれぞれでとることのできる減価償却費の額を比較してみます。

区分マンションの場合の減価償却費は43万円/年

この物件がRC造の区分マンション、そして私含め不動産投資初心者が手を出しやすいイメージのある好立地の新築だった場合、減価償却費はどうなるのか。

RC造の法定耐用年数は47年。そして新築ですので築年数は0年。すると、減価償却期間は47年になります。

(計算式は煩わしくなるので省きます。詳しくは後述する別記事で確認してください。)

建物の価格を仮に4000万円だとします。

すると、建物価格4000万円÷減価償却期間47年=85万円が1年間にとれる減価償却費です。

築古アパートの場合の減価償却費は625万円/年

では、この物件が耐用年数切れの木造築古アパートだった場合、減価償却費はどうなるのか。

耐用年数切れの木造アパートの減価償却期間は4年。

(計算式は煩わしくなるので省きます。詳しくは後述する別記事で確認してください。)

建物の価格は、価格の半分の2500万円としましょう。

すると建物価格2500万円÷減価償却期間4年=625万円が1年間にとれる減価償却費です。

いかがですか。

木造築古アパートは区分マンションよりも1年間に500万円以上の減価償却費をとることができることがお分かりいただけたと思います。

減価償却期間の詳しい算出方法は下記の記事にまとめられているので参照してください。

4.3.建物の価格の決め方にコツがあることを知りました

上記ではざっくりと建物の価格を決めましたが、実際には、

① 当事者間で、実態に則した適切な価格割合を決める

② 固定資産税評価額の比率で按分(あんぶん)する

という、代表的な2つの建物価格を決める方法があります。

①当事者間で、実態に則した適切な価格割合を決める

実は、土地・建物の価格は常識の範囲内で、売買契約書に土地:建物の比率を明記すれば当事者間で決めることができます。

実態の建物や土地の価値とかけ離れた価格割合に設定することはお勧めしません。しかし、リノベーション工事によって建物の価値が上がっているなどの状況であれば、建物割合を大きく設定することも認められる場合があります。

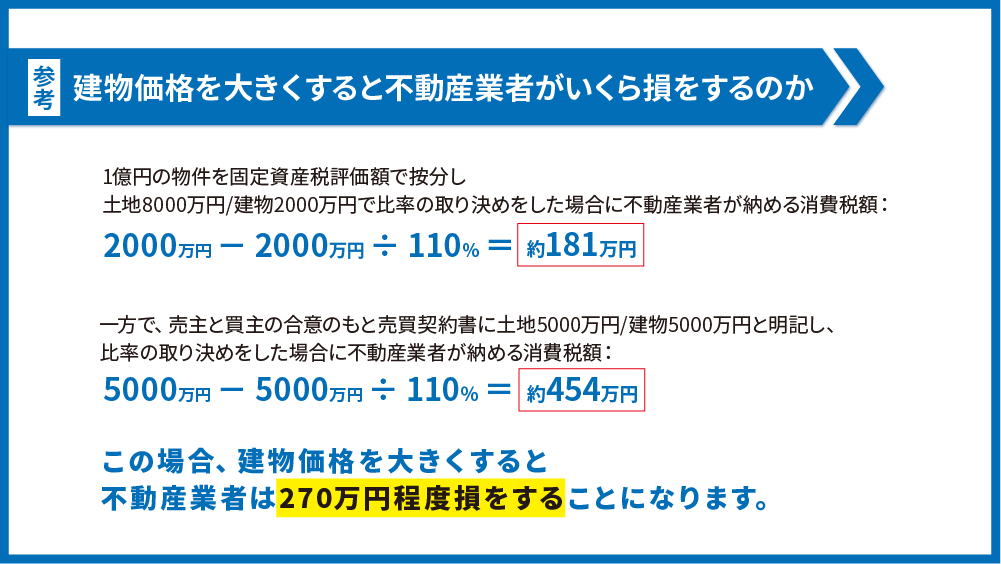

しかしながら、多くの不動産業者は「固定資産税評価額で按分しましょう」と勧めてきます。

なぜなら、建物価格を大きくしてしまうと、その分売却時の消費税が多くかかってしまい、不動産業者にとっては損だからです。

節税目的で不動産投資を実施するのであれば、売主と相談して常識の範囲内で適切に建物価格と土地価格の割合を決め、売買契約書に明記してもらいましょう。

②固定資産税評価額の比率で按分(あんぶん)する方法については、節税向きではないので割愛します。

4.4.幸いにも私は年収が高かったので収益用不動産を利用した節税を有利に進めることができるとわかりました

『3.3.減価償却費が他の経費と違い実際の手出しなく経費計上できる魔法のような経費だと知りました』でお伝えしたように、収益用不動産による節税スキームは、物件を保有している間の所得税・住民税率と物件を売却する際の譲渡税率の差を利用して実現するものです。

幸いにも私の所得税・住民税率は約43%と、譲渡税率(長期譲渡の場合約20%)と約23%の差をつくりだすことができる状況でしたので、本節税スキームを利用して有利に節税を勧めることができるという結論に至りました。

5.築古一棟アパートご購入後、その投資対効果はいかがでしたか

その後築古一棟アパートをご購入された藤原医師に、その投資効果をお伺いしました。

5.1.年間300万円の節税に成功、区分マンションの赤字も解消できました

結局、私は8000万円ほどの築古一棟アパートを購入し、その結果、年間300万円の節税に成功することができました。この節税効果と、築古一棟アパートによる家賃収入とで区分マンションの月々の8万円の赤字をカバーすることができ、ほっとしています。

先日3度目の確定申告が終わりましたが、この節税スキームの有用性をかみしめています。

購入にあたって、区分マンションと異なりある程度の頭金を入れることにはなりましたが、税還付があるおかげで、3年程で初期投資額は回収することができそうです。

何より、株式等と違って、一度持つとほとんど手がかからずに毎年数百万円の利益(という表現が正しいのかわかりませんが)を得ることができるのがありがたいですね。

6.これから収益用不動産を利用した節税を検討する人へアドバイスはありますか

収益用不動産を利用した節税をしたいと考えている人へ、藤原医師よりアドバイスをもらいました。

6.1.投資の目的を明確にして物件を選んでください

資産形成といってもその目的はいくつかに分かれると思いますが、私の場合、「高額な税金をなんとかしたい」という悩みがあり、収益物件を利用して「節税する」ことが目的でした。

このように、投資の目的が明確になっていれば、あとはその効果を実現できる不動産を選ぶだけです。目的が明確になっていない中で物件を選んでしまうと投資失敗のもとになると思います。

区分マンション購入をした時の私は、漠然と「資産形成がしたい、節税もできたらラッキーだな」という感覚でしたが、それがいけなかったと思います。

自分の投資目的を明確にして、それが実現可能な物件はどんなものかを見極めることが重要です。自分の投資目的を達成できる物件がどのようなものなのか自分で分からない人も多いと思いますので、その場合は信頼できる不動産会社へ相談をすることをお勧めします。

信頼できる不動産会社の見極め方は以下でお伝えします。

6.2.物件を売って終わりの会社には気を付けてください

物件を売って終わりの会社の何が危険かというと、物件を売りさえすれば後は知らんぷりをできてしまうところです。

今回紹介をした節税スキームは「木造築古アパート」を利用するものですので、特に注意が必要だと思います。安易に物件を選んでしまうと、築古ゆえに節税効果を上回るような大きな修繕費等が発生してしまう恐れもあるからです。

逆に、物件を売って、その後物件の管理運営もする会社はオーナーと関係性が続いていきますので、必然的に買主に不利益になる取引がしづらくなります。

不動産会社の一気通貫したサポート体制は、買主の利便性を高めるだけでなく、売主(不動産会社)の利益追求を抑制する働きもあると私は考えています。

6.3.担当者が信頼できるか見極めてください

信頼できる担当者の特徴は、

- レスポンスが早く、こちらからの質問の回答に根拠があること

- インセンティブが大きくないこと

だと思います。

これまで何人かの営業マンと話しましたが、こちらからの質問に担当がすぐに答えられず、専門部署の人を呼びますといって回答に時間がかかったり、回答自体に根拠がなく、「大丈夫です!」の一点張りだったり、所々歯がゆいというか、本当に大丈夫かな?と思う場面もありました。そして、因果関係が明確にあるかと言われるとわかりませんが、その担当者から購入した物件の運用状況は思わしくありません。

そして、インセンティブが大きいと、あまりおすすめできない物件でも無理やり購入を勧めてしまうと思います。人間の心理として、これは仕方ないことです。

無理矢理にでも売らないと生活が苦しくなるような社内体制だと、私も無理な営業をしてしまいたくなるでしょう。

ですので、その営業マンの会社があまりにも大きいインセンティブで社員を働かせていないか確認をする必要があると思います。

7.さいごに

今回は実際に収益用不動産を活用した節税スキームに取り組んでいる藤原医師の実体験をお伝えさせていただきました。

藤原医師が再度不動産投資の情報収集をした際、実際に読んだ本がこちらです。

また、藤原医師と同じように高い税金でお困りでしたら、弊社の無料投資相談で実際の物件をもとにした節税効果を確認してみてください。

無料投資相談はこちら

コメント