不動産投資を始めるにあたり、どんな物件を買えばよいか悩んでいませんか?

もしあなたが以下の条件に当てはまるなら、一棟アパートに投資することをお薦めします。

・年収1200万円以上

・金融資産3000万円以上

・本業が忙しく、不動産投資にできるだけ手間をかけたくない

なぜ私たちがこうした高所得者の方に一棟アパートを薦めているかと言うと、年間2000人以上の不動産投資家と面談をする中で、ある傾向が分かっているからです。

それは、儲かっている人ほど一棟アパートに投資している、ということです。

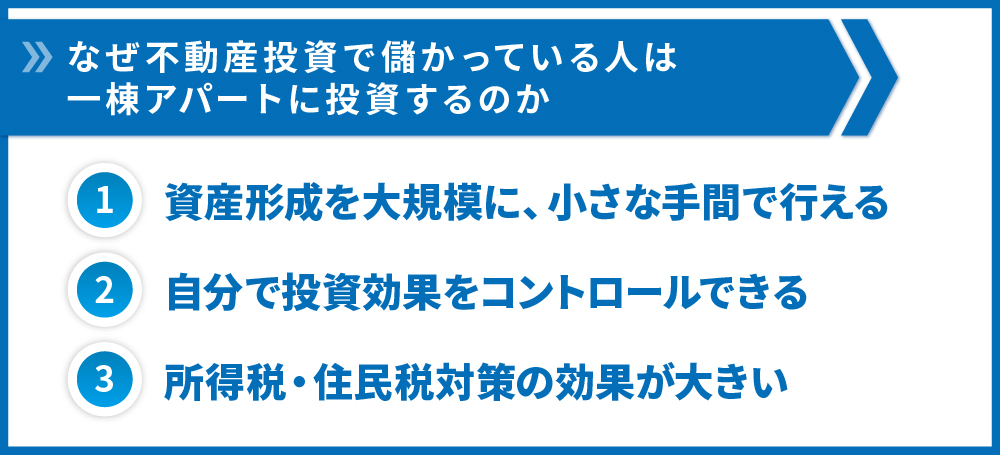

ではなぜ、一棟アパートに投資している人ばかりが成功しているのでしょうか?

その理由を私たちは、高所得者にとって一棟アパート投資が以下の3点において優れているからだと考えています。

・資産形成を大規模に、小さな手間で行える

・自分で投資効果をコントロールできる

・所得税・住民税対策の効果が大きい

こうしたメリットがあるからこそ、私たちは一棟アパート投資に力を入れて事業を行っています。

とはいえ初心者の中には、たとえ一棟アパートのメリットを十分に理解していても、数千万~数億円の投資に躊躇してしまう方もいるでしょう。

たしかに、区分マンションや戸建てと比べると、一棟アパート投資では必要資金が多くなりがちなのは事実です。

「多額の借金は怖いから、まずは区分マンションから…」と考えてしまうのも無理はありません。

もちろん、区分マンション投資や戸建て投資にもそれぞれの特徴があり、一棟アパート投資にはないメリットもあります。

一概に「一棟アパートに投資すべき」というわけではなく、自分の属性や投資目的に応じて適切な物件選びをする必要があるということです。

本記事では、一棟アパート投資の利点を説明し、他の収益物件投資との違いを皆様に理解していただくことを目的としています。

この記事を読むことで、不動産投資を一棟アパートから始めるという正しい戦略をとる方が増えれば、とても喜ばしいことだと思っています。

目次

1. なぜ不動産投資で儲かっている人は一棟アパートに投資するのか

不動産投資家の方とお話しをさせていただくと、儲かっている方ほど、一棟もののアパートに投資している傾向があるようです。当社では年間2000人以上の不動産投資家様と面談し、物件をお持ちの方については、面談するにあたってどんな物件をお持ちなのか必ず伺うようにしていますが、本当にその傾向は顕著だと感じます。

当社でも、より多くの資産を効率的に得ていただくために、相談にいらっしゃる方に対し、ご年収や金融資産の状況に応じて一棟もののアパートのご提案を行なっています。主には以下に記載していくような理由からです。

1.1.資産形成を大規模に、小さな手間で行える

一棟ものと区分マンション、どちらが優れているとは一概には言えませんが、不動産による資産形成という観点からは、圧倒的に一棟ものの方が優れているといえます。理由は簡単で、ある程度の資産規模を目指す人の投資対象としては、区分マンションではロット(規模)が小さすぎるからです。

区分マンションの物件を検討する場合、比較的利回りの高いワンルームが候補になります。価格は高くても2000~3000万円程度です。資産規模を拡大するにあたり区分マンションを何十戸、何百戸と購入する方法もなくはないですが、手間を考えると効率的とは言えません。また、ワンルームマンションは都心部に多いため利回りが低いことも、資産規模拡大に向かない理由になっています。

対して一棟ものは一回の取引でロットがある程度取れるため、資産規模を拡大していくにあたり取引や管理の手間がかかりづらいのが特徴です。また、比較的郊外にも多いことや、ロットが大きいがゆえに購入できる投資家の数が少ないことなどから、利回りも高くなっていることが多いのです。このような理由から、資産形成という面で一棟物が優れているといえます。

1.2.自分で投資効果をコントロールできる

- 入居率を高めたい

- 賃料を高くして入居者に入ってほしい

など、賃貸経営を行う上での要望に対して、一棟ものの方が区分マンションに比べてコントロールできる要素が多いのも、一棟ものの投資効率が上がりやすい一つの要因です。

区分マンションですと、オーナーの権限が及ぶのは自己所有の室内のみで、建物全体の経営判断(大規模修繕、設備の更新、清掃など)は他者(理事会やマンション管理会社)に依存しなければなりません。

一棟ものであれば、自分の判断で、自分が最適だと思う建物全体に関わる入居付け、賃料アップのための施策を行うことが可能です。また賃貸経営で利益が出る年に合わせて大規模修繕工事を行うなど、タイミングもコントロールできるのが強みと言えます。

1.3.所得税・住民税対策の効果が大きい

一棟アパートですと、木造の物件も多く、減価償却費を大きく取ることができます。よって所得税・住民税の節税効果が高いことも、一棟アパートに投資する人が成功しやすい理由となります。

これがRC造や鉄骨造だと、一棟マンションでも区分マンションでも、構造上減価償却期間が長くなり、一年当たりの減価償却費が低くなってしまうので、節税効果があまり出ないのがデメリットです。減価償却を利用した節税についてはこちらのページで確認できます。

1.4.参考:「まずは小さな区分から」が通用しない理由

ここまでの説明を聞いて

「一棟アパートが良いのは分かった。しかし不動産投資は大きなお金が動くし、借金するなら額が少ない方が安心。まずは小さく始めて、勝手が分かってから徐々に拡大していくのがいいのでは?」

と思う方もいらっしゃるのではないでしょうか。

確かに正しく見えますが、そこには2つの落とし穴があります。

資産拡大ができない

当社に相談にいらっしゃる方で、最初に区分マンションを購入した方の多くが、一棟ものに移行したくてもできない状態です。

例えば都心の低利回り区分マンションをフルローンで、35年の返済期間で購入した方などは、キャッシュフロー(月々の家賃収入から、賃貸経営にかかる出費と返済金をひいた、現金の手残り)がゼロに近い状態、もしくはマイナスになっている方も多く、一棟もののアパート融資に関する審査において金融機関から「賃貸経営がうまく行っていない」とみなされ融資を引くことができません。

こうなった投資家の方は、仕方なく融資の出やすい区分マンションを更に買い足していくほかなく、健全な資産拡大に向かうことができません。結果として低利回りの区分マンションを10戸など買っている方もいらっしゃいますが、債務ばかり増えるだけでキャッシュフローはプラスになっておらず、不動産投資が余裕のある生活を生み出してくれない状態になっています。

このような方が当社に、節税とキャッシュフロー改善のための相談によくこられるのですが、「まず区分マンションを売って、資産を整理しましょう」としかアドバイスのしようがないのが実情です。

売るに売れない

「では、まず区分マンションでいったん不動産投資に慣れて、売ってから一棟ものに移行すればよいのでは?」という意見もありますが、これも深く考える必要があります。売るに売れないケースが多いのです。

先ほどの例と同じく、低利回りの区分マンションを、35年返済のフルローンで購入している場合は、購入後かなりの期間、ほとんどのケースで残債の額よりも売却できる金額の方が低い状態になってしまうのです。これは新築ワンルームマンションを買った場合などに特に顕著です。

残債の額よりも売却金額の方が低い場合、その差を売却時に一括で金融機関に返済する必要があるため、多額の現金を持っていない場合はまさに「売るに売れない」状態になってしまうのです。

区分マンションは、一棟ものに比べて金額が小さく、かつ融資も出やすく購入しやすいのですが、こうした知識をきちんと持っておくと、「最初だから区分を買う」という選択肢はなくなるはずです。

他にも、ワンルームマンション投資をはじめとした区分マンションへの投資は、失敗へとつながる難点がたくさんです。もっと詳しく知りたいという方は、こちらの記事も読んでみてください。

2.一棟アパート投資とそれ以外の収益物件投資との違い

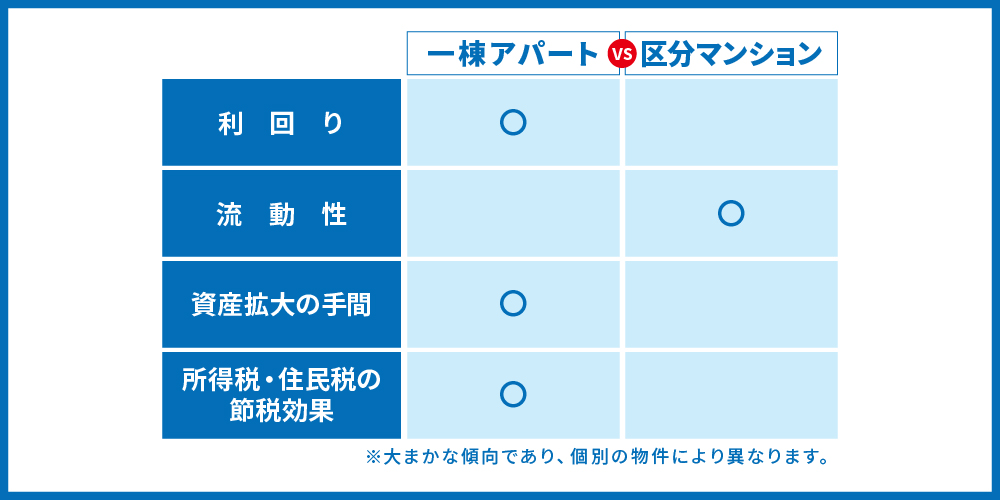

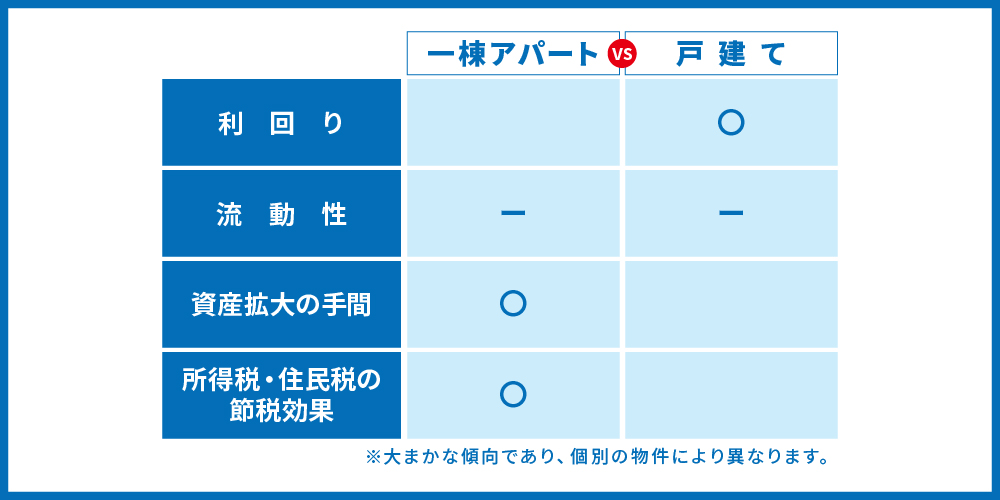

「一棟アパートが投資対象として優れている」とお伝えしましたが、他の収益物件投資との違いの中で、具体的にはどんな性質がどのように作用して、一棟アパートの優位性を生み出しているのかを見ていきます。大まかに説明するとこの図になります。

もちろん、他の収益物件投資の方が一棟アパート投資に比べて優れている部分もあります。その点も考慮しながら解説します。違いを理解して、あなたにどの投資が向いているのかを判断してください。

2.1.区分マンション投資との違い

先ほど、区分マンション投資の難点についてお話ししましたが、一棟アパートとの比較をもう少し詳しくしていきます。

区分マンション投資とは、分譲型マンションの一室だけを購入して賃貸に出す投資のことです。大きなマンションを細かく分けて、複数の所有者と共有しているようなイメージで、マンション全体に関わることについては管理組合の決定に従いながら運営していく必要があります。

利回り

利回りは、一棟アパートの方が区分マンションよりも高いケースが多いです。もちろん立地や築年数によって逆転することがありますので、個別の判断となりますが、同じような立地や同じような築年数の物件の中で比べると、当然一棟アパートの方が区分マンションの一室に比べて総投資金額が大きくなり、購入できる人が少なくなる分、需要と供給の関係により割安となり利回りが高くなる傾向が強くなります。

流動性

「売りたくなったら簡単に売れるのか」というのが流動性です。利回りの説明と隣り合わせになりますが、投資金額が大きくなりがちな分、一棟アパートを購入できる人が少ないので、流動性は区分マンションの方が高くなります。投資の出口を取りやすいというのが、区分マンションのメリットの一つです。しかし前述の通り、残債の額よりも売却金額が低い場合は、差額分の現金を持っているかどうかによって売却できるかどうかが決まりますので、この限りではありません。

資産拡大の手間

こちらは一棟アパートに軍配が上がります。

収益物件購入までのプロセスは大まかに言うと不動産業者の営業を受け物件を検討し、契約を結び、融資打診のための資料を揃え、お金を借りて決済するというものですが、ステップの数や各ステップの手間は一棟アパートか区分マンションかではそこまで変わりません。よって総合的な手間はロットが小さいほど大きくなるというのが結論です。同じ規模の資産を築きたいときに、区分マンションの方が取引数が多くなるため、手間がかかるのが難点ということです。

所得税・住民税の節税効果

一棟アパートの強みの一つが節税効果です。区分マンションの節税効果との差を生み出しているのは、主には建物の構造によるところです。アパートは木造のため、一年当たりの減価償却費を比較的大きく取れることが多いため、節税に向いているといえますが、区分マンションはRC造、SRC造が多いため一年当たりの減価償却費を大きく取れないケースが大半で、節税には向いていないのが特徴です。

その他

その他、よく言われるのが「地震や水害リスクを考えると、区分マンションを複数戸、場所を分散させて買うのが良い」ということですが、実際には多くの投資家が地震や水害のような自然災害リスクを保険によってカバーすることができていますので、その点はあまり気にする必要はないでしょう。

エリア分散という意味では、物件のあるエリアに入居需要がなかったとき、一棟アパートの方がエリアが集中しているためより影響を受けやすいというリスクはあります。一棟アパートについては、入居需要についてのより慎重な判断が求められるということです。

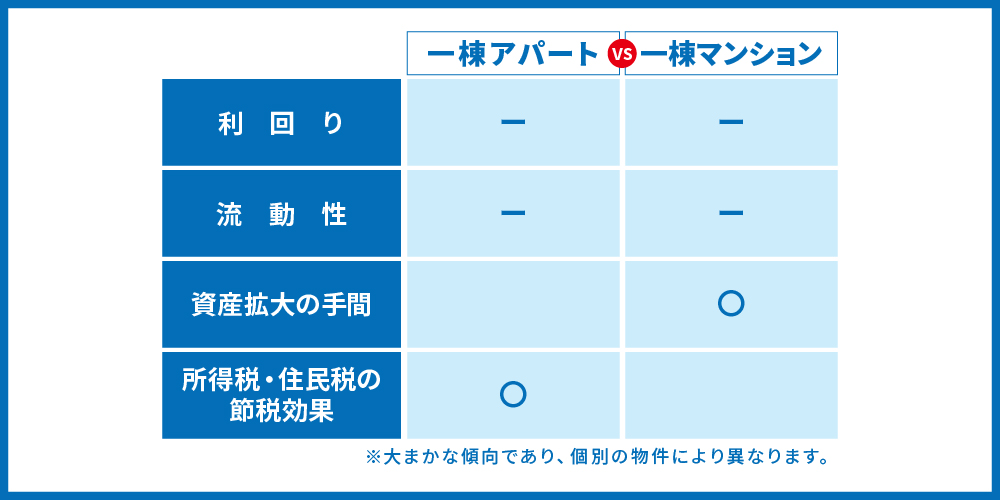

2.2.一棟マンション投資との違い

マンションとアパートの定義上の違いは、実はあまりはっきりしていないのですが、大まかにいうと

- アパート…主に木造で、2~3階建てまで

- マンション…鉄骨造(S造)、鉄筋コンクリート造(RC造)、鉄骨鉄筋コンクリート造(SRC造)で、3~4階建て以上

と分けられます。

投資面での違いについては、構造の違いが節税効果の違いに影響を与え、規模の違いが投資効率に影響を与えると理解すると良いでしょう。

利回り

利回りについては、同じ一棟もので「マンションだから利回りが高い」とか、「アパートだから利回りが低い」という支配的な傾向はありません。マンションかアパートかの違いよりも、立地や賃貸需要など他の要素の影響の方が強くなります。

流動性

こちらも、アパートとマンションでどちらが流動性が高いか、一概には言えません。

立地面などが同じ場合は、アパートの方が総額が少なく、買い手が多いため流動性が高そうにも見えます。しかし、銀行から融資を受けて購入する場合、多くの銀行がその物件の耐用年数-築年数までしか融資を出さない(例外もあります)ため、融資面では耐用年数の長い鉄骨造、鉄筋コンクリート造、鉄骨鉄筋コンクリート造の方が、つまりマンションの方が流動性が高いとも言えます。

こちらについても、利回りと同じように個別判断となります。

資産拡大の手間

マンションの方がロットが大きいため、資産拡大の手間ではマンションの方が少なくて済むと言えます。

当社の投資相談にも、例えば「会社売却で得た20億円を元手に、銀行から融資を受けて100億円規模まで不動産投資をしたい、しかし新しい会社も立ち上げたところなので、不動産投資にばかり時間をかけていられない」というような元会社経営者の方もたまにいらっしゃいます。このような方にはアパートの購入では手間がかかりすぎてしまうため、当社でもなるべくロットの大きい一棟ものマンションを主にご紹介するようにしています。

所得税・住民税の節税効果

節税に重要なのは、減価償却費をどれだけ取れるのかということですが、同じ築年数、同じ建物金額の場合は、減価償却期間が短い建物ほど、節税効果が高いです。

減価償却期間は構造と築年数によって決まり、同じ築年数の場合は減価償却期間について【木造<(多くの)鉄骨造<鉄筋コンクリート造<鉄骨鉄筋コンクリート造】となるので、つまり節税効率は木造の方が(=アパートの方が)高いということになります。

その他

これまでに述べたこと以外で、マンションとアパートの違いでよく言われるのは、防音性の違いです。一般的にはマンションの方がアパートよりも防音性が高く、入居させやすかったり長期入居しやすかったりするということです。

あくまで防音性というのは、入居付けの難易度や入居期間の長さを左右する一つの要素でしかないので、それ以外の要素も同様に比較検討して物件購入の判断を行う必要があります。しかし、一般的な知識として覚えておきましょう。

2.3.戸建投資との違い

地方の中古戸建てを収益物件として購入して、リフォーム工事などを行なって再生し、高利回りで入居者に貸すというスタイルも、個人投資家を中心に流行しています。一棟アパートとの違いは主には規模の面と、手間の面です。

利回り

仕入れの腕の良さや運にもよりますが、地方の築古戸建てでは、良い物件を仕入れられれば利回りが50%を超えるケースも見受けられます。一棟アパートよりも利回りの上限が高いと言えます。

高利回りで、なおかつ入居付けにも問題の無さそうな戸建て物件を購入することは、競合の投資家が多く初心者は特に物件探しに苦労するでしょうが、20%以上の高利回り物件の数だと、アパートよりも築古戸建ての方が圧倒的に多いと言えるでしょう。

流動性

築古戸建ては賃貸用としてだけではなく、実需(購入した人が住む)用として売却することもでき、またロットが少ないため流動性は比較的高いと言えます。

区分マンションと一棟アパートの流動性の違いでは、流動性が高い分区分マンションの方が利回りが低くなりやすいと言いましたが、この図式が戸建て一棟アパート投資の間には必ずしも成り立ちません。理由としては、ロットが小さすぎて戸建ての収益物件を扱う業者がほとんどなく、情報がまだ整備されていない市場であるからです。

よって流動性の高い戸建てでも利回りが高いまま流通するケースが多いため、流動性を担保しながら高利回りを狙う投資家にとっては、チャンスが多いと言えます。

資産拡大の手間

資産拡大の手間という面で戸建てと一棟アパートを比べると、一棟アパートの方が勝っていると言えます。

戸建て投資は、物件仕入れの面では業者に頼らず自分で情報網を開拓する必要があり、リフォーム工事の面でも、一般的な業者では総工事金額が少ないために単価が高くなってしまうので、自分でリフォームしたり格安の工事業者を見つけてこなければならなかったりするのが難点です。

そのような手間をかけてせっかく高利回りで運用できても年間数十万円の利益にすぎず、売却益も小さめなので、ある程度の収入があったり資産を既に持っていたりする方からすると、手間と求める利益が割に合わない投資と言えるでしょう。本業に集中したいサラリーマンや経営層には向かない投資と言えます。

このような特徴から、戸建て投資は

- 不動産投資が好きで、リフォーム工事も苦がなく自分でできる人

- 物件探しやリフォームに時間をかけられる人

など、どちらかというとプロの不動産投資家向けの投資法であると言えます。

所得税・住民税の節税効果

こちらは、これまでに述べてきたような構造の違いから発生する減価償却期間の違いというよりも、建物価格の大きさの違いという面で一棟アパートに軍配が上がります。同じ節税効果を狙いたい場合、戸建てだとより多くの物件数を購入する必要があるため、取引数が多くなるという点で節税効率は悪いと言えます。

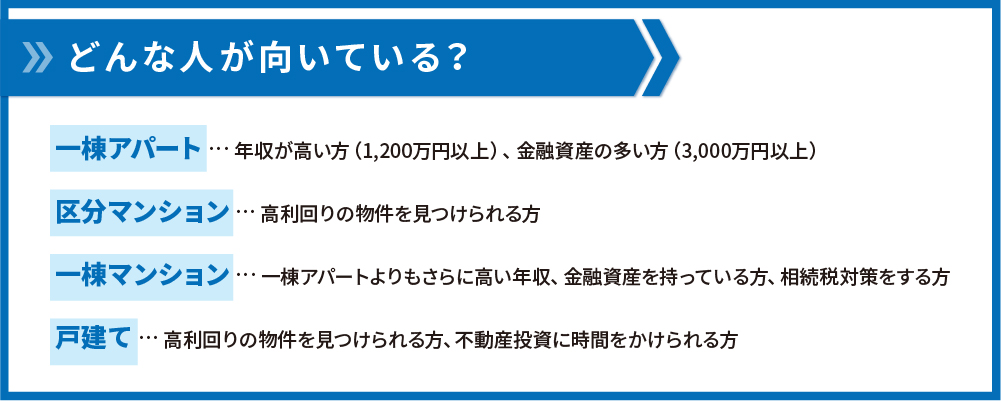

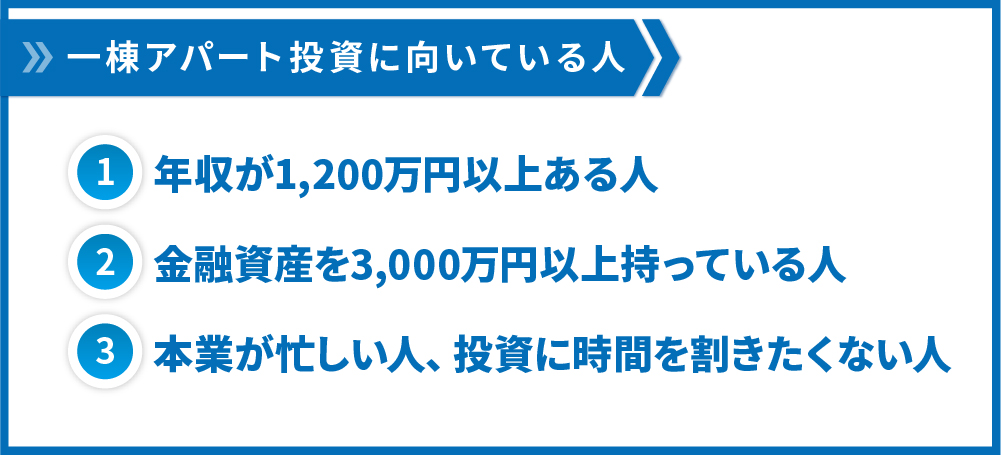

3.どんな人が一棟アパート投資に向いている?

2章では、一棟アパートの投資と、その他の収益物件投資の違いを解説しました。全体として一棟アパートが勝っているとお伝えしたものの、他の収益物件投資についても、一棟アパート投資に勝っている点をいくつか挙げさせていただいたので、迷っている方もいらっしゃるかも知れません。

その人の資産状況によって、最適な投資方法も異なる部分があるため、一概に「不動産投資をするなら絶対に一棟アパートが良い」というわけではありません。ですが、どんな人が特に一棟アパート投資に向いているのが、その特徴をお伝えさせていただきます。

3.1.年収が1200万円以上ある人

年収が1200万円以上の方は、一棟アパート投資の大きな魅力の一つである節税効果を大きく享受できるので、向いていると言えます。

これまでに何度か述べている、減価償却費を利用した節税方法は、年収がある程度多くないと効果が薄い、もしくは逆効果になり得るのですが、その「ある程度」のラインが1200万円です。

当社でも、節税の積極的なご提案は原則として年収が1200万円以上の方に限って行なっています。

3.2.金融資産を3000万円以上持っている人

一棟アパート投資を始める際、銀行から融資を受けて購入するケースが大半ですが、銀行の融資審査の際は、投資家の金融資産の額が審査項目の一つになっていることが多いです。

金融資産について詳しく知りたい方はこちらをご覧ください。

区分マンションや戸建ての方が、金融資産が少なくても、比較的アパート投資に比べて融資は受けやすいと言えます。アパート投資においても金融資産が3000万円以上あると、銀行の融資審査に通りやすくなったり、融資条件がよくなったりする傾向がありますので、一棟アパート投資を始めやすくなります。

融資の面だけでなく、経営の安定性の面からも、当社では金融資産がある程度ある方に限ってアパート投資の提案をしています。アパート経営をする中で、時に退去が出てリフォームが必要になったり、大規模修繕工事が必要になったりすることももちろんあります。そのような、現金を使わなければならない局面が賃貸経営では必ずやってきますので、その出費に耐えられるほどの資産をお持ちの方以外は、安易に一棟アパート投資に手を出さない方が良いと言えます。

3.3.本業が忙しい人、投資に時間を割きたくない人

一棟アパート投資とその他の収益物件投資との比較で、投資拡大と運営における手間の面で一棟アパートやマンション投資が勝っていると述べさせていただきました。

投資にかける時間がたっぷりあり、区分マンションを何戸も取引したり、戸建てのリフォーム工事も自分で週末に行なったりできる、という方は区分マンションで流動性リスクを小さくしたり戸建てで高利回りを狙ったりするのも一つの選択肢です。しかし、本業が忙しく、投資に時間を割きたくない人については、一棟アパートやマンションを購入し、運営は管理会社に任せるのが良いと言えます。

4.一棟アパート投資の始め方

ここまで記事をお読みいただいて、「自分には一棟アパートが向いている」と思った方に、その始め方を解説します。

4.1.投資の目的を決める

まずは、一棟アパートで投資を行う際に重視する目的を決めましょう。狙う物件の築年数が決まります。

- 長期的な資産形成→新築・築浅

- 所得税・住民税の節税→築古(築22年以上)

節税効果を最大化する場合は、減価償却期間の短い築古物件にするべきですが、築古物件は買ってから6年前後で売却し、また節税のために新しい物件を買う、ということを繰り返していく必要があります。他方で新築や築浅の物件は長期安定的に賃料収入を得ていく、というスタイルで長期保有できますが、節税効果はほとんどありません。

目的が節税の場合は、こちらの記事の第5章にて、具体的な手順を解説していますので、参考にしてください。

4.2.ポータルサイトで業者を見つけ、相談に申し込む

不動産投資の目的が決まったら、物件、業者探しに入ります。

物件探しは、楽待や健美家といったポータルサイトが、初心者の方でも始めやすくお勧めです。ただし、ポータルサイトに掲載されている物件は、売れ残っている物件である可能性が高いため、あくまでポータルサイトでの物件探しは利回り、エリアの相場感覚を掴むための目安と考えましょう。

ポータルサイトをめぐっていく中で、目当てのものに近い物件を取り扱っている不動産業者を把握できると思います。良い物件情報を手に入れるためには個別で業者に問い合わせるのが近道になりますので、以下のポイントを元に業者を選定し、問い合わせをしてみましょう。

- 業歴が長い(10年以上)

- お客様の声を公開している(実名、顔写真などもあればなお良し)

- グレードの高いビル(入居審査が厳しい)に事業所を置いている

- 多数の金融機関と取引がある

- ネットで投資家からの怪しい噂が飛び交っていない

- 売買だけでなく管理、売却まで面倒を見てくれる

4.3.商談で物件の紹介を受け、検討する

業者に問い合わせをして、実際にオフィスを訪問し、営業の担当者と話しをしてみましょう。自分の資産背景や不動産投資をする目的、自分が購入したいと考えている収益物件の規模や条件などを担当者に伝えます。

しかし不動産会社の営業担当者と会うというのは少し怖い、身構えてしまうという方もいらっしゃると思います。実際に担当者の営業トークに乗せられてしまい、会う前には購入するつもりのなかった物件をいつの間にか買ってしまった、断れなかったというケースも多いのが実態です。よって、事前に営業担当者とどのように接するべきなのか、その知識を持っておくことはとても重要です。他の記事でも紹介していますが、以下の2点を意識しましょう。

購入意思があることはきちんと伝える

購入意思を示すことはとても重要です。当社の投資相談にもせっかく時間をとって来ているにも関わらず、「すぐに買う気はない」と言ってくる方がいますが、基本的には営業担当者よって顧客リストの最下位に回されます。まともな業者であれば他に熱量の高い顧客をたくさん抱えているため、購入意思の低い顧客に物件情報を回して説明することが、営業担当者としては手間のかかることだからです。

顧客に乏しい業者なら追加で営業トークをしかけてきますが、優良な物件を供給している業者こそ、このような顧客に物件情報が回ってくることはありません。せっかく訪問してもこれでは逆効果です。予防線を張らなければならない程度しか信頼できない業者に訪問することはやめておきましょう。

下調べをきちんと行い、自分の納得のいく信頼できる不動産業者を訪問し、まずは「良い物件を紹介してもらえる」お客様になりましょう。

気に入った物件でなければ買わない、少なくともその場で判断しない

購入意思を示すことは大事だとお伝えしましたが、その場で決して急いで購入するかどうかの判断までをする必要はありません。

営業担当者の側も、相談に訪れた誰もが物件を購入するとは思っていません。むしろすぐに購入する方が少数派です。落ち着いて検討した上で、たとえ紹介された物件を今回は購入しない判断をしても、購入しない理由をきちんと説明し、引き続き購入意思を示し続ければ、次の物件紹介がなされるはずです。

同じ物件は2つとして存在しないのが不動産ですので、後で購入したいと思っても他の投資家に取られてしまうことはよくあるのも事実です。しかし「すぐに違うお客様に購入されてしまいますよ」と営業担当者から言われても、悩むくらいならその場で判断してはいけません。一棟アパート投資は大きな金額が動きますので、慎重に判断することを忘れないでください。

以上の2点を意識しながら、商談に臨みましょう。

4.4.物件購入の契約、決済をする

紹介された物件を検討し、実際に気に入れば、購入意思を不動産業者に伝えて、最終的な条件を詰めて契約する段階に入ります。ここでのポイントは2つです。

売買契約書には「融資特約」を必ず入れる

「金利、融資期間、融資割合などについて、自分が希望する以上の条件で融資が出なければ、売買契約を無効にする」という記述です。思ったような条件でローンが通らない可能性もあるので、この特約は必ずいれましょう。

融資特約を入れずに契約してしまうと、ローンが通らなかったことによって購入資金が準備できない場合でも債務不履行となり、損害賠償請求をされる可能性があります。自分から不動産業者に要求をしなくても融資特約が契約の文言に入っていることがほとんどですが、万が一のことを考えて必ず確認しましょう。

融資アレンジを不動産会社にしてもらう

売買契約を結ぶと、ローンを受ける金融機関を選択して融資の申し込みをし、審査に入ります(契約と融資打診は順番が前後することもあります)。基本的には不動産会社の紹介で金融機関に融資の申し込みを入れるのが、最もスムーズに審査が進む方法です。

自分の手で金融機関に「この物件を購入したいので、融資をお願いします」という風に打診してみてももちろん大丈夫です。しかし、会社経営者や地主など、元からその金融機関と付き合いのある人以外が案件を持ち込んだとしても、門前払いになることが多いです。

また、審査期間中には金融機関から購入予定の物件について例えば「隣地との境界は確定しているか、書面で確認させてください」と書類の要求をされたり、物件に関する専門的な質問がなされたりしますが、自分で融資を申し込むとこうしたやり取りも自分で行う必要があります。不動産業者を通じて融資を申し込めば、こうした面倒な作業も不動産業者が代わりに行なってくれるので、大幅に手間を省くことができます。

審査が通れば金銭消費貸借契約、決済を行い、晴れて物件オーナーとなります。

5.始める前に知っておきたい一棟アパート投資のよくある質問

ここでは、一棟アパート投資においてよくある質問を解説します。

5.1.一棟アパート投資の失敗にはどんなものがある?

一棟アパート投資においても、失敗してしまう可能性がゼロではありません。一棟アパート投資の失敗には次のようなものがあります。

節税目的で一棟アパートを購入したが、海外転勤になってしまった。

海外勤務で得た給与所得は不動産所得の赤字と損益通算することができません。つまり、海外勤務の方は不動産投資で節税をすることができません。今後海外勤務になる可能性のある方は、節税目的だけでの物件購入を控えましょう。

知らず知らずのうちに不動産業者の不正に手を貸してしまった。

残念ながら、不動産業者の中にはまだ不正を行っている会社も存在します。「物件購入希望者の預金通帳を改ざんして、自己資金を多く見せていた」などのパターンがあります。こうした不動産会社を見抜くことが重要です。

その他、不動産投資における失敗についてはこちらの記事で解説しています。

また、信頼できる不動産会社を選ぶ方法については、こちらの記事で解説しています。

5.2.利回りはどれくらいが相場?

一棟アパートの利回りについては、物件掲載のポータルサイトにて集計が行われています。不動産投資サイトの健美家でもそうした情報が公開されています。

「収益物件市場動向 マンスリーレポート 2022年5月期」不動産投資と収益物件の情報サイト 健美家

こちらによると、首都圏の一棟アパートで利回りは8.03%、全国で8.40%程度となるようです。また、長期的に利回りは下降傾向にあることが分かります。

同サイトが毎月公表する最新の集計については、こちらをご覧ください。

プレスリリース一覧|不動産投資の健美家

ウェルスハック内では、こちらの記事で利回りについて解説しています。あわせてご覧ください。

5.3.アパート投資で銀行からの融資はつくのか?

ある程度の年収や金融資産があれば、一棟アパートでも融資を引くことができます。年収は最低でも700万円、金融資産は前述の通り3,000万円程度あるといいでしょう。

ただし、融資を受ける際は不動産会社の紹介で金融機関に行くことが重要です。金融機関は堅実な機関であるため、飛び込みで訪れて簡単に融資を受けられるわけではありません。

金融機関の取引先でもある不動産会社からの紹介を受けて行くことで、金融機関も話を進めやすくなります。

融資に関しては、こちらの記事もご覧ください。

5.4.管理運営時にはどんな費用がかかるの?

管理運営時は、代表的なもので次のような費用がかかります。

- ローン返済 … 銀行から融資を引いて物件を購入した場合、毎月融資を返済していきます。

- 火災保険料・地震保険料 … 火災・地震が発生したときに備えて、保険に加入します。

- 建物管理費 … 建物共用部・浄化槽等の清掃を行うための費用です。

- 仲介手数料・広告料 … 空室を不動産会社に埋めてもらった場合に支払う費用です。

- 修繕費 … 入居者が退去した後は空室に清掃・工事を行って再度入居者募集を行います。その際必要な費用です。

- 所得税・固定資産税等の税金 … 物件から得た利益や、物件の評価額に対して税金が課税されます。

- 税理士報酬 … 確定申告の作業を税理士に依頼する場合、報酬を支払います。

5.5.アパートを売るのは大変じゃないの?

一棟アパートを売却する際は減価償却を目的とした高所得者層の需要を狙うことで、売りやすくなります。

高所得者の中には節税のために短期で償却できる古い物件を求めている人が大勢います。また、金融機関は物件の状態よりも借りる人の属性に重きを置いて融資を出しているため、良い属性の人であれば物件が融資を受けづらいものでも借入ができます。

価格的には、1億円(都心部であれば2億円)程度の価格帯の物件が売りやすくなります。

売却に関しては、こちらの記事でも解説しています。

6.まとめ

一棟アパートの優位性を、他の投資の形態と比較しながら解説させていただきました。資産形成に成功する投資家が行う、一棟アパート投資について正しく理解し、より良い不動産投資に向かって進まれる方が増えることを祈っております。

コメント