不動産投資で利益を積み上げていく上で、銀行からの借入「金利」は重要な要素の一つです。

というのも、低金利で借りる事が出来れば、総支払額が安くなるだけでなく、キャッシュフローも安定するからです。

もしあなたが1億円の物件を購入する時に、金利が1%違うと総支払額で※約1,500万円もの差が出ます。

(※借入金1億円、支払期間25年、元利均等返済、金利を1.5%と2.5%で比較したとき)

金利が見過ごせない要因である事は一目瞭然です。

この記事では、「金利」についての相場や金融機関の活用方法を知ることで、有利な条件で不動産投資を進めるための方法を解説します。

1.最新!金融機関ごとの金利相場・ローン条件

最新のアパートローンの金利相場は平均で2.5%前後です。

しかし、この条件も各金融機関や購入する物件、個人の属性によって大きく左右されます。

そのため、この章では各金融機関の金利相場を見ていきます。

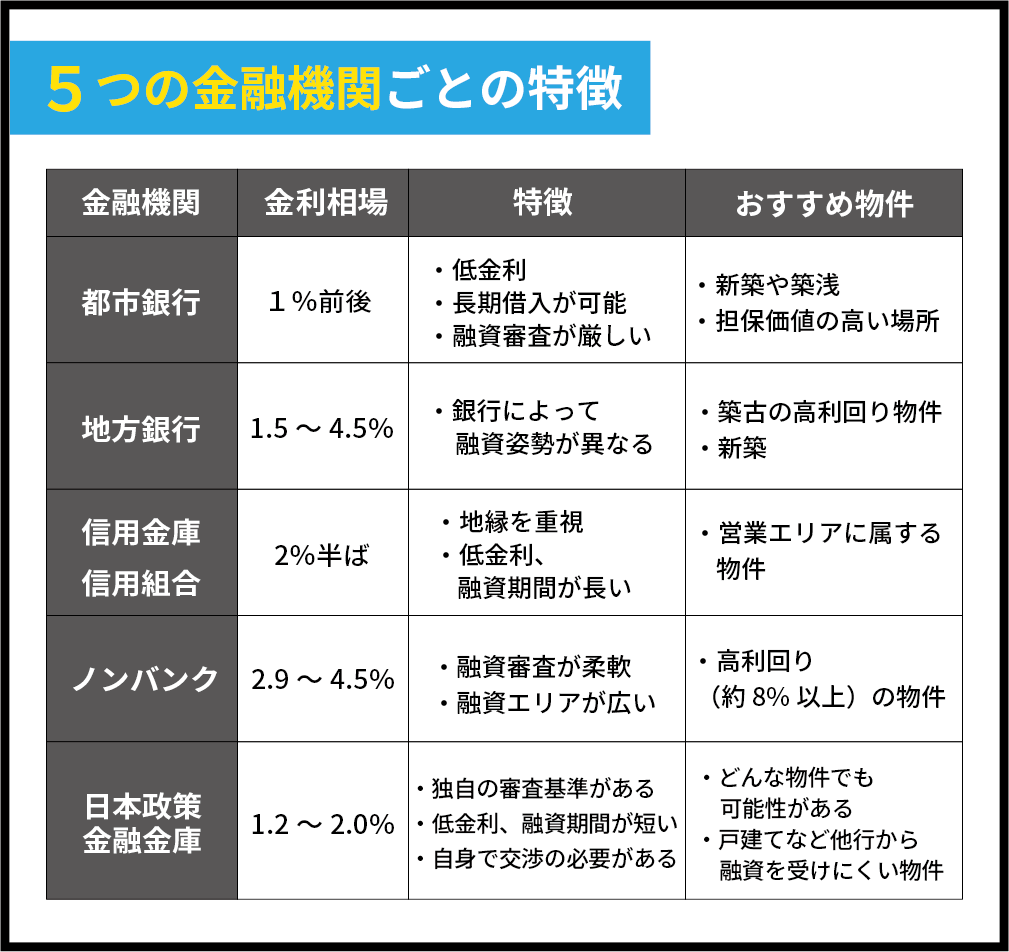

不動産投資ローンを提供する金融機関は大きく5つに分類できます。

都市銀行(メガバンク)、地方銀行、信用金庫、ノンバンク、日本政策金融公庫の5つです。

一覧でそれぞれの金利相場や特徴を見ていきましょう。

(令和4年7月現在)

各金融機関の姿勢が様々であることが見て取れます。

ここからは、この5つの金融機関について詳しく見ていきます。

条件の良い銀行から借りる為に、自分が購入を検討している物件がどの金融機関に適しているかを確認することをおすすめします。

1.1.都市銀行・メガバンク

都市銀行の金利相場は1%前後です。

そもそも都市銀行(メガバンク)と言えば、三菱UFJ銀行、三井住友銀行、みずほ銀行の3行です。

この中にりそな銀行を加えることもあります。

<都市銀行の特徴>

- 1%前後の低金利

- 20年以上の長期借入が可能

- 融資エリアが全国

- 融資の審査基準が非常に厳しい

<おすすめ物件>

- 中心都市(東京や大阪などの大都市圏)の物件

- 路線価の高い物件

- 新築や築5年以内の築浅の物件

各行とも金利や融資の条件に特段違いはありません。

全国に支店があるため、自身が住んでいる場所から離れた物件の融資も可能など便利ではあります。

一方で、年収や勤務先など審査基準は非常に厳しいといった特徴があります。

そのため、新築のアパートやマンションや中心都市の区分マンションなどを購入する際に活用することをお勧めします。

1.2.地方銀行

地方銀行の金利相場は1.5%~4.5%です。

地方銀行は各銀行によって不動産投資の融資に対する姿勢は様々です。

不動産融資に積極的な銀行として首都圏であれば横浜銀行やスルガ銀行、関西エリアでは関西みらい銀行などが挙げられます。

これらの銀行では、築古の物件や郊外の物件でも融資を受けられるため積極的に開拓していく事をお勧めいたします。

都市銀行に比べ金利が高いので、都市銀行では融資が難しい、しかし高利回りの物件を購入する際におすすめです。

<地方銀行の特徴>

- 金利は都市銀行より高い

- 全国の主要都市の物件に融資が可能

- 審査基準が比較的柔軟

<代表的な銀行>

- 横浜銀行

- 千葉銀行

- スルガ銀行

- 静岡銀行

- 関西みらい銀行

- みなと銀行

<おすすめ物件>

利回りの高い郊外の1棟アパートやマンションなど、多少金利が高くともキャッシュフローが出る物件を検討している場合に活用していきましょう。

経営者の方必見の既存銀行活用法

上記の銀行以外にも、既にお付き合いのある金融機関がある方、特に経営者の方では他の地方銀行でも融資を受けることが可能です。

既にやり取りのある銀行の場合、顧客を他行に取られる訳にはいかないという銀行に事情もあり、非常に良い条件で交渉してくれる可能性が高いです。

<特徴>

- 1.5%~2.5%と比較的低金利

- 融資期間が比較的短い

- 地域に根差しているため、融資エリアが狭い

- 地縁など個人の属性を重視

<おすすめ物件>

おすすめの物件は特にありませんが、地縁があれば非常に好条件で融資を受けることが可能です。

経営者の方などご自身のお住まいのエリアの地方銀行は積極的に活用しましょう。

1.3.信用金庫・信用組合

信用金庫や信用組合の金利相場は約2%半ばです。

信用金庫は地方銀行と同様地域の金融機関ですが、信用金庫法によって営業できる地域が金融庁で定められているのが特徴です。

そのため、融資が可能なエリアもそれぞれの信用金庫ごとに異なります。

例えば、埼玉県に本店を置く埼玉縣信用金庫の場合、埼玉県の物件かつ埼玉県民もしくは隣接する都内の北側のエリアの方までしか融資が出ません。

<信用金庫・信用組合の特徴>

- 金利は約2%半ば

- 融資エリアが限定されている

<おすすめ物件>

エリアの条件さえ合えば、有利な条件の融資が受けられます。

金融機関の営業地域がお住まいのエリア、購入する物件のエリアに該当している際は積極的な活用をお勧めします。

1.4.ノンバンク

ノンバンクの金利相場は2.9%~4.5%です。

ノンバンクとは預金業務を行わない貸付のみを行う金融機関を指し、クレジットカード会社や消費者金融、信販会社などがノンバンクに該当します。

不動産投資に積極的なノンバンクとして代表的に挙げられるのは、オリックス銀行や三井住友トラスト・ローン&ファイナンスです。

比較的金利は高いですが、融資の審査基準が柔軟で、融資期間が長いことも特徴です。

そのため、都市銀行や地方銀行で融資が受けられない物件でも融資が可能なため、築古や郊外ではあるが高利回りな物件の融資、また、一般のサラリーマンの方が融資を受ける際は活用していくのがおすすめです。

<オリックス銀行の特徴>

- 2.9%~3.5%の金利

- 融資期間が長い

- 融資エリアが広い

- 団体信用生命保険への加入が必要

<三井住友トラスト・ローン&ファイナンスの特徴>

- 3%~4%半ばの金利

- 融資期間が長い

- 融資エリアが広い

- 共同担保可能な不動産が必要

<ノンバンクを利用する際のおすすめ物件>

ノンバンクの魅力は日本全国の物件で融資が受けられる点と年収などの個人属性のハードルが低い点にあります。

一方で、金利は高いので事前に十分にキャッシュフローが回るのかどうかの慎重な判断が必要です。

1.5.日本政策金融公庫

日本政策金融公庫の金利相場は固定金利で1.2~2%程です。

日本政策金融公庫は財務省所轄の金融機関ですので、公益性が高いのが特徴と言えます。

その為、高齢者や女性であっても融資が受けやすい、また、優遇措置が受けられるといった特徴があります。

融資期間は10年から15年と短いですが、低金利なのが魅力です。

審査基準としては個人の属性や物件よりも賃貸経営としての事業性を評価する傾向にあります。

そのため、他の金融機関では出ないような物件でも融資を受けられる場合があります。

一方で、日本政策金融公庫では他のどの金融機関とも異なり、投資を行う本人が最寄りの各支店に赴き交渉する必要があります。

他の金融機関であれば、不動産業者が代行して交渉を行う場合もありますが、日本政策金融公庫では本人主体の行動が求められます。

<日本政策金融公庫の特徴>

- 1.2%~2.0%の低金利

- 女性や高齢者でも融資を受けやすい

- 融資する物件のバリエーションが豊富

- 融資期間が短い

- 本人で交渉する必要がある

<おすすめ物件>

他の金融機関では融資を受けにくい物件でも融資が可能な場合があるのが日本政策金融公庫です。

区分マンションや一棟アパート、マンションだけでなく、戸建てでも融資が受けられます。

また、女性や若年層でも特別なプランがあるので、他の金融機関と並列して打診を行うことをお勧めします。

〇関連記事

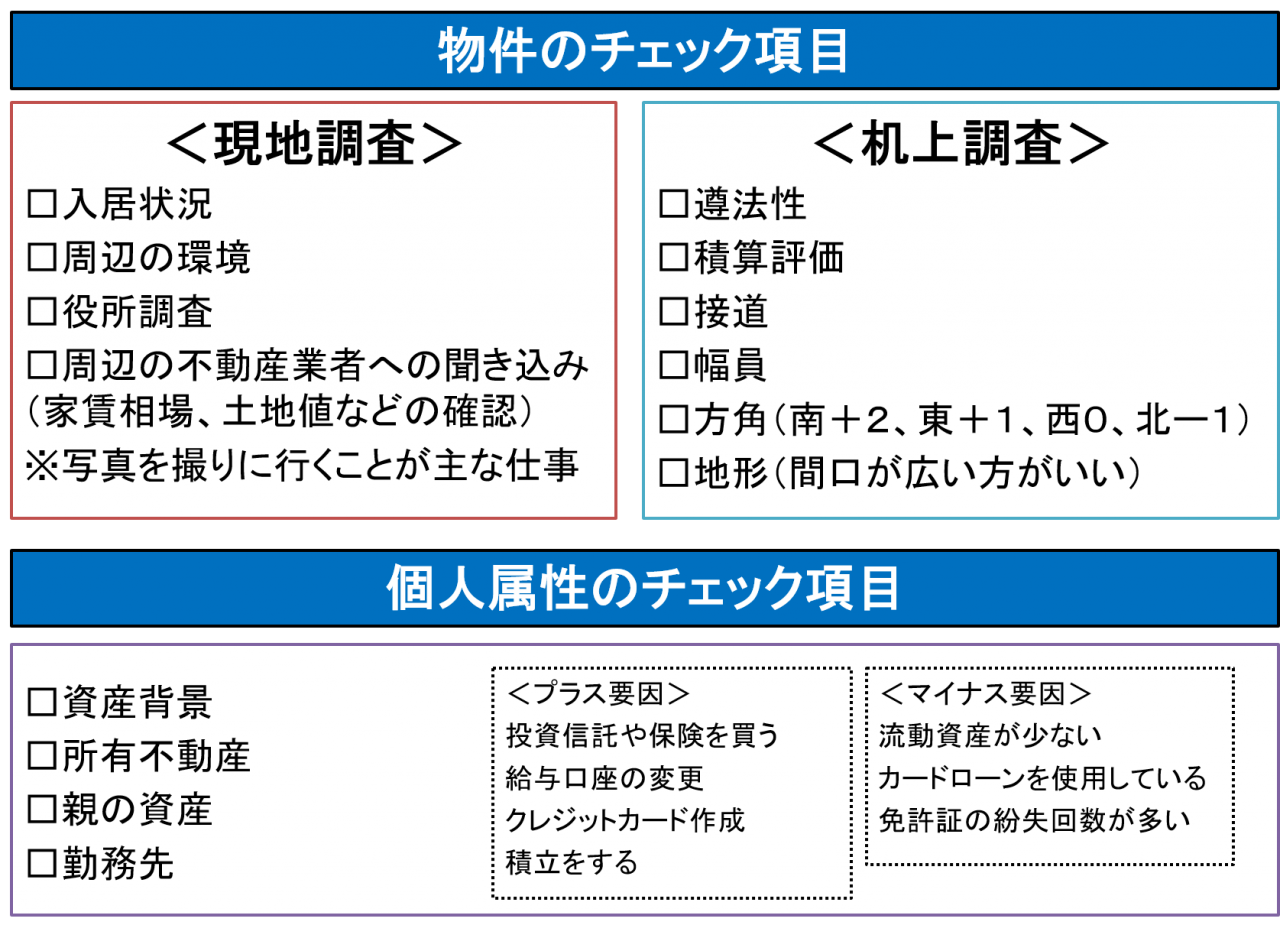

<プチコラム>銀行の審査基準って何?

審査の基準が厳しい、もしくは柔軟といったお話をしましたが、そもそも銀行はどの観点から融資の可否、およびその条件を設定しているのでしょうか。

一般的に下の項目を見ていると言われています。

物件や個人属性の両方をしっかり見ていることが分かります。

事前にこうした知識を入れておくことで、金融機関との交渉の材料やスムーズな審査に役立てましょう。

2.低金利で融資を受ける方法5選

ここまで金利相場について見てきましたが、ではどうすれば低金利、言い換えると良い条件で借りることが出来るのでしょうか。

不動産投資で有利な条件で融資を受ける定番の方法は以下の3つです。

- 付き合いのある金融機関を活用する

- 物件を紹介した不動産業者の紹介

- ローラー作戦

基本的には1.から順番に行うのが望ましい順序になります。

それぞれについて詳しく見ていきましょう。

2.1.付き合いのある金融機関へ打診

経営者の方など以前から金融機関とお付き合いのある方は、まずその金融機関に融資打診を行いましょう。

既に個人の属性が分かっている場合、融資条件が良くなったり、審査の時間が短くなったりします。

金融機関としても付き合いのある方が他の金融機関で融資を受けることは避けたいという一面がありますので、好条件で融資を受けられる可能性が高いです。

この方法が一番良い条件で融資を受けられる可能性が高いので積極的に活用しましょう。

2.2.物件を紹介した不動産業者の紹介

一般のサラリーマンの方で、預金以外で金融機関と付き合いがある方は多くないでしょう。

その場合、現在購入を検討している不動産業者からの紹介がおすすめです。

金融機関は取引実績を重視します。不動産投資に融資を出す際は、個人の属性や物件のスペックは勿論ですが、どの不動産業者の案件なのかを厳しく見ています。

そのため、過去に取引のある不動産業者の案件だと比較的好条件の融資を受けられる可能性が高いです。

また、不動産業者の方で融資に必要な手続きを代行する場合も多いため、ご自身で窓口を訪問して交渉から行うよりも、手間が大きく削減できます。

しかし、不動産業者としても、もし不利な融資条件を提案し買主が購入に至らなかったら1円の売り上げにもならない為、わざわざ不利な条件を提案することはありません。

もし、不利な条件と感じた際は他の金融機関に打診を行い、その条件をもって再度交渉してみるのもの一手です。

- 一口に不動産業者といっても、どこの金融機関と、どの程度関係性が深いかは不動産業者ごとに大きく異なります。融資金利が1%違ったり、融資割合が1割以上変わってくるということも珍しくありません。

融資を受ける際は、金融機関との関わりが深い不動産業者を選ぶようにしましょう。確認すべきポイントは

- 不動産業者が、金融機関との提携融資を行っているか(他の不動産業者が取り扱っていない融資商品があるか)

- 不動産業者が、いくつの金融機関の融資を紹介できるか(HPからわかる場合あり)

- 会社概要の取引金融機関に多くの金融機関が掲載されているか

などです。

一棟アパート投資をご検討中の方で融資アレンジにお困りの方はぜひお問合せ下さい。

無料の投資相談はこちら

2.3.条件の良い金融機関を回り続けるローラー作戦

不動産業者からの融資アレンジが無い場合は、1章でお話した金融機関、金利の低い都市銀行から融資打診を行うのが良いでしょう。

都市銀行は融資基準が厳しいため難しいと判断された場合は地方銀行と、順番に融資打診することをお勧めします。

特に地方銀行と信用金庫に打診を行う際は、その金融機関がどの範囲をメインに業務を行っているかを把握するのが望ましいです。

可能な限り地縁のある銀行に依頼をするのが好条件の近道となります。

また、同時並行で日本政策金融公庫への打診を進めるとよいでしょう。

前述したように融資の基準や条件が他行とは大きく異なるので思わぬ成果が得られる可能性があります。

不動産投資にお時間を掛けられる方であれば3つの方法を全て試して交渉するのもおすすめです。

2.4.変動金利を選択する

金融機関から融資を受ける際の金利には固定金利と変動金利があります。不動産投資を行う上で、一般的かつおすすめするのは変動金利です。

<変動金利がおすすめの理由>

- 固定金利よりも金利が低い

- 繰り上げ返済時の違約金などが設定されない

金利が低いのは言わずもがなですが、不動産投資は売却して利益を確定させるところまでが重要ですので、売却時に無駄な出費を負ってしまっては元も子もありません。

下記、固定金利と変動金利の比較表です。この章では、それぞれの特徴について見ていきましょう。

| 固定金利 | 変動金利 | |

|---|---|---|

| 金利 | 高 | 低 |

| 変動リスク | 無 | 有 |

| 繰上返済時の違約金 | 高 | 低 |

| 特徴 | 金利は高いが、返済の見通しが立てやすい | 金利が安く、不動産投資では一般的 |

金利が変わらない固定金利

固定金利というのは融資を受けた時点での金利が返済まで続くもので、金利の変動がありません。

固定金利のメリットとしては、返済額が一定で見通しが立てやすい事、金利上昇が起こった際のリスクが少ない事が挙げられます。

一方でデメリットとしては、融資時から金利相場が低下した際に、高い金利で返済を続けなければならない事が挙げられます。

また、長期固定金利の場合、不動産を売却し繰り上げ返済を行う際の違約金が設定されることもデメリットとなります。

<固定金利のメリット>

- 返済の見通しが立てやすい

- 金利上昇のリスクが小さい

<固定金利のデメリット>

- 変動金利よりも金利が高い

- 繰り上げ返済時に違約金が設定される場合がある

<どんな人におすすめ>

新築から35年保有するなど長期保有が前提の場合には固定金利をお勧めします。

金利が見直される変動金利

変動金利は、長期金利の変動によって金利の見直しが行われるものです。

基本的に5年に一度見直され、長期金利が下がれば借入金利も下がり、長期金利が上がれば借入金利も上がります。

固定金利よりも多少のリスクがあるため、変動金利の方が低金利に設定されています。

不動産投資の融資では殆どのケースで変動金利が採用されています。

<変動金利のメリット>

- 固定金利よりも金利が低い

<変動金利のデメリット>

- 金利上昇リスクがある

<どんな人におすすめ>

基本的にはすべての方、すべての物件で変動金利をおすすめします。

特に購入から5年後、10年後に売却するという計画を立てられている方には、特に変動金利が望ましいです。

変動金利のリスクを必要以上に考える方がいらっしゃいます。

そこで、金利変動がどこまで不動産投資に影響を与えるか解説します。

もし日本において長期金利が極端に上昇した場合と不動産経営の関係を考えます。

まず、日本において長期金利が上昇するのは2つのケースが考えられます。

<金利上昇が考えられる2つのケース>

- 日本国債の債務危機

- 経済が好調にある時

日本国債の債務危機

金利上昇が考えられるケースの一つとして債務危機があります。

長期金利の代表指標として挙げられるのが10年国債ですので、債務危機が発生した際には長期金利が上昇し、借入金利も上昇するでしょう。

経済が好調にある時

もう一つのケースは経済が好調な場合です。

日本ではバブル崩壊以降、経済活性化の為に、長期金利を意図的に下げてきた経緯があります。国内市場が活発になれば、長期金利が上昇することが考えられます。

だからといって、この金利の上昇が大きなリスクになるとは考えられません。確かに、借入金利が上昇した際に、キャッシュフローが圧迫される可能性もあります。

一方で、どちらのケースにおいても実物資産である不動産の価値は相対的に高くなります。

金利上昇期であれば、売却価格が上がる可能性が高いので、総じて大きなリスクと捉える必要はないでしょう。

2.5.(特定の場合)ローンの借り換えを行う

この章では、不動産投資を進めるにあたって避けた方が良い「借り換え」についてお話します。

前提として、借り換えはできるだけ行わない方がいいです。

なぜなら、借り換えを行うことで(元々借りていた)金融機関からの印象が悪くなり、今後の融資が望めなくなるからです。その為、物件を買い増したい、賃貸経営を拡大したいとお考えの人は特に借り換えは避けましょう。

一方で、現在のキャッシュフローがマイナスの方など、現在の状況が苦しい方は借り換えの検討してみることをお勧めします。

| 借り換えをしない方が良い人 | ・物件を買い増したい方 ・賃貸経営を拡大したい方 |

| 借り換えをした方が良い人 | ・キャッシュフローがマイナスの方 ・返済が苦しい方 |

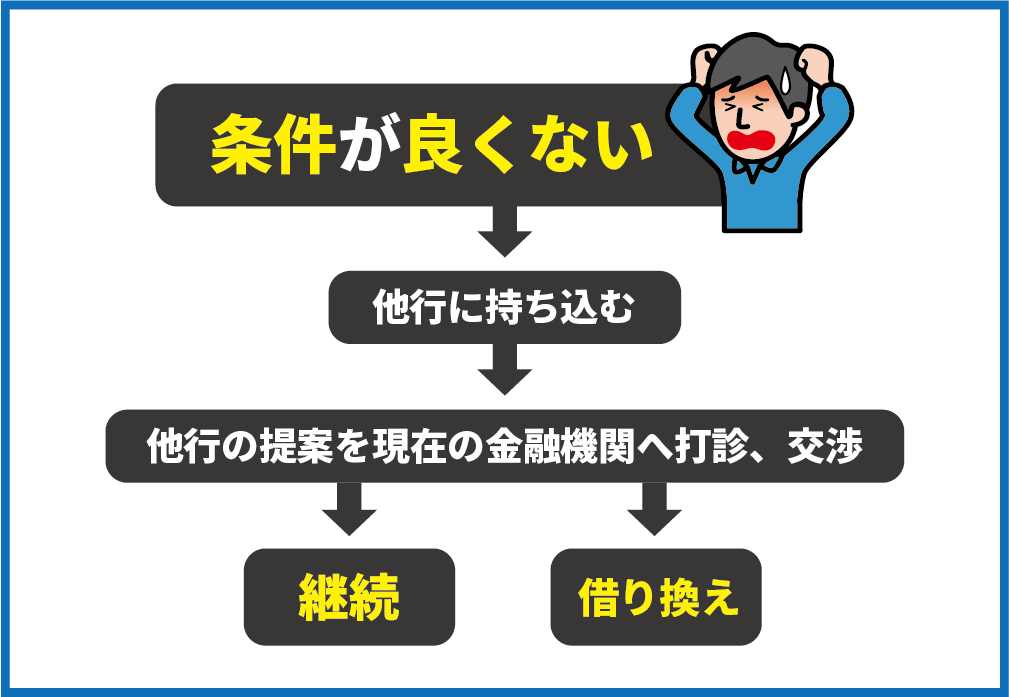

どうしても借り換えの必要がある方は他行に持ち込むことが可能です。

都市銀行は難しいことが多いですが、地縁のある地方銀行や信用金庫などに現在の状況を説明しに行きましょう。

その後、すぐに借り換えを行うのではなく、新たに提案された条件を現在の金融機関に持ち込むことをお勧めします。

金融機関も借り換えをされるのは避けるため、交渉の余地があります。

そこで条件を比較し、借り換えをするかの判断を行いましょう。

不動産投資を進めるにあたって借り換えは避けるべきというお話をさせていただきました。

これは裏返すと、不動産投資を始める際の金融機関の選定は慎重に行うべきということです。

取り急ぎ、条件関係なしに借入を行い、後々借り換えを行えば良いという考えは持たない方が良いでしょう。

ご自身に合った金融機関を選定し、不動産投資を成功に導きましょう。

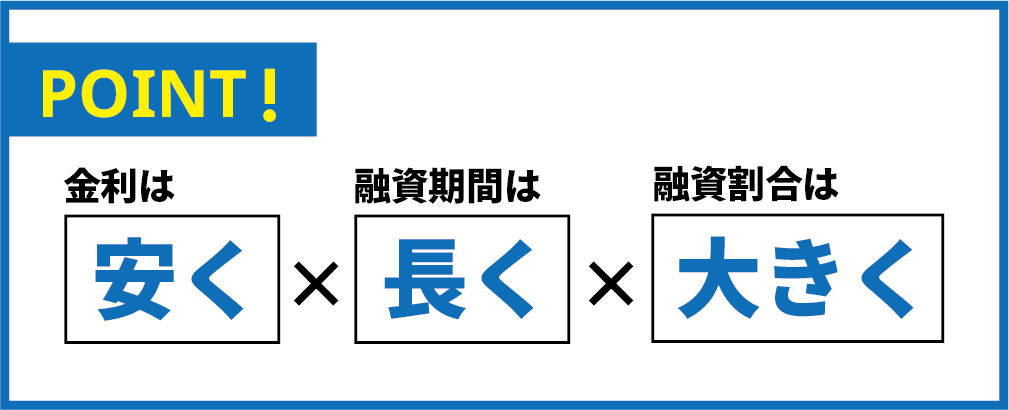

3.金利以外に気にするべき融資条件の鉄則『安く・長く・大きく』

ここまで『金利』を中心に融資条件について言及してきました。

前書きにも記載した通り、不動産投資における金利のインパクトは大きなものがあります。

しかし、融資条件の中でも金利と同等に重要なものが『融資期間』と『融資割合』です。

そして、この3つ『金利・融資期間・融資割合』を『安く・長く・大きく』することが融資条件の鉄則なのです。詳しく見ていきましょう。

3.1.キャッシュフローを左右する融資期間は『長く』が鉄則

融資期間は非常に大切な条件です。その鉄則は「長く」することです。

皆さんもお分かりの通り、1億円の借り入れを15年で返すのと30年で返すのでは大きな違いがあります。

金利分を合わせると月々の返済額が2倍以上の差になりますので、キャッシュフローに大きな影響を及ぼします。

「借金は早く返した方が良いのでは?」とお考えの方もいらっしゃるでしょうが、キャッシュフローが圧迫されていると、次の融資が引きにくいという影響も出てきます。

そのため、融資条件について交渉する際は、融資期間を長くすることを頭に入れておきましょう。

3.2.投資効率を左右する融資割合は『大きく』が鉄則

融資割合は自己資金の割合と言い換えることも可能です。

数年前(2015~2018年)ではフルローンが当たり前という時代もありましたが、現在は1割から2割の自己資金を求められるケースが多いです。

自己資金を多く入れるとキャッシュフローは安定します。

しかし、不動産投資をする上では思わぬ修繕費用が発生することもありますので手元に資金を残しておくことが重要です。

また、次の物件を購入する頭金としても活用できますので出来るだけ融資割合は大きく受けることがお勧めです。

4.さいごに

金利は不動産投資の収益に与えるインパクトが非常に大きいものです。金融機関や物件、個人の属性によって大きく左右されます。

そのため最新の情報を認識し、自分に合った融資条件で投資を始めることが不動産投資を成功に近づける第一歩です。

ぜひご自身ならどんな物件をどの銀行で融資可能かをシミュレートしてみてください。

コメント