不動産を購入する際のローン特約についてきちんと理解していますか?

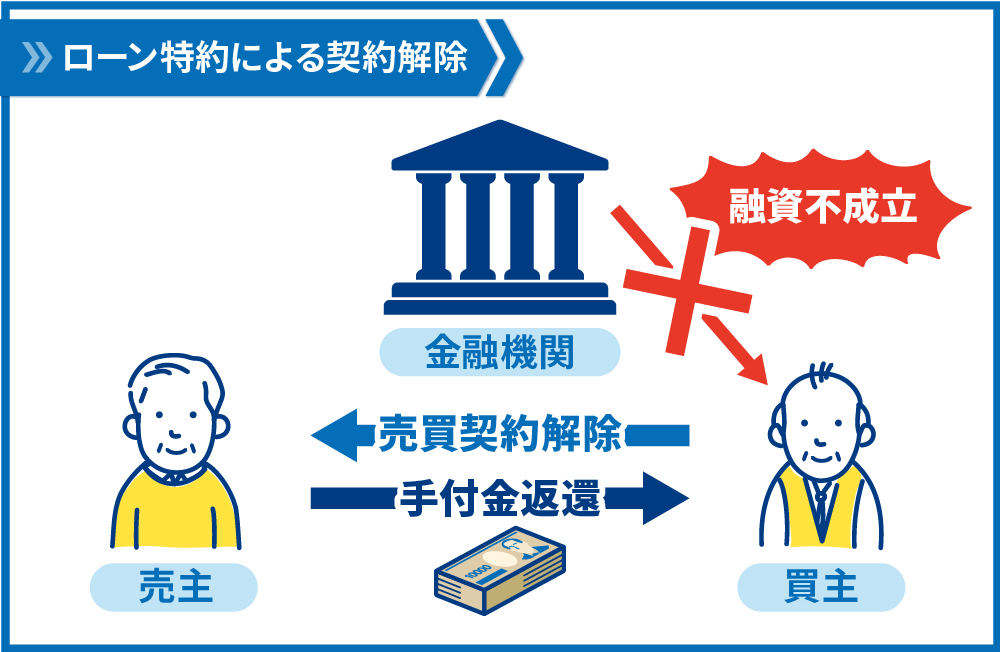

ローン特約とは、ローン前提で不動産を購入する際に契約に盛り込む「買主が融資を受けられなくなった場合に契約を白紙に戻せる」という条項です。

不動産を購入する際にほとんどの人はローンを組みますが、売買契約後に金融機関の融資承認が下りず、不動産を購入する資金を用意できなくなってしまう可能性があります。

ローン特約はそのような事態に備えるための特約で、買主を保護するものです。

しかし、ローン特約を結んでいるからといって安心できるとは限りません。

ローン特約の文言をめぐって、売主と買主の間でトラブルが起きることも少なくありません。

融資を利用して不動産の購入を検討している方がトラブルに巻き込まれないために、ローン特約に関連するトラブル事例と事前に確認すべき注意事項について解説します。

目次

1.ローン特約とは

1.1.ローン特約は買主を保護する特約

ローン特約とは、「不動産を購入する際にローンが組めなかった場合に売買契約を解除できる」という特約です。

不動産売買では金額が高額になることが多いため、買主は銀行などの融資を利用して購入することが一般的です。しかし、売買契約の締結後に予定していたローンが組めなくなってしまうことがあります。

このときに買主を保護するのがローン特約です。

ローン特約を改めて詳しく説明すると、買主が金融機関から融資を受けることを前提に売買契約を締結したとき、融資の一部または全部が承認されなかった場合には無条件で売買契約を解除できるという旨の特約です。

ローン特約によって契約が解除された場合は、買主が売主に支払っていた手付金は全額返還され、違約金も発生しません。

ローン特約は買主を保護する条項で、このおかげで不動産購入時に安心してローンを利用することができるのです。

なぜ契約後に融資が受けられなくなるという事態が生じるかというと、ローン審査の本審査には売買契約書が必要であるため、事前審査→売買契約→本審査という手順を踏むからです。

金融機関の支店で行われる事前審査を通過していても、本部での本審査で融資承認が下りない、というケースは少なくありません。

このような事態でも買主を保護するために、融資を前提とする不動産の売買契約時には、ローン特約を結ぶことが一般的です。

1.2.ローン特約がなければ契約を無条件に解除できない

融資を前提に購入しようとしていた買主は、ローン審査に落ちると購入代金を支払うことは事実上不可能になってしまいます。

ただ、通常の契約では「ローン審査に落ちたのでやっぱり購入しません」といって無条件に契約を解除することは本来できません。

買主の都合で契約を解除する場合には、すでに売主に支払った手付金を放棄(返還されなくなる)したり、違約金を支払ったりする必要があります。

なお手付金とは、売買契約時に買主が売主に支払うもので、売買代金の一部として充当されるのが一般的です。手付金の金額について法律の規定はありませんが、売買代金の10%程度が相場です。

このようにローン審査に落ちると不動産を購入できなくなるだけでなく、手付放棄や違約金支払いという金銭的負担まで生じてしまいます。

それではあまりにリスクが大きいため、融資を受けて不動産を買おうとする人がいなくなってしまいます。

そこで、買主を保護するために「ローン特約」(融資特約とも呼ぶ)を契約に盛り込むことが認められているのです。

1.3.ローン特約を結んでいても契約解除できないケースがある

ローン特約は万が一の場合に備えて契約を白紙解除するための条項ですが、ローン特約を結んでいれば買主は必ずしも安心できる、というわけではありせん。

実は、ローン特約を結んでいても無条件で契約を解除することができないケースが存在します。ローン特約に融資条件などを明確に記載していないと、場合によっては無条件で解除できなくなります。

無条件解除ができない例としては、ローン特約で予定する融資金額について定めていないケースが挙げられます。

例えば、1億円の融資を予定していたものの5,000万円しか融資承認が得られなかったとします。このとき買主は現実的には物件の購入資金を出すのが難しくなるでしょう。

しかし、ローン特約で「融資金額1億円」と定めていなければ、1億円未満の融資しか下りなかった場合でも契約を白紙解除できなくなります。

この場合には、買主は手付金の放棄や違約金の支払いによって契約を解除することになってしまいます。

このように、ローン特約にどのような条項を設定したかによって、無条件で契約を解除できるかが決まります。ローン特約にどのような条項を盛り込むべきかについては、2章で詳しく解説します。

条項の記載が曖昧だと、売主と買主の間でトラブルに発展してしまうケースもあります。

ローン特約についてあらかじめ理解しておくことで、不動産取引の際にトラブルに巻き込まれないようにしましょう。

1.4.ローン特約には「解除条件型」と「解除権留保型」がある

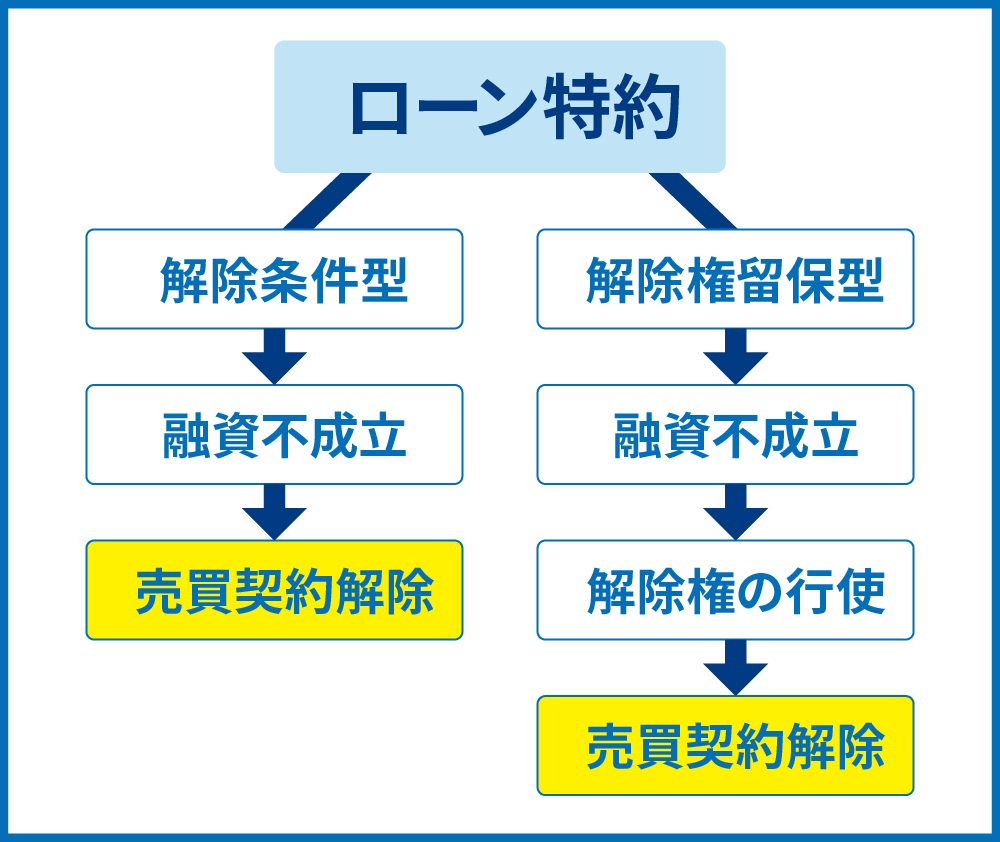

ローン特約には、「解除条件型」と「解除権留保型」の2種類があります。

融資を受けられない場合、前者では自動的に契約が白紙解除となるのに対し、後者では買主の解除の申し出があってはじめて契約の効力が失われます。

契約解除の条件が異なることによるメリット・デメリットを下の表にまとめています。

ローン特約の内容は売主と買主の話し合いで決めることができますが、一般的には売主(業者)や仲介業者が契約書を用意する際にローン特約の条文も作成することが多いです。そのため買主としては、その契約におけるローン特約が、どちらの型に当てはまるのかを確認しておくことが重要です。

| 解除条件型 | 解除権留保型 | |

|---|---|---|

| ローン不成立後の契約解除 | 自動的に解除 | 意思表示が必要 |

| 意思表示を忘れるリスク | なし | あり |

| 他の金融機関からの融資 | 受けられない (他の金融機関でローンを組む際には新たな売買契約が必要) |

受けられる |

このように解除条件型と解除権留保型ではローン特約の効果が異なるため、不動産売買契約でローン特約を結ぶ際には、まずはその特約がどちらのタイプなのかを確認しましょう。

どちらのタイプに該当するかについて売主・買主間で認識に齟齬がないよう、両者でしっかりと認識することでトラブルを避けやすくなります。

解除条件型と解除権留保型それぞれのメリットと注意点は次の通りです。

解除条件型

買主の意思表示にかかわらず自動的に契約が解除されるため、「期限内に意思表示をし忘れてしまったために手付金が返還されない」というようなリスクはありません。

したがって、融資を受けられる可能性が高くない場合には、解除条件型ローン特約を選んでおくと安心でしょう。

一方で、ローンが不成立となった場合には自動的に契約解除となるため、もし買主がほかの金融機関に融資の相談をしていたとしても、売買契約は無効となってしまいます。そのため、ほかの金融機関のローンで購入するとしても、売主と新たに売買契約を締結し直す必要が生じます。

ただし、「売買契約変更合意書」(契約書の記載内容の一部変更についての覚書)を交わしていれば、契約の効力は失われません。

解除権留保型

ローン不成立でも自動的に契約解除とはならず、あくまで買主に「契約を解除する権利」が与えられるものです。

解除を申し出ない限りは売買契約の効力が継続するため、万が一予定していた金融機関で融資を受けられない場合でも、他のローン先を探すことができるというメリットがあります。

一方、期限を過ぎてからの買主側からの契約解除では、手付金が返還されないだけでなく違約金も請求されることになります。

ローン特約の解除期限は延長することもできます。期限を過ぎても他のローン先を模索したい場合には、必ず期限の延長を申し込みましょう。

2.ローン特約を結ぶ際の注意点

ローン特約は買主を保護するための特約ですが、その文言や解釈をめぐってトラブルになることも少なくありません。ローン特約を結ぶ際には必要事項を売買契約書に明確に記載し、売主と買主の間で認識をすり合わせておくことが重要です。

基本的にこれらの項目は契約前に売主や仲介業者から聞かれるため、回答した内容がきちんと記載されているか確認しましょう。万が一聞かれていない場合には、契約までに買主側からきちんと伝え、契約書に反映されているか確認が必要です。

2.1.解除条件型か解除権留保型かを明確にする

そのローン特約が解除条件型と解除権留保型のどちらにあたるかを明確にしましょう。2.2.「融資が承認されなかった場合の対応」に相当する部分です。

解除条件型と解除権留保型では契約解除となる要件が異なるため、売主と買主の間で認識にズレがあると、融資が受けられなくなったときにトラブルに発展しやすくなります。

例えば、買主は解除条件型で自動的に契約が解除された思っている一方で、売主は解除権留保型でまだ契約が有効だと思っているというような事態では、トラブルとなるリスクが高いと言えるでしょう。

2.2.売買契約書に条件を明確に記載する

ローン特約では、下記の条項を明確に設定しましょう。

◆融資申込金融機関

◆融資金額

◆金利

◆借入期間

◆融資が承認されるまでの期間

◆融資が承認されなかった場合の対応

◆ローン特約による解除の期日

◆契約解除の意思表示の方法

上記の項目について詳しく解説します。

融資申込金融機関、融資金額、金利、借入期間

これらの内容を定めていないと、予定していた金融機関から希望通りの条件で融資を受けられなかった場合に、ノンバンクなどで悪条件のローンを組んで購入することになりかねません。

たとえば、売買契約書にどこの金融機関で融資を受けるか明記されていない場合です。

A銀行でローン審査に落ちたとしても、ほかのB銀行やC銀行で融資を受けられる可能性があるため、無条件で契約を白紙に戻すことができなくなります。一般的に銀行より融資条件が悪いが審査に通りやすいノンバンクで高金利のローンを組んで購入せざるを得なくなる、といった事態に陥る可能性もあります。

また、金額や金利などの融資条件を明確にしておくことも重要です。

例えば1億円の融資を予定していたものの9,000万円の融資しか受けられなかった場合、買主としては差額の1,000万円の資金を用意できず、購入を取りやめたいと考えたとします。しかし、ローン特約で融資金額を設定していなければ無条件の契約解除はできず、解除のために手付金を放棄しなければならなくなります。

このように、融資自体は受けられるものの金額や金利などが希望通りの条件ではないというケースは少なくありません。

このときに「理想の条件でローンが組めないので、やっぱり契約を解除したい」と買主が申し出ても、ローン特約による解除が認められない場合があります。売主や仲介業者に希望条件をきちんと伝え、契約書に確実に記載してもらいましょう。

融資が承認されるまでの期間

「売買契約締結時から2週間~1か月」程度の期間を定めることが一般的です。銀行のローン本審査では予定より時間がかかる場合も多いため、少し長めに設定すると良いでしょう。

融資が承認されなかった場合の対応

解除条件型か解除権留保型かを定めます。ローン特約による解除の場合には手付金を無利子で全額返還する旨や、買主が故意に融資審査に通らないように画策した場合には解除ができなくなる旨なども記載しましょう。

ローン特約による解除の期日

解除期日は延長することもできますが、注意が必要な点もあります。それは、決済期日までに融資承認が下りず、決済期日を延長することになった場合です。

決済期日の延長は必ずしも解除期限の延長を意味しないため、この場合にはローン特約による解除期日も延長しなければ、融資が下りなかったときに手付放棄や違約金の支払いが必要となる可能性があります。

契約解除の意思表示の方法

契約解除の意思表示は必ず書面で通知するよう定めましょう。

口頭での通知では解除の意思が売主にうまく伝わらない可能性があり、トラブルにつながります。期日内に解除の意思表示をしたという証拠を残すためにも郵送が良いでしょう。

特に仲介の場合は、仲介業者に連絡をするだけでは不十分です。契約解除の意思が確実に伝わるよう、買主から売主へ書面にて直接通知することをお勧めします。

3.さいごに

金融機関からの融資を利用して不動産を購入する際には、融資承認が下りなかった場合に備えてローン特約を結ぶことが一般的です。

ローン特約は買主を保護するものですが、売主と買主の間で認識に齟齬があったり、売買契約書の記載内容が不十分だったりすると、トラブルに発展してしまう可能性があります。

買主がローン特約に関するトラブルを避けるためには、必要な情報をきちんと売主や仲介業者に伝え、契約書に反映させることが重要です。

融資を予定している金融機関名や融資条件、解除の期日や方法といった項目を忘れずに記載しましょう。

コメント