「インフレには、不動産がいいって聞いたけど、それって本当?」

という質問に結論からお答えすると、本当です。

不動産はインフレに強い資産として、知られています。

その理由として、資産価値が下がりにくいこと、家賃収入の上昇、借入金額(ローン)の実質的な目減りといった要素が挙げられます。

一方、「絶対に、常に不動産はインフレに強い」と断言できるわけではありません。不動産投資のやり方次第では、リスクが高くなるケースもあるからです。

この記事では、不動産とインフレの関係性を、スッキリ明快に解説します。インフレ対策として不動産投資を始めたい方向けに、やってはいけない行為や推奨方法もお伝えしますので、ご活用ください。

インフレ下で資産を守り、着実に増やすための知識を身につけましょう。

1. インフレの仕組みと現在の日本の状況

まず、「この機会にインフレの基本からおさらいしたい」という方向けに、インフレの仕組みと日本の状況から確認していきます。すでにご存じの方は、飛ばしていただいてもかまいません。

以下のポイントを解説します。

1.インフレとは物価の持続的な上昇のこと

2.日銀のインフレ目標は「2%」

3.日本のインフレ状況(2024年現在)

4.インフレ時こそ資産防衛の重要性が増す

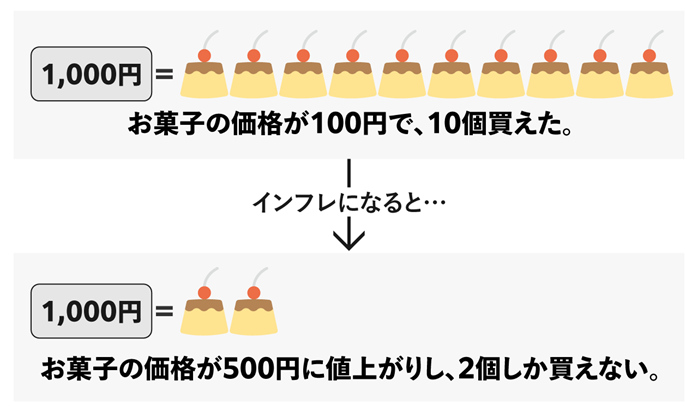

1-1. インフレとは物価の持続的な上昇のこと

インフレ(インフレーション)とは、物価が持続的に上昇し、通貨の購買力が低下する現象を指します。

物価上昇率が高く、貨幣価値が目減りするほど、私たちの生活に大きな影響を及ぼします。どのようなときにインフレが起きるのかといえば、以下のような要因が考えられます。

【インフレの要因の例】

・通貨供給量の増加:中央銀行(日銀)が市場にお金を多く供給すると、通貨の価値が下がり、物価が上がりやすくなります。

・原材料費や人件費の上昇:原油価格の高騰や賃金の上昇などで企業のコストが増えると、商品やサービスの価格に跳ね返り、物価を押し上げます。

・将来のインフレへの備え:先行きのインフレを予想した企業の値上げや、消費者のまとめ買いなどによって、インフレに拍車がかかります。

・需要の増加:景気回復で個人消費や企業の設備投資が活発になると、需要が供給を上回り、物価を押し上げる要因になります。

日本では、長年デフレが続いてきたため、政府はデフレ完全脱却のための経済政策を打ち出してきました。後ほど近年の推移を紹介しますが、2024年現在の日本経済はインフレ基調にあります。

参考:内閣府「デフレ完全脱却のための総合経済対策を決定しました」

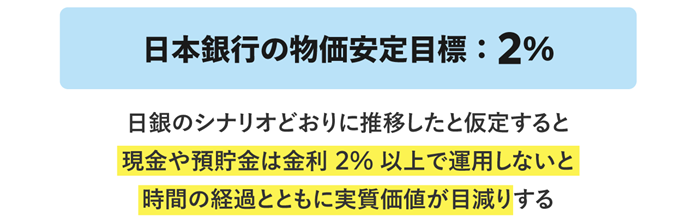

1-2. 日銀のインフレ目標は「2%」

日本銀行は、2013年1月に、「物価安定の目標」を消費者物価の前年比上昇率2%と定め、これをできるだけ早期に実現すると約束しています。

つまり、「毎年2%ずつのインフレ」は健全なシナリオということです。

毎年2%ずつのインフレ率と仮定すると、銀行預金の場合、年率2%以上の利子が付かなければ、インフレ率に劣後して実質価値が目減りすることになります。

1-3. 日本のインフレ状況(2024年現在)

先ほども触れたとおり、現在の日本経済は長年のデフレから脱却してインフレ基調にあります。2022年に入ってからインフレ率が上昇し、2023年以降も上昇傾向が続いています。

参考:経済産業省「第3節 高まるインフレ圧力:通商白書2023年版」

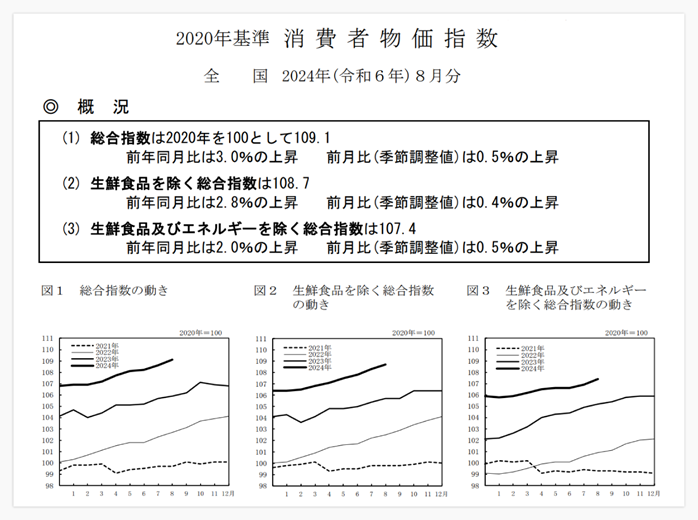

以下は、本記事執筆時点で最新の消費者物価指数(2024年8月分)資料からの引用です。

出典:総務省「2020年基準 消費者物価指数 全国2024年(令和6年)8月分」

総合指数は前年同月比3.0%の上昇となっており、インフレが持続していることが確認できます。

1-4. インフレ時こそ資産防衛の重要性が増す

日本経済がデフレからインフレに転じ、今後もそれが継続していくと見込まれる以上、資産家・投資家・富裕層の方々は、マインドを変更する必要があります。

物価が上昇する一方で、預金金利は低位で推移しているため、現金や銀行預金で資産を保有していると、実質的な資産価値が目減りしてしまうからです。

資産防衛が重要な理由

-

手元資金の目減り防止:物価上昇に負けないよう、インフレ率を上回るリターンを確保し、資産の実質価値を守る必要があります。

-

将来の購買力の確保:老後資金など将来に備える資金は、インフレ率を考慮して準備しておかないと、生活水準を維持できなくなるリスクがあります。

-

チャンスを逃さない:株式や不動産など、インフレ局面で値上がりが期待できる資産にタイミングよく投資できれば、資産を増やすチャンスにもつながります。

資産防衛の手段としては、不動産投資や株式投資、あるいは貴金属などの実物資産への分散投資が有効といわれています。自身のリスク許容度や資産状況を踏まえ、適切な資産運用を行うことが大切です。

以上、ここまでが、インフレ全般にまつわるお話でした。

以下では本記事の主題である「インフレと不動産」ついて、掘り下げていきましょう。

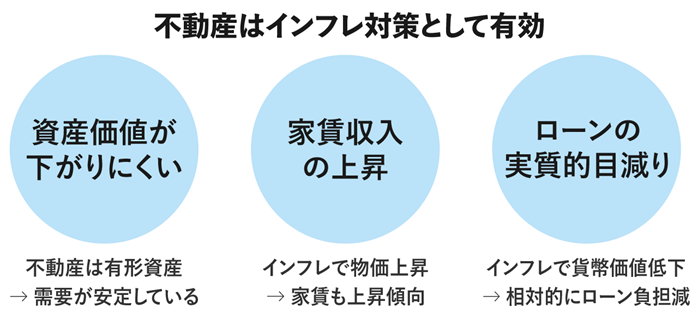

2. 不動産がインフレに強い3つの理由

不動産はなぜインフレに強いのでしょうか。その理由は大きく3つあります。

1.実物資産であり価値が下がりにくい

2.インフレに連動した家賃収入の上昇が期待できる

3.ローン残高の紙幣価値が相対的に目減りする

それぞれ見ていきましょう。

2-1. 実物資産であり価値が下がりにくい

1つめの理由は「実物資産であり価値が下がりにくい」からです。

不動産は、土地と建物という実体を持つ実物資産であるため、インフレによる通貨価値の下落の影響を受けにくいという特徴があります。

実物資産として不動産価値が下がらない理由

-

有形資産の特性:不動産は目に見える形のある資産であり、その物理的な存在価値が価格の下支えになります。

- 希少性:土地は生産できない有限の資源であり、とくに都市部の土地は稀少性が高いため、長期的に価値が上昇する傾向にあります。

-

実需の裏付け:不動産は、居住用・商業用・投資用など実際の用途に基づいて需要されるため、一定の価値を維持しやすい特性があります。

-

インフレ対策としての認知:歴史的に、長期的な資産価値の保全手段としての不動産投資の有効性が認識されており、インフレ期には不動産需要が高まる傾向があります。

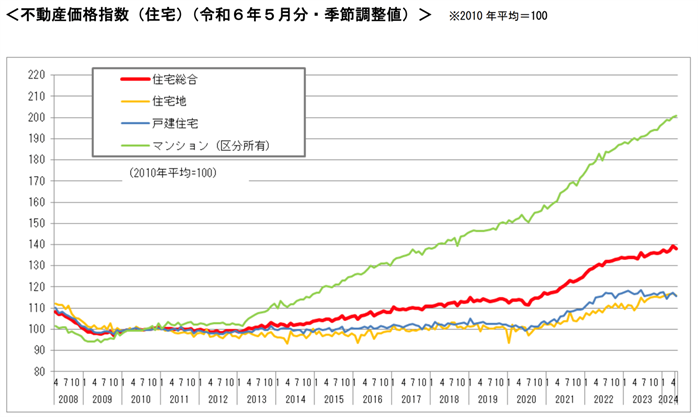

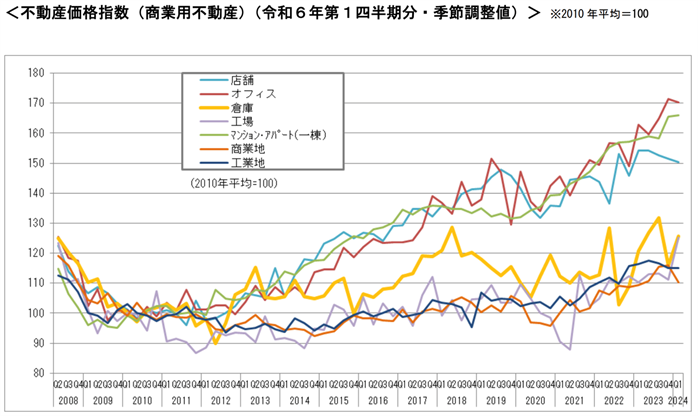

実際、現在の日本では不動産価格の推移も上昇傾向となっています。以下は、国土交通省発表の不動産価格指数(令和6年5月令和6年第1四半期分)のグラフです。

出典:国土交通省「不動産価格指数(令和6年5月令和6年第1四半期分)」

2-2. インフレに連動した家賃収入の上昇が期待できる

2つめの理由は「インフレに連動した家賃収入の上昇が期待できる」からです。

賃貸物件を所有して、賃貸経営(アパート・マンション・テナントなど)を行う場合には、家賃収入もインフレの影響を受けます。

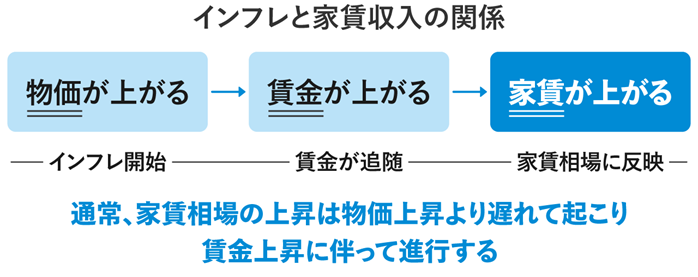

物価上昇よりも家賃相場の上昇のほうが時系列で後になるため、インフレと同時に家賃収入が上がるわけではありません。

しかしながら、物価の上昇に賃金の上昇が追いついてくると、家賃相場も上昇していくのが通常の動向です。

実際、2023年に消費者物価指数で賃貸住宅の家賃を示す指数が25年ぶりのプラスとなったことが報道されています(出典:日本経済新聞「物価高、家賃も動かす 指数25年ぶりに上昇」)。

2-3. ローン残高の紙幣価値が相対的に目減りする

3つめの理由は「ローン残高の紙幣価値が相対的に目減りする」からです。

インフレが持続すると、お金の価値は低下し続けます。しかし、すでに借り入れたローンの額面の借入金額は変わらないため、実質的な返済負担は軽減されます。

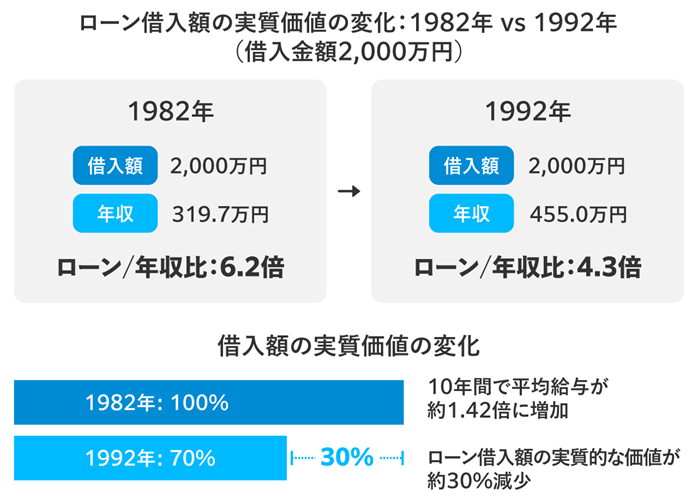

たとえば、1982年に2,000万円の住宅ローンを借り入れたとしましょう。当時の平均給与は319.7万円でした。10年後、1992年の平均給与は、455.0万円となっています。10年間で約1.42倍に伸びた計算です。

出典:国税庁「平均給与」

この間、2,000万円の借入額は変わっていませんが、平均収入の伸びを考慮すると、ローン残高の実質的な価値は約30%目減りしたと考えられます。

このように、インフレ局面ではローン残高の実質価値が相対的に目減りし、借入時よりも返済が楽になる効果が期待できます。

3. インフレ時の資産防衛でやってはいけない4つのこと

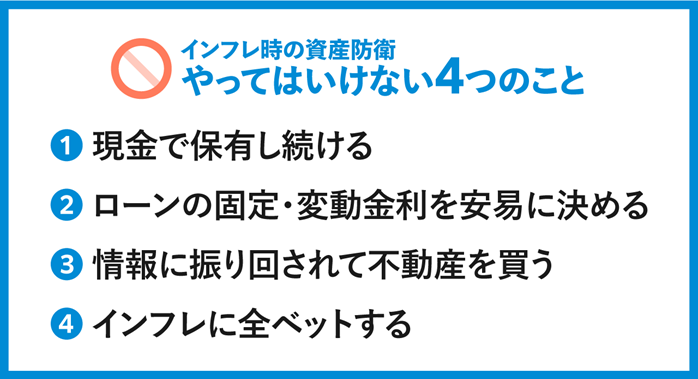

一方、インフレ下での資産防衛においては、やってはいけないことがあります。4つの重要ポイントを確認しましょう。

1.現金で保有し続ける2.ローンの固定金利・変動金利を安易に決める

3.情報に振り回されて不動産を買う

4.インフレに全ベットする

3-1. 現金で保有し続ける

やってはいけない1つめは「現金で保有し続ける」です。

先に述べた内容と重複する部分もありますが、非常に重要なため、あらためて整理しましょう。

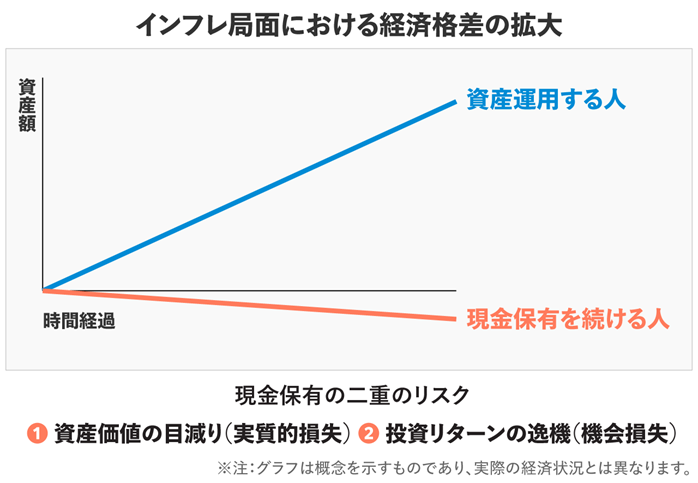

インフレ局面では、資産運用に取り組む人と取り組まない人との経済格差が急速に広がる傾向にあります。

現金で保有し続けることは、インフレによる資産価値の目減りを招き、実質的な損失になります。さらに、不動産投資などが成果を出しやすい時期でもあるため、実質的損失と機会損失のダブルで損失を被るおそれがあるのです。

【現金保有の問題点】

・インフレによる資産価値の目減り:物価上昇率に応じて現金の実質価値が減少し、保有資産が目減りします。たとえば、年間のインフレ率が2%の場合、100万円の現金は1年後には98万円相当の価値になってしまいます。

・機会損失の発生:現金で留保するだけでは投資リターンが得られません。株式や不動産などへの投資機会を逃すことになり、資産の成長が停滞してしまいます。

補足として、本来、インフレ局面では銀行金利も上昇するため、銀行預金でもインフレの恩恵を受けられるはずです(バブル期の日本などはそうでした)。

しかしながら現状を見ると、主要銀行の金利は定期預金で年率0.1〜0.2%程度にとどまっており、日銀の2%のインフレ目標から、大きく劣後しています。

このような状況に鑑みると、現金・預貯金は必要最小限の流動性資金として保有し、残りはインフレに強い不動産などに投資するのが賢明な選択といえるでしょう。

3-2. ローンの固定金利・変動金利を安易に決める

やってはいけない2つめは「ローンの固定金利・変動金利を安易に決める」です。

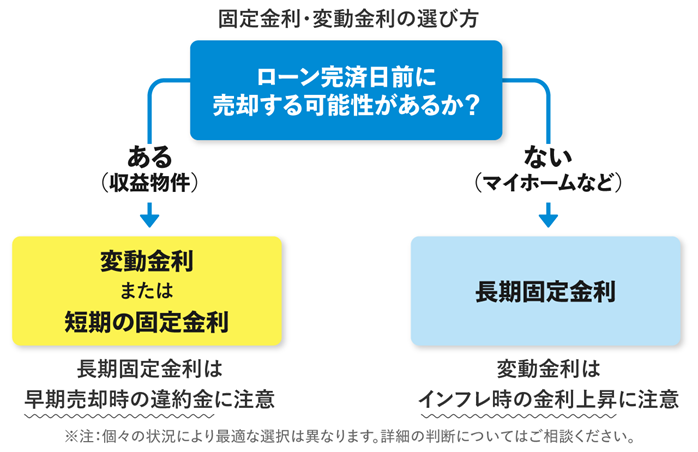

インフレ時には、物価上昇に連動して市場金利も上昇しやすくなります。変動金利型のローンを返済中の場合、返済負担が増えるリスクがあります。

したがって、一般的には「金利が低いうちに、固定金利で長期のローンを組む」のがインフレ局面の鉄則です。ローン完済まで売却しないマイホームの住宅ローンであれば、これが該当します。

では、「全員が固定金利でよいのか?」といえば、答えはNOです。収益物件としての不動産購入では、事情が異なります。

長期固定金利を選択した場合、途中で売却する際に、高額の違約金が発生するケースがあるためです。

例を挙げると、2億円弱の物件取得時に20年固定金利でローンを組み、5年目で売却したとき、違約金1,000万円がかかったケースがありました(参考:固定金利の融資を繰り上げ返済した場合の違約金はどう決まる?)。

よって、単に「インフレだから固定金利」と決めるのではなく、個々のケースによって判断が必要です。

上図のベースとなっている固定金利・変動金利の選び方については、以下の記事にて考察していますので、あわせてご覧ください。

固定金利と変動金利、どちらを選ぶべき?

3-3. 情報に振り回されて不動産を買う

やってはいけない3つめは「情報に振り回されて不動産を買う」です。

インフレ懸念から不動産投資への関心が高まると、市場やインターネット上には、玉石混交の情報があふれ出します。それに惑わされて安易に物件を選ぶと、高値づかみなどのリスクに直面する可能性があります。

とくに、不動産バブルが懸念される局面では、根拠に乏しい強気の見通しや、割高な価格設定が横行しやすいため、くれぐれもご注意ください。

【安易な不動産投資のリスク】

・割高物件をつかまされる危険性:売り手市場では強気の価格設定が増えます。適正価格の見極めを誤り、高値で購入してしまった場合、将来的に不動産価格が下落した時に損をする可能性が高くなります。

・リスク分散の欠如:特定の物件タイプや地域に偏重すると、ポートフォリオ(資産の組み合わせ)の安定性が損なわれます。その地域や物件タイプに不利な変化が生じた場合、大きな損失に直面する可能性があります。

・将来性の見誤り:人口動態や交通アクセスなど、不動産の中長期的価値を左右する要因の考慮を怠ると、将来的な売却が難しくなる可能性があります。一時的な需要増を過大評価して購入すると、のちのち苦しい判断を迫られるかもしれません。

不動産投資を行う際は、適切な市場分析と物件の精査が不可欠です。慎重な情報収集と投資眼の養成が求められます。

インフレ懸念から不動産市場が過熱している局面では、慌てて飛びつくのではなく、冷静に適正価格を見極める姿勢を大切にしてください。

具体的なアクションは、以下の記事にて解説していますので、ご確認ください。

不動産投資でダメ物件を掴まない物件の選び方【3つのステップ】

3-4. インフレに全ベットする

やってはいけない4つめは「インフレに全ベットする」です。

インフレを見据えた投資戦略は重要ですが、それに全力で賭けてしまうと、ギャンブルと変わらなくなってしまいます。

インフレ基調にあるからといって、インフレが永続的に続くと思い込み、過度に借り入れたり、ほかの可能性を考慮しないのは危険です。

経済環境は常に変化し、想定外の事態が起こり得るからです。

【インフレに全ベットするリスク】

・デフレへの反転リスク:経済情勢の変化によっては、インフレからデフレへと反転するリスクがあります。その場合、インフレを前提とした投資判断は大きな損失を招く恐れがあります。

・金融政策の変更リスク:日本および世界各国の中央銀行の金融政策次第では、市場の流動性が急激に引き締められ、資産価格の下落を招くリスクがあります。

・借り入れ過多のリスク:インフレが続くことを前提に、過度な借り入れを行うと、金利上昇や収益悪化の際に返済困難に陥るリスクがあります。

デフレリスクや金融政策の変更など、さまざまなリスク要因を考慮し、バランスの取れた投資を心がけましょう。

以上、4つのポイントを解説しました。

これらを避けて、大切な資産をしっかり守りながら、インフレ局面を乗り切っていきましょう。

4. インフレ時に成功する不動産投資のコツ

最後に、インフレ時にはどのように不動産投資を行うと成功しやすいのか、解説します。

1.家賃収入が得られる賃貸経営を始める(ワンルームマンション除く)

2.家賃相場が上昇トレンドにあるエリアを選ぶ

3.節税重視なら中古一棟アパート(木造)を選ぶ

4-1. 家賃収入が得られる賃貸経営を始める(ワンルームマンション除く)

1つめのポイントは「家賃収入が得られる賃貸経営を始める(ワンルームマンション除く)」です。

先にも触れたとおり、賃貸経営は「不動産価値の上昇」と「家賃収入の上昇」の2つの観点でインフレ対策となる優れた手法です。

一棟アパート・戸建て・小規模ビル経営など、賃貸経営にはさまざまな形態があります。まずは、どのような選択肢があるのか知るところから始めましょう。選択肢を知れば、自分に合うスタイルを探しやすくなります。

【賃貸経営の選択肢を知るためのお役立ち記事】

なお、賃貸経営の中で「ワンルームマンション」への投資はおすすめできません。

価格が安い・フルローンが出るといった理由から、会社員の方を中心に人気のあるワンルームマンション投資ですが、「ワンルームマンション投資をよく考えずに購入して後悔している」という方が多いからです。

【ワンルームマンションの落とし穴】

・空室で家賃収入ゼロになりやすい

・収支が赤字の重大さに気づきにくい

・保険代わりとしては不十分

・節税効果は小さい

詳細は以下のページで解説しましたので、ワンルームマンションを検討している方は、購入前にご覧ください。

なぜワンルームマンション投資はやめろと言われるのか?

4-2. 家賃相場が上昇トレンドにあるエリアを選ぶ

2つめのポイントは「家賃相場が上昇トレンドにあるエリアを選ぶ」です。

インフレ時の不動産投資では、物件の立地選定が重要なポイントのひとつです。家賃相場が上昇トレンドにあるエリアを選べば、インフレによる収益の目減りを防ぎ、より高いリターンを得られます。

家賃上昇が見込めるエリアの特徴

- 都心部や主要駅への近接性:利便性の高い立地は、安定的な賃貸需要が見込めるため、家賃上昇が期待できます。

-

再開発や大型プロジェクトの存在:大規模な再開発や商業施設、オフィス街の開発などにより、エリアの価値が高まり、家賃の上昇が見込めます。

-

人口流入と世帯数の増加傾向:転入超過や単身世帯の増加傾向にあるエリアは、賃貸需要の拡大が期待でき、家賃の上昇が見込めます。

-

賃貸需要の高い物件タイプの需給バランス:ファミリー向け物件や学生向けアパートなど、需要の高い物件タイプの供給が不足しているエリアは、家賃の上昇が期待できます。

家賃上昇が見込めるエリアを選ぶためには、地域の人口動態や開発動向、賃貸需要の傾向などを詳細に分析し、中長期的な視点で見極めることが大切です。

エリア選びのポイントは、以下の記事が参考になるかと思います。

不動産投資を行う際のエリア選びのポイント

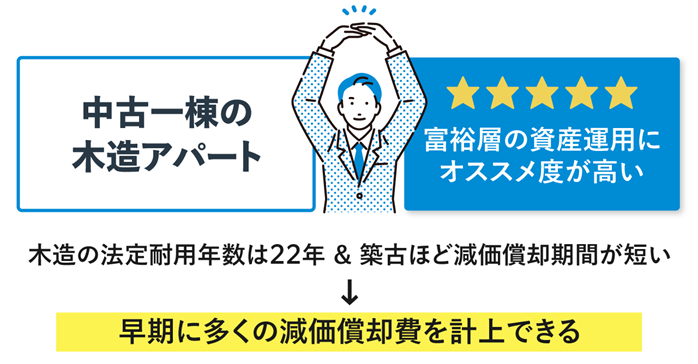

4-3. 節税重視なら中古一棟アパート(木造)を選ぶ

3つめのポイントは「節税重視なら中古一棟アパート(木造)を選ぶ」です。

インフレ対策だけでなく、節税対策も兼ねて不動産投資をしたいという方も多いでしょう。※不動産投資で節税できる仕組みを知りたい方は、以下の記事をご覧ください。

不動産投資で節税はできる!仕組みをわかりやすく解説

不動産投資による節税効果は、購入する建物の減価償却期間によって、大きく変わります。簡単にいえば、減価償却期間が短い物件ほど、節税効果が高くなります。早期に多くの減価償却費を計上できるからです。

この点で有利なのは、木造の中古一棟アパートです。木造の法定耐用年数は22年(鉄筋コンクリート造は47年)であり、さらに築古ほど減価償却期間は短くなります。

詳しく知りたい方は、お気軽に無料相談サービスをご利用ください。個別の状況にあわせた最適解をご提案させていただきます。

5. まとめ

本記事では「不動産とインフレ」をテーマに解説しました。要点をまとめておきましょう。

インフレの基本と現在の日本の状況として、以下を解説しました。

・インフレとは物価の持続的な上昇を指し、現金の価値が目減りするリスクがある

・日本銀行は2%のインフレ目標を掲げており、これは健全な経済シナリオとされる

・現在の日本経済はインフレ基調にあり、資産防衛の重要性が高まっている

不動産がインフレに強い3つの理由として、以下が挙げられます。

(1)実物資産であり価値が下がりにくい

(2)インフレに連動した家賃収入の上昇が期待できる

(3)ローン残高の紙幣価値が相対的に目減りする

インフレ時の資産防衛でやってはいけない4つのことは、以下のとおりです。

1.現金で保有し続ける

2.ローンの固定金利・変動金利を安易に決める

3.情報に振り回されて不動産を買う

4.インフレに全ベットする

インフレ時に成功する不動産投資のコツとして、以下を解説しました。

- 家賃収入が得られる賃貸経営を始める(ワンルームマンション除く)

- 家賃相場が上昇トレンドにあるエリアを選ぶ

- 節税重視なら中古一棟アパートを選ぶ

適切な不動産投資は、インフレに負けない資産形成の有力な選択肢になるでしょう。ぜひ前向きに検討を進めてみてください。

コメント