「不動産投資は危ないからやめとけ」と家族や友人から言われていませんか?

「不動産投資は儲かる」、「不動産投資は手間がかからない安定した副業だ」という言葉を耳にする一方で、「不動産投資はやめとけ」、「不動産投資は危ない」という言葉も耳にしませんか。

『いったいどっちなの!?』と言いたくなるところですが、この相反する2つの意見はどちらも正しいです。なぜなら、不動産投資はどんな人が行うかによって得られる成果=利益の大きさが変わるからです。

『それなら私はどっちなんだろう』と疑問に思う方に向けて、『やるべき人』=利益を出せる可能性の高い人、『やめておくべき人』=利益を出せる可能性の低い人の特徴を解説します。

この記事を読むことで、あなたが不動産投資で利益を出せる可能性が高いのか?低いのか?と判断する際の一つの指標となればと思います。

目次

1.「不動産投資はやめとけ」と言われる2つの理由

あなたが不動産投資を始めようとしている場合、周りの友人や家族から「不動産投資はやめとけ」と言われることがあるかもしれません。

あなたに損をしてほしくない、大変な思いをしてほしくないという親切心から出てくる言葉であることは確かです。しかし、なぜ不動産投資にはそのような「悪い」イメージがあるのでしょうか。

1.1.不動産投資の世界では失敗談が目立つから

不動産投資の世界でよく目に入るのは「失敗談」。怖いもの見たさでついつい読んでしまいますよね。

「とんでもない問題物件を買ってしまった」「赤字が続いて返済が難しくなってしまった」といったように、利益を見込めると思って大金をはたいて物件を買ったのに、ふたを開けてみたらうまみが得られなかったという失敗談が後を絶ちません。

失敗①キャッシュフローがマイナスの物件を購入してしまう

運営にかかる経費と金融機関への返済額が家賃収入額を超えてしまった場合、キャッシュフローはマイナスになります。この状態が続けば、新しく物件を買い増ししようとしても金融機関から良い評価を得られずいつまでも赤字の物件を持ち続ける…という事態になってしまいます。

失敗②節税と言われて意味がないのに買ってしまう

所得税が収入の半分にまで上るほど課税所得が高くなってくると、節税を目的として不動産投資を始める方も多いです。不動産会社の中には、さして節税効果の高くない物件を「節税できるから」といって勧める会社もあります。節税効果の期待できない物件の種類は新築や築浅のワンルームマンションです。これらの物件を「節税できる」と言われて勧められた場合には注意が必要です。

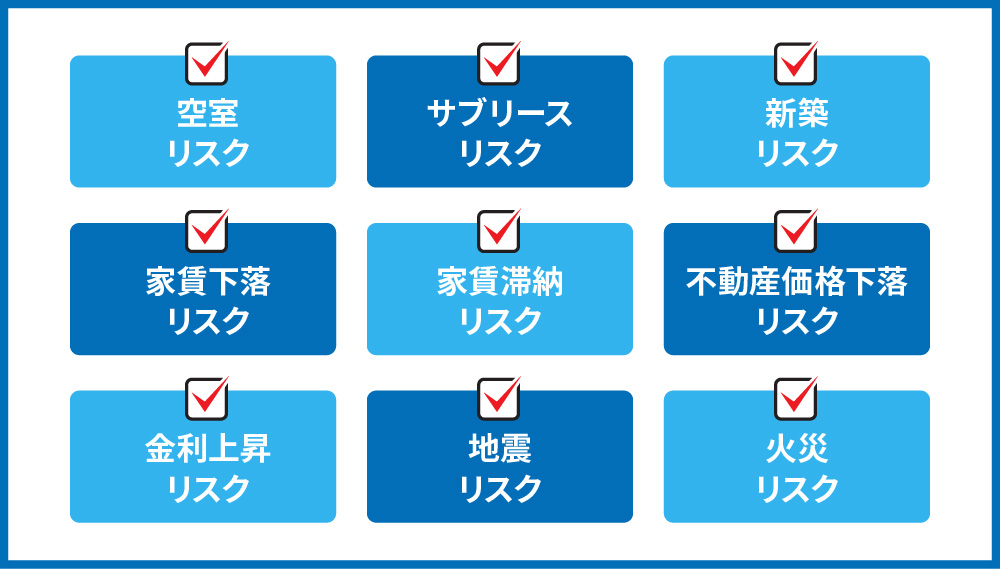

1.2.不動産投資特有のリスクがあるから

不動産投資には、他の投資商品にはないリスクが多く存在します。容易に想像できるのは、「空室が続いて家賃が入ってこない」という空室リスクではないでしょう。

また多額のローンを組んで購入するケースが多く負債を抱えることになるため、身近なお知り合いはあなたのためを思って「やめとけ」と言っているのかもしれません。

2.「不動産投資はやめとけ」とよく言う人が勘違いしていること4つ

この記事を読んでいる方の中には、周りの方から「不動産投資はやめとけ」と言われて踏みとどまっている方も多いのではないでしょうか。この章では、「やめとけ」とアドバイスをくれる人の言うことが本当なのか、不動産投資を始めるなら何に気を付けたらよいのか、解説します。

2.1.「借金が大きく、返済が大変」

不動産投資を始めようとするあなたに「やめとけ」とアドバイスする人は、「不動産投資は借金が大きい」と思っています。

実際は…

キャッシュフローの回らない物件を購入しないよう注意。

たしかに不動産投資では物件価格に応じてローンを組むことになります。多くの場合、物件価格の約8割は金融機関から借入することになり、返済額が大きくなるのは事実です。しかし、このローンは基本的に家賃収入から返済することになります。物件の部屋がある程度埋まっており、毎月の家賃を回収することができていれば、不動産からの家賃収入を返済に充てることができるのです。

【キャッシュフローの計算式】

家賃収入 ー 諸経費(管理委託料、税金、ローン返済など)

逆に支出(購入価格とローンの返済額、修繕費や維持費)と収入(おもに家賃収入)のバランスが合っていなければ、赤字になり、ローンの返済に追われることになってしまうので、注意が必要です。

当社の投資相談にいらっしゃる方の中には、区分マンションを複数室持っているけれど、キャッシュフローが回っておらず追加物件を買いたくても銀行から融資が下りない…というお客様も多いのが現実です。

空室が多い、経費が多い、といった状況では手元に残るお金は少なくなり、キャッシュフローが圧迫されます。

キャッシュフローが回っていないと、物件の追加購入時の融資審査に不利になる、賃貸経営を行う上での突発的な支出に対応できないことを覚えておきましょう。このような事態を防ぐためにも、空室リスクの低い物件を選ぶことが重要なのです。

2.2.「空室リスクが高い」

不動産投資を始めようとするあなたに「やめとけ」とアドバイスする人は、「不動産投資は空室リスクが高い」と思っています。

実際は…

物件の種類によっては空室リスクが高くなるので注意。

たしかに不動産投資には空室リスクがあります。しかし、空室リスクが高いのは、①賃貸需要が小さいエリア ②区分マンション の場合です。

①賃貸需要が小さいエリア

賃貸需要が小さいエリアの物件を買うと、空室リスクはグッと上がります。不動産投資の収入の多くを占めるのは家賃収入です。不動産投資を成功に導くためには、賃貸需要が大きく、退去者が出てもすぐに次の入居者が決まるような人気エリアの物件を購入することが重要です。

②区分マンション

区分マンションの空室リスクは高いと言われています。これは、「区分マンションが空室になりやすい」のではなく、「退去が出て空室になった時の家賃収入がゼロになってしまうから」。あなたが区分マンションを2部屋所有しているとします。そのうちの一方が空室になってしまった場合、その部屋からの収入は得られなくなってしまいます。逆に一度に所有できる部屋数の多い一棟マンション投資、もしくは一棟アパート投資なら、一部屋の空室が出たとしてもそのほかの部屋からの家賃収入が確保できるため、空室リスクはさほど高くなく、恐れるべきではないでしょう。

とはいえ、空室がでないようにするためには、入居者の募集や物件の整備などを代行してくれる管理会社の選定が大切です。大切な資産を預ける管理会社ですから、慎重に選びましょう。

2.3.「思ったより儲からない」

不動産投資を始めようとするあなたに「やめとけ」とアドバイスする人は「不動産投資は思ったより儲からない」と思っています。

実際は…

自分の属性や状況に合わない物件を選ばないよう注意が必要。

不動産投資は、ポイントを掴めば儲かる投資です。逆に、ポイントを外してしまうと不動産投資で大損してしまうこともあります。不動産投資で掴むべきポイントとして代表的なものは「選ぶべき物件を誤らないこと」。マンションやアパート、戸建て、新築、築古など様々な種類がありますが、投資の目的や状況に合わせた物件を選ぶことが、不動産投資を成功に導くために重要なポイントです。

不動産投資は儲からないという主張をする人たち、または儲からなかったと後悔している人たちは、不動産会社に言われるがまま「儲かりますよ」と言われた物件を買い、結果的に収支が赤字になってしまっているのではないでしょうか。

どの価格帯の物件を購入し、融資をいくら受け、家賃収入をどれだけもらうと収益が得られるのか。自分で判断するのは難しいです。

武蔵コーポレーションの無料投資相談では、お客様に合わせた収益シミュレーションを作成させていただいております。「実際購入したらどのくらい収益が得られるの?」「どれくらいの融資だったら受けられるの?」といった疑問がある方は、ぜひ一度不動産投資のプロに相談することをおすすめします。

2.4.「危ない業者ばかり」

不動産投資を始めようとするあなたに「やめとけ」とアドバイスする人は、「不動産投資の世界は危ない業者ばかり」だと思っています。

実際は…

悪徳な不動産投資会社も多いので注意。

正直このアドバイスに対しては、慎重にならざるを得ません。実際に、危ない不動産業者のカモにされてしまっている方も少なくないのです。不動産という大きな買い物をするわけですから、複数の業者を見ている方も多いのではないでしょうか。危ない不動産業者を見分けることができなければ、言葉巧みな営業トークにのせらせてしまい、本来購入すべきでない物件を購入してしまうという事態になりかねません。

危ない不動産業者を見分ける時のポイントは、こちらの記事でまとめています。ぜひご確認ください。

3.不動産投資をやめておくべき人の特徴

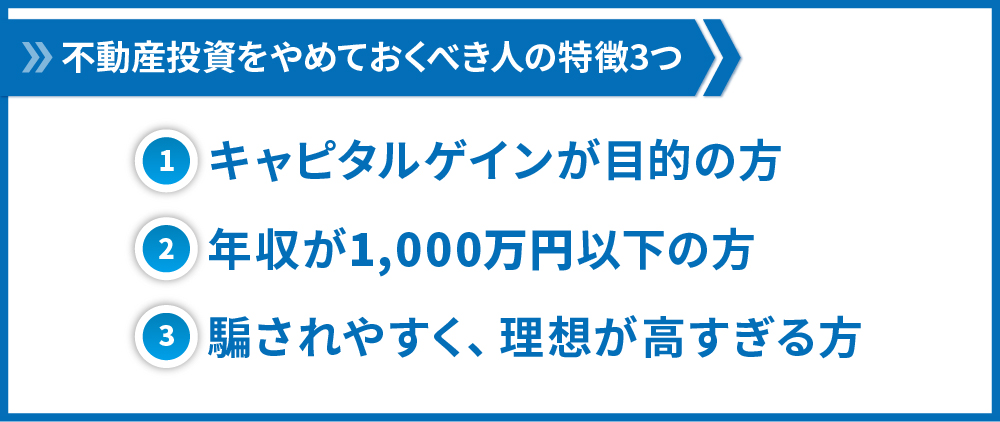

実際に、「不動産投資はやめとけ」と言われ、素直に言うことを聞くべき人の特徴は3つあります。

3.1.キャピタルゲインが目的の方

不動産投資をキャピタルゲイン目的で行うことはやめておきましょう。東南アジアなど新興国の不動産の値上がりを期待して投資を行うのは良いでしょうが、国内の不動産で値上がり益を期待するのは非常に難しいです。理由は3つあります。

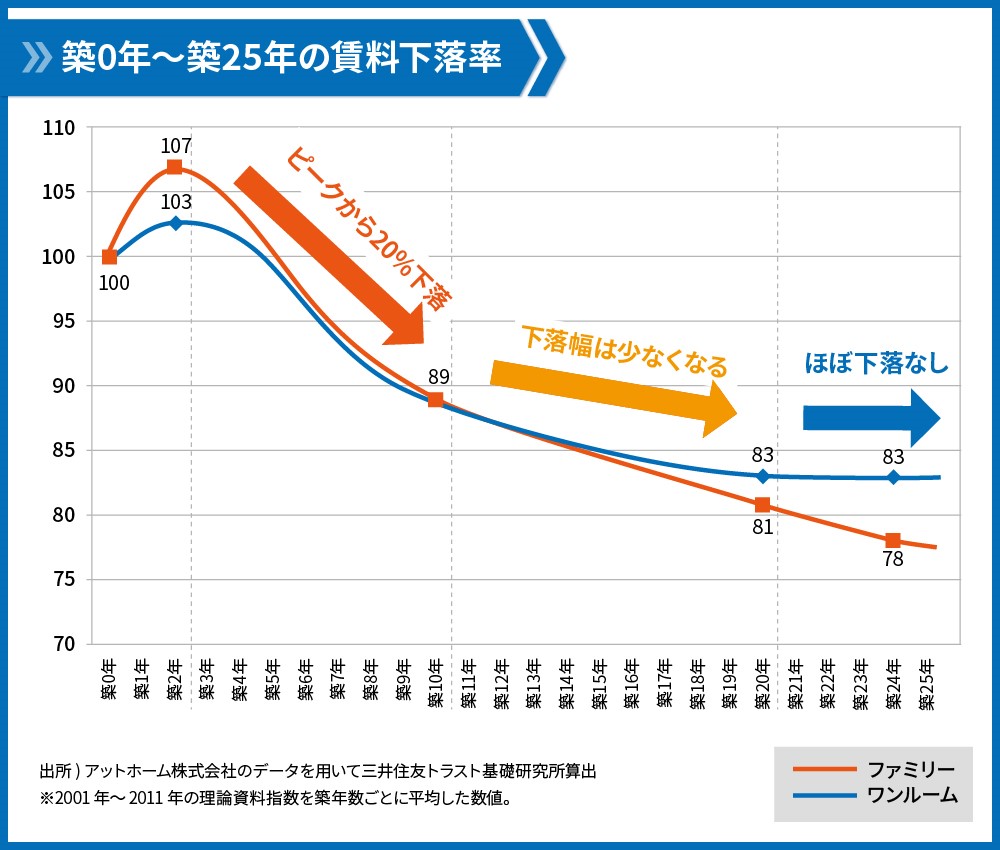

①築年数とともに価値が下落するから

不動産価格は築年数の経過によって下落します。そのため、購入時点よりも売却時点の方が値下がりするのは当然です。

公益財団法人 東日本不動産流通機構 首都圏中古マンション・中古戸建住宅 地域別・築年帯別成約状況【2020年1~3月】より編集部が編集

公益財団法人 東日本不動産流通機構 首都圏中古マンション・中古戸建住宅 地域別・築年帯別成約状況【2020年1~3月】より編集部が編集

②売買手数料で3%が必要になるから

不動産の売買には慣例として仲介手数料が約3%かかります。購入と売却で6%取られることを考えるとそれ以上に値上がる物件を選定する必要があるので非常に困難です。

一方で、自分で売主や買主を見つけることができれば仲介手数料はかかりません。しかし、不動産業者ですら多くの仲介業者の紹介から物件の売買を行っている現状を考えると、素人の方には簡単なことではないことが分かります。

③5年以内の短期譲渡だと40%の不動産譲渡税がかかるから

売却益を狙って短いスパンで不動産の売却と購入を繰り返す人もいるのではないでしょうか。不動産売却時に譲渡税がかかることは多くの方がご存知だと思います。この譲渡税には、売却する物件の保有期間によって税率が異なるという特徴があります。具体的には物件の保有期間が5年以内で売却する「短期譲渡」だと、税率は39.63%、保有期間が5年超で売却する「長期譲渡」だと、税率は20.315%と、約2倍もの差があるのです。物件を短期間で売却すると高い譲渡税が課されるため、キャピタルゲインを狙っている方に不動産投資はおすすめできません。

長期譲渡、短期譲渡の違いについてはこちらの記事をご参照ください。

3.2.年収が1,000万円以下の方

年収1,000万円以下の方には不動産投資はおすすめできません。2章では、年収1,200万円以上の方には不動産投資をおすすめできるとお伝えしました。それは、不動産投資による節税効果が得られるからであり、それ以下の方だと節税効果を得ることができないばかりか、賃貸経営上で発生する想定外の出費に対応することができません。不動産投資を行うには、最低でも年収1,000万円から始めることをおすすめします。

不動産投資を始める目安となるこの年収1,000万円ですが、私たちがそう主張する理由についてはこちらの記事でご確認ください。

3.3.騙されやすく、理想が高すぎる方

不動産投資に対する理想が高すぎる方も、不動産投資には向いていないでしょう。不動産投資を行おうとする方が物件を探す時に重視する項目として、利回りの高さがあります。不動産ポータルサイトなどで物件を見ると、周辺の物件よりも明らかに高いような物件も見受けられます。しかし、そのような物件を見つけてすぐに飛びついてしまうのは危険です。

利回りの高い物件を見つけた時にチェックすべきポイントは下記の通りです。

・事件や自殺などの告知事項がないか

・再建築可能か(一棟アパート、一棟マンションの場合)

・違法建築でないか(一棟アパート、一棟マンションの場合)

・入居状況に問題がないか

理想とすべき利回りの計算方法や高利回りに潜む注意点については、こちらの記事で詳しく説明しています。

4.不動産投資をやるべき人の特徴

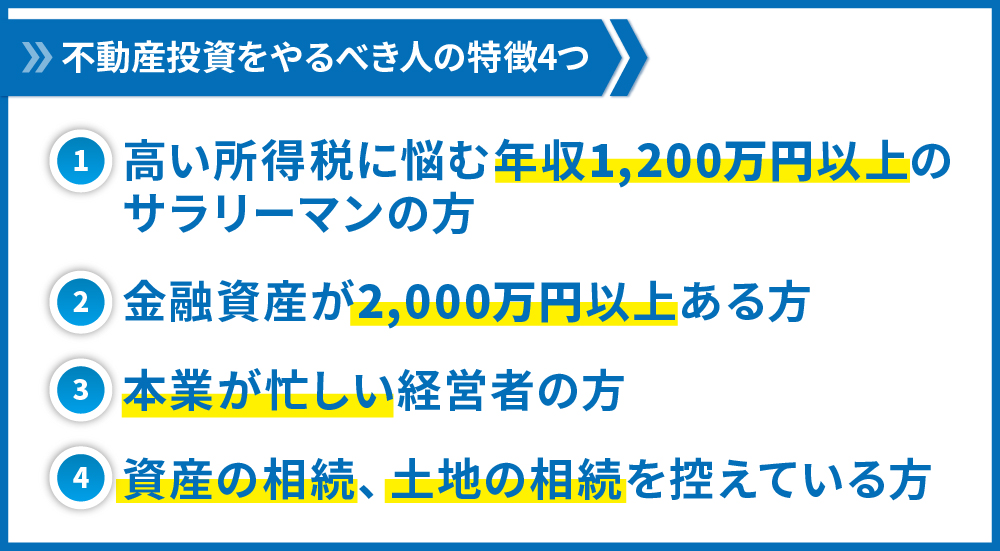

ここまで、なぜ「不動産投資はやめとけ」と言われるのか、また本当にやめておくべき人の特徴について解説しました。しかし、不動産投資で利益を出し、安定的な家賃収入を得られている方や節税に成功できている人も多く存在します。この章では、逆に不動産投資をやるべき人の特徴を解説します。

不動産投資で利益を出しやすく、おすすめできる人に分類されるのは以下の4タイプのいずれかに当てはまる人です。

4.1.年収1,200万円以上のサラリーマン

年収1,200万円以上のサラリーマンは不動産投資で利益を出しやすく、不動産投資をおすすめできる人といえます。その理由は、所得税が高いから、という点につきます。

では所得税が高いことがなぜ不動産投資の利益と関係するのでしょうか。不動産投資は所得税の「節税」ができる資産運用の一つです。その節税額はふるさと納税や生命保険と違い数万円という単位ではありません。高年収の方であれば年間500万円という節税も可能です。

この理由から、不動産投資は高年収の方、特に給与所得が高い方の方が大きな節税効果というメリットが得られるのです。

この節税のカギとなる『減価償却』は、こちらの記事に詳しく解説しています。

ひとまず、給与所得が1,200万円以上のサラリーマンの方がメリットを得られる点を覚えておきましょう。

4.2.金融資産が2,000万円以上ある

不動産投資をおすすめする人は、金融資産が潤沢にある人。中でも2,000万円以上あると安心して取り組むことができるといえるでしょう。

① 融資の際に銀行から条件として求められるから

② 漏水や退去など思わぬ修繕費用が発生する場合があるから

融資の際に銀行から条件として求められるから

不動産投資は金融機関からの借入を活用して行うことができる投資法です。しかし、1円も持っていない人に銀行がお金を貸してくれるわけではありません。そのため、不動産を購入する際に頭金を入れるどうかに関係なく、ある程度の金融資産がないと始めるものも始められないのです。

漏水や退去など思わぬ修繕費用が発生する場合があるから

どんなに良い物件を良い条件で購入ができたとしても、賃貸経営中には「漏水」「設備故障」などのあらゆるリスクがつきまといます。

一度に100万円を超える工事が必要な場合もあります。もしもの際の現金を残しておくことは非常に重要です。不動産投資が利益を得られる投資法としておすすめされる一方で、思わぬ多額の現金出費により賃貸経営が存続できなくなれば、投資は失敗に終わってしまいます。不動産投資で失敗してしまう人の中で、こうした例があります。

現金がないために原状回復工事が進まず、次の募集ができないために、賃料収入が得られない。こうした負のスパイラルに陥る方も少なくありません。そのため、突然の出費に耐えられるような現金化しやすい金融資産を保有しておくことが非常に重要です。だからこそ金融資産を2,000万円以上保有している人が不動産投資を始めるのに適しているといえます。

4.3.本業が忙しい経営者

本業が忙しい経営者の方が、手間のかからない投資をしたいと思ったら、不動産投資はおすすめできます。経営者の方は株式投資などで既に資産運用を行っている方も多くいらっしゃるのではないでしょうか。しかし株式投資などは常に値動きを確認して購入や売却のタイミングを見計らう必要があります。一方で不動産投資は、他の投資方法と比較して手間をかけずに行うことができるのです。

物件管理を管理会社に委託できる

不動産投資が手間のかからない投資方法と言われる一番の理由は、物件管理を管理会社に委託することができることです。ご自身で所有物件の管理をされる投資家の方もいらっしゃいますが、入居者のクレーム対応や家賃回収、入退去の手続きなどのア管理業務をすべて個人で行うというのは、忙しい経営者の方にとっては現実的ではありません。

所有物件の入居者対応や空室の問題を素早く解決してくれる管理会社に委託すれば、本業にも安心して取り組むことができるでしょう。

4.4. 資産の相続、土地の相続を控えている

資産の相続を考えており、高い相続税をどうにかしたいと思っている方は、不動産投資を始めるべきでしょう。ではなぜ不動産投資が相続税対策になるのでしょうか。

現金を不動産に換えることで相続税評価額が低くなるから

相続税対策にお悩みの方に不動産投資をおすすめする一つ目の理由は、現金を不動産に換えることで相続税評価額が低くなるからです。相続財産の価値の計算の際、土地や建物などの不動産の価値は時価よりも7~8割程度に安く評価されます。つまり、1億円を現金で所有しているよりも、1億円の不動産を購入することで支払うべき相続税を抑えることができるのです。

不動産を人に賃貸することで相続税評価額が低くなるから

相続税対策にお悩みの方に不動産投資をおすすめする二つ目の理由は、不動産を人に賃貸することで相続税評価額が低くなるからです。資産である不動産を人に貸すと、持ち主が建物を自由に改築したり取り壊したりという行為に多少なりとも制限がかかってくることから、価値が低いとみなされ相続税評価額も低下します。

借入を利用することでマイナスの資産を作ることができるから

相続税対策にお悩みの方に不動産投資をおすすめする三つ目の理由は、借入を利用することでマイナスの資産を作れるからです。亡くなった方の相続人に相続されるのは、預貯金などのプラスの資産だけでなくマイナスである借金の債務も相続されます。物件購入時、手持ちの現金を使わずに借入を利用することで、単純に相続される資産を実質的に減らすことができるということです。

相続税対策については、下記の記事で詳しく解説しています。

おわりに.不動産投資を成功させるための行動

4章で、不動産投資をやるべき人として4つのパターンを列挙しました。そのような人が、「やっぱり不動産投資はやめておいた方が良かったのに…」と言われないために起こすべき行動は以下の3つです。

不動産会社の比較検討をする

自分に合った物件選定をする

自分は不動産投資に向いた属性だとわかっても、この3つの行動をないがしろにしてはいけません。これらを実行するためのポイントは、以下の記事にまとめていますので是非ご確認ください。

【情報収集】

【不動産会社の選び方】

【物件の選び方】

コメント