「投資で利益が出てきたけど、どのくらいの金額になったら法人化したほうがいいの?」

「法人化のメリットって何だろう。デメリットもある?」

投資で収益を上げている個人投資家の中には、こんな疑問を抱えている方が多いのではないでしょうか。

結論からいうと、一般的な個人事業主の法人化ラインとしてよくいわれる「課税所得900万円」に従うと、投資家の法人化は、失敗するリスクがあるためご注意ください。事業所得の所得税率と、投資収益の所得税率には、違いがあるからです。

この記事では、個人投資家の法人化について基本的な仕組みからメリット検証、推奨ケース・非推奨ケースまで、解説します。

ご一読いただくと、自身の状況を踏まえて法人化すべきかどうかの判断ができます。賢明な判断のために、お役立てください。

目次

1. そもそも「個人投資家が法人化する」とは?

「そもそも、“個人投資家の法人化” ってどういうこと?」と素朴な疑問をお持ちの方もいるでしょう。まずは基本事項から確認しておきます。

1.個人が投資事業を営むための会社を設立すること

2.設立する会社の種類

3.一般的にいわれる目安「課税所得900万円超」に従うと失敗リスクあり

1.1. 個人が投資事業を営むための会社を設立すること

個人投資家の法人化とは、個人で行っている投資活動を「会社」で行うことを指します。

つまり、投資による収益を “法人の所得” として申告するために、会社を新規に設立し、個人投資家本人がその会社の経営者になるということです。

法人化すると、投資活動に伴う収支を会社の経理として扱えるようになるため、節税効果を狙って法人化を検討するケースが見られます。

1.2. 設立する会社の種類

個人投資家が法人化する際には、合同会社または株式会社の選択肢があります。

会社の種類の選択肢

- 合同会社

設立手続きが比較的簡易で費用も抑えられるため、個人投資家にも人気の会社形態です。最短1〜2週間での設立が可能です。 - 株式会社

合同会社より認知度が高いという意味では、対外的信用力があります。ただし、設立手続きの煩雑さなど、合同会社に比べればハードルは高めです。

自身の投資スタイルや将来的な事業の方向性などを考慮しながら、最適な会社形態を選択することが大切ですが、「できるだけ簡単に」というニーズなら合同会社がおすすめです。

1.3. 一般的にいわれる目安「課税所得900万円超」に従うと失敗リスクあり

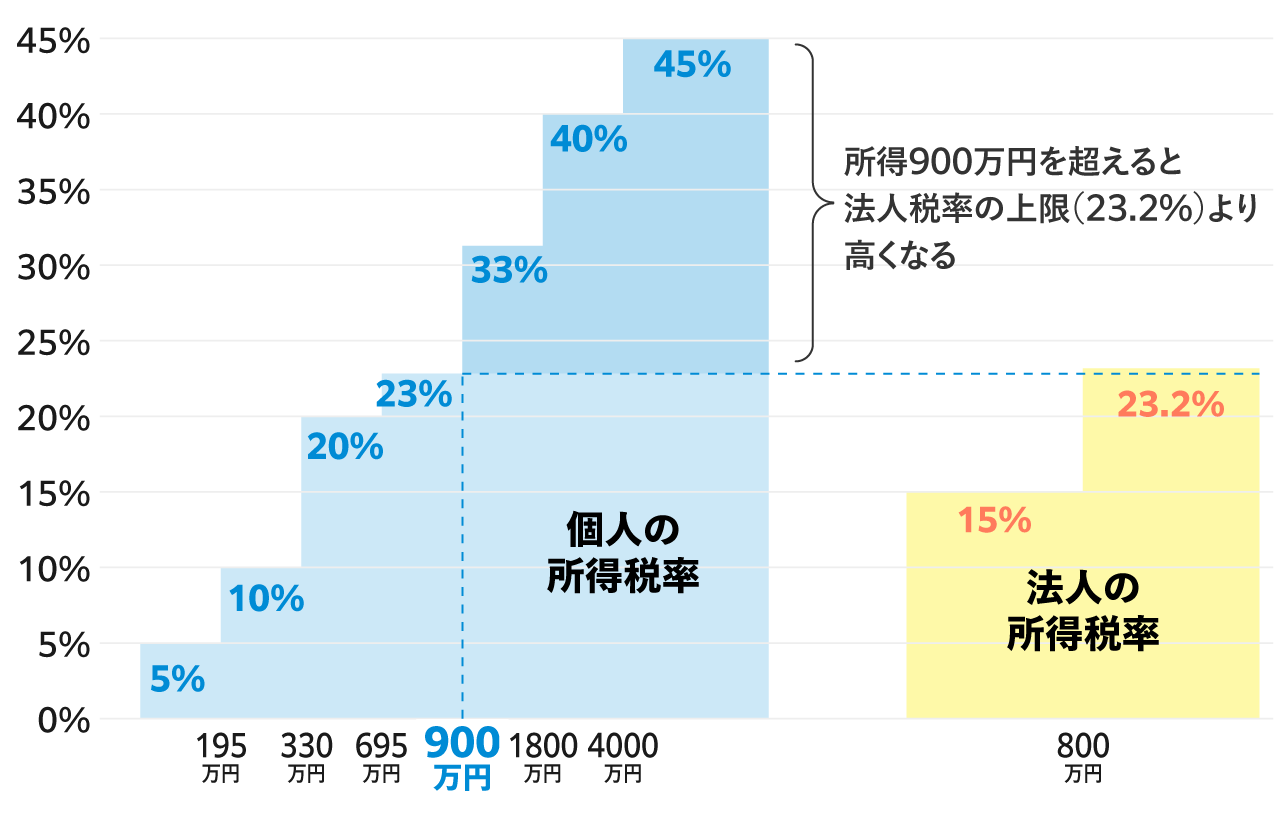

前知識として、一般的な個人事業主が法人化を検討する目安としては「課税所得900万円を超えたら」とよくいわれます。

課税所得900万円を超えるあたりで、個人の事業所得の所得税率よりも、法人税の所得税率を適用させたほうが、税金が安くなっていくからです。

参考:国税庁「No.2260 所得税の税率」、財務省「中小法人に対する課税に関する資料」

参考:国税庁「No.2260 所得税の税率」、財務省「中小法人に対する課税に関する資料」

しかしながら、個人投資家の場合、この目安にそのまま従ってしまうと、失敗するリスクがあります。

その理由は、投資対象によって適用される所得税率が異なるからです。個人投資家の法人化は意味があるのか、そのメリットを以下で検証しましょう。

2. 個人投資家の法人化は意味ある?メリットを検証

注意が必要な個人投資家の法人化について、以下のポイントを解説します。

1.個人と法人の所得課税の違い比較表

2.何の投資をしているかによって節税効果は大きく変わる

3.法人化すると含み益にも課税されるリスクがある

2.1. 個人と法人の所得課税の違い比較表

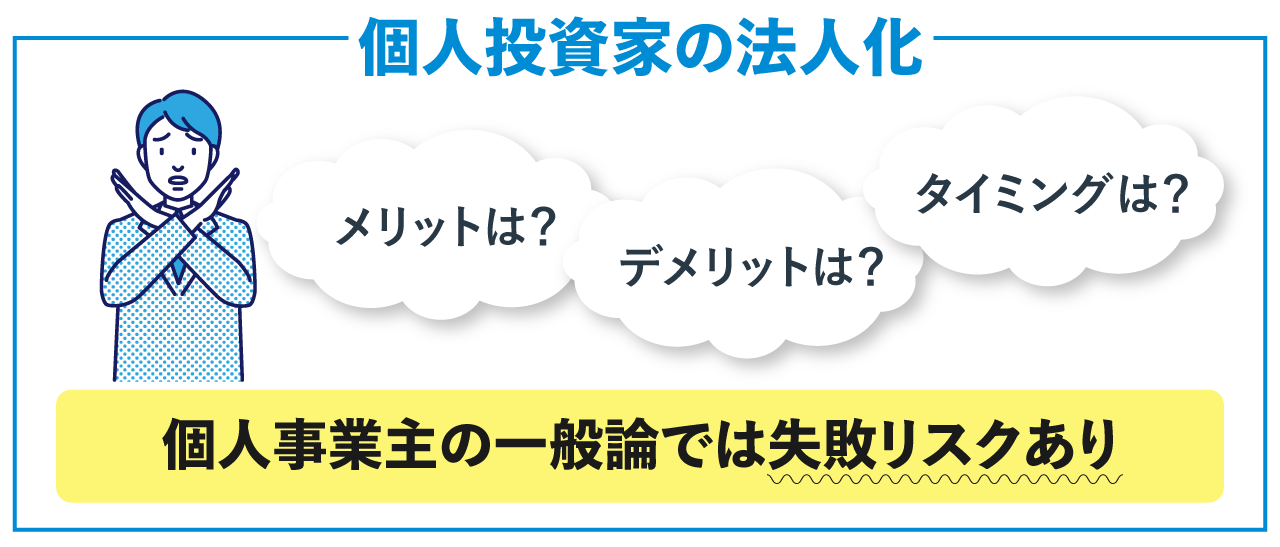

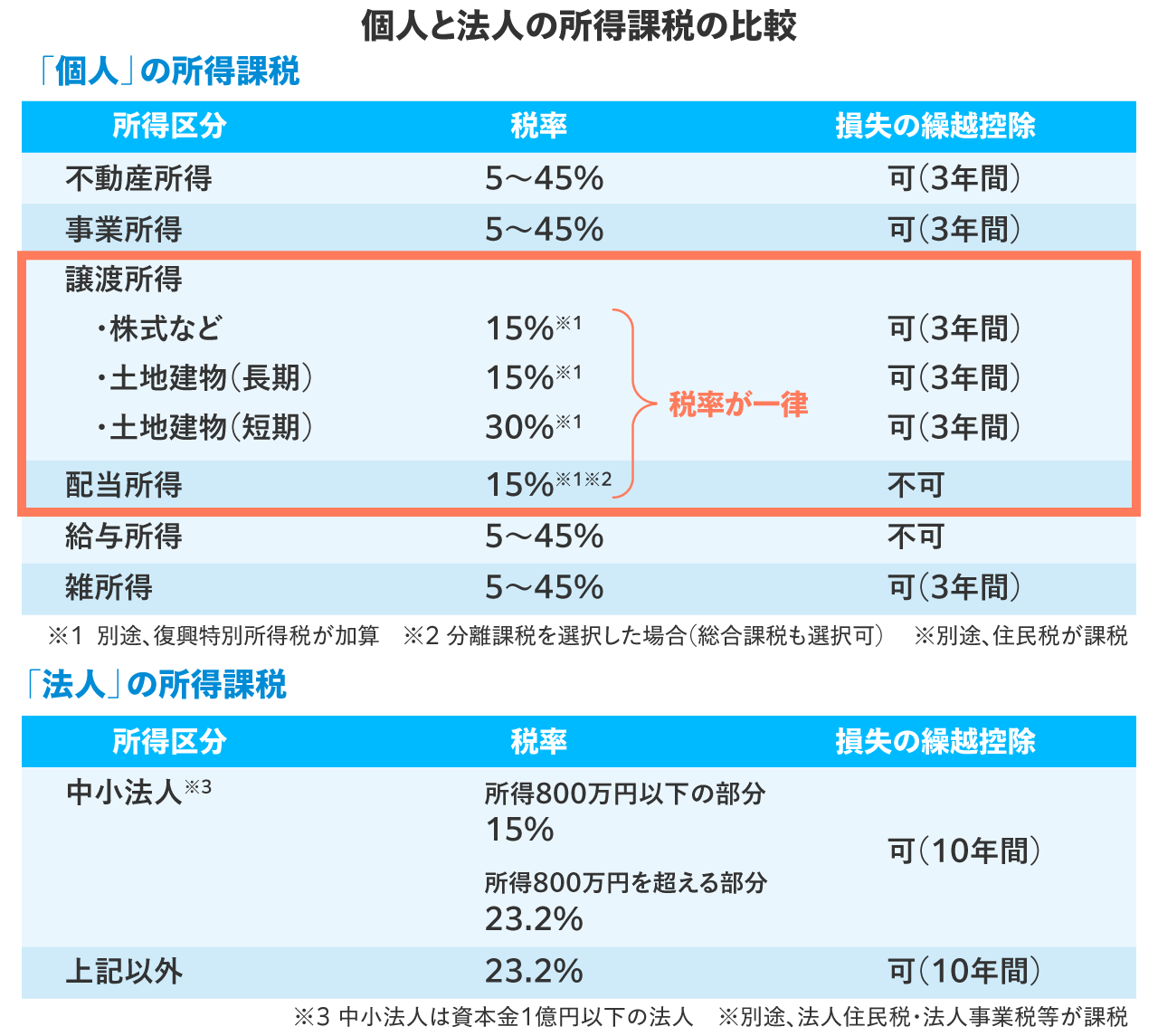

ここであらためて、個人と法人の所得課税を比較してみましょう。

法人が個人と異なるポイント

- 所得の区分

個人の場合は、所得の区分ごとに異なる税率が適用されます。法人は、所得の区分がなく、すべての所得を合算して所得税を算出します。 - 損益通算

個人の場合は、所得の区分ごとに定められた範囲内でしか損益通算(黒字と赤字の相殺)ができません。法人は、すべての所得を合算して損益通算できます。 - 繰越控除

損失が生じた場合の損失の繰越控除は、個人は翌年から3年間です。法人は10年間の損失の繰越控除が可能です。

なお、上表では所得税のみ掲載していますが、ほかに住民税も加算されます。個人の場合は5%または10%、法人の場合は自治体によって異なりますが、およそ6〜8%です。

参考:財務省「中小法人に対する課税に関する資料」、国税庁「No.2260 所得税の税率」、国税庁「土地や建物を売ったとき」、国税庁「No.1463 株式等を譲渡したときの課税(申告分離課税)」

2.2. 何の投資をしているかによって節税効果は大きく変わる

前出の表からわかるのは、「個人投資家の法人化は、何の投資をしているかによって節税効果が変わる」という点です。

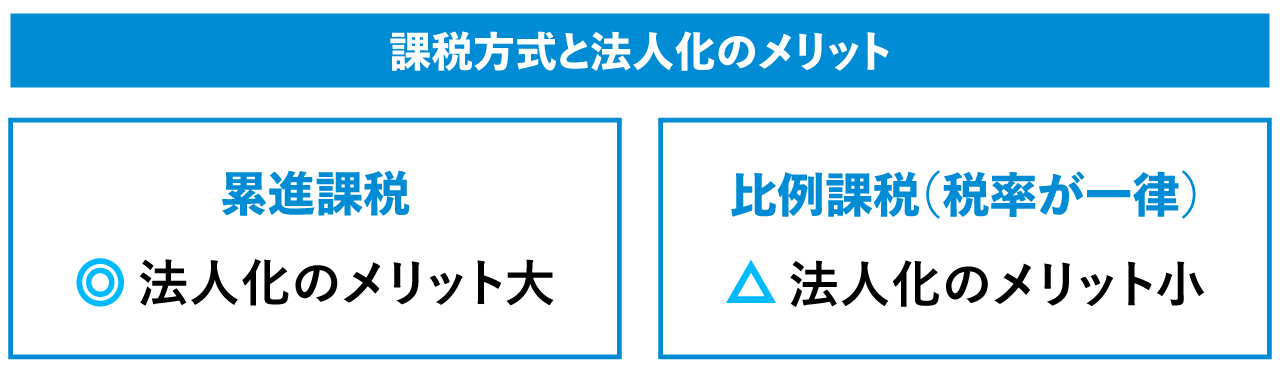

所得税の課税には、累進課税で所得が大きくなるほど税率が高くなるパターンと、比例課税で一律の税率が適用されるパターンがあり、後者では法人化のメリットが少ないのです。

たとえば、“株式投資家” であれば、どれだけ収益が大きくなっても、比例課税で所得税率は一律15%です。よって、法人化による所得税の節税効果は見込めません。

一方、“不動産投資家” で収益のメインが家賃収入(不動産所得)であれば、5〜45%の累進課税となりますので、900万円を超えると法人税率のほうが安くなります。

2.3. 法人化すると含み益にも課税されるリスクがある

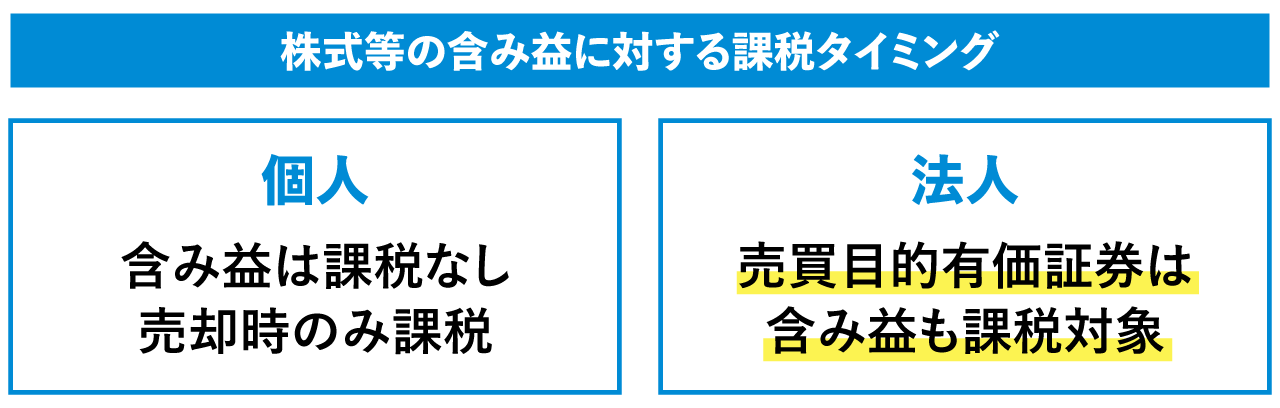

もう一点、金融資産に投資している方が注意すべきポイントは、法人化すると含み益にも課税されるリスクがあることです。

“個人” が株式や投資信託などの金融資産を保有している場合、含み益に対しては課税されません。実際に売却して利益(譲渡益)が確定した時点で課税されます。

一方、“法人” の場合、「売買目的有価証券」に該当する金融資産は、時価評価差額を当期の損益として会計処理をしなければなりません。

売買目的有価証券とは、短期的な価格の変動を利用して利益を得る目的で取得した以下の有価証券をいいます。

- 専担者売買有価証券

トレーディング専門部署によるトレーディング目的の有価証券。 - 短期売買有価証券

短期売買目的所有である旨を帳簿等に記載している有価証券。 - 金銭信託に属する有価証券

短期売買目的所有である旨を帳簿等に記載している金銭信託。

出典:J-Net21「大きく変わった有価証券の評価および評価損益」

すべての金融資産が売買目的有価証券とされるわけでなく、法人の事業内容・保有目的・保有期間などによって判断されます。

適切な処理で課税を回避できる場合もありますが、事前に税理士などの専門家に十分に相談しておく必要があります。

3. 法人化がおすすめできる個人投資家の6つの例

ここまで、個人投資家の法人化について解説してきましたが、どのような場合に推奨(または非推奨)なのか、具体的に見ていきましょう。

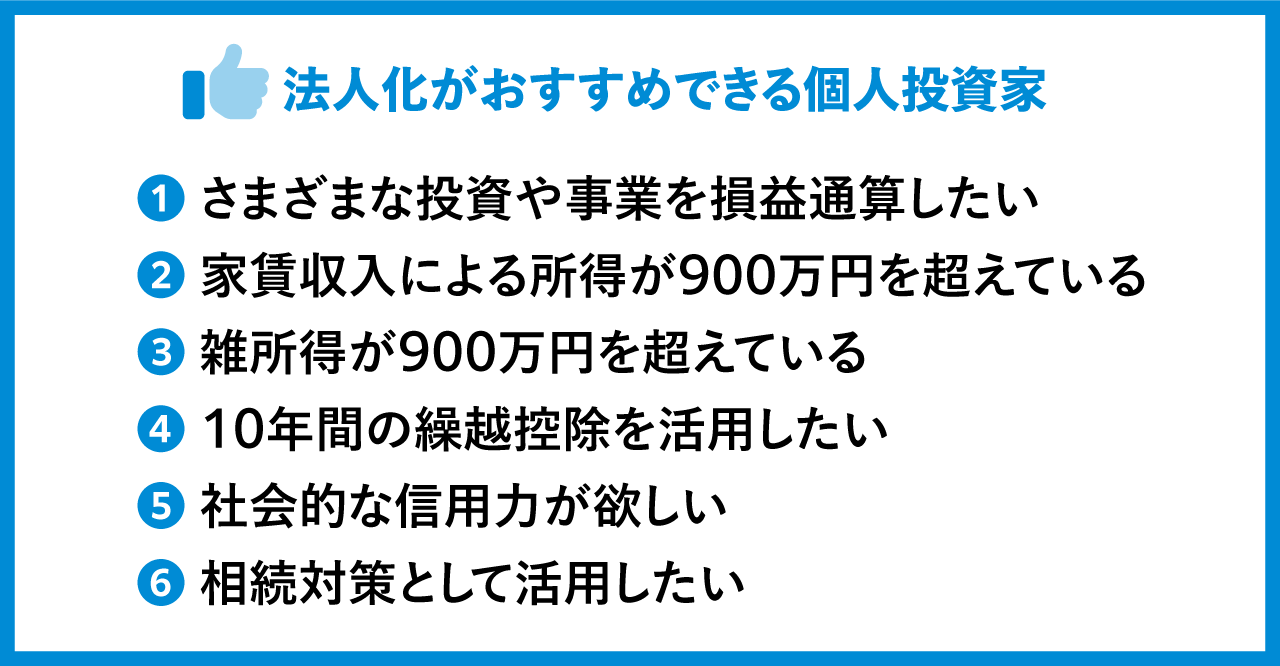

まずは、法人化がおすすめできる6つの例をご紹介します。

1.さまざまな投資や事業を損益通算したい

2.家賃収入による所得が900万円を超えている

3.雑所得(仮想通貨・FX・CFDなど)が900万円を超えている

4.10年間の繰越控除を活用したい

5.社会的な信用力が欲しい

6.相続対策として活用したい

3.1. さまざまな投資や事業を損益通算したい

1つめは「さまざまな投資や事業を損益通算したい」場合です。

個人では、所得区分によって損益通算が制限されます。一方、法人化すれば、すべての所得が法人所得として一本化されるため、投資や事業間で自由に損益通算できるようになります。

たとえば、不動産投資で1,000万円の利益を上げる一方、株式投資で1,000万円の損失を出したとします。個人では両者の損益通算ができないため、不動産の利益に対して課税されてしまいます。

しかし法人の場合、両者が相殺されて所得が0円になるため、課税を免れることが可能です。

上記はわかりやすく単純化した例ですが、個人では損益通算ができない多分野に投資をしている場合(あるいは事業を行っていてその事業所得とも損益通算したい場合)には、法人化による節税効果が見込めます。

3.2. 家賃収入による所得が900万円を超えている

2つめは「家賃収入による所得が900万円を超えている」場合です。

家賃収入は「不動産所得」の区分になり、不動産所得は5〜45%の累進課税です。よって前出の以下の概念が適用できます。

参考:国税庁「No.2260 所得税の税率」、財務省「中小法人に対する課税に関する資料」

参考:国税庁「No.2260 所得税の税率」、財務省「中小法人に対する課税に関する資料」

不動産所得が毎年900万円を超えるようになったら、法人化を検討するタイミングといえます。以下の記事を続けてご覧ください。

なお、900万円を目安とするのは所得税の算出に使われる「課税所得」の金額です。課税所得は、経費や各種控除を差し引いた後の金額となります。収入(年収)とは異なりますのでご注意ください。

3.3. 雑所得(仮想通貨・FX・CFDなど)が900万円を超えている

3つめは「雑所得(仮想通貨・FX・CFDなど)が900万円を超えている」場合です。

前述の不動産所得と同じく、雑所得も5〜45%の累進課税です。

雑所得に区分される投資としては、仮想通貨(暗号資産)の売却益やFX・CFDで得た利益などが挙げられます。

これらの投資で課税所得が900万円を超えてきたら、法人化の検討タイミングといえます。

3.4. 10年間の繰越控除を活用したい

4つめは「10年間の繰越控除を活用したい」場合です。

事業から赤字が出た場合、個人事業主でも青色申告を行えば、損失の繰越控除の適用を受けられます。しかし、その期間は「損失が生じた年の翌年以後3年間」と短期間です。

一方、法人の場合は、繰越控除の適用期間が「10年間」と長くなります。

投資の失敗で多額の損失が発生しても、10年間にわたって損失を繰り越せるので、中長期的に節税効果を得やすいのがメリットです。

3.5. 社会的な信用力が欲しい

5つめは「社会的な信用力が欲しい」場合です。

会社を設立すると、「社長」「代表取締役(株式会社の場合)」といった肩書きが使えるようになります。名刺などに印字すれば、新しい人脈を築くときに役立つこともあるでしょう。

また、資金調達や新規取引の面で、個人よりも法人のほうが有利になるケースもあります。

たとえば不動産投資などで融資を受ける際、個人よりも法人のほうが事業計画の内容次第で、金融機関から高い評価を得られる可能性があります。

3.6. 相続対策として活用したい

6つめは「相続対策として活用したい」場合です。

個人が多岐にわたる資産を保有していると、相続時の資産評価の複雑さや遺産分割の難しさ、相続人の納税資金の工面など、さまざまな課題に直面します。

そこで、個人資産を法人に移しておけば、相続リスクを軽減しやすいのです。

法人化による相続対策のメリット

- 資産の一本化

不動産・株式・美術品など、資産が多岐にわたる場合、その資産を管理する会社に資産を一本化します。相続では会社の株式(合同会社の場合は定款に定めた持分)を相続すればよいので、相続手続きの煩雑化を防げます。 - 相続税の負担軽減

個人資産を法人に移転し、将来の相続人(配偶者や子など)を役員に選任して、役員報酬として資産を移転する手法があります。相続税や贈与税を抑えながら、実質的な資産の相続を実現できます。 - 相続税評価の引き下げ

相続の際、相続税評価額の対象となるのは資産の時価ではなく、会社の株式(または持分)となります。株価を下げる工夫をすれば、相続税評価額を下げて相続税負担を軽減できます。

なお、上記のような資産管理を意図して設立する会社は「資産管理会社」と呼ばれます。資産管理会社の設立を検討される方は、以下の記事をご覧ください。

以上、法人化がおすすめできる個人投資家の例を6つ、ご紹介しました。

続けて以下では、おすすめできないケースを見ていきましょう。

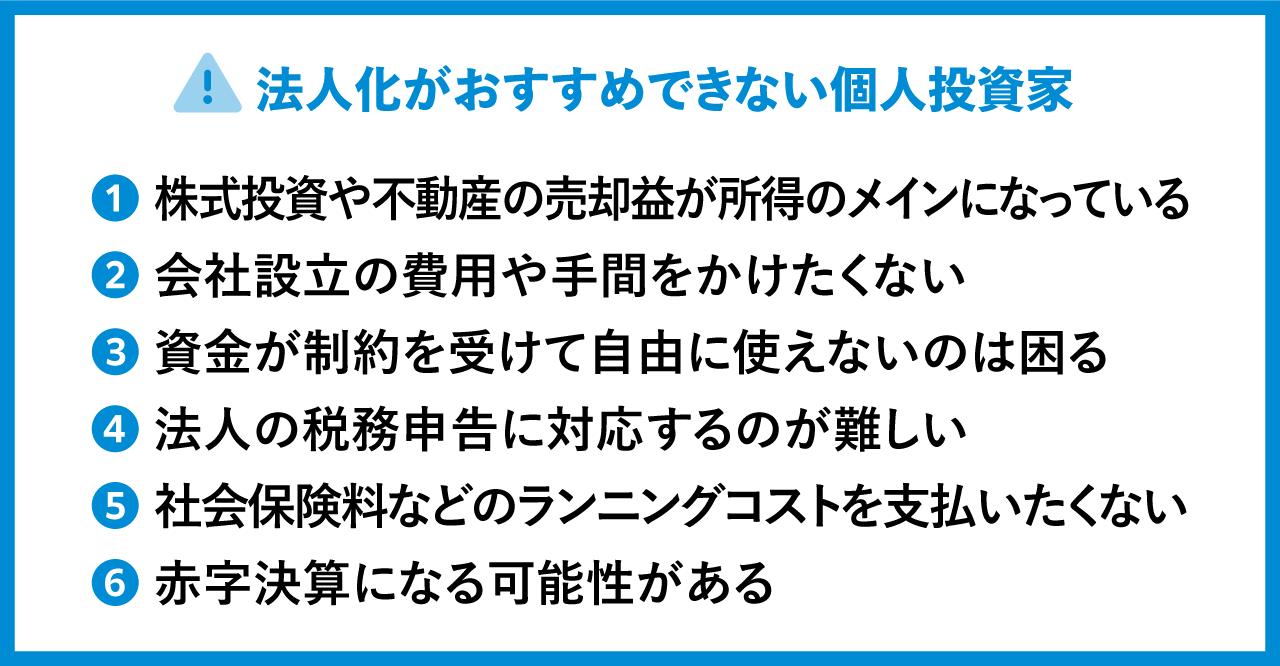

4. 法人化がおすすめできない個人投資家の6つの例

次に、法人化がおすすめできない6つの例をご紹介します。

1.株式投資や不動産の売却益が所得のメインになっている

2.会社設立の費用や手間をかけたくない

3.資金が制約を受けて自由に使えないのは困る

4.法人の税務申告に対応するのが難しい

5.社会保険料などのランニングコストを支払いたくない

6.赤字決算になる可能性がある

4.1. 株式投資や不動産の売却益が所得のメインになっている

1つめは「株式投資や不動産の売却益が所得のメインになっている」場合です。

前述のとおり、株式投資や不動産の売却益など、比例課税で一律税率が適用される所得区分の場合、法人化によって税負担が増える可能性が高くなります。

ここでは住民税も含めた実効税率でシミュレーションしてみましょう。

【課税シミュレーション】

| 項目 | 個人 | 中小法人 |

| 税率の内訳 | ・所得税 15% ・住民税 5% ・復興特別所得税 0.315% |

・法人税 800万円以下の部分:15% 800万円を超える部分:23.2% ・地方法人税、法人住民税、法人事業税、特別法人事業税 |

| 合計税率 | 20.315% | 800万円以下の部分:21.54% 800万円を超える部分:29.74% (実効税率) |

| 課税所得1,000万円の場合の税額 | 203.15万円 | 274.88万円 |

法人化すると、税負担が大きくなることがわかります。

なお、土地建物を短期(所有5年以下)で売買するケースでは個人の所得税率が30%と高くなりますので、この限りではありません。

株式・債券・投資信託などの金融資産への投資と、長期(所有5年超)での土地建物の売却益の場合には、個人のほうが有利となります。

参考:財務省「もっと知りたい税のこと (令和6年6月発行)」

4.2. 会社設立の費用や手間をかけたくない

2つめは「会社設立の費用や手間をかけたくない」場合です。

会社設立に直接かかる費用だけでも株式会社で20万円以上、合同会社で約10万円が必要です。加えて、定款や設立登記など、書類作成の手間も小さくありません。

【株式会社設立にかかる費用の例】

| 費用項目 | 金額 |

| 定款用収入印紙 | 4万円 (資本金1,000万円以下の場合) |

| 定款謄本印紙代 | 2,000円 (1通1,000円×最低2通必要) |

| 定款認証手数料 | 3〜5万円 |

| 登録免許税 | 資本金の0.7%、最低税額15万円 |

| 合計 | 22.2万円〜 |

定款作成や登記手続きを司法書士などに依頼する場合には、5万〜10万円程度の報酬も必要です。

これらの費用や手間を上回る利得(節税効果やその他のメリット)が見込めなければ、法人化を先送りしたほうが賢明といえます。

4.3. 資金が制約を受けて自由に使えないのは困る

3つめは「資金が制約を受けて自由に使えないのは困る」場合です。

個人投資家であれば、投資収益が口座に入金されたら、すぐに生活費や娯楽費に充てる方も多いでしょう。

しかし、法人化すると資金の私的利用が制限され、経営者であっても役員報酬として支給された金額以外は自由に使えなくなります。

役員報酬や配当以外の名目で資金を引き出すと、税務上で社外流出として否認されるおそれがあります。

法人資金の利用制限

- 報酬の定期同額給与

役員報酬は毎月同額を支給する必要があり、事業年度の途中での金額変更は認められません。 - 適法支出のみ認定

役員報酬・配当金・必要経費など、法律で定められた支出以外は否認されます。 - 貸付金の制限

役員への一時的な資金貸付は可能ですが、長期的に返済されない場合など役員賞与と見なされると否認されます。 - 社外流出の監視

法人から個人への資金移動は税務調査の重点項目として厳しくチェックされます。 - 使途の明確化

すべての支出に対して、事業との関連性を示す証憑が必要となります。

法人化は資金使途の自由度を大きく制限しますから、この制約を受け入れられるかどうかも判断材料のひとつです。柔軟な資金運用を望むなら、法人化しないほうがよいでしょう。

4.4. 法人の税務申告に対応するのが難しい

4つめは「法人の税務申告に対応するのが難しい」場合です。

会社を設立すれば、個人の確定申告よりも煩雑な法人税の申告が必要になります。

会計ソフトを使用すれば比較的容易にできる個人の申告と異なり、法人の場合は税理士に依頼することが一般的です。

そのため、毎月3万円〜5万円(年間36万円〜60万円)の税理士報酬が発生します。

個人投資家のとき以上に、法人では正確な会計処理と厳格な税務申告が必須です。対応が不十分な場合、税務調査で追徴課税や重加算税を課されるリスクがあります。

十分な体制を整えられない場合は、法人化の選択を考え直すべきといえます。

4.5. 社会保険料などのランニングコストを支払いたくない

5つめは「社会保険料などのランニングコストを支払いたくない」場合です。

法人化すると、従業員の社会保険料負担が発生します。経営者一人の会社であっても、経営者が社会保険に加入しなければなりません。

個人事業主には原則として社会保険料負担がないだけに、法人化による新たな負担は無視できないものです。

【社会保険料率の例】

| 費用項目 | 金額 |

| 健康保険料率 | 9.98%(東京都) |

| 厚生年金保険料率 | 18.30% |

| 介護保険料率 | 1.60%(40歳以上) |

| 子ども・子育て拠出金率 | 0.36% |

参考:全国健康保険協会 東京支部 協会けんぽ「令和6年3月分(4月納付分)からの 保険料率のお知らせです」、日本年金機構「厚生年金保険料額表」

年間報酬が1,000万円の経営者が法人化した場合、社会保険料の負担額は300万円近くなります。

「社会保険に入りたい」という事情があれば別ですが、そうでない場合には、大きな負担となります。

4.6. 赤字決算になる可能性がある

6つめは「赤字決算になる可能性がある」場合です。

投資がうまくいかず、赤字になった年でも、前述の各種ランニングコストや労力・手間は発生します。加えて、赤字でも最低7万円の法人住民税は納税義務があります。

個人であれば、赤字なら所得税も住民税も課税されません。各種出費に関しても、自分の裁量で抑えられるため、困窮しにくいといえるでしょう。

以上、法人化がおすすめできない個人投資家の例を6つ、ご紹介しました。

ご自身に当てはまるものがないか、確認してみてください。

5. 個人投資家が法人化する際の注意点

最後に、個人投資家が法人化する際の注意点を2つ、お伝えします。

1.個別状況についてさまざまな専門家の意見を聞く

2.一度法人設立すると廃業の手間とお金がかかる

5.1. 個別状況についてさまざまな専門家の意見を聞く

1つめの注意点は「個別状況についてさまざまな専門家の意見を聞く」です。

本記事では、法人化判断の例を挙げて解説を進めてきましたが、一方で、個別事情によって一概に断定できない難しさがあるのも事実です。

法人化の実行前には、税理士をはじめとする複数の専門家にご自身の経営状況を細かく説明して、専門的な見地からのアドバイスを受けることをおすすめします。

法人化前の相談すべき専門家

- 税理士

所得構成や経費の分析に基づき、法人化による税負担の増減をシミュレーションしてもらいましょう。資産形成や節税の観点から最適なスキームの提案を依頼することもできます。 - 社会保険労務士

役員報酬の設計や社会保険の加入判断の相談相手です。法人の代表となる際の年金や保険の取り扱いについて質問できます。 - 司法書士

定款作成や設立登記の実務的な手続きの段取りを確認できます。会社の形態や設計について助言を求める相手として適しています。 - 不動産会社

法人化後の不動産取引や融資に関する実務的なアドバイスを受けられます。金融機関との関係構築についても参考になる情報が得られるでしょう。

各専門家からの意見を総合的に検討したうえで、法人化の判断を下していきましょう。

不動産投資家の方のご相談は、弊社で多数承っていますので、お気軽にご相談ください。さまざまなケースを熟知しているからこそ、実益的なアドバイスが可能です。

5.2. 一度法人設立すると廃業の手間とお金がかかる

2つめの注意点は「一度法人設立すると廃業の手間とお金がかかる」です。

行動力のある方は、思い切ったら吉日とばかりに会社を設立してしまうケースもあります。しかしながら、一度設立すると、簡単にやめられないことを知っておきましょう。

廃業手続きが完了するまで、法人税・税理士報酬・社会保険料などのランニングコストが発生し続けてしまいます。また、法人税法や会社法で義務付けられている確定申告の提出や決算公告といった義務を果たさなければ、法務リスクを抱えることになります。

早期に会社を廃業させる手続きをしなければなりませんが、手間とお金がかかります。

解散登記費用(3万円)・清算人選任にかかる登記費用(9,000円)・清算結了の登記費用(2,000円)といった費用のほか、司法書士などの専門家に依頼する場合には、報酬も支払わなければなりません。

個人投資家の法人化は、是非の判断が微妙なラインにあることが多いため、専門家の意見を十分に収集しながら後悔のない意思決定をしていきましょう。

6. まとめ

本記事では「個人投資家の法人化」をテーマに解説しました。要点をまとめておきましょう。

最初に基礎知識として以下を解説しました。

- 個人投資家の法人化とは、投資活動を会社組織で行う形態に移行すること

- 選択肢として株式会社と合同会社があり、より簡単な設立を望むなら合同会社が適している

- 一般的な法人化ラインとされる課税所得900万円は、投資家の場合は当てはまらないケースがある

法人化がおすすめできる個人投資家の6つの例として、以下を解説しました。

1.さまざまな投資や事業を損益通算したい

2.家賃収入による所得が900万円を超えている

3.雑所得(仮想通貨・FX・CFDなど)が900万円を超えている

4.10年間の繰越控除を活用したい

5.社会的な信用力が欲しい

6.相続対策として活用したい

法人化がおすすめできない個人投資家の6つの例として、以下を解説しました。

1.株式投資や不動産の売却益が所得のメインになっている

2.会社設立の費用や手間をかけたくない

3.資金が制約を受けて自由に使えないのは困る

4.法人の税務申告に対応するのが難しい

5.社会保険料などのランニングコストを支払いたくない

6.赤字決算になる可能性がある

個人投資家が法人化する際の注意点は以下のとおりです。

1.個別状況についてさまざまな専門家の意見を聞く

2.一度法人設立すると廃業の手間とお金がかかる

法人化の判断は、税務・会計・法務など多岐にわたる考慮が必要となります。本記事を参考に、ご自身の状況に合わせて最適な選択をしていただければ幸いです。

コメント