不動産オーナーのあなたは、「インボイス制度」を知っているでしょうか?

インボイス制度とは、令和5年(2023年)10月1日から導入される、消費税に関する新しい制度です。

実はインボイス制度が始まると、店舗や事務所などのテナント物件を賃貸しているオーナーは、

・テナントが退去してしまう

・テナントから賃料減額を要求される

といったマイナスの影響を受ける可能性があります。これは、テナントの賃料や売却収入には消費税がかかるためです。

一方で、アパートやマンションなどの家賃は非課税ですので、住宅のみを賃貸しているオーナーには基本的にインボイス制度の影響はありません。

この記事では、インボイス制度が不動産賃貸業に与える影響と対策について重点的に解説しますが、とはいえその前に「そもそもインボイス制度とは?」といった基礎知識を抑えた方が、それらを理解しやすくなります。

そのため、構成としては以下のような流れで解説していきます。

・不動産オーナーが知るべきインボイス制度の基礎知識

・インボイス制度が不動産オーナーに与える影響

・不動産オーナーが取るべき対策

準備期間はまだ十分ありますので、この記事でインボイス制度についてしっかりと理解し、対策を検討しましょう。

目次

1.不動産オーナーが知るべきインボイス制度の基礎知識

インボイス制度が「誰にどのような影響があるのか」「どのような対策が必要か」といった点を理解するために、まずはインボイス制度について知っておきましょう。

1.1.取引先にインボイスを発行してもらわないと、課税事業者の税負担が増える

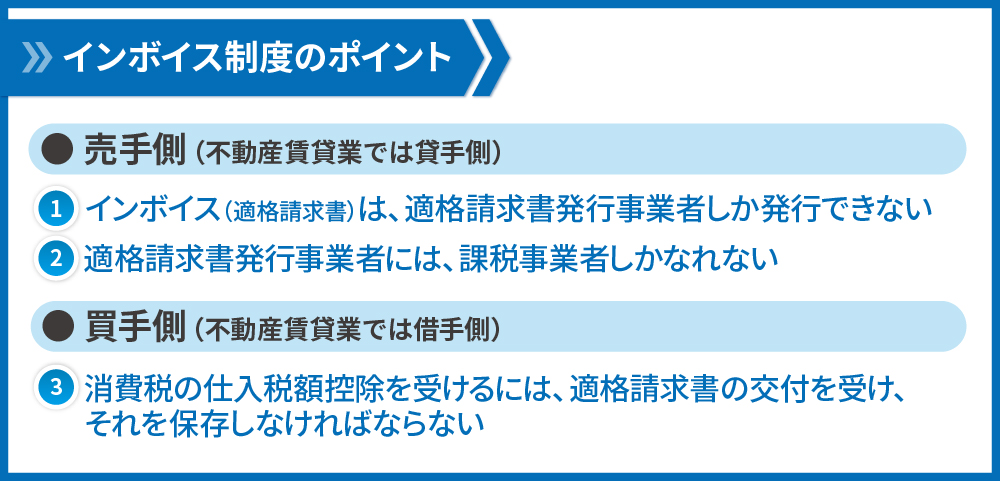

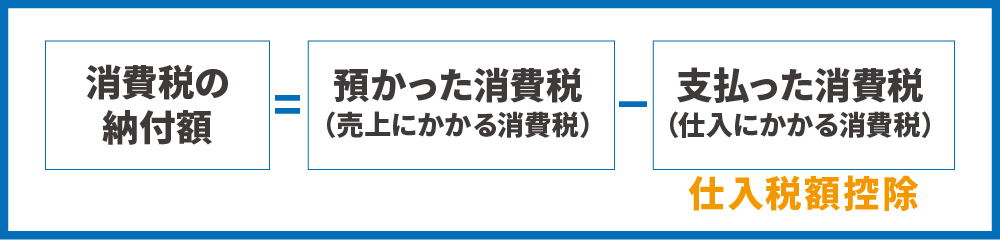

インボイス制度は、消費税に関する新しいルールです。この制度が導入されると、一部の場合において「仕入税額控除」ができなくなり、事業者に大きな影響を与えます。

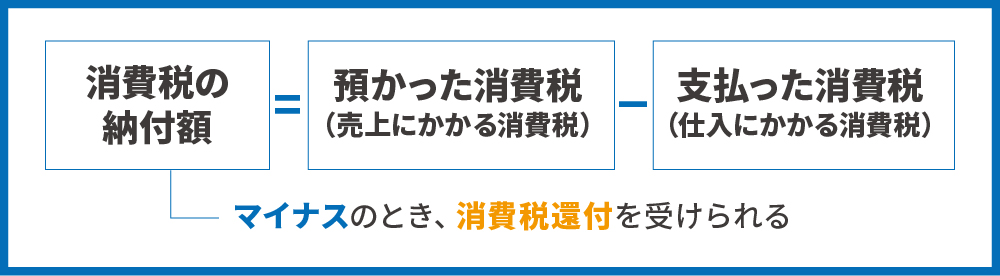

仕入税額控除とは、課税事業者が納める消費税額を計算するとき、「受け取った消費税額」から「支払った消費税額」を差し引くことです。

仕入税額控除という名前が付いていますが、厳密には「仕入」に関する消費税だけでなく、経費一般に適用されます。

-

課税事業者と免税事業者

事業者には、消費税の納付義務がある課税事業者と、納付義務がない免税事業者があり、原則次のようなルールによって区分される。

課税事業者:基準期間(課税期間の前々年度)の課税売上高が1,000万円を超える事業者

免税事業者:基準期間(課税期間の前々年度)の課税売上高が1,000万円以下の事業者なお、免税事業者も届出を提出することで課税事業者になることができる。

課税事業者にとって、消費税納付の負担を減らせる仕入税額控除は非常に重要で、現行制度では原則として、仕入にかかる消費税の全額を仕入税額控除することができます。

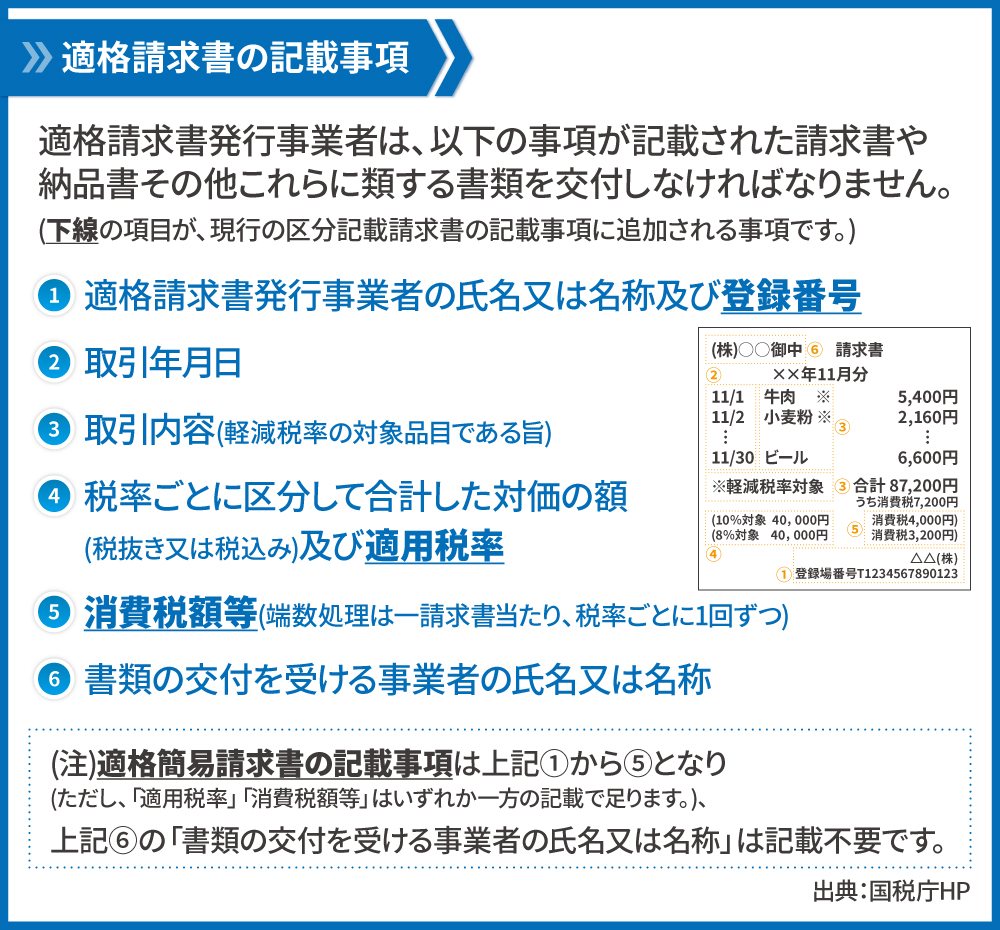

ところがインボイス制度が始まると、インボイス(適格請求書)がなければ仕入税額控除ができなくなってしまいます。インボイス(適格請求書)とは、必要事項が記載された請求書などのことです。

もしインボイスを受け取れなければ、仕入税額控除ができなくなり、課税事業者の消費税負担が増えてしまいます。したがって、課税事業者にとっては大きな影響がある制度変更と言えます。

1.2.免税事業者はインボイスを発行できない

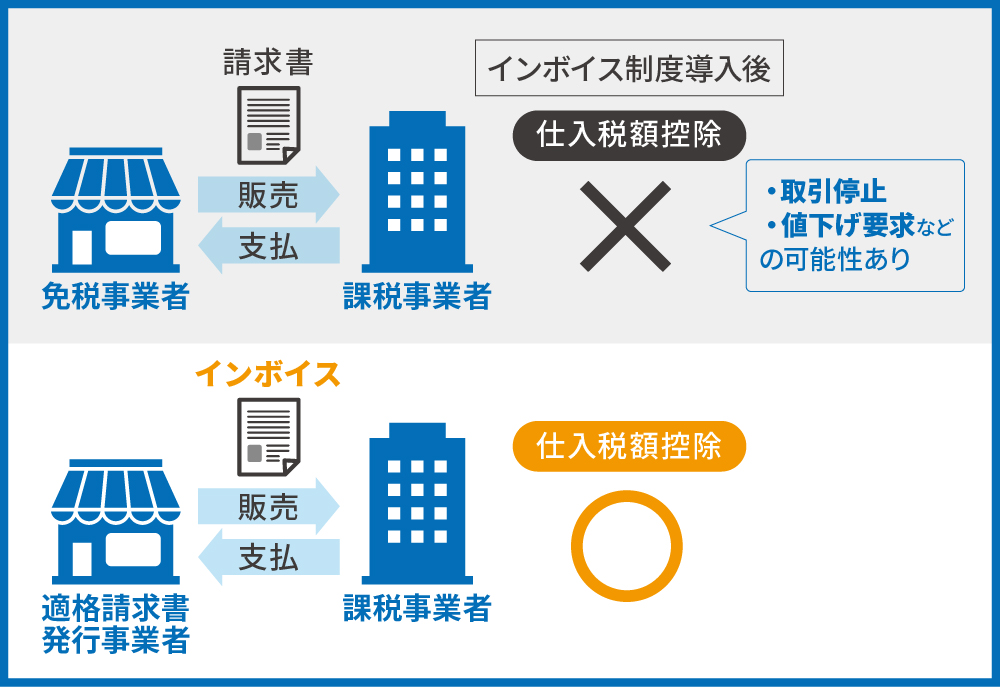

それならば「取引先にインボイスを発行してもらえばいいじゃないか」と思うかもしれませんが、実はすべての事業者がインボイスを発行できるわけではありません。

インボイスを発行するためには適格請求書発行事業者になる必要があるのですが、適格請求書発行事業者に登録できるのは課税事業者だけです。

つまり、免税事業者は適格請求書発行事業者に登録できず、インボイスも発行できないということです。したがって、あなたがインボイス制度導入後も免税事業者である場合、取引先の課税事業者の税負担が増えてしまうことになります。

取引先にとってはあなたとの取引が不利になるため、取引先から取引の停止や消費税分の値下げを要求されてしまう可能性があるということです。

これが、インボイス制度の導入によってテナント物件を所有するオーナーが影響を受ける理由です。

不動産オーナーのほとんどが免税事業者ですが、テナント賃料は消費税の課税対象であり、テナント借主も通常は課税事業者です。

したがって、テナント借主にとっては、あなた(免税事業者)の物件を借りていることが税金面で不利に働いてしまうことになるのです。課税売上と非課税売上課税売上とは、消費税の課税対象となる売上のこと。

不動産賃貸業における代表的な収入は、次のように分類される。課税売上 非課税売上 店舗・事務所・倉庫の家賃、共益費

駐車場の賃料

賃貸建物の売却金額

太陽光発電収入

アンテナ基地局の収入

賃貸期間1ヶ月未満の住宅の家賃・共益費

など住宅用の家賃・共益費

土地の賃料

土地の売却金額

など1.3.インボイス制度の導入は令和5年(2023年)10月1日から

インボイス制度は、令和5年(2023年)10月1日から始まります。

適格請求書発行事業者になるためには、税務署から登録を受ける必要があります。なお、登録申請書の受付はすでに始まっています。注意点としては、インボイス制度が導入される令和5年10月1日から登録を受けるためには、原則として令和5年3月31日までに登録申請をする必要があります。

したがって、インボイス登録をすべきオーナーは、余裕をもって登録申請等の手続きを進めておきましょう。登録申請の手続きについては8章で解説します。

2.インボイス制度が不動産オーナーに与える影響

インボイス制度が導入されることで不動産オーナーに与える主な影響は、以下の通りです。

①【テナント物件を賃貸する場合】テナントが退去する・賃料減額を要求される

②【テナント物件を購入する場合】消費税還付ができなくなる

③【住居を賃貸する場合】インボイス制度の影響はない2.1.【テナント等を賃貸する場合】テナントが退去する・賃料減額を要求される

店舗や事務所といったテナントの借主は一般的に課税事業者で、テナント賃料には消費税が課税されます。

したがってテナント借主は、現行制度では賃料の消費税分を仕入税額控除することができます。しかしインボイス制度が導入されると、もしあなた(不動産オーナー)が免税事業者である場合、テナント借主は賃料にかかる消費税を控除できなくなり、以前より消費税負担が増えてしまいます。

それにより、テナント借主は以下のような行動をとる可能性があります。・消費税分の家賃値下げを要求する

・別の物件に転居する簡単に言えば、テナント物件の競争力が下がるということです。

なお、貸店舗や貸事務所と同様に、貸倉庫や貸駐車場なども同様の影響が予想されます。

また、太陽光発電による売電収入や、携帯基地局アンテナの設置料収入がある場合も、影響を受ける可能性があります。

電力会社の電力買取額や通信会社の設置料がいきなり引き下げられたり、取引がなくなったりすることは考えづらいものの、将来的には値下げなどの対応を迫られるかもしれませんので、注意が必要です。2.2.【事業用の賃貸物件を購入する場合】消費税還付ができなくなる

課税事業者が事業用の賃貸物件を購入するとき、現行制度だと消費税還付を受けることで大きな金銭的メリットを受けることができます。(住居用の賃貸物件では消費税還付は認められていません。)

消費税還付とは、消費税の納付額がマイナスとなるとき、その分の金額を税務署から還付してもらえる制度です。

不動産を購入するときには建物価格に多額の消費税がかかるため、消費税還付によってそれが返ってくるのは大きなメリットです。

これまでは売主が課税事業者か免税事業者かにかかわらず、買主は消費税分を仕入税額控除することができました。

しかしインボイス制度導入後は、売主が免税事業者の場合、買主は消費税還付を受けられなくなります。買主としては売主が課税事業者であれば嬉しいですが、現実的には不動産所有者が課税事業者でないケースは多いです。

また、たった1回の不動産取引のために、売主にわざわざ課税事業者になってもらうのも難しいでしょう。

どうしても消費税還付を受けたいのであれば、購入先はかなり限定されることになりそうです。ただし売主が宅建業者や課税事業者である個人・法人であれば、インボイスを受け取ることができるため、これまで通り消費税還付が可能です。

消費税還付については以下の記事で詳しく解説しています。

不動産会社が転売目的で物件を購入するときは、消費税還付が可能インボイス制度には一部例外が認められており、宅地建物取引業者が個人や免税事業者から不動産を購入するときには、建物部分の消費税については、帳簿のみの保存で仕入税額控除することができます。

ただし、これは転売目的で物件を購入するときに限られています。保有して賃貸する目的で購入した場合などは認められないため、注意が必要です。2.3.【住居を賃貸する場合】インボイス制度の影響はない

インボイス制度は消費税に関する制度であるため、課税売上(消費税がかかる収入)がないオーナーには関係ありません。

アパートやマンションといった住居の家賃には消費税はかからないため、住居系のオーナーには特にインボイス制度の影響はありません。

(ただし、アパートやマンションの一部にテナントがある場合などは影響があります。)なお、住居用の部屋を社宅として法人に賃貸している場合も、住居部分はあくまで非課税のため影響はありません。

ただし駐車場料金などの課税売上があり、その法人が課税事業者である場合は、その部分については影響があります。3.不動産オーナーが取るべき対策

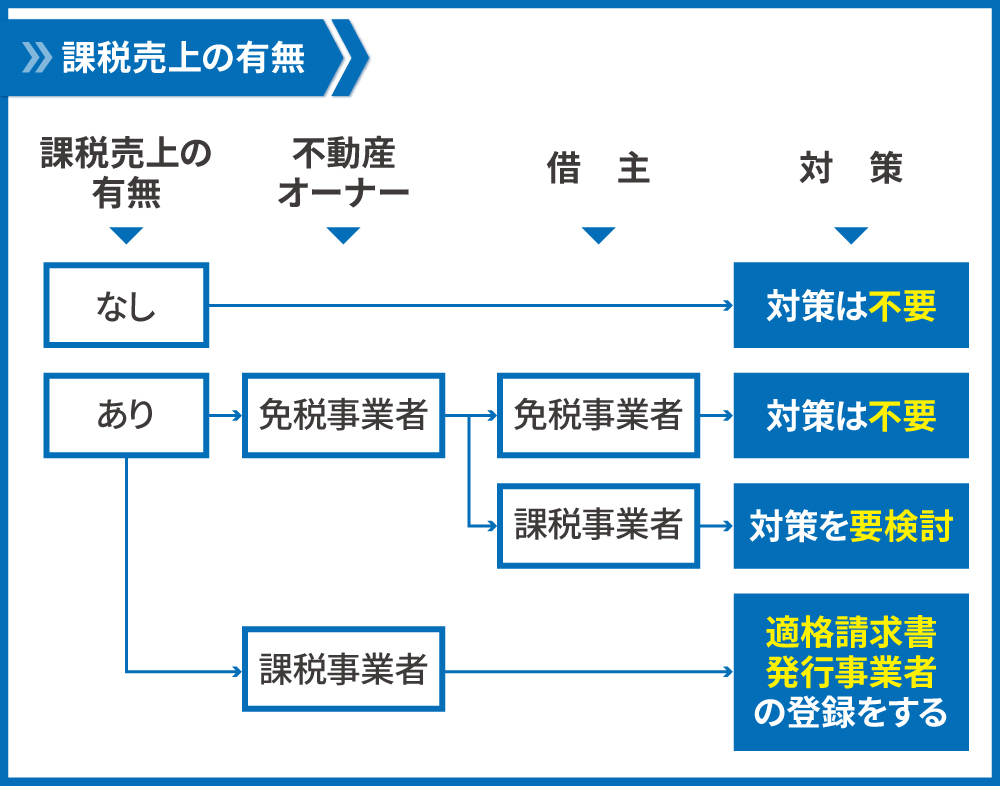

インボイス制度の導入に向けてオーナーがどのような対策を講じるべきかは、オーナーと借主が課税事業者か免税事業者か、課税売上があるか否か、といった状況によって異なります。

この記事では、オーナーの状況を4パターンに分けて解説します。

各パターンを4~7章でそれぞれ解説します。

特に対策を検討する必要があるのは、テナント物件を保有している免税事業者のオーナーです。対策としてはいくつかの選択肢があるため、詳しくは6章をご覧ください。4.課税売上がない場合 ⇒インボイス制度の対策は不要

課税売上がないオーナーにはインボイス制度の影響はありません。この場合、オーナーが課税事業者か免税事業者かは関係ありません。

したがってアパートやマンションといった住居のみを所有するオーナーは、特段対策の必要はありませんので、ご安心ください。5.課税売上がある&借主が免税事業者の場合 ⇒インボイス制度の対策は不要

テナントや駐車場を所有していて課税売上がある場合でも、借主が免税事業者であれば、インボイス制度の対策は必要ありません。

なぜなら、免税事業者の借主はそもそも仕入税額控除ができないため、オーナーにインボイスの発行を求めてくることはないからです。ただし、一般的には店舗や事務所といったテナントの借主は課税事業者であるケースがほとんどだと思います。

そうでないケースとしては、住居系の入居者に駐車場(課税売上)を貸している場合などが考えられるでしょう。6.オーナーが免税事業者&課税売上がある&借主が課税事業者の場合 ⇒インボイス制度の対策を要検討

オーナーが免税事業者で、課税事業者に対するテナント賃料などの課税売上がある場合は、インボイス制度の影響を受けるため、対策を検討する必要があります。

以下、オーナーが取るべき対策3つを紹介します。・課税事業者になり、適格請求書発行事業者に登録する

・免税事業者のまま、賃料減額などで対応する

・何もしない(様子を見る)そして最後に、結局どの対策を取るべきかの判断方法(シミュレーション)も紹介します。まずは各対策を順番に見ていきましょう。

6.1.課税事業者になり、適格請求書発行事業者に登録する

テナント借主からインボイス発行を求められることが見込まれるなら、課税事業者になって適格請求書発行事業者に登録する、というのが最も単純な選択肢です。

前述の通り、免税事業者でも「消費税課税事業者選択届出書」を税務署に提出することで、課税事業者になることができます。適格請求書発行事業者になることで借主が仕入税額控除を受けられるようになるため、物件の競争力は相対的に高まると考えられます。

しかし、課税事業者になることで、以下のようなデメリットもあります。・消費税を納付しなければならないため、金銭的な負担が増える

・消費税の確定申告など、経理の手間が増える不動産オーナーは、課税事業者になることのメリットとデメリットを考慮して対策を検討することになります。

たとえば、所有物件のうちテナントの割合が高い場合や、今後もテナント物件を増やしたい場合など、インボイス制度の影響が大きいと考えられるならば、課税事業者になることを検討するとよいでしょう。課税事業者を選択する場合は、「原則課税方式」と「簡易課税方式」のいずれかを選択する必要があります。

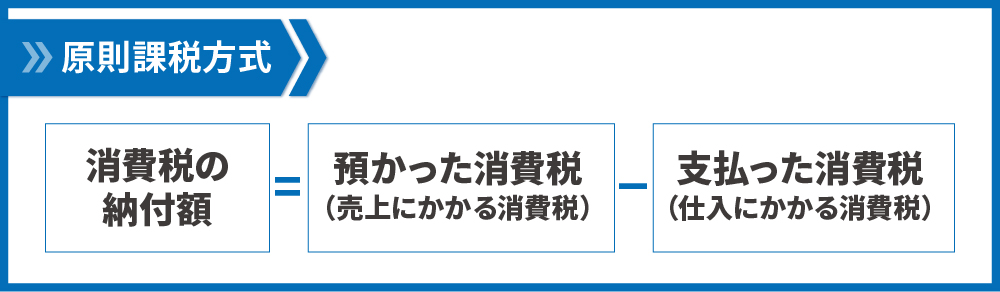

原則課税方式の場合、消費税の納付額は以下のように計算されます。(1章で解説した通りです。)

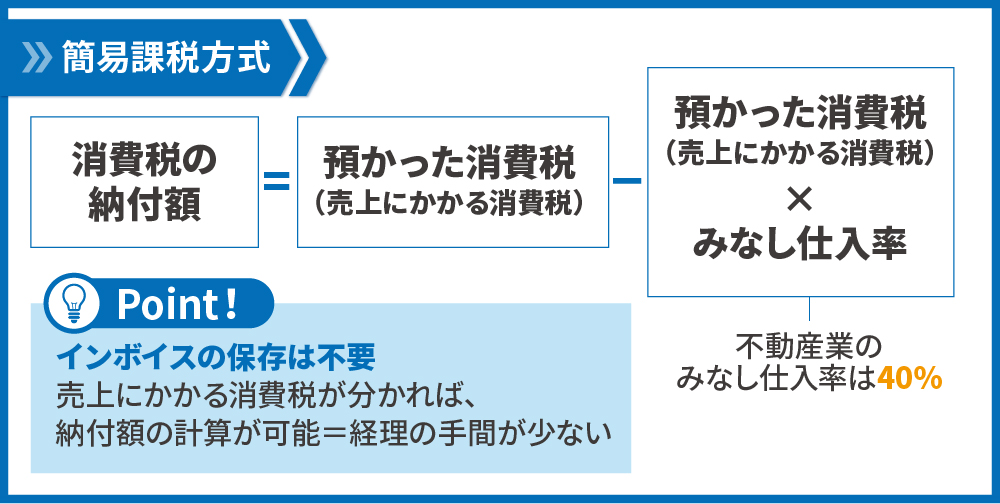

通常は原則課税が適用されますが、2期前の課税売上高が5,000万円以下である場合、消費税簡易課税制度選択届出書を税務署に提出することで、簡易課税を適用することができます。

簡易課税では、消費税の納付額は以下のように計算されます。

簡易課税を選択すれば、納付税額は売上に係る消費税額の60%ということになります。

したがって、経費割合が40%未満となる場合には、原則課税ではなく簡易課税制度を選択した方が、オーナーの消費税納付額を減らすことができます。一方で簡易課税では、仕入にかかる消費税額が大きくなる場合でも、消費税還付を受けることはできません。

直近で大規模修繕や新規の事業用物件の購入を予定しているなど、仕入税額控除が多額になることが見込まれる場合には、原則課税の方がお得になります。

状況に合わせてどちらかを選択しましょう。また、簡易課税は原則課税と比べて計算が簡単なため、経理の負担を軽減することができます。主な注意点としては、以下の2点です。

・一度簡易課税制度を選ぶと、最低2年間は簡易課税制度が適用される

・基準期間の課税売上高が5,000万円超となった場合は、原則課税となるこれまでの説明を踏まえて、原則課税と簡易課税にそれぞれ適しているオーナーをまとめると、次の通りです。

原則課税が適しているケース・仕入税額控除が多額になる見込みで消費税還付を受けたい

・課税売上高が5,000万円超になる見込みである簡易課税が適しているケース・経費割合が40%未満となる見込みである

・経理の手間を軽減したい免税事業者が課税事業者になる手続き、および簡易課税制度を選択する手続きについては、8.1.で触れます。

課税事業者になった後の、適格請求書発行事業者の登録申請については、8.2.で解説します。6.2.免税事業者のまま、賃料減額などで対応する

適格請求書発行事業者になるために課税事業者になると、当然ながら消費税を納付する義務が発生します。

オーナーとしては負担が増えることになるため、安易に課税事業者になるのはおすすめしません。しかし免税事業者のままだと、テナント側の消費税負担は増えてしまいます。

その場合の対応として、消費税相当分の賃料引き下げをするという方法が考えられます。テナントは賃料が比較的高いため空室になると影響が大きい上、免税事業者のままだと次の入居も決まりづらくなる可能性があります。

現実的な対応策として、賃料減額を受け入れることを検討すべきでしょう。ただし、いきなり消費税相当額の全額を値下げする必要はありません。

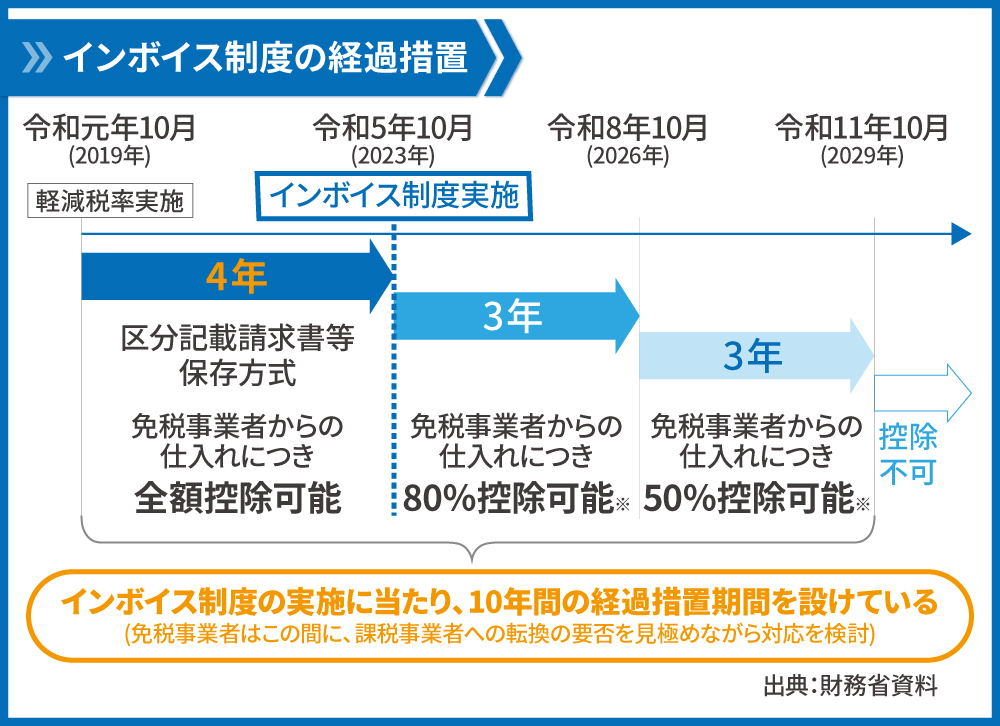

なぜなら、インボイス制度が導入されるのは令和5年10月1日からですが、その日からいきなり、免税事業者からの仕入の仕入税額控除ができなくなるわけではないからです。実はインボイス制度は、制度変更による影響の大きさを緩和するために「経過措置期間」が設けられており、段階的に導入されることになっています。

上図の通り、免税事業者からの仕入の仕入税額控除が一切できなくなるのは、導入から6年後の令和11年10月からです。

それまでの6年間は、一定割合の仕入税額控除が認められています。インボイスの経過期間中の措置2023年(令和5年)10月1日から2026年(令和8年)9月30日まで:

80%まで仕入税額控除が可能2026年(令和8年)10月1日から2029年(令和11年)9月30日まで:

50%まで仕入税額控除が可能2029年(令和11年)10月1日以降:

免税事業者との取引についての仕入税額控除は不可そのため、少なくともこの経過措置期間においては、オーナーとしてもテナント賃料の消費税相当額全額を値引きする必要はないと言えます。

仕入税額控除ができない分のみ値引きをする、といった対応で十分だと考えられため、オーナーにとっては少し安心です。6.3.何もしない(様子を見る)

適格請求書発行事業者の登録をしたり、賃料の減額をしたりすることなく、一旦は何もせずに様子を見るというのも選択肢の一つです。

テナントの転居にはそれなりに費用がかかりますし、店舗や事務所、駐車場などは立地も重要です。

したがって、所有する物件の立地やその他の事情を考慮した上で、借主が退去する可能性が低いと判断できれば、賃料の減額には特に応じないといった強気の姿勢を取ることもできるでしょう。ただし強気の姿勢を取った結果、退去されてしまっては意味がありませんので、バランスを見ることが重要です。

管理会社などに相談しながら方針を決めるのがよいでしょう。6.4.結局どの対策を取るべきか

3つの対策を紹介しましたが、結局どれを選べばよいでしょうか。

テナントに退去されるリスクがないのであれば、「何もしない」というのがオーナーにとっては最もメリットが大きいのは明らかです。

しかし、何らかの対策を取らなければならない場合は、課税事業者になるか、免税事業者のまま値下げで対応するか、という2択を迫られることになります。

このとき判断基準になるのが、キャッシュフローのシミュレーションです。簡易課税制度を選択した場合と、経過措置に合わせて家賃値引きをした場合を例に、比較してみます。

テナント賃料が50万円(税抜き)の場合、借主の負担額や大家の収入は以下の通りです。簡易課税制度 80%控除期間に

本体1万円減額50%控除期間に

本体2.5万円減額賃料(総額) 550,000円 539,000円 522,500円 賃料(本体) 500,000円 490,000円 475,000円 賃料(消費税) 50,000円 49,000円 47,500円 借主の仕入税額控除 50,000円 39,200円 23,750円 借主の実質支出 500,000円 499,800円 498,750円 オーナーの消費税負担額 30,000円 0円 0円 オーナーの実質収入 520,000円 539,000円 522,500円 簡易課税制度を利用するよりも値引きで対応した方が、借主の実質負担額は少なく、オーナーの実質収入は多くなることが分かります。

少なくとも最初の6年間の経過期間については、まずは家賃減額の交渉をするのが得策と言えるでしょう。7.オーナーが課税事業者&課税売上がある場合 ⇒適格請求書発行事業者の登録をする

すでにオーナーが課税事業者であれば、インボイス制度が導入されてもデメリットは特にありません。

課税売上がなければインボイス登録は不要ですが、課税売上があるなら適格請求書発行事業者の登録手続きをしましょう。適格請求書発行事業者の登録については、8章で解説します。

8.適格請求書発行事業者になるには

現時点で免税事業者の方向けに、課税事業者になるための手続きおよび適格請求書発行事業者になるための手続きを解説します。

すでに課税事業者の方は、8.2.から読んでください。8.1.課税事業者になるための手続き

消費税の免税事業者が課税事業者になるためには、届出が必要です。

通常は、「消費税課税事業者選択届出書」を、納税地を所轄する税務署に提出します。この場合、消費税の納付には原則課税が適用されます。

簡易課税制度を選択したい場合は、「消費税簡易課税制度選択届出書」を提出します。詳しくは、国税庁のHPをご覧ください。

【消費税課税事業者選択届出手続】

【消費税簡易課税制度選択届出手続】8.2.適格請求書発行事業者の登録手続き

課税事業者になったら、インボイスを発行できるようになるために適格請求書発行事業者の登録をしましょう。

前述の通り、インボイス制度は令和5年10月1日からですが、この日から適格請求書発行事業者になるためには、原則として令和5年3月31日までに登録が必要です。

制度開始に向けて早めに手続きをしておきましょう。登録申請の方法は、窓口、郵送、電子申請(e-Tax)です。それぞれ提出先が異なるので注意してください。

窓口 :「適格請求書発行事業者の登録申請書」を税務署に提出します

郵送 :「適格請求書発行事業者の登録申請書」を、納税地を管轄するインボイス登録センターに提出します

e-Tax :e-Taxの場合は、事業者自身または代理の税理士が申請できます詳しくは、国税庁のHPをご覧ください。

【適格請求書発行事業者の登録申請手続】9.さいごに

令和5年10月1日から導入されるインボイス制度について解説しました。

インボイス制度は消費税に関する新たなルールですが、一部の不動産オーナーに大きな影響を与えますので、しっかり理解して対策を検討しておきましょう。不動産賃貸業と消費税に関連するテーマとしては、以下の記事でも解説しています。

コメント