不動産投資において、「築年数」は非常に重要です。

なぜなら、不動産投資には適切な物件選びが求められますが、

その中でも「築年数」は様々な面から不動産投資の結果を左右する大切な要素であるからです。

そもそも物件選びにおいて注目しなければならないポイントは多岐にわたりますが、

その中でも、以下の項目には特に重きを置いて検討することが大切です。

・利回り

・立地

・構造

・築年数

不動産投資において、物件価格や利回りなどが重要であるということは皆さんもイメージが付きやすいのではないでしょうか。

しかしそれだけではなく、「築年数」も非常に重要な要素なのです。

たとえ同じ価格、利回り、立地、構造の物件があったとしても、築年数が違うだけで、運用にかかる費用や融資の条件などが変わります。

そればかりでなく、利益を得る方法まで変わってきます。築年数は、それほどまでに大きく不動産投資を左右する重要なポイントなのです。

そこで本記事では、不動産投資を行う際に築何年の物件が適しているのか、三つのパターンに分けて、年収の観点から紹介いたします。

目次

1. 不動産投資に「築年数」が重要な理由とは

不動産投資を行う際は、築年数を重視することが重要です。

築年数が異なれば、物件の価格や運用期間、修繕リスクなどといった様々な面において違いが生じます。

例えば築浅物件は価格が高い代わりに安定した家賃収入が期待できるのに対して、築古の物件は入居付けが難しく修繕のリスクも高い代わりに、物件価格が安く高い節税効果を期待できます。

それだけでなく、築年数の違いによって融資の付きやすさや条件も変わってくることにも注意が必要です。

例えば同じ立地、同じ構造の物件でも、新築物件の方が築古の物件よりも融資の下りる金融機関の幅が広く、より良い期間・金利での融資を受けられる可能性が高くなります。

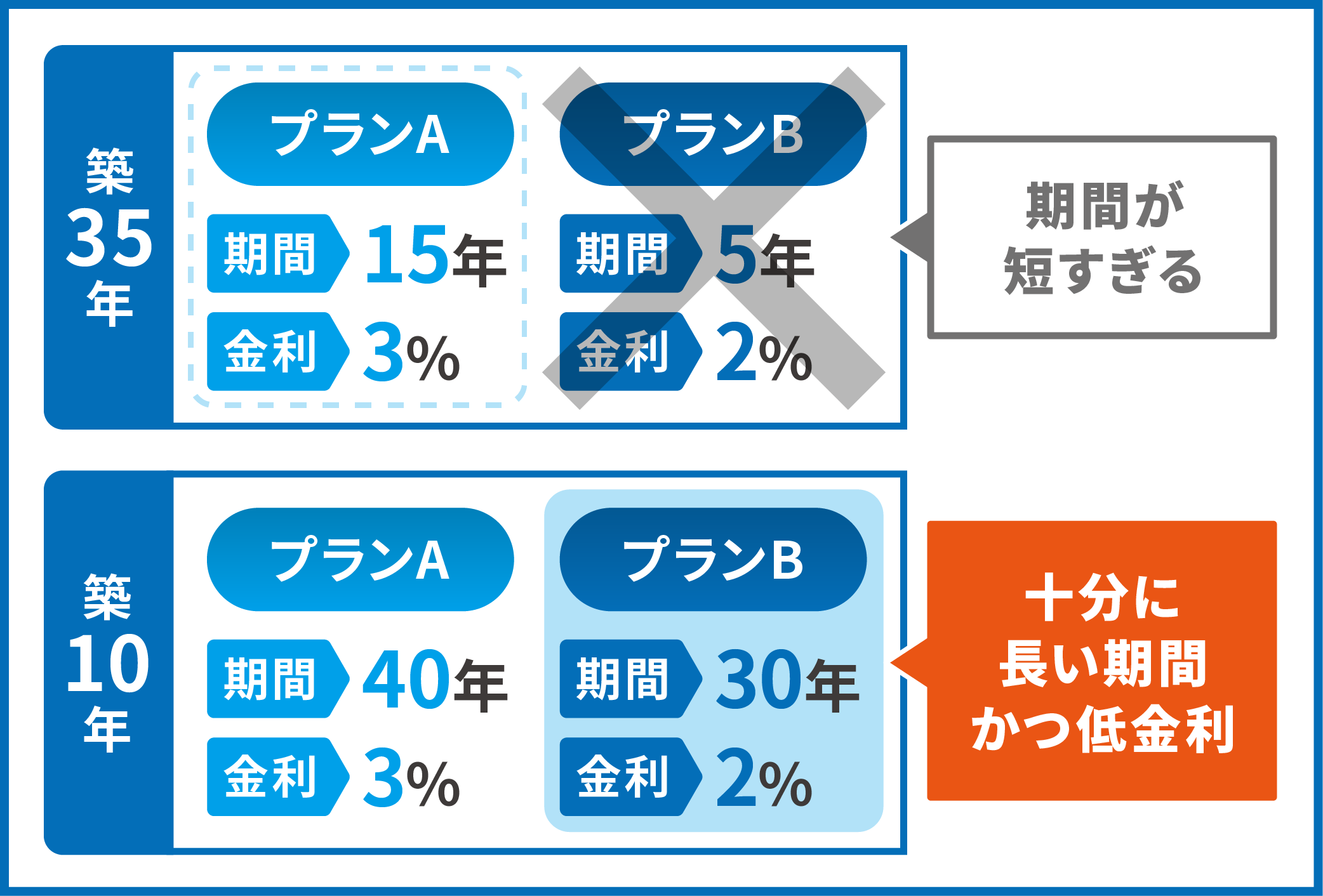

具体例を見てみましょう。

例えば、とある銀行にはローンプランが以下のように二つあります。

ここで、築35年の物件と築10年の物件について考えてみましょう。

築35年の場合、プランBを選択すれば融資期間が5年と非常に短くなってしまい一度当たりの返済額が大きくなってしまうため、キャッシュフローを回すには多額の頭金が必要となってしまいます。そのため、プランAを採用して期間を15年として融資を受けるのが現実的になります。

しかし築10年の場合は、プランBを選択しても融資期間は30年となり、融資期間を十分に長く設定することが出来、一度当たりの返済額を抑えることが出来ます。

また金利に関しても、プランAよりも低いものとなっています。

このように、築年数が異なれば得られる融資の条件が変わってくるため注意が必要です。

以上のように、築年数によって物件の様々な側面に違いが生じるため、物件選びにおいて築年数は非常に重要な要素であるといえるのです。

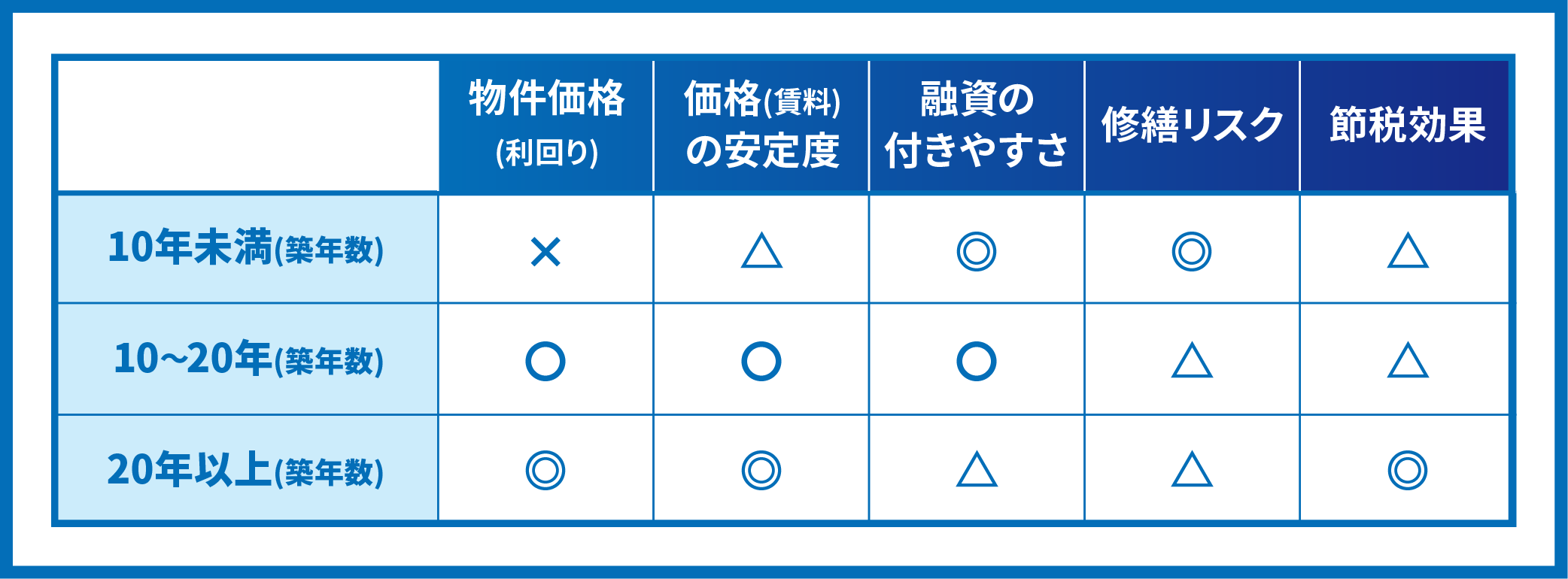

築年数によって異なるポイントとして、具体的には以下のものが挙げられます。

-

物件価格(利回り)

-

価格(賃料)の安定度

-

融資の付きやすさ

-

修繕リスク

-

節税効果

このように、築年数が異なれば様々な部分において違いが生じます。

そのため、不動産投資においては築年数に着目することが重要なのです。

次の章では、それぞれの築年数ごとの特徴を詳しく説明していきます。

2. 築年数別の物件の特徴

不動産投資に適した築年数について説明をする前に、まずは築年数ごとの物件の特徴を見ていきましょう。

以下は、物件の築年数別の特徴を表にしたものです。

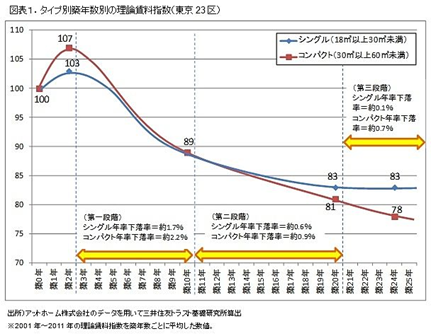

また、以下のグラフは、築年数の変化による物件価格の推移を表すものです

このように物件の築年数によって、価格や賃料、融資などといった様々な要素において異なる特徴があります。

以下では、それぞれの築年数ごとの特徴を詳しく説明していきます。

1.築10年未満

新築10年未満の物件は、新築物件に比べて価格が下がってはいますが、まだまだ大きな値下がりはしていません。

〇強み

築10年未満といった築浅物件の強みとしては、なんといってもやはり入居者様が付きやすいということが挙げられます。

また、設備などがまだ新しいためすぐに大規模な修繕が必要ないという点も大きな強みの一つです。

〇弱み

中古物件の中では比較的価格が高いという点が挙げられます。また、購入後の物件価格の下落幅が大きく、将来売却する時に購入価格よりも大幅に低い価格で売ることしかできないというデメリットもあります。

それに加えて、賃料の下落幅も大きくなってしまうことでキャッシュフローが悪化してしまう恐れもあります。

2.築10-20年

築10-20年の物件は、新築時に比べて物件価格が大きく下がり、家賃も安定してきています。

〇強み

物件価格がある程度下がり止まり、安定した家賃収入を期待できる点です。すなわち安定した利回りを確保することができます。

また、購入時とそれほど変わらない価格で売却することもできます。

そして、この程度の築年数であれば、まだまだ良い条件の融資を受けやすいです。

〇弱み

築年数が長いため、大規模修繕が必要になってくる可能性が高いということが挙げられます。

一般的に、屋根や外壁の防水工事などといった大規模修繕は約12年周期で行われます。

大規模修繕には大きなお金がかかるため、それに向けて資金を準備する必要があることに注意しましょう。

たとえば、屋上の防水工事などを実施すると1,000万円を超えることもあります。

大規模修繕の詳細は「アパートの外壁塗装|塗装工事の費用相場と10年を目安に実施すべき理由【事例付き】」ご覧ください。

3.築20年以上

築20年以上の物件は、さらに大きく価格が下がり、ほぼ底値の状態となっています。

〇強み

物件がほぼ底値に落ち着き、価格の低下がこれ以上起きづらいことが挙げられます。

また、耐用年数を超えていれば、減価償却を大きく取れ、高い節税効果を得ることが出来ます。

〇弱み

築年数が古いと、設備なども古くなってしまっており、入居者様が付きづらいというデメリットがあります。

このデメリットは、リフォームなどで物件を再生させることで解消することが出来ます。

また、物件が古いと、期間・金利といった条件のいい融資が得づらいという弱みもあります。

そもそも融資が下りないという場合も考えられます。

しかし、年収や属性が高く金融機関からの信用が高い方は、比較的条件のいい融資が得られる可能性が高まります。

3. 築年数別におすすめな人の特徴

続いて、不動産融資におすすめの築年数を、年収に基づいて説明いたします。

得られる節税効果の大きさや、金融機関からの融資の出やすさや条件などが異なってくるため、年収(=属性)の高低によって、おすすめの築年数は異なります。そして、そのボーダーラインは年収1500万円あたりとなっています。

1.築10年未満

築10年未満の築浅物件は、融資を受けられる金融機関の選択肢が多いため、金利が低く期間が長いといった条件のいい融資を得られる可能性が高まります。

後述する、節税効果によるメリットがあまり大きくない方は、融資条件を良いものとするために築10年未満の築浅物件を購入するのも一つの手でしょう。

しかし、節税目的での不動産投資を行わない方には、次で述べる築10-20年の物件をよりオススメします。

2.築10-20年:年収1500万円未満の方にオススメ!(長期的な家賃収入を目的とした運用)

築10-20年の不動産は、年収が1500万円未満の、節税効果ではなく、家賃収入を目的とされる方にオススメです!

築10-20年の物件は、物件価格が新築に比べて大幅に下落している上に家賃が安定しているため、安定した家賃収入が見込めます。

さらに、まだまだ浅い築年数であるため、条件のいい融資が期待できるのも大きな利点の一つです。

この築年数帯の物件は、築10年未満の物件よりも物件価格の安さや家賃の安定度合いという点において優れており、そのわり融資のつきやすさに大きな違いがないため、よりオススメであるといえます。そのため、年収が1500万円の節税目的でない方にはこの築10-20年の物件が最も適しているといえます。

3.築20年以上:年収1500万円以上の方にオススメ!(減価償却による大きな節税効果)

築20年以上(耐用年数越え)の築古物件は、年収が1500万円以上の方にオススメです。

年収が1500万円以上ある方は、少々築古な物件であっても、銀行からいい条件の融資がおりやすいです。

また、所得が高ければ高いほど減価償却を利用した節税効果が高まります。

減価償却を利用した節税に関しては、以下の記事をご覧下さい。

以上から耐用年数をオーバーした築古の物件には、年収が1500万円以上の高属性の方が適しているといえます。

最後に

不動産投資に適した築年数について説明いたしました。

物件の築年数によって、節税なのか家賃収入なのか、目的とする利益の得方が変わります。

そのため、ご自身の年収や属性に合わせて適切な築年数の物件を選択することが重要です。

本記事を読むことで、ご自身に合った物件選びをするための一助になれば幸いです。

コメント