不動産投資における「デッドクロス」という言葉をご存知でしょうか。

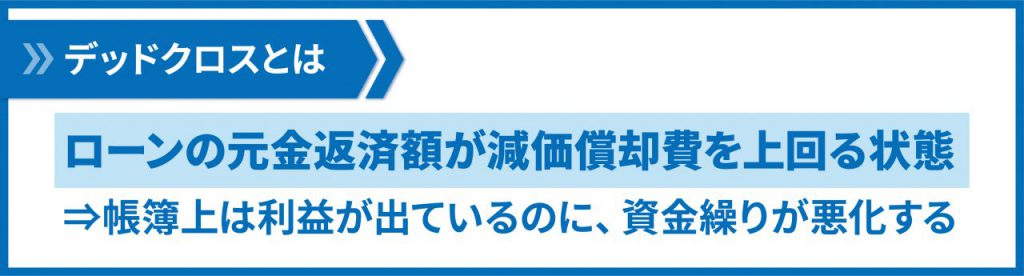

デッドクロスとは、「ローンの元金返済額が減価償却費を上回る状態」のことです。

デッドクロスが起こると、支払う所得税が増えることで資金繰りが悪化し、最悪の場合には黒字倒産に陥るリスクもあります。したがって、不動産投資を始める前にきちんと理解しておく必要があります。

本記事では、デッドクロスの発生原因やキャッシュフロー悪化につながるメカニズム、デッドクロスを避けるための物件購入前後の対策を紹介します。

とはいえ、節税目的で築古の物件(特に木造)を購入する場合、デッドクロスはほぼ避けられません。本記事では、築古物件で大きな節税効果を得たい方向けに、デッドクロスでキャッシュフローが悪化するリスクに上手に対処する方法も解説します。

デッドクロスを正しく理解し、不動産投資の成功に役立てましょう。

目次

1. デッドクロスとは

まずは、デッドクロスの意味と、デッドクロスが起こると何が問題なのかを理解しましょう。

1.1. デッドクロスの意味

デッドクロスとは、「ローンの元金返済額が減価償却費を上回る状態」のことです。この状態になると、帳簿上は利益が出ているにもかかわらず、その利益に対して課される所得税額が増えることで資金繰りが悪化します。

デッドクロスを理解するためには、まずは、手元の資金繰り(キャッシュフロー)と帳簿上の利益は異なるという前提を認識する必要があります。そして、その違いを生んでいる原因が、「ローンの元金返済」と「減価償却費」です。

ローンの元金返済:実際に現金を支出するが、経費として計上できない

=帳簿上には表れない

減価償却費:実際に現金を支出しないが、経費として計上できる

=帳簿上に表れる

ローン返済には、「元金(借りたお金)」と「利息」があります。ローン返済は実際にキャッシュアウト(現金の支出)するものの、元金については帳簿上、必要経費として計上できません。一方で、利息は経費として計上できます。

減価償却費とは、不動産の購入費用を取得時に一括で計上せず、使用する期間にわたって計上していく経費です。

減価償却費はキャッシュアウトを伴わないものの、帳簿上は経費として計上されます。実際に手元のお金を減らすことなく、帳簿上は利益を圧縮できるのです。これによって、帳簿上の利益に課される所得税額を減らすのが、不動産投資における減価償却を利用した節税スキームです。

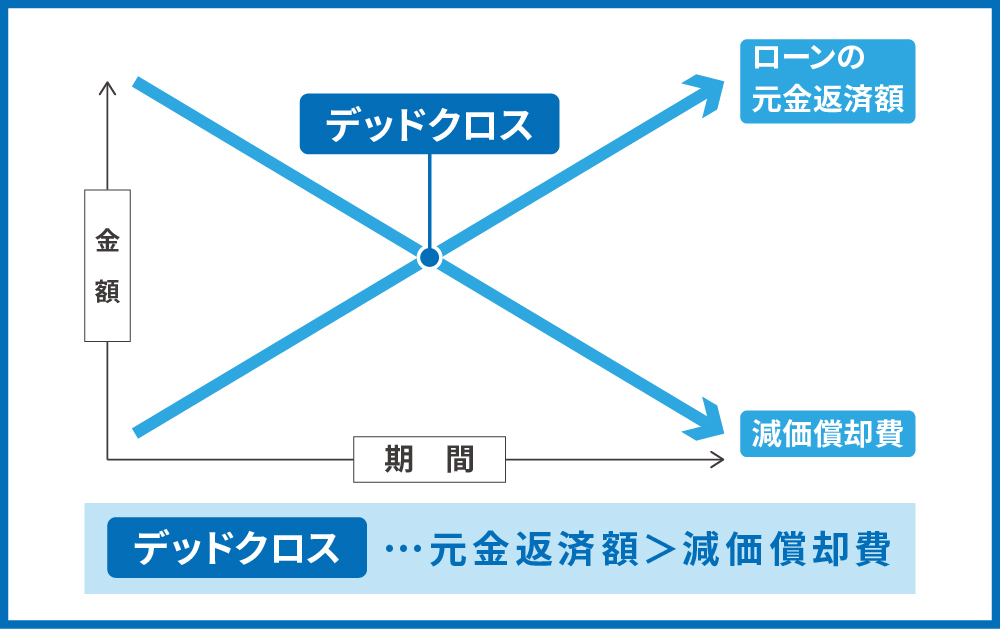

そして、先述した通り、ローンの元金返済額が減価償却費を上回るのがデッドクロスです。デッドクロスは、「経費にできない元金返済 > 経費にできる減価償却費」という状態です。

この状態になると、たとえ税引き前CFに変化がなくても、帳簿上の黒字は大きくなって所得税額が増えます。これにより、税引き後の手元に残るお金は少なくなってしまいます。

特に、「税引き前CF < 税金」である場合、税引き後CFはマイナスとなります。つまり、不動産経営での収支が赤字という状態です。この状態が続くと最悪の場合、ローン返済や税金を払えなくなって破綻してしまうこともあります。これが、帳簿上は利益が出ているのに現金が不足してしまう「黒字倒産」です。

このように、デッドクロスに陥った物件は収益性が著しく下がるため、保有し続けるメリットは小さくなります。それでも資金繰りが回っているならまだマシですが、CFがマイナスになっているようでは、不動産経営をしている意味がありません。

そのようなリスクを避けるために、不動産投資を始める前にきちんとデッドクロスを理解し、対策を講じる必要があります。

1.2. 節税目的で中古物件を買う場合、デッドクロスはほぼ避けられない

ここまで、デッドクロスが起こるとCFが悪化することを説明しました。このことを知ると、多くの人が「デッドクロスは危険な状態だから回避しなければならない」と考えます。

しかし、デッドクロスは必ずしも避けなければならないものではありません。なぜなら、節税目的で不動産投資をする場合、デッドクロスはほぼ避けられないからです。

不動産投資の節税スキームでは、築古の物件を買うことで初期に減価償却費を大きくとり、帳簿上の利益を圧縮します。短期間で減価償却を終えるため、減価償却後は当然ながら「ローンの元金返済 > 減価償却費」というデッドクロス状態に陥りやすくなります。減価償却期間内でローン返済を終えていればデッドクロスは起こりませんが、耐用年数を過ぎた木造物件(4年間で償却)などを購入する場合は、減価償却後にほぼ間違いなくデッドクロスが起きるでしょう。

したがって、不動産投資で節税したい方にとっては、デッドクロスを回避するという選択は正しいものとはいえません。デッドクロスのリスクを恐れて回避することが目的となり、結果として節税効果を得られないようでは、元も子もありません。

もちろん、デッドクロスには黒字倒産のようなリスクがあるため、きちんと理解して対策を練ることが必要です。しかし、節税を目的に不動産投資をする場合には、「デッドクロスをどう回避するか」ではなく、「デッドクロスが起こったときにどう対処するか」が重要です。

本記事の3章では、不動産投資で節税したい人向けに、デッドクロスの対処法を解説します。

2. デッドクロスが発生する原因

デッドクロスに対処するためには、それが起こる原因を理解しておくことが大切です。本章では、ローンの元金返済と減価償却費の逆転、およびキャッシュフローの悪化なぜ起きるのか、詳しく解説します。

2.1. ローン返済が進むと、経費にできる利息が減っていく

ローンの返済が進むにつれて利息が減っていくことが、デッドクロスの原因となります。

利息は経費にできるため、帳簿上の利益を圧縮し、節税効果があります。しかし、年々利息の支払いは減っていくため、帳簿上の黒字が大きくなり、所得税が増えてキャッシュフローが悪化します。

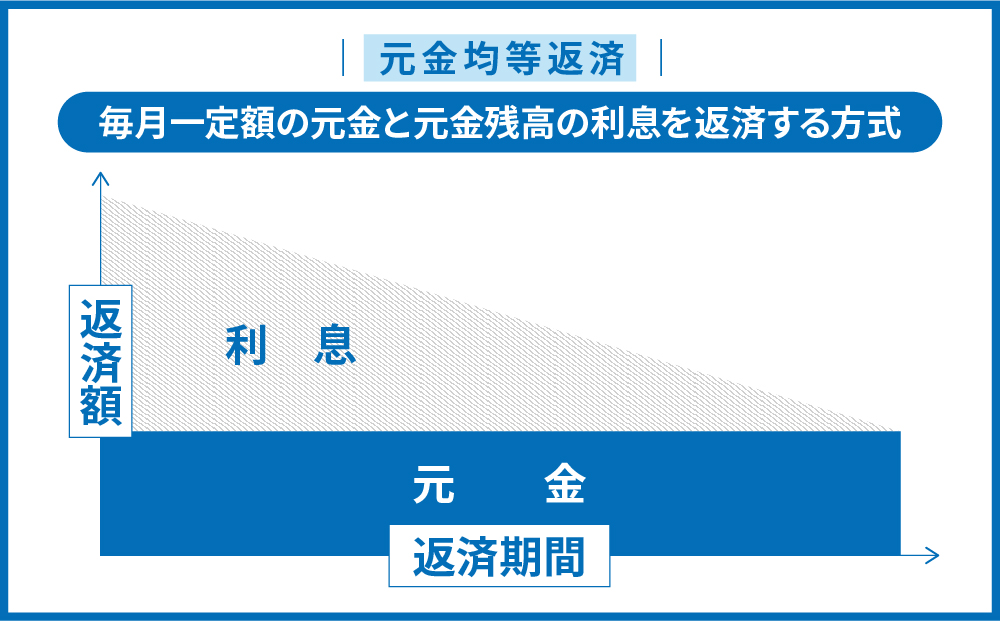

ちなみに、ローンの返済方法には、「元利均等返済」と「元金均等返済」があります。

元利均等返済は、毎月の返済額が一定となる返済方法です。

一方で、元金均等返済は、毎月の返済額のうち元金額が一定となる返済方法です。

どちらの返済方法にもメリット・デメリットがありますが、不動産投資でローンを借りる場合には、元利均等返済を選択する人が多いようです。

しかし、元利均等返済はグラフの通り元金返済額が年々増えていくため、デッドクロスに陥るリスクは元金均等返済よりも高くなります。

ただし、いずれの方法でも年々利息は減っていくため、節税効果が弱まり、徐々にキャッシュフローが悪化するのは同じです。

2.2. 減価償却が進むと、経費にできる減価償却費が減っていく

経費として計上できる減価償却費が減っていくことが、デッドクロスのもう一つの原因です。

減価償却費は支出を伴いませんが、帳簿上の利益を圧縮して所得税を減らすことで、節税効果があります。しかし、減価償却には期間があるため、期間が過ぎた後は経費として計上できず、帳簿上の黒字が一気に増えて所得税が増えます。これにより、資金繰りが悪化してしまうのです。

ここで、減価償却について簡単に解説します。

不動産などの固定資産は、時間の経過によって価値が減少していきます。そこで、それらの固定資産は購入時に全額を費用計上するのではなく、一定年数(耐用年数に基づいて算出)に分けて毎年費用として計上します。このような費用計上の方法を、減価償却といいます。

なお、不動産のうち建物は減価償却しますが、土地は減価償却しません(土地は経年で価値が下がらないため)。

なお、減価償却の方法には、定額法と定率法の2通りがあります。

定額法

固定資産の取得費用を使用可能な年数(耐用年数)にわたり、毎年一定額を費用計上していく方法。

定率法

減価償却費用を償却期間にわたり、毎年一定の割合で費用計上していく方法。初期ほど経費計上できる金額が大きく、年数が経つにつれて徐々に減っていきます。

いずれの方法でも、減価償却期間を過ぎれば経費計上できなくなります。実際の不動産収入に変化がなくても、それまで経費として計上できた分がなくなるため、帳簿上の利益は大きくなります。これにより、帳簿上の利益に課税される所得税額は増えるため、キャッシュフローが悪化します。

先述したローンの元金返済額の増加と減価償却費の減少が同時に起こる場合には、デッドクロスに陥る可能性がより高くなります。

2.3. 築年数の経過による家賃収入の減少も、キャッシュフローの悪化を助長する

築年数が経過すると、入居率の低下や家賃の減額が発生しやすくなります。

デッドクロスによって引き起こされる本質的な問題は、キャッシュフローが悪化して現金が不足し、黒字倒産するリスクがあることです。デッドクロス自体は避けられなくても、キャッシュフローが赤字になることを避けることはできます。そのためには、ローン返済や税金を支払えるように不動産収入を大きくする必要があります。

しかし、基本的には築年数の経過によって、キャッシュフローは低下していきます。入居率の低下や家賃の減額などによる家賃収入の減少は、黒字倒産のリスクを拡大させます。

3. デッドクロスの対処法

デッドクロスにはさまざまな対策があります。デッドクロス自体を避ける方法もあれば、デッドクロスを迎えた上でうまく対処する方法もあります。

本章では、それらの対策法を網羅して解説しますので、不動産投資を始める前にしっかり確認しておきましょう。ただし、どの方法にも一長一短はあります。自分の投資目的などと照らし合わせて、現実的にとれる方策を見つけましょう。

3.1. 物件購入前の対策

まずは、デッドクロスを避けるために物件購入前にできる対策法を紹介します。

購入時に自己資金を多く入れる

自己資金を多く入れて購入すれば、ローンの元金返済が小さくなるため、資金繰りに余裕が出ます。借入期間を短縮できる可能性があるという点でも、デッドクロスのリスクを減らせるでしょう。

どの程度の自己資金を出せばデッドクロスを避けられるかは、収益シミュレーションによってある程度は把握できます。家賃収入から支出を引いて毎月の手残りがどれだけ残るか、そしてその利益に課される税金は予測するしかありませんが、減価償却費とローン返済額は物件購入前の時点で知ることができます。シミュレーション結果を参考に、資金繰りに余裕が出る程度まで自己資金を出せばよいでしょう。

ただし、自己資金を多く入れれば、不動産投資のメリットである「レバレッジ効果」は薄れます。極端な話、全額自己資金で購入すれば、デッドクロスは発生しません。また、保有期間中の突発的な支出に備えて自己資金を残しておくことも必要です。これらのことを踏まえた上で、自己資金と借入金のバランスを上手く取っていくことが重要です。

減価償却期間が長い物件を買う(残存耐用年数が長い新築や築浅の物件)

減価償却期間よりも長い期間でローンを組む場合、減価償却期間が終われば必然的にデッドクロスに陥ります。減価償却期間が長い物件を購入すれば、デッドクロスを避けたり、デッドクロスが起こるまでの期間を長くしたりできます。

残存耐用年数が長い新築や築浅の物件であれば、減価償却期間を長くすることができます。減価償却期間が終わるまでにローン返済が終われば、デッドクロスが起こる可能性は低くなります。デッドクロスのリスクを抑えたいのであれば、購入する物件の減価償却期間とローン期間を比較し、できるだけ長い期間で減価償却費計上できる物件を選ぶとよいでしょう。

ただし、減価償却期間が長いほど、初期の節税効果は低くなります。いくらデッドクロスのリスクを下げられるといえど、不動産投資で節税をしたい方にはおすすめできない物件の選び方です。

構造ごとの減価償却期間は、下記の耐用年数表をもとに算出できます。

| 用途 | 木造 | 鉄骨造(S造) 骨格材厚≦3mm |

鉄骨造(S造) 3mm<骨格材厚≦4mm |

鉄骨造(S造) 4mm<骨格材厚 |

RC造 | SRC造 |

|---|---|---|---|---|---|---|

| 住宅用 | 22年 | 19年 | 27年 | 34年 | 47年 | 47年 |

| 店舗用 | 22年 | 19年 | 27年 | 34年 | 39年 | 39年 |

| 事務所用 | 24年 | 22年 | 30年 | 38年 | 50年 | 50年 |

元金均等返済を選択する

元利均等返済では、年々元金返済額が増えていくため、デッドクロスが起こりやすくなります。元金均等返済であれば、元金返済額が一定のため、元利均等返済よりはデッドクロスが起こるのを避ける、あるいは遅らせることができるでしょう。

ただし、元金均等返済は返済総額が小さい一方、初期の返済額が大きく資金繰りが厳しくなるというデメリットがあります。デッドクロスを避けるために元金均等返済を選択した結果、キャッシュフローが回らなければ、意味がありません。

初期の返済計画を綿密に練り、問題なく支払えるのであれば、元金均等返済を選択するのもよいでしょう。

利回りの高い物件を買う

デッドクロスによって引き起こされる問題は、キャッシュフローが悪化して手元の資金が不足することです。利回りが高い物件を買うことはデッドクロス自体を避ける方法ではありませんが、税引き前CFが大きければ、税引き後CFがマイナスになるのを防ぐことができます。ただし、利回りの高さは、表面利回りではなく実質利回りで判断するようにしましょう。

どの程度の利回りの物件を買うべきかは、収益シミュレーション次第です。少なくとも、シミュレーションの結果、税引き後CFがマイナスになるような物件は避けるべきです。

3.2. 物件購入後の対策

次に、物件購入後のデッドクロス対策法を紹介します。

デッドクロスに備えて資金を貯めておく

デッドクロスの問題は、キャッシュフローが悪化してローン返済や税金の支払いができなくなることです。事前に資金を貯めておくことで、このようなデッドクロスのリスクに備えることができます。

具体的にどの程度の資金を貯めておくべきかを知るためには、前述の通りシミュレーションが必要です。特に、ローン返済額と減価償却額に関しては、物件購入時に把握できる数値です。家賃収入や修繕費などの支出は、正確な予測は難しいですが、家賃下落や空室のリスクをきちんと加味することである程度は予測できます。物件購入前に綿密にシミュレーションし、資金計画を立てておくことが重要です。

ローンの借り換え・借入期間の延長

ローンを借り換えて金利を下げたり、借入期間を延ばしたりすることで、月々の返済額を減らせます。現在の返済計画ではデッドクロスによるキャッシュフローのマイナス化が避けられないようであれば、ローンの借り換えや借入期間の延長を検討してよいでしょう。借り換え後のローン金利や借入期間を何年延長するかなどの条件に関しては、シミュレーションをもとに判断する必要があります。

繰り上げ返済をする

現時点での資金繰りに余裕があるなら、繰り上げ返済を検討してみるのもよいでしょう。返済総額を減らすことで、デッドクロス後の資金不足に備えることができます。こちらも、シミュレーションをしてデッドクロス後にキャッシュフローがマイナスにならないように返済計画を練り直しましょう。ただし、繰り上げ返済をした結果、現在の資金繰りが悪化するのでは元も子もないので、無理のない範囲で繰り上げ返済をするようにしましょう。

3.3. 【特に節税したい方向け】デッドクロスが避けられない場合の対処法

節税目的で減価償却期間の短い築古物件を購入する場合や、耐用年数を超えてローンを組む場合などは、どうしてもデッドクロスを避けることが難しくなります。デッドクロスを迎える物件を購入する場合でも使える対処法を紹介します。

売却する

デッドクロスを迎えた後は、少なからずキャッシュフローが悪化します。その物件を保有し続けるメリットは薄れるため、デッドクロスの前後は売却に適したタイミングの一つといえます。

なお、売却のタイミングとしては、満5年以上保有した後(正確には、譲渡した年の1月1日現在の所有期間が5年超)がおすすめです。このタイミングで売却すると、売却益にかかる譲渡所得税は約20%となります。一方で、満5年以下保有した後(正確には、譲渡した年の1月1日現在の所有期間が5年以下)で売却した場合、譲渡所得税は約40%となります。

「売却した年の1月1日現在の所有期間が5年を超えるか否か」で税率に約2倍の差が生まれるのです。

たとえば耐用年数(22年)を超える木造物件を購入した場合は、4年間で減価償却が終わります。つまり、5年目からはデッドクロスを迎えることになります。しかし、慌てて手放してしまうと売却益にかかる税金を多く払うことになるため、売却のタイミングは「保有期間5年以上」がおすすめです。

新規で物件を購入する

減価償却が終わってデッドクロスを迎えると、節税効果がなくなりキャッシュフローが悪化します。そこで、このタイミングで新たに物件を購入して減価償却費を増やすという戦略が有効です。

減価償却が終わるタイミングで物件の売却と購入を繰り返すことで、毎年減価償却で節税効果を得ながら、デッドクロスに陥るリスクを回避することができます。

ただし、減価償却が終わるタイミングで必ず売却できるとは限らないため、出口戦略についてはきちんと対策しておく必要があります。節税目的で減価償却期間が短い物件を短期で売買していくには、あらかじめ「売りたい時に売れる物件か」を見極めなければいけません。数年後の出口を見据えて、購入する物件を選びましょう。

4. まとめ

不動産投資におけるデッドクロスについて解説しました。

デッドクロスによって引き起こされる本質的な問題は、キャッシュフローが悪化し、ローン返済や税金を支払えなくなることです。これは非常に大きなリスクですが、多くの対処法が存在します。

忘れてはならないのは、「デッドクロスを避けること自体が目的ではない」ということです。たとえば節税目的で築古物件を購入する場合、デッドクロスはほぼ避けられません。しかし、だからといって築古物件を買うのをやめてしまえば、本来得たいはずの節税効果を得られません。

いずれにしても、デッドクロスが発生する仕組みやキャッシュフロー悪化につながるメカニズムを知っておくこと、そして、物件購入前に収益シミュレーションを行って資金計画をきちんと立てておくことが重要です。シミュレーションをしておけば、デッドクロスに対する正しい対処法をとることもできます。中古物件でもデッドクロスのリスクを抑えつつ、節税効果を得ることは十分可能ですので、ぜひ本記事を参考にしてください。

コメント