不動産の相続は、誰しもが経験するものではありません。特に金銭の相続と比較すると、不動産は簡単に遺産の分割ができないため複雑になってきます。しかし、このような悩みを抱える方も少なくありません。

「親が所有していた不動産を売却したい」

「相続人が複数いる場合、どうやって売却したらいいのかわからない」

本記事では、相続した不動産を売却する流れや、売却時の税金について解説します。

人生で一度、あるかないかの機会です。明確な判断をもとに不動産の売却を進められるよう、本記事を活用していただければ幸いです。

目次

1. 相続不動産の売却に重要な遺産分割協議

不動産の相続が発生し、自分が相続人になった時にやるべきことについて解説します。

・遺産分割協議

・名義変更(相続登記)

・売却

1.1. 単独で相続した場合(単独相続)

不動産を単独で相続することが決まった場合、自分の他に不動産やその他の財産を含めた遺産の相続人がいる場合は、他の相続人に自分が不動産を単独相続することを認めてもらうために遺産分割協議を行います。

単独相続が認められたら、遺産分割協議書を作成し、名義変更へ移ることになります。

1.2. 複数人で相続した場合(共同相続)

相続人が兄弟全員になっているなど、複数人いる場合は、相続人全員による遺産分割協議によって不動産の所有権や相続方法、持分を決定します。

不動産を複数人で共有する時は、売却やリフォームなどをする時にも全員での協議が必要になります。そのため売却を希望する際は共同相続人全員が売却に同意していることが必要です。

【不動産の遺産分割】

不動産は現物として存在しているため、預貯金のように一円単位で分割することができません。この場合、分割の方法が4種類あります。

・現物分割…不動産の現物をそのまま相続人に引き継ぐ方法。土地であれば、法定相続分に応じて分筆して各相続人が取得できる。※建物は分筆できない

・代償分割…不動産を一人の相続人が取得し、他の相続人に法定相続分の代償金を支払う方法。土地でも、建物でも、公平に財産を分割できる。

・換価分割…不動産を売却してお金に換え、その売却金を法定相続分に応じて相続人に分割する方法。売却金額によっては、取得できる総額が安くなってしまうリスクがある。

・共有…不動産を分割せず、相続人が共有して所有する方法。法定相続分に応じて「共有持分」を取得する。

2. 名義変更と売却へ

遺産分割が完了し、自分が不動産を相続することが決定したら、名義変更(相続登記)を行ったうえで売却に進みます。

2.1. 相続人が決定したら、名義変更(相続登記)を行う

不動産を相続することになった場合、相続人の名前に不動産の名義変更(相続登記)を行う必要があります。2024年4月1日より義務化されます。

名義変更は、以下の流れに沿って行います。

・必要書類を取得する

・登記申請書を作成し、法務局に提出する

・登記識別情報通知を受け取る

・不動産を相続した時から3年以内に行う

・名義変更を怠ると、10万円以下の過料

・2024年4月1日以前に相続したものも対象

※名義変更に必要な書類

・亡くなった方の出生から死亡までの戸籍謄本等

・相続人の現在の戸籍謄本

・亡くなった方の登記簿に記載されている住所から死亡時の住所との繋がりを証明できる書類

・名義変更で新しく名義人となる相続人の住民票

・不動産の評価証明書

・遺産分割協議書+相続人の印鑑証明書

2.2. 売却

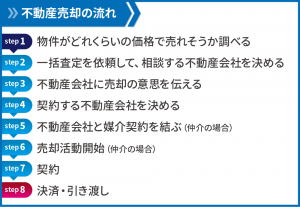

名義変更(相続登記)が完了したら、不動産の売却に進みます。売却の流れとしては、通常の不動産売却の流れと同様です。

相続不動産を売却する時には税制の特例を使える期間がありますが、それには期限があります。そのためできるだけスムーズに売却することがおすすめです。スムーズに売却する一番の近道は、売買仲介や買取に強い不動産会社を見つけることです。「いつまでに売りたいのか」を明確に設定し、希望の期間内に売却できるように動いてもらいましょう。

3. 相続した不動産を売却する時に検討したい2つの特別控除

相続した不動産を売却する際には、税金の特別控除を受けられることがあります。特に予定外の相続が発生して不動産を売却することになったら、少しでもかかる税金を負担したいものだと思います。

3.1. 取得費加算の特例

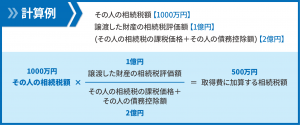

取得費加算の特例は、相続した不動産を3年以内に売却すると適用されます。不動産を売却したことによる取得費の金額が大きくなります。

取得費に加算する相続税は、以下のように計算します。以下の例で計算すると、500万円分が取得費に加算されます。

ただし、この特例を受けるには一定の条件がありますので注意が必要です。

【取得費加算の特例を受けられる条件】

・相続や遺贈により財産を取得した者であること

・その財産を取得した人に相続税が課税されていること

・その財産を、相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡していること

3.2. 相続空き家の3,000万円特別控除

相続空き家の3,000万円特別控除は、相続開始前に、被相続人が居住していた不動産で、次の条件に当てはまる人が受けられる特例で、譲渡所得の金額から最高3,000万円まで控除することができます。なお、相続空き家の3,000万円特別控除は、他の特例との併用ができません。

【相続空き家の3,000万円特別控除を受けられる条件】

・昭和56年5月31日以前に建築されたこと

・区分所有建物登記がされている建物でないこと

・相続の開始の直前において被相続人以外に居住をしていた人がいなかったこと

さいごに

不動産の相続は、預金のように1円単位で分割することができないことから、手続きが煩雑なことも多いです。

特に共有相続をした場合には、不動産の運営や売却に関して所有者同士のトラブルが起きやすくなるので、遺産の相続方法や分割方法を含め慎重に決断することをおすすめします。

コメント