「投資を始めたいけどやり方が分からない」

「投資は何から勉強すればいい?」

投資商品は数多くあるため、何から手を付けて勉強していけばいいか分からないですよね。

なぜなら、投資する人の年齢や資金、投資の考え方、投資の目的によって、最適な投資は全く異なるからです。よって、運用することを目指して投資の勉強を始めたいなら以下の手順で進めていきましょう。

STEP1.投資の基本的な知識を勉強する

まずは投資をする心構えや基本知識を習得して失敗や後悔を防ぎます。

STEP2. 目的に応じた投資の選定をする

勉強するカテゴリを定めることで効率的に勉強を進めることができます。

STEP3. 少額で投資してみる

実践的に運用を経験することでより知識を深めることができます。

勉強するだけでは資産形成できるものではないので、実際に運用経験をすることを短期的なゴールとして設定して勉強を進めていくことがポイントです。

ただし、投資には様々な種類があるため、全ての投資方法を学ぶとなると、膨大な勉強量が必要になってしまい、なかなか運用に進めることはできません。

そこで、この記事では投資初心者の方でもご自身の目的に合った投資を選んで効率的に勉強を進めていくことできるよう、以下の内容をまとめました。

・投資の心構えと基本的な知識

・目的に合った投資の選定方法

・初心者の運用実践におすすめな投資4選

・投資の理解を深める勉強方法

この記事を読むことで、投資の一歩を踏み出せる勉強を取り入れられるようになります。

記事を最後まで読み、資産を増やすためのスタートを切りましょう。

目次

1.【基礎ステップ】初心者はまずここから投資の勉強をしよう

まずは、投資を実践に移す前に持つべき心構えや基本的な知識を得るところから勉強を進めていきましょう。

1.1. 投資の心構えと基本的知識を勉強する

投資を行うときに知ってほしい心構えと基本的知識は以下の4点です。

1.投資商品には色々な種類がある

2.リスクとリターンの関係を知る

3.投資には余剰金を使う

4.長期的な視点で投資を行う

それぞれの内容について深堀りします。

投資商品には色々な種類がある

一言で「投資」と言っても投資には様々な種類があります。投資の代表的な種類とその特徴は以下の表をご確認ください。

| 投資の種類 | 特徴 | 難易度 |

| 株式投資 | 企業が発行する株を所有・売買して利益や配当金、優待を受ける投資です。投資する企業を選択したり、売買のタイミングを見極めたりなど経済情勢を含めた勉強が必要です。 | ★★★★☆ |

| 投資信託 | 投資のプロが投資家の代わりに運用し、運用益を投資家へ還元する投資方法です。商品によって異なる手数料や投資対象、方針を理解するための勉強が必要です。 | ★★☆☆☆ |

| 不動産 | 不動産の売買や、入居者の家賃収入で利益を狙う投資です。節税効果など多くのメリットもあります。不動産投資にまつわる勉強をする必要があります。 | ★★★★☆ |

| REIT(不動産投資信託) | 投資のプロが投資家の代わりに不動産を対象にして運用し、運用益を投資家に還元する仕組みの投資です。投資先やリスクなどを学ぶ必要があります。 | ★★★☆☆ |

| 債券(国債・社債) | 国や企業が資金集めのために発行する有価証券を購入し、資産を貸し出すことで利子収入を得る投資です。債券選びや手数料、かかる税金などを勉強することがおすすめです。 | ★☆☆☆☆ |

| 外貨預金 | 外貨で預金を行って高金利を得たり、為替相場の変動で利益を狙ったりする投資です。国で異なる利率や通貨の特徴、為替レートへの理解などを勉強する必要があります。 | ★★☆☆☆ |

| NISA | 益や配当金が非課税になる国の制度を利用した投資です。制度の特徴やルール、運用期間や金額などを理解するための勉強が必要です。 | ★★☆☆☆ |

| iDeCo(個人型確定拠出年金) | 老後に受け取る年金制度の1つです。掛金と運用益を受け取ることができる他、積立時にも税制優遇を受けられます。iDeCoの仕組みや特徴を学ぶ必要があります。 | ★★☆☆ |

| 仮想通貨(暗号資産) | 仮想通貨の価格変動によって生まれる利益を狙う投資です。仮想通貨の種類や戦略方法、税金の知識などを勉強する必要があります。 | ★★★★★ |

| FX(外貨為替取引) | 通貨を売買して利益を得る投資です。FXの仕組み、専門用語、注文方法、相場分析などを勉強する必要があります。 | ★★★★★ |

| 金 | 世界共通の価値のある“金”を保有して資産価値を維持する投資です。金投資の種類や仕組み、特徴を勉強する必要があります。 | ★★☆☆☆ |

投資によって収益を上げる方法や必要な投資金額、取引期間、リスクなどは異なります。また、大きな利益を狙う投資ほど難易度が高くなるため、実践するためには多くの勉強も必要となるでしょう。

目的や目標額、理想の投資スタイルに合った投資方法を選べるように、まずは気になる投資の特徴を知っていく勉強を取り入れることがおすすめです。第2章では目的別で投資方法を選ぶポイントをご紹介しているので、そちらもご参照ください。

リスクとリターンの関係

投資にはリスクとリターンの関係が必ずあるということを押さえておきましょう。リスクとリターンのそれぞれの意味は以下のとおりです。

リターン:投資を行って得られる利益のことを指します

リスクとリターンの関係性とは、大きなリターン(収益)を求めると、その分リスク(値動き)も大きくなるということです。つまり、大きな利益には大きな損失も隣り合わせにあるという意味になります。

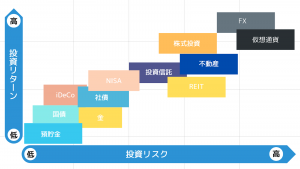

リスクとリターンの関係を投資の種類別で図にすると、以下のようになります。

投資リスクには国内外の経済情景、政治情勢、市場取引の量、財政、為替相場などが関わっています。リスクを減らすためにも、リスクの要因となるものに注目し、リスクを減らすための戦略を取り入れるための勉強も行うことが欠かせません。

リスクを減らすための対策や戦略は投資の種類によって異なりますが、投資における基本的な考えは“分散投資”することです。

以下が分散投資の例になります。

| 投資リスクを抑えるために勉強したい分散投資テクニック | |

| 資産の分散 |

資産の分散とは投資商品を1つに絞らず、値動きの異なる複数の投資商品に分散して投資するという方法です。 例えば、『国内株式と海外株式』『株式と債券』『不動産と投資信託』など。 複数の商品を保有すると、たとえ1つの商品が値下がりしても、他の商品でカバーすることができます。値動きが異なる傾向のグループの投資商品を選ぶことがポイントです。 |

| 地域の分散 |

地域の分散とは、複数の国や地域の株式や通貨へ投資してリスクも分散させる方法です。 日本の景気が悪い場合でも、世界には景気のいい国もあります。また、その逆もしかりです。複数の国や地域へ分散して投資を行うことで為替相場の動向によるダメージを防ぐことができるようになります。 |

|

時間の分散 |

時間の分散とは投資商品の売買を一度に行うのではなく、『定額』を『定期的』に売買する分散方法です。 投資は「安く買って、高く売る」という方法で利益を得ますが、売買のタイミングは投資のプロでも見極めることが難しいものです。定額を定期的に売買することで平均的な単価にすることが可能になるため、大きな損失を防ぐことができます。 |

リスクとリターンの関係性があるという心づもりを持ち、リスクを最小に抑えるための方法も勉強して賢く運用する準備をしていきましょう。

投資には余剰金を使う

投資は“余剰金”を使うことが基本です。余剰金とは、生活や近い将来のライフプランに関わることのないお金を指します。というのも、多くの投資は以下のような特徴を持っています。

・元本保証がない

・短期運用ではマイナスになる可能性もある

投資は短期的に大きな利益が出るわけでもなく、損失が出る可能性も潜んでいます。

そのため、万が一損失が出てしまっても、生活にもライフプランにも支障がないお金を使って投資を始めましょう。

具体的にどれくらい蓄えがあれば安心かと言うと、一般的には生活費の3か月~6か月分と言われています。

投資を行う前に貯めておくべき金額例

1か月の生活費が40万円の場合:120万円~240万円

これは急な病気や怪我、災害、失業など、予想していなかった事態に遭遇した場合も対処できるような金額の目安です。

生活費や計画しているライフプラン、扶養する家族の人数などは人それぞれなので、自身に必要な費用分を算出し、投資のための余剰金を作ることから始めましょう。

長期的な視点で投資を行う

長期的な視点で投資を行うという心構えを持つことは投資を行ううえで必須です。

というのも、投資は「絶対利益が出る」「すぐに結果が出る」というものではありません。

経済情景や為替相場、経営状況など多くの要因から影響を受けるものです。そのため、目先の利益や損失に一喜一憂して短期的に売買を繰り返したりすることはおすすめしません。

長期的に投資を行えば、収益が安定したり、複利効果を得て将来大きな利益につながったり、配当金を受け取り続けることができたりなどのメリットがある場合もあります。長期的な視点を持つことを意識して投資の勉強や運用に取り組んでいきましょう。

1.2.投資で得た利益の税金について勉強する

投資を勉強するうえで欠かせないものが、税金についての勉強です。

というのも、基本的に投資で得た利益には税金がかかります。

確定申告が必要ない会社員であっても投資を行うと税金を納めるための確定申告をする必要性が出てくるため、忘れずに勉強するようにしましょう。

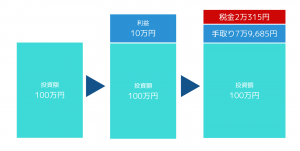

投資で得た収入には20.315%の税金が課される

利益や配当金、利子、分配金など、投資で得た収入には20.315%の税金が課されます。20.315%の内訳は以下のようになっています。

| 税金の内訳 |

| ・所得税 15% ・住民税 5% ・復興特別所得税 0.315% |

例えば、100万円投資した株式で10万円の利益が出た場合は2万315円が税金として差し引かれるため、手元に残る利益は7万9,685円となります。

投資で得た利益が丸々収入につながるわけではないということを押さえておきましょう。

確定申告が不要のケースもある

投資で生じた利益には20.315%の税金がかかることが基本ですが、確定申告が必要でない場合もあります。

例えば、以下のようなケースが当てはまります。

・利益が年間で20万円以下の場合

年間で生じた利益が合計で20万円以下の場合は“申告不要制度”に該当するため、確定申告を行う必要がありません。

ただし、申告不要制度の対象となるのは投資の利益だけでなく、給与以外全ての収入に対してです。副業等で得た収入なども合算対象になるため注意しましょう。

・損失だった場合

投資したものの利益が出ず損失だった場合、課税対象がないので確定申告を行う必要がありません。

・源泉徴収ありの特定口座を選んだ場合

証券会社などで開設した口座で『源泉徴収ありの特定口座』を選択した場合は、自動的に税金が源泉徴収される仕組みが採用されています。よって、確定申告を行う必要がありません。

・iDeCoやNISAで投資している場合

iDeCoやNISAには“非課税制度”という国の制度が適用されています。そもそも利益に税金がかからない投資なので、確定申告は不要です。

節税につながる『損益通算』と『繰越控除』

確定申告は利益を取られてしまうマイナスなイメージがありますが、損失が生じている場合は確定申告することで節税につながります。

投資を行うなら知っておくべき『損益通算』と『繰越控除』について解説します。

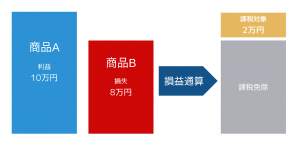

損益通算とは、利益と損失を相殺して課税対象額を調整することです。

複数の金融商品に投資をしていて、一方に利益が発生し、一方に損失が生じているケースに適用できます。

例えば、投資で10万円の利益が得られた場合は、通常10万円の利益に20.315%の税金がかかりますが、別の投資商品で8万円の損失が出ている状況であれば、『損益通算』を行うことによって課税対象を2万円に抑えることが可能です。

ただし、非課税のNISA口座で発生した損失は損益通算の対象外です。

節税対策につながる『損益通算』に理解を深める勉強を取り入れておきましょう。

繰越控除とは最大3年間にわたって損失分の繰越が認められ、控除される仕組みです。

例えば、100万円の損失が生じたら、翌年以降から3年にわたって損失分が消滅するまで『通算控除』の対象となって税金が控除されます。

ただし、繰越控除を適用させるには毎年確定申告を行うことが必須です。

また、非課税のNISAで生じた損失は繰越控除の対象にはならないことも踏まえておきましょう。

2.【投資の選定をする】投資対象を絞って勉強をしよう

1章でも紹介しましたが、投資には多くの種類があり、全ての投資方法を勉強するとなると膨大な時間が必要で、いつまで経っても運用できるようにはなりません。

そのため、自分に合った投資対象を見定めて、絞って勉強することが運用にこぎつくポイントになります。

この章では投資の目的別で投資対象を選定できるように、それぞれの投資商品の特徴を解説しています。ヒントにしながら自身が勉強していく投資対象を決めていきましょう。

2.1.積極的に利益を狙いたい場合

積極的に利益を狙いたい場合におすすめな投資は以下の3つです。

| 積極的に利益を狙いたい場合におすすめな投資 |

| ・株式投資 ・FX ・仮想通貨(暗号資産) |

それぞれの投資について詳しくご紹介します。

株式投資

株式投資は企業へ出資して株主となり、優待や配当金を得たり、売買して利益を狙ったりする方法の投資です。

株価は常に変動するものなので、安くなったタイミングで購入し、高くなったタイミングで売却することに成功すれば短期間で大きな売却益を得ることができます。

値動きが大きいものの、株式投資はリスクコントロールがしやすいため損失を抑えられる特徴があり、少額から出資も可能なので初心者も挑戦しやすく人気があります。

勉強できるコンテンツも豊富にあるため勉強は進めやすいでしょう。

| 株式投資 | |

| リスクとリターンの大きさ | ★★★★☆ |

| リターン | 配当金 株主優待 値上がり益 |

| リスク | 値下がり損 企業の倒産 |

| おすすめな人 | ・少額から投資を始めてみたい人 ・株主優待に魅力を感じる人 ・社会的なニーズや企業の経営に興味・関心がある人 |

FX(外貨為替取引)

FXは為替レートの動きを予想し、安いときに購入して高いときに売るという売買をして利益を得る投資方法です。

FXには“レバレッジ”という仕組みが採用されているため、少ない資金でも大きな取引ができる魅力があります。例えば、本来10万円が必要な取引でも、5千円で取引ができるというわけです。

ただし、このレバレッジは大きなリターンが狙える分リスクが大きく、判断を誤ると大きな損失を出す可能性もあります。安定した資産運用ではないため、FXの基礎知識を取り入れることはもちろん、リスクを最小限に抑えるための対応策やトレードの訓練など、よく勉強することがおすすめです。

| FX(外貨為替取引) | |

| リスクとリターンの大きさ | ★★★★★ |

| リターン | 通貨間の金利差 |

| リスク | レバレッジによるロスカット 為替や金利の変動 |

| おすすめな人 | ・余剰金が十分にある人 ・損失を受け入れられる人 |

仮想通貨(暗号資産)

仮想通貨(暗号資産)はインターネット上で電子データのみとしてやり取りさせる通貨を指します。

仮想通貨(暗号資産)にはビットコイン、リップル、ダッシュ、NEO、ライトコインなどの様々な種類があり、どの通貨にも国や銀行の組織が存在しません。

仮想通貨を扱うユーザー同士による取引で変動する流通量によって価格変動が起こり、値上がりする仮想通貨、または値下がりする仮想通貨を予想し、売買することで利益を得ます。

通常の通貨と比べて値動きが大きいため、リスクが高い傾向にあります。十分に勉強することと、少額投資から始めることを心がけましょう。

| 仮想通貨(暗号資産) | |

| リスクとリターンの大きさ | ★★★★★ |

| リターン | 通貨間の金利差 |

| リスク | 価格変動 通貨自体の崩壊 ハッキング |

| おすすめな人 | ・余剰金が十分にある人 ・セキュリティ対策が十分にできる人 |

2.2.比較的安全に資産を増やしていきたい場合

リスクを抑えながら安全に資産を増やしていきたい場合は以下3つの投資をおすすめします。

| 比較的安全に資産を増やしていきたい場合におすすめな投資 |

| ・投資信託 ・REIT(不動産投資信託) ・NISA |

投資信託

投資信託とは、投資家から集めたお金を運用の専門家が株式や債券などに投資し、運用成果を投資家へ還元される仕組みの投資です。

運用成績は経済情勢など市場の状況に左右されるため、利益率や元本が保証されているものではありませんが、運用の専門家に任せられるため投資初心者でも挑戦しやすいです。

大きな資金が必要で個人では買付けが難しい銘柄にも投資することができたり、値動きをみている必要がなかったりなど、メリットがたくさんあります。

ただし、手数料がかかったり、リスクを減らすためのファンド選びをしたりする必要があるため、基礎知識はしっかり取り入れてから始めましょう。

| 投資信託 | |

| リスクとリターンの大きさ | ★★☆☆☆ |

| リターン | プロによる運用成果 |

| リスク | 手数料 価格変動 |

| おすすめな人 | ・少額で資産形成を始めたい人 ・幅広い商品から選びたい人 ・運用はプロに任せたい人 |

REIT(不動産投資信託)

REITとは、運用のプロが投資家から集めた資金で不動産投資へ投資を行い、運用から得た家賃収入や売買益が投資家へ還元される投資です。

少額でも不動産への投資が可能であり、安定した配当収入や高い利回りが期待できることから人気の高い投資方法となっています。

REITの投資対象は賃貸住宅やオフィスビル、商業施設、ホテルなど様々な不動産が対象で、少額からこれらの不動産に投資できることも魅力の1つとなっています。

ただし、リスクがないわけではありません。リスクをカバーできる知識を取り入れることも忘れないようにしましょう。

| REIT(不動産投資信託) | |

| リスクとリターンの大きさ | ★★★☆☆ |

| リターン | プロによる不動産投資の運用成果 |

| リスク | 不動産の市場 金利変動 災害 不動産に関わる法律・税制 |

| おすすめな人 | ・少額で不動産投資を始めたい人 ・運用はプロに任せたい人 |

NISA

NISAは投資にかかる20.31%の税金が年間120万円まで非課税にできる税制優遇制度です。

日本国内に在住し、20歳以上であれば誰でも制度を利用することができます。

NISAを利用すると利益を丸々受け取ることができるため、通常の投資で行うよりも受け取る収入は大きくなり、確定申告を行う必要もないのは大きなメリットと言えるでしょう。

ただし、NISAは期間限定の制度であり、現行のNISAは2023年までとなっています。

また、自分で投資対象を選び、売買のタイミングを判断する必要もあるため、ある程度知識や経験を持っていると安心です。

非課税期間にも期限があったり、制度のルールや変更も今後更新される可能性があったりするので、NISAの運用方法だけでなく、最新情報にも注目する必要があります。

| NISA | |

| リスクとリターンの大きさ | ★★★☆☆ |

| リターン | 株式、投資信託等の運用成績 |

| リスク | 手数料 価格変動 |

| おすすめな人 | ・節税しながら投資を行いたい人 ・ある程度知識や経験がある人 |

2.3.節税しながら将来のための資産形成をしたい場合

節税をしながら長期的に資産形成をしていきたい人におすすめな対象投資は以下の3つです。

| 節税しながら将来のための資産形成をしたい場合におすすめな投資 |

| ・不動産 ・つみたてNISA ・iDeCo |

それぞれの特徴について解説します。

不動産

不動産投資は不動産の賃料や売却によって収益を得る投資です。

比較的安定した家賃収入が長期的に入りやすかったり、節税効果が得られたり、生命保険代わりにもなったりなど多くのメリットがあるため、高い人気があります。

ただし、不動産投資は短期間で売買を繰り返す投資方法は向いてないうえに、年収が低い場合は節税効果も得られません。

将来の不労所得になる魅力もありますが、よく勉強してから始めるようにしましょう。

| 不動産 | |

| リスクとリターンの大きさ | ★★★★☆ |

| リターン | 家賃収入 売却益 |

| リスク | 不動産の市場 金利変動 災害 不動産に関わる法律・税制 |

| おすすめな人 | ・年収1,000万円以上で所得税が高い人 ・土地や不動産を相続する人 |

つみたてNISA

つみたてNISAは投資未経験者の長期的な資産形成をサポートするために創設された非課税制度です。

非課税期間は購入した年から20年間と長く、投資対象商品は『長期・積立・分散』に適した商品に限定されているため、投資初心者でも安心して商品選びができる体制が整っています。

ただし、つみたてNISAは上記で紹介した一般のNISAと併用はできません。また、非課税枠のルールや制限もあるため、つみたてNISAの特徴をよく理解してから始めることをおすすめします。

| つみたてNISA | |

| リスクとリターンの大きさ | ★★☆☆☆ |

| リターン | 株式、投資信託等の運用成績 長期積立による複利効果 |

| リスク | 価格変動 |

| おすすめな人 | ・節税しながら投資を行いたい人 ・投資未経験の初心者の人 ・将来のための資産のために投資を始めたい人 |

iDeCo

iDeCoとは私的年金制度の1つです。運用を行うことで国民年金や厚生年金の他に、年金を受け取れるようになります。

60歳に満たない場合は運用者であっても引き出すことは認められない強制力があるため、老後資金を多く準備したい人に適しています。

また、iDeCoには投資信託と元本確保型の2つが用意されているため、元本割れリスクなく運用することも可能です。

ただし、iDeCoは手数料がかかるため、運用益をそれなりに出さなければ運用負けすることもあります。しっかり知識を入れてから始めることをおすすめします。

| iDeCo | |

| リスクとリターンの大きさ | ★★☆☆☆ |

| リターン | 投資信託等の運用成績 長期積立による複利効果 |

| リスク | 価格変動 |

| おすすめな人 | ・老後のための資産づくりをしたい人 ・投資未経験の初心者の人 ・元本は確保しながら運用したい人 |

2.4.割れを心配することなく堅実にお金を貯めたい場合

投資に対して元本割れのリスクを感じている場合は、以下3つの投資をおすすめします。

| 元本割れに心配することなくお金を貯めたい場合におすすめな投資 |

| ・債券 ・生命保険 |

債券

債券とは、国や地域または企業が発行する債券を購入し、資金を貸し出すことで利子収入を得る投資です。

国が発行する債券を『国債』、地方公共団体が発行する債券を『地方債』、企業が発行する債券を『社債』と言います。

債券を発行した団体は返すことが前提としているため、償還日まで債券を保有していれば利子が付いたお金が返ってきます。

ただし、発行体の経営状況によっては返還が遅れたり、元本割れしたりする可能性もあります。場合によっては元本すら戻ってこない事態もあります。

償還日前に売却した場合でも元本割れリスクは生じるため、どの債券を購入するかは見極められる知識を身につけておきましょう。

| 債券 | |

| リスクとリターンの大きさ | ★☆☆☆☆ |

| リターン | 利子 |

| リスク | 発行団体の状況 |

| おすすめな人 | ・銀行などの金利よりは高い利率で運用したい人 ・リスクを最小限にして運用したい人 |

生命保険

生命保険は本来病気や怪我などに使われるものですが、投資性の高い生命保険を選べば資産運用することも可能です。

投資性が高い生命保険とは、『変額保険』『外貨建て保険』など、高い利回りが期待できる保険商品です。

生命保険は死亡保障がついているので、もしもの時には資金の準備ができるうえ、生命保険料控除を申告すると節税効果も得られます。運用も任せられるため、運用に自信がない場合も始めやすいでしょう。

ただし、元本割れリスクを避けるには長期的に加入しなければなりません。

また、リスクの幅が低い分、高いリターンは期待できないため、メリットとデメリットを比較・検討するようにしてください。

| 生命保険 | |

| リスクとリターンの大きさ | ★☆☆☆☆ |

| リターン | 利回り |

| リスク | 途中解約 |

| おすすめな人 | ・いざという時の保証も用意して運用したい人 ・将来のための資金づくりをしたい人 |

3.【発展ステップ】金融機関を決めて実践的に勉強しよう

投資対象を選定し、その投資について理解を深めたらいよいよ運用ステップに入ります。

具体的に『どこの金融機関を使うか』を決め、実践的に運用をしていきましょう。運用までのステップを紹介します。

3.1.投資する金融機関選びについて勉強する

まずはどの金融機関を使って投資するかを決めます。

金融機関によって取り扱っている投資対象は異なりますが、株式投資やFX、NISA、金、外貨預金など多くの投資商品を扱っている金融機関が『証券会社』です。

ここでは『証券会社』の選び方について焦点を当てて解説していきます。

証券会社は2パターンある

証券会社は以下2つのパターンに分かれています。

まずは2つの特徴を比較し、どちらで開設して取引を開始するかを決めましょう。

・総合証券会社(対面型)

総合証券会社は担当者に直接相談しながら、担当者を通して取引を行う方法です。

不明点があっても随時相談しながら取引を行うことができるため、安心して投資を始めることができます。ただし、インターネット証券会社より手数料や口座管理費は割高です。

・インターネット証券会社(オンライン)

インターネット証券会社はインターネットを通じて口座を開設し、取引を行う方法です。

窓口に出向く必要がなく、時間の制限もありません。そのため、スピーディーな取引が可能になります。投資者一人一人に担当者が付くわけではありませんが、相談できるサービスを設けている証券会社も多いです。

証券会社選びで比較したいポイント

証券会社は扱っている対象商品が同じでも、商品のラインナップ数や手数料、操作性などは違います。

証券会社選びの際に見ておきたい比較ポイントについて紹介します。

| 証券会社選び 3つの比較ポイント | |

| 手数料 |

売買取引を行う場合、手数料がかかることが通常です。 |

| 情報提供の質 |

株や投資信託などで運用を考えている場合はどの銘柄を選ぶかが重要ですが、選ぶ際には分析情報や投資レポートなどの情報が役に立ちます。 |

| 使用感 |

使用感はインターネット証券会社に限定する比較ポイントですが、取引ツールの操作性や使用感も重要視しましょう。 |

3.2.少額投資をして実践的に勉強する

利用する金融機関が決まったら、実際に少額投資をして実践的に学びを深めていきます。まずは大きなリスクリターンの投資にいきなり挑戦するのではなく、少額で実践できる投資から始めることがおすすめです。

投資初心者におすすめな投資は以下の3つです。

1.投資信託

2.国債

3.つみたてNISA

ここでは少額から投資を始められるおすすめ投資商品を紹介します。

投資信託

投資信託はある程度まとまったお金が必要な株式や債券にも投資してみることができます。運用のプロに運用してもらえるため、運用についての知識が未熟でも挑戦することができます。また、実際に取引をしてみた操作性や値動きの確認の方法など、実際にやってみて分かる気づきも多く得られるはずです。

国債

国債は国が発行する債券を購入するものです。1万円から購入が可能なうえに、企業のように倒産リスクもないため、元本割れするリスクがありません。まずは安全な商品から投資を始めたいという人におすすめです。

つみたてNISA

税制優遇のあるつみたてNISAは投資初心者を対象にした制度なので、初心者でもリスクを抑えながら投資をスタートできます。貯金のように積み立てながら値動きを確認したり、取引ツールの使用感などを確認できたりします。非課税なうえに手数料も少ないため、初めて投資を行う人でもリスクを少なくして始められます。

3.3.投資しながら勉強し続ける

投資は世界情勢や市場の取引トレンド、制度の変更など、状況や情報に流動性があります。

そのため、勉強にゴールはなく、投資しながら勉強や情報収集も同時進行で行っていくことが大切です。

また、投資は最終的に自分の判断で行っていくものですが、情報を取り入れることで判断できる材料が集まり、投資のスキルアップにつながります。

企業や投資家として活躍する人から学びを得ることは、どの投資レベルでも重要です。

次の章では、投資を始める前はもちろん、投資をスタートした後にも有効的な勉強方法を紹介します。

「どのような方法で投資の勉強をしていけばいいか分からない」という方は、読み進めてヒントを得てください。

4.投資のスキルアップができる4つの勉強方法

投資のスキルアップを目指せる勉強方法は以下の4つです。

YouTubeやブログなどインターネット上の情報

本や専門誌を読む

セミナーへの参加

それぞれ持つ特徴やメリットは異なるため、勉強するタイミングや理解のしやすさなど、自分に合った勉強方法を選択していくよいでしょう。

勉強方法の特徴について、1つずつ解説いたします。

4.1.証券会社が提供する情報の活用

証券会社の多くは投資に関する情報を提供しているため、積極的に活用することがおすすめです。

どのような情報を提供しているかと言うと、たとえば、投資の方法や仕組み、銘柄について、業績情報、専門家を招いてのニュースの解説など、投資の概要から最新の動向にいたるまで知ることができます。

ただし、これらの情報は口座開設者しか見ることができないものもあります。

インターネット証券会社であれば、無料で口座開設ができるうえ、口座管理費などの手数料もかからない場合がほとんどです。

勉強のためにインターネット証券会社で口座開設をして無料で情報を得ることも、賢い投資勉強方法の1つです。

4.2.YouTubeやブログなどインターネット上の情報

投資家の発信するYouTubeやブログで投資の情報を集めることも投資の勉強におすすめです。

というのも、YouTubeやブログで発信している投資家は、初心者や投資を始めたばかりのユーザーに向けた解説をしていることが多く、取引方法や注意点などを分かりやすく説明してくれています。

検索バーに知りたい情報を入力すれば瞬時に検索結果が表示されるため、すぐにピンポイントで知りたい情報を得られるメリットもあります。

4.3.本や専門誌を読む

本や専門誌で勉強を進めることもおすすめです。

インターネット上に情報があふれている現代でも、出版されている書籍は実績がある有名な投資家による解説であることが一般的なので信頼性の高い内容で理解を進めることができます。

また、言葉を聞くだけではイメージしづらい内容も図解やイラスト、漫画などで表現されていることで効率的に理解を得られるでしょう。

レビューを確認したり、実際に本屋で試し読みしたりするなどして、自分の理解しやすいものを選んでみてください。

4.4.セミナーへの参加

投資に関するセミナーに足を運ぶ、またはオンラインで参加してみるという方法もおすすめです。セミナーは証券会社が主催していることが多いので、インターネット証券会社に口座を作ってセミナー情報を確認してみてください。

セミナーでは専門家を招いた講義を受けられるほか、質疑応答の時間も設けられていることもあります。

疑問に思っていることを専門家に直接聞けるチャンスは、このようなセミナーしか機会はないでしょう。モチベーションアップにもつながりやすいため、定期的に取り入れるとよいでしょう。

中には投資初心者を狙った詐欺のセミナーも存在します。

以下の点に注意して信頼できるセミナーに参加するようにしましょう。

・企業や金融機関による開催

・講師に経歴がある

・広告に誇張がない

投資は「絶対」ということはありません。

「これで儲かる」などのうたい文句で集客しているようなセミナーには参加しないように注意してください。

5.年収1,000万円以上なら不動産投資の勉強がおすすめ

もしも1,000万円以上の年収があって投資先に悩んでいるなら、不動産投資の勉強を始めることをおすすめします。

年収1,000万円以上ある場合は12の効果が働き、安定した利益が期待できるからです。

2.節税効果を得られる

3.相続税の節税効果を得られる

4.険代わりになる

5.貯蓄効果を得られる

6.ミドルリスクで長期・安定的リターンを得られる

7.インフレに強い

8.自己資金を少なく始められる

9.レバレッジ効果により、少ない資金で大きな投資効果を得られる

10.ある程度成否をコントロールできる

11.手間や時間がかからない

12.資金計画を立てやすい

この記事では3つの効果を抜粋してご紹介します。

5.1.副収入効果

不動産投資を行うことで副収入効果を得られることは大きなメリットであると言えるでしょう。

本業で働く時間や体力がない場合も、病気や怪我等で働けなくなった場合も、老後においても、資産から収入を得ることができるからです。

不動産投資で得る収入は労働による対価ではなく、資産を運用することで得る『資産の収入』なので、あらゆるリスクをカバーでき、豊かな暮らしを実現することができます。

5.2.節税効果

1,000万円以上の年収がある場合は不動産投資を行うことで節税効果を得ることができます。

不動産を購入したら経費として減価償却費に計上することが認められており、課税所得を小さくすることができるからです。

所得税は、給与所得が大きいほど課税対象の税率も高くなるため、年収が多い人ほど節税効果を高めることができます。

5.3.生命保険効果

不動産投資では『団体信用生命保険』に入ることができ、生命保険効果を得ることができます。

『団体信用生命保険』とは、住宅ローンの返済中に契約者に万が一のことがあったとき、保険金によってローン残高がゼロになる保険です。

不動産投資として加入している場合は、残された家族に物件の賃料収入が継続します。または、不動産を売却してまとまった資金を得ることも可能です。

不動産と賃料収入を残すことができるのは、通常の生命保険よりも価値が大きいと言えます。

不動産投資の12の効果についてもっと知りたい方はこちらの記事もおすすめ

不動産投資をより深く学びたい方、投資でお悩みの方

武蔵コーポレーションでは投資相談を無料で受け付けています

お気軽にお問い合わせください。

6.まとめ

今回は投資全般の勉強手順や方法について解説いたしました。

どの投資を選ぶにしても、利益を狙ううえで勉強は欠かせません。特に投資初心者の場合は、どの投資を勉強すればいいのかという点も悩めるポイントになるかもしれませんね。

まずは、本記事で紹介した手順で投資についての基礎知識を身につけ、まずは少額投資ができるかつ興味のある投資対象に絞って投資の一歩を踏み出すとよいでしょう。

本やブログ、YouTube、セミナー等あらゆる勉強方法を積極的に取り入れて、自分の投資スタイルを見つけてください。

コメント