2019年の金融庁の報告書が発端となり話題となった「老後2000万円問題」。この問題について、「多くの人は老後に2,000万円足りなくなる」と解釈している人がいるとしたら、それは誤りです。

報告書によると、2017年の高齢夫婦無職世帯の平均収入から平均支出を引くと毎月5.5万円(=30年間で2,000万円)不足するというケースを紹介しています。しかしこれはあくまで2017年の平均値から算出した金額であり、その平均値だけを取り上げて全ての人に当てはまる事例だと解釈することには全く意味がないのです。

2,000万円とあまりにかけ離れた数字ですよね。2020年はコロナ禍の影響で給付金を得た世帯が多く、一方で旅費や食費など支出を減らした世帯が多かったという特殊要因がありました。

とはいえ、どの年のデータを使うかでこれだけ試算結果が異なるということは、

2017年の「2,000万円」には全く根拠が無いと解釈できます。毎月の収入も支出も、実際は世帯によってまちまちです。つまり、「自分の場合は老後いくら足りなくなるのか」を考えることが重要です。年金暮らしになってからの余生が長くなっているのは事実なので、元気なうちからしっかりと貯蓄をしておかなければなりません。

この記事では、老後2000万円問題とは何か正しく理解し、老後に向けての資産作りは重要であることを解説していきます。また、「自分の場合はいくら足りなくなるのか」計算できるシミュレーションシートもご用意しました。

「自分は高年収だから老後2000万円問題は関係ない」と思っている人ほど、実は老後破産のリスクが高いとも言われています。なぜならば、平均的な生活よりも豊かな生活をしていると、年金暮らしになった時にも生活水準を下げられず、不足する金額が多くなってしまうからです。

安心して老後を迎えられるよう、しっかりと今から準備をしておくことが大切です。ぜひ最後までお読みいただき、老後の資産作りに向けて一歩踏み出してみてください。

目次

1.「老後2000万円問題」とは何か正しく理解しよう

「老後2000万円問題」=「多くの人が老後に2,000万円足りなくなる」と理解して不安になっている方もいるかもしれませんが、その認識は誤解です。報告書では、2017年の高齢夫婦無職世帯の平均値を使って2,000万円という金額を算出していますが、平均値だけを取り上げて、全ての世帯に当てはまるように解釈しても全く意味がないのです。

「老後2000万円問題」=「多くの人が老後に2,000万円足りなくなる」と理解して不安になっている方もいるかもしれませんが、その認識は誤解です。報告書では、2017年の高齢夫婦無職世帯の平均値を使って2,000万円という金額を算出していますが、平均値だけを取り上げて、全ての世帯に当てはまるように解釈しても全く意味がないのです。

そこでまずは「老後2000万円問題とは何なのか」、報告書には何が書かれていたのかを正しく理解していきましょう。

1.1. 老後2000万円問題とは

老後2000万円問題とは、2019年に金融庁の金融審議会「市場ワーキング・グループ」が公表した報告書をきっかけにした騒動のことで、多くのマスコミなどでも取り上げられました。

この報告書の内容としては、「人生100年時代」と呼ばれるかつてない高齢社会を迎えようとする中で、今後どのように資産形成に取り組んでいくべきかを提言したものです。しかしながら、「老後に年金収入だけでは足りなくなり、2,000万円が必要となる」というイメージだけが独り歩きしてしまっている現状があります。

金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」

https://www.fsa.go.jp/singi/singi_kinyu/tosin/20190603/01.pdf

1.2. どんな計算をしたら、2000万円という数字が出てきた?

多くの人が不安に感じている「老後2000万円足りなくなる」という部分について、報告書ではどのように書かれているか正確に見ていきましょう。

該当する部分は、報告書の16ページ目の最後の1文です。

(2)で述べた収入と支出の差である不足額約5万円が毎月発生する場合には、20 年で約 1,300 万円、30 年で約 2,000 万円の取崩しが必要になる。

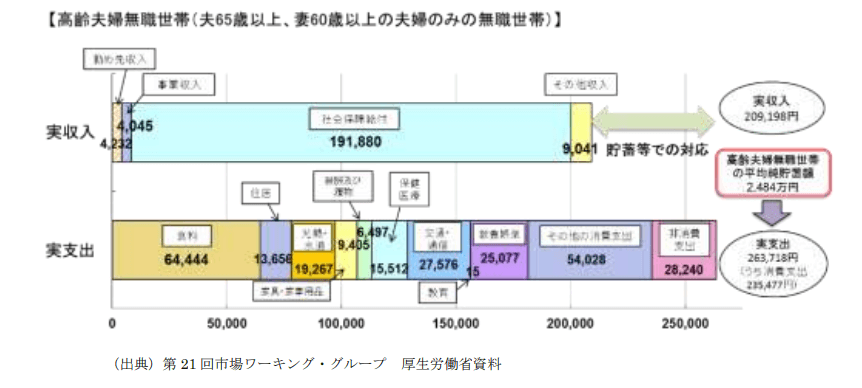

ここでいう(2)とは、報告書の8ページから解説している「収入・支出の状況」を指し、以下の事実を示しています。

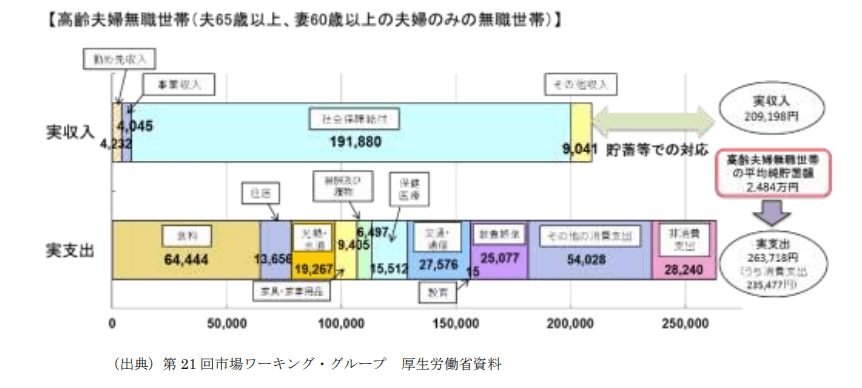

出典:金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」

高齢夫婦無職世帯の実収入は、平均毎月209,198円

高齢夫婦無職世帯の実支出は、平均毎月263,718円

➡平均毎月赤字額は、54,520円

(赤字額分は、保有している金融資産からの持ち出しとなる)

※高齢夫婦無職世帯とは、夫65歳以上、妻60歳以上で世帯主が無職の世帯のことを指します。

整理すると、以下のようになります。※高齢夫婦無職世帯とは、夫65歳以上、妻60歳以上で世帯主が無職の世帯のことを指します。

・高齢夫婦無職世帯の毎月赤字額は54,520円

・赤字額分は、貯金などから補填する必要がある

➡不足分は、

20年の場合、54,520円✕12カ月✕20年=約1,300万円(13,084,800円)

30年の場合、54,520円✕12カ月✕30年=約2,000万円(19,627,200円)

ここまでの内容を読むとやはり「老後は2,000万円不足する」と感じてしまいがちですが、これはあくまで平均値から出した不足分の金額です。

世帯によって実収入がもっと多い世帯もありますし、支出を抑えている世帯もあるでしょう。この金額だけを見て「うちも老後2,000万円足りなくなるのか!」と短絡的に考えてはいけません。老後の収入が多ければ足りなくならない世帯もあるでしょうし、支出が多い世帯なら逆に不足分が2,000万円よりも多くなることもありえるからです。

1.3. 現状では不足分をまかなえている高齢者が多いと推測される

結論から言うと、現状では、多くの高齢者は貯蓄から不足分をまかなえていると推測されます。

「実収入−実支出」を計算すると、20年で約1,300万円、30年で約2,000万円が不足するという試算が示されている報告書ですが、一方で、高齢夫婦無職世帯の平均純貯蓄額も同時に示されています。

高齢夫婦無職世帯の平均純貯蓄額=2,484万円

※純貯蓄額とは、貯蓄現在高から負債現在高を差し引いた金額です。

この数字を見ると、30年で2,000万円の不足分が発生したとしても、立ち行かなくなる高齢者が多いというわけではなく、不足分はあるものの、平均額で見れば貯蓄の取り崩しでまかなえていると推察できるのです。※純貯蓄額とは、貯蓄現在高から負債現在高を差し引いた金額です。

なお、この貯蓄額の原資として考えられるのが「退職金」です。退職金の金額についても報告書について記載があり、「平均で1,700万円〜2,000万円(2017年)」となっています。

出典:金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」

平均退職給付額=1,700〜2,000万円

自分の退職金はいくらになるかしっかり事前に確認しておき、受け取れる退職金が少ない場合はそれ以外の貯蓄や資産運用によって老後資金を貯める必要があることを肝に銘じる必要があります。報告書では、退職金の給付額が減っていることや、そもそも退職給付制度がある企業割合が減っていることにも触れています。今後もこうした減少傾向は続く可能性があるため、そのリスクについては重々承知しておく必要があるでしょう。

2. 老後の資金に不安を抱える人が増えた背景

2.1.減少する退職金

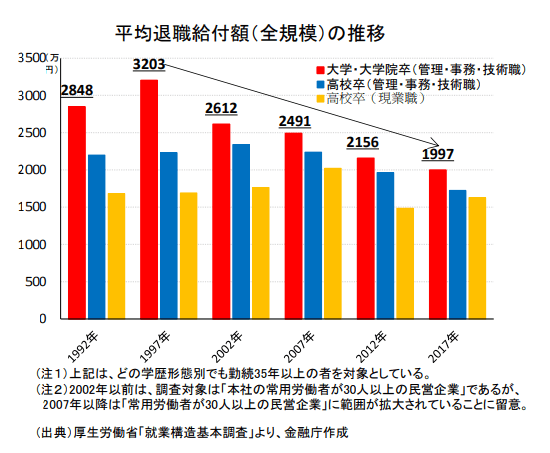

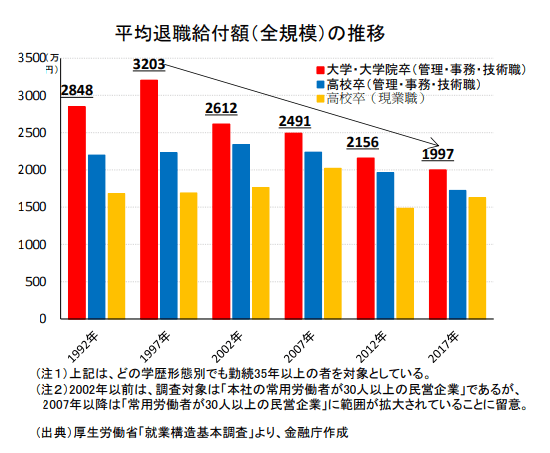

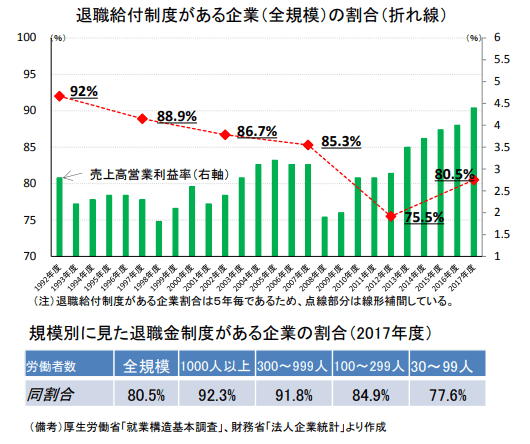

老後の生活費をまかなう方法として、今までは「年金+退職金でまかなう」というのが一般的な考え方でした。しかし、報告書が示すように、近年退職金の金額が減っているとともに、退職金制度を有している企業の割合も減っています。

退職金の金額推移

出典:金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」

退職給付額(退職金の金額)は、1997年には大学・大学院卒で平均3,203万円だったものが、2017年には平均1,997万円に減っています。

退職金制度がある企業の割合

出典:金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」

退職金制度がある企業の割合は、1992年度には92%だったものが2017年には80.5%に減少しています。特に労働者数が少ない事業者での退職金制度の割合は全体から見ても少なくなっています。

退職金の金額や退職金制度がある企業の割合は、今後も減る可能性は十分にあります。

2.2.年金に対する不安

「老後の資金」と言えば年金を思い浮かべる方が多いと思います。将来、どれくらい年金を受け取れるのか不明確であることも、老後2000万円問題と関わっています。

報告書が示したケースでは、高齢無職世帯の実収入のうち、社会保険給付額(=年金収入)は毎月平均191,880円として計算されています。

しかし、厚生年金に加入していない自営業者などは、年金収入金額がこれよりも少なくなる可能性が高いでしょう。年金収入が少なくなれば実収入も少なくなるため、毎月の不足分が報告書のケースよりも大きくなる可能性があります。

例えば、年金収入が報告書のケースよりも10万円少なければ、毎月の不足分は報告書で示した5.5万円ではなく15.5万円となります。20年で3,720万円、30年で5,580万円が不足する計算になるため、一般的なケースよりも多く貯蓄しておかなければ立ち行かなくなります。

このような状況が、老後2000万円問題によってさらに不安を大きくした要因の一つと言えるでしょう。

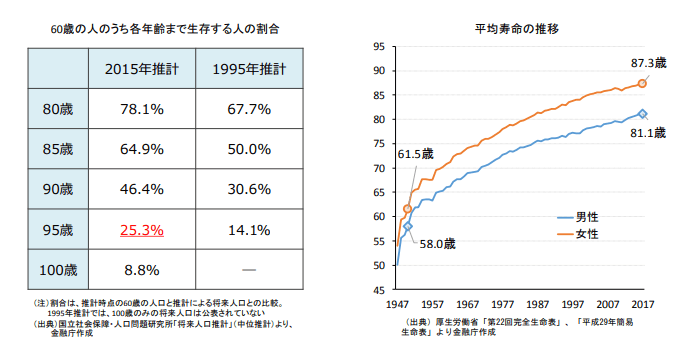

2.3. 平均寿命の長期化

出典:金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」

報告書によると、1950年頃の男性の平均寿命は約60歳でしたが、2017年には約81歳まで伸びています。女性の場合はもう少し長く、約87歳です。

寿命が伸びるということはそれだけその間の生活費がかかるということであり、これが老後に資金が足りなくなる原因のひとつとなっています。

3. 老後の資金が足りなくなる可能性がある人はどんな人か

ここからは、老後資金が足りなくなる可能性が高い要注意なケースを解説します。ここで紹介する状況に当てはまる方は老後に毎月不足する金額が平均よりも多くなる可能性が高いため、特に注意が必要です。

ここからは、老後資金が足りなくなる可能性が高い要注意なケースを解説します。ここで紹介する状況に当てはまる方は老後に毎月不足する金額が平均よりも多くなる可能性が高いため、特に注意が必要です。

3.1. 退職金が受け取れない人

報告書で示されているように、高齢夫婦無職世帯は、老後30年の間に約2,000万円の資金が必要となります。そして現状では、その2,000万円を退職金をメインに用意しているケースが多いようです。

2017年のデータでは大学・大学院卒(管理・事務・技術職)の方が受け取る退職金の平均額は約2,000万円です。つまり、老後2,000万円が必要になるとしても、退職金でほぼまかなえることになります。

しかし、退職金を受け取れない方は、自力でこの2,000万円を用意しなければなりません。

務めている会社に退職金制度が無い方、退職金制度があっても適用条件に当てはまらない方、自営業者など、退職金が受け取れない方は注意が必要です。

3.2. 年金受給額が少ない人

報告書が示したケースでは、高齢無職世帯の実収入のうち、社会保険給付額(=年金収入)は毎月平均191,880円として計算されています。

出典:金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」

しかし、厚生年金に加入していない自営業者などは、年金収入金額がこれよりも少なくなる可能性が高いでしょう。年金収入が少なくなれば実収入も少なくなるため、毎月の不足分が報告書のケースよりも大きくなる可能性があります。

例えば、年金収入が報告書のケースよりも10万円少なければ、毎月の不足分は報告書で示した5.5万円ではなく15.5万円となります。20年で3,720万円、30年で5,580万円が不足する計算になるため、一般的なケースよりも多く貯蓄しておかなければ立ち行かなくなります。

3.3. 支出が多い人

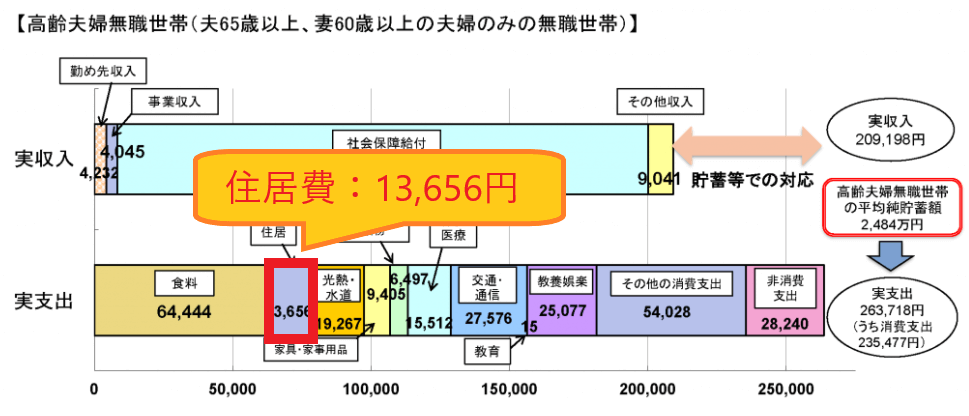

報告書のケースでは、高齢夫婦無職世帯の平均実支出=毎月263,718円を元に試算をした結果、30年で約2,000万円が不足することを示しています。

しかし、毎月の支出がこれよりも高ければ、その分、不足分は当然多くなります。

例えば老後の支出額が平均より5万円高ければ、不足分は2,000万円ではなく4,800万円となります。

また、人生において大きな支出と言える、住居費が高めな人も注意が必要です。具体的に言うと、老後に持ち家ではなく賃貸物件で暮らそうと考えている方、また、老後にも住宅ローンの返済が残る方は注意です。

というのも、報告書で示された高齢夫婦無職世帯の実支出約26.4万円のうち、住居費は13,656円で計算されているからです。

出典:金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」を加工

家計調査によれば、老後に賃貸住宅で暮らす世帯は、1割程度しかいません。持ち家に住んでいて住居費がかからない世帯が多いため、住居費の平均金額が低めになっているのです。しかし、賃貸暮らしやローンが残っている世帯を考えるとどうでしょうか。

もし住居費がこの1.4万円で収まらず毎月6.4万円だとしたら、実支出の合計金額も5万円高くなります。報告書のケースでは不足分は毎月5.5万円ですが、それが毎月10.5万円に跳ね上がります。30年で考えると、10.5万円✕12カ月✕30年=3,780万円不足することになります。

3.4.有料老人ホームに入りたい人

報告書のケースでは老後の毎月実支出を約26.4万円で計算していますが、将来「有料老人ホームに入りたい」と考えている方は、その分の資金も考えておかなければなりません。

LIFULL介護によると、老人ホームの費用相場は、入居時540万円、月額費用は22.5万円が相場となっています。例えば10年間で試算すると、540万円+(22.5万円✕12カ月✕10年)=3,240万円が必要となります。

この資金は生活費とは別にかかる金額なので、老後30年間に用意すべき2,000万円と合わせて準備する必要があります。

4.実際に老後に残るお金と必要なお金はどれくらいか

ここまで、老後2000万円問題がどうしてここまで取り沙汰されるのか、その背景をお話させていただきました。では、実際に老後に残るお金や必要になるお金はどのくらいなのでしょうか。

4.1.高齢世帯の平均貯蓄額

「2019年 国民生活基礎調査の概況 II 各種世帯の所得等の状況 5 貯蓄、借入金の状況」によると、高齢者世帯の1世帯あたりの平均貯蓄額は1213.2万円という結果でした。また、2000万円以上の貯蓄があると答えた世帯は18.6%という割合となっています。また、年代別に平均貯蓄額を見てみると、60~69歳の年代が1461.7万円で全年代で最も平均貯蓄額が多く、次いで70歳以上の年代が多く、1233.5万円とという結果でした。

4.2.老後に得られる資金は大きく分けて退職金と年金

退職を迎えてから得られる資金は、大きく分けると退職金と年金の2つです。

退職金

もらえる退職金は、企業規模や学歴、退職理由によって異なりますが、今回は定年で退職をした場合の退職金の平均を調べました。

大卒、大学院卒(管理・事務・技術職) 1983万円

高卒(管理・事務・技術職) 1618万円

高卒(現 業 職) 1159万円

厚生労働省「就労条件総合調査 / 平成30年_就労条件総合調査 退職給付(一時金・年金)の支給実態」

退職時まで貯蓄がそこまで多くないという方でも、退職金が入ることによって一定の額の収入が得られることがわかります。

年金

退職金のほかに、老後に得られる資金の代表といえば年金です。年金の保険料は支払っているけれど、実際に将来もらえる年金はいくらなのだろうかと思っている人も少なくないのではないかと思います。

基本的に、会社員や公務員の方であれば厚生年金、自営業の方であれば国民年金が、公的年金として支払われます。それに加えて、任意で加入する私的年金の受給があります。

たとえば定年まで会社勤めをしていた方が65歳から年金を受け取る場合、国民年金と厚生年金を受け取ることになりますが、20歳から60歳までの40年間、国民年金の保険料を納めると、年額777,800円の国民年金を受け取ることができます。

また、厚生年金の加入期間が40年、年収が約720万円と仮定すると、国民年金に上乗せして年額約166万円の厚生年金を受け取ることができます。

年金に関しては、こちらの記事で詳しく解説していますので、ぜひご覧ください。

老後にもらえる年金は、現役時代の働き方や年収によって大きく異なりますので、正確に知りたいという方は日本年金機構が発行している「ねんきん手帳」や「ねんきんネット」で確認することをおすすめします。

4.3.老後に必要となる資金を計算する

老後は、食費や住居費などの生活費に加えて医療費がかさんできたり、介護が必要になれば介護費、そして最後には葬儀費と、仕事を退職する前にはかからなかった費用が多く発生します。

医療費

「令和2年 医療費動向」表2-11人当たり医療費の推移によると、75歳以上の一人あたりの年間医療費は平均約92万円、月額にすると約7.7万円です。毎月これだけの費用がかかると、家計にも負担がかかってくるのは言うまでもありません。

介護費

年を重ねても健康な状態で過ごすことができればよいのですが、介護が必要になってくるケースもあるでしょう。

「2021(令和3)年度 生命保険に関する全国実態調査」 P107によると、一時的にかかる費用の合計は2021年で平均約74万円となっています。また、月々支払っている介護費用でいうと、月に平均約8.3万円となっています。月々支払う介護費用は2009年の7.3万円から上昇傾向にあります。同調査(P170)によると、平均的な介護期間は5年1ヶ月となっています。つまり、仮に5年1ヶ月の間介護費用を支払うとなると、約506万円を確保しておくのがいいかもしれません。

医療費と介護費を合わせると、身体の状態によっては月に約16万円もの出費が発生するという計算になります。

葬儀費

また、老後の費用として代表的なものが葬儀にかかる費用です。今は「終活」という言葉も浸透してきており、亡くなった後に子供や親族にお金の面で心配、苦労させないように生きているうちに葬儀のプランなどを決めておく、という方も増えています。

葬儀に関する情報提供や葬儀社の一括積りサービスを無料で提供している「安心葬儀」のサイトによると、葬儀費用の全国平均は約143.1万円となっています。葬儀の規模や地域による差があり、例えば家族のほかに近隣の方や会社の方も参加する一般葬だと平均約100~120万円、家族葬だと平均約60~80万円が相場という結果となっています。

葬儀のためには約100万円程度を確保しておくのが賢明でしょう。

5. 老後にいくら足りなくなるかシミュレーションしてみよう

5.1. 老後の収入見込みを計算する

まずは、老後の収入見込みを計算しましょう。

多くの方は「①年金収入」が収入の柱になるはずです。定年退職後も働く場合は「②勤め先収入」に、家賃収入や配当金収入などがある場合は「③事業収入・その他収入」に記入しましょう。

|

収入の種類 |

毎月の収入金額(世帯合計) |

【参考】平均値 |

|

①年金収入 (社会保障給付) |

円 |

191,880円 |

|

②勤め先収入 (定年退職後も働く場合) |

円 |

4,232円 |

|

③事業収入・その他収入 |

円 |

13,086円 |

|

合計金額(A) |

円 |

209,198円 |

なお、年金収入の見込み金額は、年金加入者に毎年届く「ねんきん定期便」や、オンラインの「ねんきんネット」で確認できます。

5.2. 老後の支出見込みを計算する

次に、老後にどのくらいの支出がかかるかを計算していきます。それぞれの項目の右側に参考として平均値を記しておくので、平均と同水準で問題なければ同じ金額を書き込みましょう。

|

支出の種類 |

毎月の支出金額(世帯合計) |

【参考】平均値 |

|

①食料 |

円 |

64,444円 |

|

②住居 |

円 |

13,656円 |

|

③光熱・水道 |

円 |

19,267円 |

|

④家具・家事用品 |

円 |

9,405円 |

|

⑤被服及び履物 |

円 |

6,497円 |

|

⑥保健医療 |

円 |

15,512円 |

|

⑦交通・通信 |

円 |

27,576円 |

|

⑧教育 |

円 |

15円 |

|

⑨教養娯楽 |

円 |

25,077円 |

|

⑩その他の消費支出 |

円 |

54,028円 |

|

⑪非消費支出 |

円 |

28,240円 |

|

合計金額(B) |

円 |

263,718円 |

5.3. 不足分を計算する

最後に、不足分がいくらになるか計算します。先ほど計算した収入金額(A)と支出金額(B)を以下に書き込み、計算してみてください。

これで、一般的な定年退職年齢である65歳から30年間、95歳までの持ち出し分がいくらになるかが分かります。

5.4. 老後にいくら貯めればいいかシミュレーションする

5.3.で持ち出し分がいくらになるか分かったら、その金額をどうまかなうかまで計画を立てておくと良いでしょう。

理想としては、表計算ソフトなどを使って1年ごとのライフプランシミュレーションを立てることをおすすめします。ここでは、退職金制度がある場合と、まとまった一時収入が見込める場合の2つのパターンについてざっくり説明します。

①退職金制度がある場合

現在勤めている会社に退職金制度がある場合は、退職金規定を見て、支払われる金額や支払い日などを事前にしっかり把握しておきましょう。退職金の相場は、企業の規模や勤続年数などによってかなり幅があります。

多くの場合は、就業規則内に退職金の算定方法が記載されているので、そこからおおよその退職金金額を算出できるはずです。

まとまった金額の退職金を見込める場合は、その金額以外の部分でいくら貯金を貯めておくか考えると良いでしょう。

②まとまった一時所得が見込める場合

以下のような、まとまった一時的な収入が見込める場合は、その収入金額をライフプランに組み込んでおくと良いでしょう。

・不動産を売却した場合の売却益

・満期保険金

・遺産相続で受け取る資産

例えば、先ほどのシミュレーションで老後30年間で2,000万円が不足する試算になった場合でも、ローン返済が終わった自宅を売却して売却益が多く出れば、その金額でまかなえる可能性があります。

将来どのようにお金をやりくりするか、あらかじめ試算しておくと良いでしょう。

6. 老後2000万円問題の心配を無くす老後資金の作り方

老後2000万円問題についての心配を無くすためには、老後にいくら足りなくなりそうなのか把握し、そのための十分な資金を確保しておくことが大切です。そのための方法を最後に紹介します。

老後2000万円問題についての心配を無くすためには、老後にいくら足りなくなりそうなのか把握し、そのための十分な資金を確保しておくことが大切です。そのための方法を最後に紹介します。

6.1. ライフプランのシミュレーションを作成する

老後に足りなくなるお金がいくらになるかを「5. 老後にいくら足りなくなるかシミュレーションしてみよう」で計算しましたが、より正確に把握したい方には、1年ごとのキャッシュフロー試算表の作成をおすすめします。

現在から20〜30年後までの1年間ごとに目盛りを作り、貯蓄額や収入目安、支出目安を入力します。生活費だけでなく、一時的にかかる費用(旅行費、車の買い替え、ローン一括返済など)も見込んでおくと良いでしょう。

この表を定期的に見直して修正することで、将来必要になる老後資金を見誤る心配がなくなります。

6.2. 貯蓄は先取り貯金(給与天引き)を活用する

老後資金を貯めるために毎月貯蓄が必要となる場合、貯蓄が苦手な方はぜひ先取り貯金(給与天引き)の仕組みを作りましょう。

先取り貯金とは、給与が振り込まれた時点で、先に定額を貯金する方法です。毎月余った分を貯金しようとすると毎月の貯金額にバラツキが発生しますし、最悪の場合「今月は貯金できなかった…」となりがちです。しかし、先取り貯金の仕組みを作ってしまえば、強制的に貯金用口座にお金が毎月貯まります。

勤務先に社内預金や財形貯蓄制度がある方ならそれらを利用しても良いですし、無い場合は銀行の積立定期預金やiDeCo(イデコ)を利用しましょう。

例えば給料日の翌日に自動で毎月5万円積立預金するように設定すれば、1年間で60万円、30年間で1,800円貯蓄可能です。

6.3. 長期投資と複利効果を使って資産運用する

低金利が続く日本では、単に貯金するだけではお金が増やせないため、積極的に資産運用することも検討しましょう。

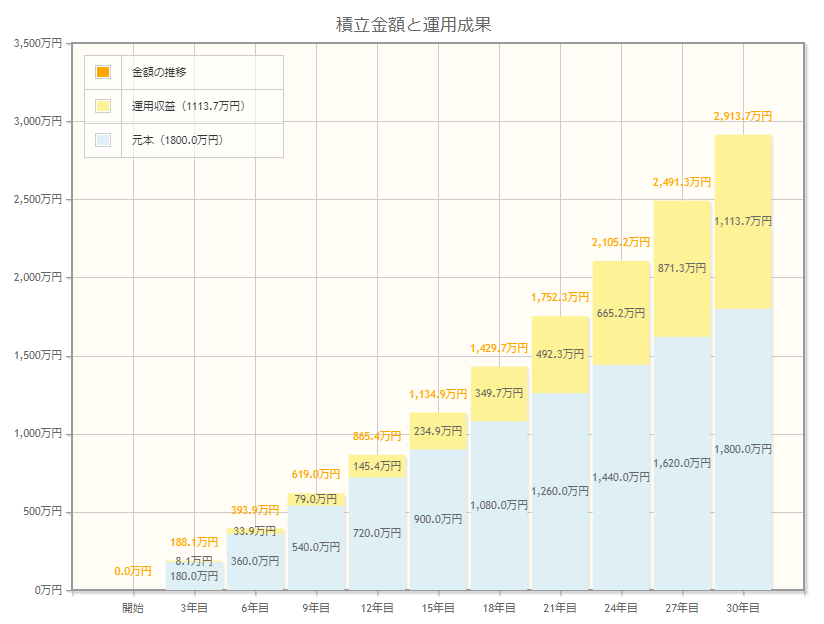

金利が高めの定期預金に預けても、せいぜい金利は0.25%程度です。毎月5万円を年利0.25%の複利で預け続けると、30年後の積立金額は約1,870万円です。しかし、もし資産運用で年利3%で運用できたとすると、30年後には約2,917万円となります。

出典:金融庁「資産運用シミュレーション」(毎月5万円・利回り3%・30年間で試算)

出典:金融庁「資産運用シミュレーション」(毎月5万円・利回り3%・30年間で試算)

|

毎月の積立金額:5万円、積立期間:30年間の場合 |

|

|

想定利回り:年利0.5%の場合 |

最終積立金額:19,415,754円 |

|

想定利回り:年利3%の場合 |

最終積立金額:29,136,844円 ➡実に、約1,000万円の差が生まれる! |

複利で長期投資することで、これほどまでに受け取り額に差が生まれるのです。

6.4. NISAやiDeCoなど国の税制優遇制度を利用する

老後資金形成のために資産運用する場合は、NISA・つみたてNISA・iDeCoなどの制度を活用することをおすすめします。なぜならば、これらを使うと以下のような税制優遇を受けられるからです。

|

|

税制優遇の内容 |

|

NISA |

年間120万円までの投資について、利益(配当金・譲渡益等)が5年間非課税 |

|

つみたてNISA |

年間40万円までの投資運用益が非課税 |

|

iDeCo |

利息・運用益が非課税で、受取時も税制優遇あり さらに掛金が全額所得控除となる |

中でも老後資金形成におすすめなのは「iDeCo(個人型確定拠出年金)」です。利息や運用益が全て非課税になるだけでなく、運用後の受取時にも税制優遇があり、さらに掛金の全額を所得控除とできるためお得に資産運用できます。

こうした魅力的な制度はぜひ積極的に利用するようにしましょう。

6.5. 家賃収入など給与所得以外の収入の軸を作る

老後に向けて毎月の貯金額または投資額を増やすために、会社からもらう給与を増やそうと思っても、自力だけではなかなか難しいものがあります。そこで、給与所得以外の収入の軸を作ることもおすすめします。

例えば副業や不動産投資など、会社に依存せずに収入を増やせる新しい軸を模索してみてはいかがでしょうか。

武蔵コーポレーションでは、一棟アパート投資を中心とした不動産投資のノウハウを多数提供しています。不動産投資ではインカムゲイン(家賃収入)だけでなくキャピタルゲイン(売却益)も狙えるのがメリットで、さらに節税もできる魅力があります。

初心者の方でも参加できるセミナーや無料相談を随時受け付けておりますので、ぜひお気軽にご相談ください。

まとめ

この記事では、老後2000万円問題についての正しい理解と対策について解説してきました。

本文で解説した通り、世帯それぞれ収入も支出も異なるため、一概に老後必ず2,000万円足りなくなるとは言えません。足りなくならない世帯もあれば、2,000万円どころか3,000万円足りない世帯もあり得るでしょう。そのため、「自分の場合はどうか」という視点を常に持っておくことが大切です。

また、資産運用には長期投資の効果があるため、できるだけ早くから始めるのがおすすめです。今回の記事をきっかけに、老後の資産作りに向けて何か新しいことをスタートしてみてはいかがでしょうか。

コメント