老後破産とは、「老後にお金が足りなくなり、生活に困窮する状態のこと」を指します。2019年に金融庁が公表した報告書内の「老後資金に2,000万円が必要だ」という内容が話題になり、自分も老後破産に陥ってしまわないか不安に感じている方もいるかもしれません。

一方で、「自分はまだ若く年収も高いから大丈夫」と思っている方もいるかもしれません。しかし、老後破産の現状を調査してみると、普通の会社員や年収が高い方でも、ある出来事がきっかけで老後に生活困窮状態になってしまうケースがあります。

この記事では、「老後破産とは何か?」「なぜ老後破産してしまうのか」を解説するとともに、老後破産してしまう人に起こりがちなきっかけや、老後破産しやすい人の特徴、今からできる老後破産しないための対策までお伝えします。

目次

1.老後破産とは?

老後破産とは「老後にお金が足りなくなり、生活に困窮する状態のこと」を指します。ここでいう「老後」の定義はさまざまですが、一般的には退職して給与収入がなくなり、公的年金や預貯金などで生活する時期を指します。

また、一般的には「破産」というと財産を全て失ったり借金で首が回らなくなったりした状態を指しますが、「老後破産」の場合は、貧しくて生活に困窮している状態を指します。

老後破産の特徴としては、生活に困っているにもかかわらず周囲に助けを求めない人が多いことが挙げられます。2014年に放送されたNHKスペシャルの特集では、生活保護水準以下の収入しかないのに保護を受けていない状態の高齢者を取り上げて話題になりました。

NHKの特集の中では、月10万円しかない年金収入で、6万円の家賃を差し引いて残り4万円(1日500円)で一カ月やりくりする高齢者など、苦しい老後破産の現実を紹介しています。

2.データで分かる老後破産の実状

実際、老後破産の状態にある高齢者はどのくらいいるのでしょうか。

2.1.生活保護を受けている高齢者世帯は約90万世帯

厚生労働省がまとめたデータによると、2020年9月時点で生活保護を受けている高齢者世帯の総数は約90万世帯となっており、全体の55.5%を占めています。なお、生活保護を受けている高齢者世帯のうち約92%は単身世帯となっています。

参考:厚生労働省「生活保護の被保護者調査(平成 31 年 2 月分概数)の結果を公表します」

生活保護とは、生活が困窮している人を支援する国の制度です。しかし生活保護を受けるためには申請が必要で、さらに収入が最低生活費を下回っていること、住宅ローンの残債がないことなど、いくつかの条件があります。

生活保護水準以下の収入しか得ていないが他の条件が達していない高齢者や、条件は達しているのに生活保護申請しない高齢者を含めると、最初に定義した「老後破産」状態の高齢者はもっと多くいるのではないかと推測できます。

2.2.高齢者の16人に1人が老後破産の状態にある

明治学院大教授である2014年に河合克義さんが推計した数字では、3,200万人いる高齢者の中で実に300万人が、生活保護基準よりも低年収である可能性を示唆しています。つまり、16人に1人が老後破産の状態にあり、独居高齢者に限れば3人に1人にも上る数字です。

参考:マネー現代『「普通のサラリーマン」だった私は、定年からたった10年で破産した』

これが本当ならば、生活保護を受けている高齢者の数を差し引くと200万人以上もの高齢者が、生活保護も受けずに生活を切り詰めて破産状態で暮らしていることになります。

2.3.老後破産した人の中には高収入だった人も含まれる

「高齢者の16人に1人、独居高齢者の3人に1人が老後破産の状態にある」と聞いて危機感を覚える方もいるでしょうし、「自分の場合はまあ大丈夫だろう」と思う方もいるかもしれません。

しかし実際の事例を見てみると、老後破産した人は決して現役時代に収入が低かった方ばかりではありません。平均的な年収を稼いでいた方はもちろん、高収入だった方の中にも老後破産に陥るケースはあります。

例えば、住宅ローンで退職金を使い果たしてしまったケースや、親の介護や子どもの就職失敗、熟年離婚など予期していなかった出来事でマネープランが狂ってしまったケースなどがあります。年金収入のみに頼る状態では、当初のプランが容易に崩壊する可能性が高いといわざるを得ません。

3.老後破産してしまう6つの原因

具体的にどのような要因が老後破産につながるのか、6つの原因について解説します。

3.1.年金受給額が思ったよりも少なかった

老後の生活費として、年金をあてにしている方も多いのではないでしょうか。しかし、老後破産に陥ってしまう方の特徴として、「年金受給額が思ったより少なく、それだけでは生活費を賄えない」状態にあります。

厚生労働省が発表した2019年(令和元年)の国民年金受給者の平均年金月額は以下のようになっています。

|

|

国民年金 |

国民年金+厚生年金 |

|---|---|---|

|

平均年金月額 |

月額56,049円 |

月額146,162円 |

参考:厚生労働省「令和元年度 厚生年金保険・国民年金事業の概況」

自営業者などは月額5.6万円、会社員などは月額14.6万円が年金受給者の平均月額となっています。この金額を見て、「年金だけで十分生活していけそうだ」と感じる方はどのくらいおられるでしょうか。

総務省が発表している別のデータによると、高齢夫婦無職世帯では平均で毎月約3.3万円が不足し、高齢単身無職世帯でも毎月2.7万円が不足していることが分かっています。

参考:総務省「家計調査年報(家計収支編)2019年/総世帯及び単身世帯の家計収支」

3.2.生活レベルを落とせない

先ほど見たように、年金月額の平均は自営業者などで月額5.6万円、会社員などで月額14.6万円となっています。年金収入は、現役時代に稼いでいた給与よりもかなり低い金額となります。

収入が少なくなるのに合わせて生活費を抑えられれば良いのですが、給与収入を得ている時と同じ感覚でお金を使ってしまえば、不足分(年金収入額−生活費)が膨らみ、早いスピードで貯金が減り続けます。

このように生活レベルを落とせない場合、老後破産に一直線に向かいやすい原因となります。

3.3.退職後にも住宅ローンが残っている

年金月額では生活費を賄えない状況にプラスして、退職後にも住宅ローンが残っている場合も、老後破産に陥りやすい原因となります。

最近では晩婚化や高齢出産の夫婦も増え、マイホームを購入するタイミングが遅くなっています。仮に40歳で35年ローンを組んだとすると、ローンを完済するのは75歳です。年金収入のみとなり収入が減った状況でさらに何年もローン返済が続くのは、家計での赤字額が膨らみ、危険な状態といえます。

老後の生活費に充てようと考えていた退職金を住宅ローンの返済に回さなければならない状況や、当てにしていた退職金が減額になった場合など、老後破産に陥る危険性が高まります。

3.4.教育費など子どもに関する費用がある

教育費は、人生の三大出費とも呼ばれる出費のひとつです。老後に必要なお金をしっかりと残さずに、むやみに多大な教育費を使ってしまえば、老後の生活費が足りなくなり、老後破産の原因となります。

さらに晩婚化や高齢出産の影響により、定年後にもまだ子どもが高校生や大学生という家庭も少なくないでしょう。男性が42歳の頃に子どもが生まれた場合、60歳の時点でまだ子どもは18歳です。学費やお小遣いなどで出費がかさむことになります。

また、良い年になっても自立せず実家暮らしをする子どもがいる場合などは、子どもの生活費も年金や貯蓄から負担することになり、老後破綻の可能性が高まります。

3.5.老後には医療費や介護費用がかかる

若い頃は健康だったという方も、高齢になると予期せぬ怪我や病気に悩まされることになります。高齢者の医療費は負担が軽減され、70歳からは2割負担・75歳からは1割負担となっていますが、それでも何度も通院が必要になれば家計を圧迫しかねません。

また、この医療費負担を引き上げる制度改革の動きもあり、今後もしかしたら負担額が増える可能性があります。

さらに、パートナーや親類の介護が必要になった場合は、介護費用も捻出しなければなりません。介護施設や老人ホームは入居費用がかなり高額なので、毎月の支出がかさみ、貯蓄があっという間に底をついてしまう可能性は否定できません。

3.6.想定外の出費が発生した

ここまで説明した原因の他にも、想定外の出来事が起きたことがきっかけで老後破産に陥ってしまうケースもあります。

老後の心配がないよう、しっかり年金受給額を計算し、生活レベルを落として生活していたとしても、思わぬことがきっかけで多額の出費が発生してしまうことがあります。

想定外の出費とは何かについては、次の章で詳しく解説します。

4.老後破産してしまう人に起こりがちなきっかけ

老後に困らないよう老後資金をしっかり貯蓄していたはずが、老後破産してしまうケースがあります。そのきっかけになる出来事をいくつか紹介します。

4.1.親やパートナーの介護にお金がかかった

想定していなかった介護費用の発生により、用意していた老後資金を使ってしまうケースがあります。将来の資金計画を立てる際に、親やパートナーの介護費用をしっかり計画に入れている方はどのくらいいるでしょうか。

特に、在宅介護が難しく、老人ホームや介護施設に入居させる場合は、施設の種類によりますが、入居一時金だけで数百万円〜数億円など多額の費用がかかります。月額料金も10万円〜35万円程度が毎月発生します。

4.2.引きこもりなど子どもが自立しない

大学卒業後に自立すると思っていた子どもが就職失敗などで引きこもりになり、30代や40代になっても親元を離れない―という話も最近では良く聞く出来事です。

子どもに生活費を入れてもらうどころか、いつまでも子どもの生活費を払っているようでは、自分や夫婦の老後資金として貯蓄してきたお金は加速度的に無くなってしまうでしょう。

4.3.配偶者や家族の治療に想定外のお金がかかった

最愛の配偶者の病気を治すためなら、お金に糸目はつけないという方も多いのではないでしょうか。保険適用の治療以外にも、先進医療や漢方、健康食品、病気に効く温泉など、何でも試して良くなってほしいと考えれば、出費は際限なく膨らみます。

振り返ってみると貯蓄がほとんどなくなり、結果的に老後破産の状態に陥ってしまうケースがあります。

4.4.交通事故を起こしてしまい多額の賠償金が発生した

自分や家族が交通事故の加害者になってしまい、被害者への賠償金が発生したために老後破産を迎えるケースもあります。

きちんとした賠償保険に入っていれば防げる事例ですが、運悪く保険が切れていた場合などには、被害者への慰謝料や入院費、障害が残ったことで発生した費用など多額の費用を請求されることがあります。

一千万円単位での賠償金が発生することもあり、この場合は老後破産を免れることは難しいでしょう。

4.5.職場での不倫が発覚して家庭も職場も失った

不倫発覚をきっかけに老後破産に陥るケースもあります。

不貞が原因での離婚となれば、慰謝料や養育費を支払うことになる場合が多いでしょう。また、職場での不倫が会社にも知られてしまった場合は、会社に居づらくなり退職せざるを得ない状況に陥ることもあります。年齢が高ければ再就職も難しいかもしれません。

不倫の代償に多くのものを失い、さらにお金が底をついて老後破産に陥ってしまうことがあります。

4.6.退職後にお店を始めて退職金を使い果たした

サラリーマンから一転、退職金を元手に夢だった自分のお店を開くという方は少なからずいるでしょう。しかしそのことがきっかけで、老後破産につながってしまうケースもあります。

脱サラして新規参入しやすい飲食店ですが、70%の飲食店は3年以内に閉店するといわれています。せっかく退職金を注ぎ込んでお店を始めても、お店を軌道に載せることはとても困難なことなのです。

最悪の場合、退職金はなくなり、開店資金や運転資金として借り入れた借金が残ってしまうこともあるでしょう。こうなると貯蓄もほとんどないため、老後破産にまっしぐらということになってしまいます。

4.7.悪徳商法やオレオレ詐欺の被害にあった

想定外のケースとして最後に紹介するのは、悪徳商法やオレオレ詐欺の被害に遭ってしまい、老後破産に陥るケースです。

高齢になるにつれて判断力が鈍り、若い頃ならば引っかからない怪しい話につい騙されてしまうことがあります。老後資金として準備していた大切なお金を、百万円〜数千万円単位で騙し取られてしまうケースもあります。

ここまで紹介したのはあくまで想定外のケースやきっかけですが、誰の身にも起こらないとも限らない出来事です。「しっかり老後資金を準備していさえいれば、老後破産は絶対に防げる」とは言い切れない事情を、ご理解いただけたでしょうか?

5.あなたは大丈夫?老後破産しやすい人の特徴

老後破産しやすい人の特徴をまとめました。あなたは大丈夫か、ぜひチェックしてみてください。

5.1.自分の資産・家計状況を把握していない

自分の資産や家計状況を把握していない人は、老後破産に陥りやすいといえます。なぜならば、現状の問題点に気付くことができず、将来の見通しも立てられないからです。

複数の銀行口座を保有している方は、総額でいくら貯金があるか把握していますか?株式投資や国債、iDeCoなどを運用している方は、現時点での資産残高を把握できているでしょうか。すぐに答えられない場合は、黄色信号といえるでしょう。

5.2.貯蓄金額が少ない

多くの年金受給高齢者が年金だけでは暮らしていけない状況を見ると、貯蓄金額が少ない場合は、老後破産の危険性が高いと言わざるを得ません。年金収入で賄えない場合は、貯蓄から持ち出しとなるからです。

金融庁の試算では、95歳まで生きた場合、2,000万円の貯蓄の取り崩しが必要になるとされています。

参考:金融審議会市場ワーキング・グループ報告書「高齢社会における資産形成・管理」

年金以外の継続した収入がある場合は別ですが、年金頼りの生活をするならば、定年までに2,000万円程度の資産を保有している必要がありそうです。

5.3.年金額や老後資金のシミュレーションをしていない

将来もらえる年金額がいくらか、そして老後の生活費はいくらを想定しているのか、シミュレーションができていない方は老後破産に陥りやすいといえます。

老後に毎月もらえる年金額は、勤続年数や収入によって変動します。また、自営業者や専業主婦の場合は会社員に比べるとかなり金額が少なくなることもあるため、「自分はいくらもらえるのか」しっかり把握しておく必要があります。年金の想定金額は「ねんきんネット」で確認できるため、定期的にチェックしておきましょう。

また、老後資金も人それぞれ生活レベルによってかなり変わってきます。定年後30年間、月額20万円で生活するためには7,200万円かかりますが、月額35万円なら1億2,600万円かかります(年金収入は想定していません)。

老後の生活費をしっかりシミュレーションしなければ、貯蓄がいくら必要になるか分からず、気付いたらお金が足りない…という事態に陥りがちです。

5.4.プライドが高い

プライドが高い人ほど、老後破産の状態になりやすいといえます。

なぜならば、プライドが高いと退職後もなかなか生活レベルを下げられず、年金収入に見合った生活ができないため、貯蓄を早いスピードで取り崩してしまうからです。

また、プライドが高い人ほど、生活保護レベルまで生活が困窮しているのに相談できず、孤立してしまうケースが多いそうです。

5.5.固定費が高額である

固定費が高額であることも、老後破産しやすい特徴といえます。

固定費とは、住居費や自動車費用、保険費用など毎月必ずかかる費用のことです。生活費を抑えるためには固定費を削減することが大切ですが、なかなか固定費を下げられない人は結果的に老後資金不足につながりやすいでしょう。

退職後も住宅ローンが残っている場合も、毎月の家計を圧迫する可能性が高いため、早めに完済させる方法を考えるなど対策を打つ必要があります。

5.6.子どもの教育にお金をかけすぎている

子どもに良い教育を受けさせたいと思うのは親の共通の想いだと想いますが、やみくもに教育費に費用をかけすぎるのも危険です。

ライフプランをしっかり立てた上での出費なら問題ありませんが、あれもこれもと教育にお金をかけた結果、老後資金が足りなくなるのは考えものです。

6.今からできる!老後破産しないための対策

ここからは、老後破産しないためにはどうしたら良いか、対策方法を紹介します。

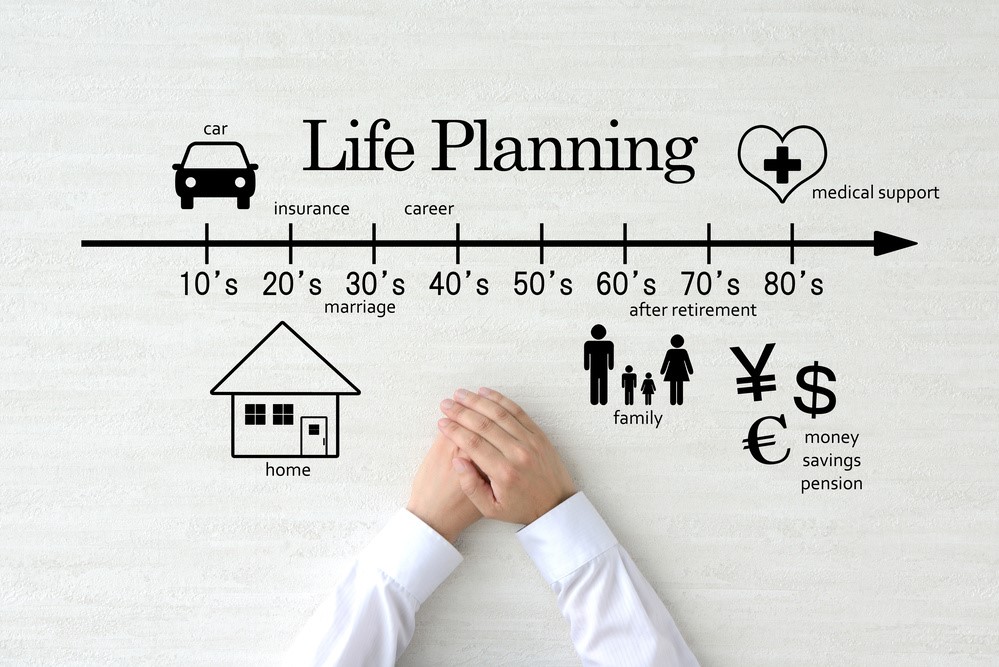

6.1.年金額と生活費を入れたライフプランを立てる

老後破産しないためにもっとも重要なのは、老後の収入と支出を見通したライフプランシミュレーションを立てておくことです。

具体的には、横列に現在の年齢から100歳までを1年ごとに取り、縦列には累計貯蓄額と毎年の収入予想、支出合計を取って表にまとめます。

日本年金機構の「ねんきんネット」を活用すれば、将来いくら年金収入があるのか確認できます。また、どんな生活をしたいかに合わせて生活費を費用の欄に入れてみましょう。その他、介護で必要になりそうな費用や数年に一度の旅行費用なども書いておくと安全です。

老後に貯蓄額がマイナスになってしまえば老後破産の状態です。ライフプランシミュレーションを作ることで、マイナスにならないためにはどうしたら良いか対策を考えることもできるでしょう。

6.2. 家計を見直して生活費を抑える

ライフプランを立てた結果、このままでは不安という場合は、家計を見直して生活費を抑えることを検討してみましょう。

月々1万円の節約でも1年で12万円、10年で120万円、50年で600万円の差になります。早めに取り組めば取り組むほど、その差は大きくなります。

大切なのは、将来を見通した計画に則って生活費を管理することです。

6.3.しっかりと老後資金の貯蓄をしておく

先ほども解説した通り、95歳まで生きた場合、2,000万円の貯蓄の取り崩しが必要になるという金融庁の試算があります。生活レベルや余命にもよりますが、できれば最低でも老後までに2,000万円は貯めておくのが理想です。

なかなか貯金できないという方は、つみたてNISAやiDeCoなど半強制的に貯まる仕組みを利用しましょう。また、若ければ貯蓄機能や高利回りの保険に加入して効率的に老後資金を準備するのも良いでしょう。

6.4.収入を増やして老後に受け取る年金を増やす

お金を増やすためにもっとも手っ取り早い方法は、収入を増やすことです。転職などが可能ならば、生活費を1万円減らすことより、収入を増やすことのほうが容易なケースもあるでしょう。

転職して収入を上げる他にも、配偶者に専業主婦(夫)ではなく働いてもらい共働きで働く、定年後に隠居するのではなく再就職するなどの方法があります。

どうしても老後に資金が足りなくなりそうという方は、体が健康なら少しでも働くことを検討すると良いでしょう。

6.5.資産運用でお金を増やす

給与収入の他に、資産運用でお金を増やすことも重要です。

資産運用には複利効果があるため、できるだけ早い段階から始めることが大切です。若い方や資金に余力がある方は、不動産投資やソーシャルレンディングなど多少リスクを背負ってもリターンを見込める資産運用方法を選んでも良いでしょう。

不動産投資を始めてみたいという方は、ぜひ当サイトに掲載しているCASE STUDYや以下の記事をご覧ください。

6.6.住宅ローンを早めに返済する

退職後に年金収入だけになった場合、住宅ローンが残っていることは家計に大きな負担となります。できれば退職前に住宅ローンを完済するようなライフプランを立ててみましょう。

もちろん無理して完済することで貯金がショートしてしまう事態は避けるべきです。しかし、「早期完済を目指してこの10年はボーナスを全額返済に当てる」など、明確な計画と強い意思を持ってコントロールすることはできるでしょう。

6.7.困った時には早めに相談する

老後破産状態にある高齢者の中には、生活保護を受けるレベルに達しているのに、プライドが邪魔をして保護の申請に来ない方も多いといいます。同様に、周りや家族にも相談できず、孤立してしまう方もいるそうです。

そうならないためにも、老後破産になってしまう前の段階で、早めに相談することが大切です。親しい人には相談しづらいという場合は、ケースごとに合った窓口に相談してみましょう。

- 多重債務などの相談は…消費生活センター

- 将来のお金についての相談は…ファイナンシャルプランナー

- 慰謝料など対人関係のお金については…弁護士

7.老後破産の救済措置に立ちはだかる壁

最後に、老後破産の救済措置に立ちはだかる壁について解説します。いざ老後破産の状況に陥って生活保護を受けようとしても、それを阻む壁が存在します。知識として知っておくと良いでしょう。

7.1.住宅ローンがあると生活保護を受けられない

生活保護を受けるためには、厚生労働大臣が定める「最低生活費」よりも収入が少ないこと、働くことが困難であることなどの条件があります。しかし、これらの条件が当てはまっていても、住宅ローンが残っている自宅がある場合は生活保護を受けることができません。

しかし、売却しても住宅ローンを完済できない場合など、住宅ローン完済が難しいケースも多くあります。こうしたケースでは弁護士に依頼して任意売却や債務整理を行い、不動産を手放したうえで生活保護を再度申請するなど、数々のハードルが存在します。

7.2.受給資格があっても生活保護を受けない

「生活保護の世話になりたくない」「知り合いに知られたくない」などの理由から、生活保護の受給資格があるのにかかわらず、申請をためらう高齢者も多いそうです。

生活保護の相談に行かないばかりか、生活困窮状態にあることを家族や友人に隠すために孤立してしまうと、孤独死を迎える最悪の結末につながりかねません。

生活保護の相談・申請窓口は、現在お住まいの地域を管轄する福祉事務所の生活保護担当となります。「地域名+生活保護」で検索すれば問い合わせ先が分かりますので、早い段階で必ず連絡するようにしましょう。

8.まとめ

この記事では、「老後破産とは何か?」を軸に解説するとともに、老後破産の6つの原因や陥ってしまうきっかけ、老後破産しやすい人の特徴、老後破産しないための対策方法まで丁寧に説明しました。

実に16人に1人の高齢者が老後破産状態にあり、独居高齢者に限れば3人に1人の割合にも上るといわれています。現役時代に年収が低かった方だけの問題ではなく、普通の会社員だった方や高年収だった方でも、何かのきっかけに老後破産に陥る可能性は十分にあります。

老後破産を避けたい方は、6章で紹介した対策方法を理解し、余裕のある未来を見据えて資産形成を目指していきましょう。

コメント