- 不動産会社に不動産価格の査定依頼をしたら収益還元法で金額を提示されたけれど、そもそも収益還元法って何?

- 収益還元法と積算法等他の不動産価格の算出方法との違いが分からない

と悩んでいませんか?

まず初めに、不動産価格についてですが、不動産には同じものが存在しないため定価がなく、取引ごとに金額が決まります。

そして、その金額の算出方法は、

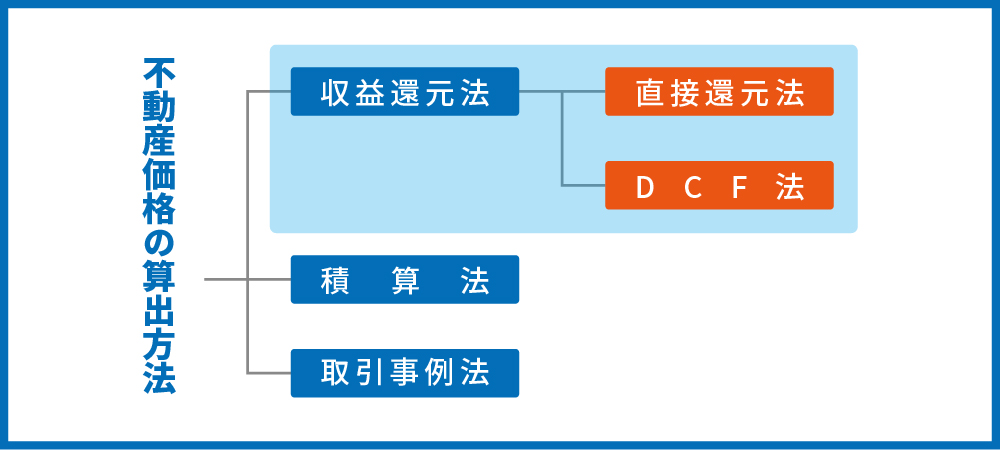

- 収益還元法

- 積算法

- 取引事例法

の3つが挙げられます。

本記事では、この3つの不動産価格算出法のうち、最もポピュラーな不動産価格算出方法である、家賃収入をベースとして不動産価格を算出する収益還元法について、他の手法と比較しながら考え方や算出方法についてお伝えします。

更に、収益還元法上、不動産価格アップを狙える2つのポイントについてもお伝えしますので、今後ご所有の不動産を売却予定の方はぜひ参考にしてください。

目次

1.収益還元法とは不動産の収益性に着目して評価を算出するもの

不動産価格を算出する一般的な3つの手法のうち、収益還元法は、対象不動産が将来生み出すであろうと期待される収益をベースとして対象不動産の価格を求めます。

この方法はアパートや賃貸マンションなど投資用収益物件を査定するときに利用されるのが一般的です。

収益還元法では、その不動産にどれだけ稼ぐ力があるのか?をもとに算出をしますので、積算法では価格が高くでていても収益還元法では価格がふるわないということも往々にしてあります。

本記事では収益還元法についてお伝えしていきますが、不動産価格算出方法の比較表を下記にまとめましたので、理解を深める際にご利用ください。

| 種類 | 主な利用場面 | 算出ベース | 考え方 |

| 収益還元法 | 収益用不動産の評価 | 家賃収入 | その物件にいくら稼ぐ力があるか |

| 積算法 | 銀行の不動産評価 | 相続税路線価や 公示価格等 |

土地と建物の価格の合計 |

| 取引事例比較法 | 中古住宅の評価 | 周辺の取引事例 | 対象の不動産と似ている物件の 実際の取引事例を比較検討 |

2.収益還元法の算出方法は2種類ある

収益還元法には

- 直接還元法

- DCF法

の2種類の算出方法があります。

| 直接還元法 | 簡便的で最もポピュラーな不動産価格の算出方法。多くの不動産業者が不動産価格の査定(算出)を行う際はこの手法を使用する。 |

| DCF法 | 家賃の下落率や空室リスクを織り込んで不動産価格を算出するため直接還元法に比べると複雑な算出方法となる分精度の高い評価が可能。長期保有が前提の場合や大きなリスク要因が判明している場合に使用するとよい。 |

以下でそれぞれの算出方法について説明していきます。

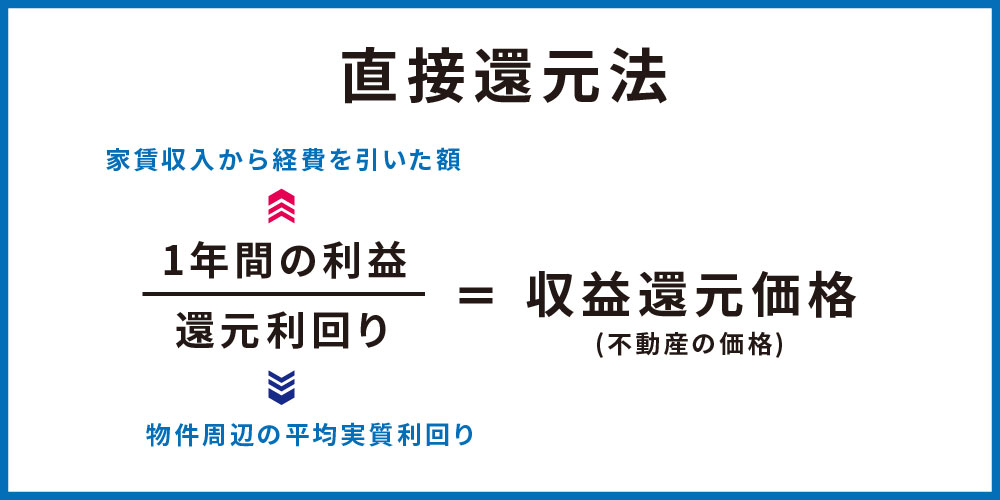

2.1.直接還元法

直接還元法では1年間の利益(収益から経費を除いた額)を還元利回りで割って、不動産の価格を求めます。

一般的に、個人が行う不動産投資の世界で「収益還元法で算出」とされるものは、直接還元法といえます。直接還元法は後程お伝えするDCF法に比べると簡便的で、不動産業界はでポピュラーな手法だからです。

直接還元法による不動産価格の算出方法は以下の通りです。

・1年間の利益

1年間の利益とは、年間家賃収入-年間経費のことです。

正確な家賃収入を把握するためには、不動産の管理会社からレントロールをもらうとよいでしょう。

また、経費については正確に把握するのが難しい場合、家賃収入の20%~30%が経費になるという目安で大丈夫です。

・還元利回り

還元利回りとは、不動産がもたらす投資利回りのことで、キャップレートとも呼ばれます。簡単にいうと、何%で買いたい人がいるか?という値になります。

何%で買いたい人がいるか?は周辺の取引事例や、現在売り出されている物件の利回りをもとにして知ることができます。

周辺の取引事例については、国土交通省「土地総合情報システム」を利用するとよいでしょう。

また、現在売り出されている物件の利回りについては、楽待や健美家で似たような条件の物件の利回りを参考にしましょう。

なお、国土交通省「土地総合情報システム」や楽待・健美家に記載されているのは表面利回り(経費を加味していない数値)ですので、経費分を差し引く意味で、記載されている表面利回りから2割ほど割り引いた利回りを目安にするとよいでしょう。

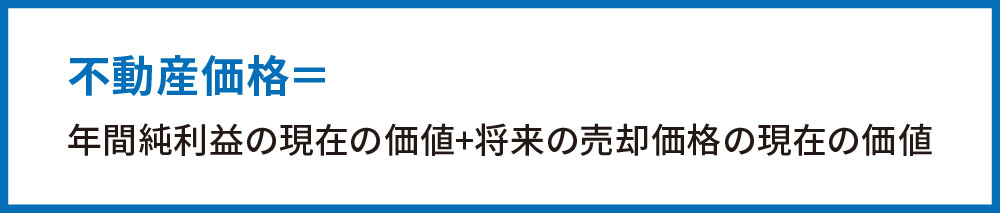

2.2.DCF(ディスカウントキャッシュフロー)法

DCF法では、直接還元法で想定されていない家賃の下落率や空室リスクを織り込んで計算を行います。

直接還元法に比べると複雑な算出方法となる分精度の高い評価が可能で、長期保有する収益用不動産を評価する場合や、低稼働(空室が多い)状態等現時点で大きなリスク要因があると判明している収益用不動産の評価を行う場合に用いられることが多いです。

DCF法による不動産価格の算出式は以下の通りです。

具体的には、投資物件から将来得られる収益額の価値を「現在の価値」に換算して毎年の収益を積み上

げて物件価格を算出します。

現在の価値に換算するとは「1年後にもらえる100万円は現在の95万円かもしれない」といったように考えることです。

DCF法の具体的な算出式は非常に複雑になるため、本記事では割愛します。

DCF法で不動産価格を算出したい方は、下記URL内の計算ソフトを利用してください。

http://www.vector.co.jp/soft/dl/winnt/business/se464389.html

3.物件を高く売るための2つ方法

収益物件の評価方法として一般的である収益還元法においては、下記2つの方法を実践することで物件を売却する際の不動産価格を高めることができます。

この方法は当社でも物件の売却のご相談をいただく際に実際にご提案している手法です。

3.1.家賃収入を多くする

収益還元法では家賃収入をベースに不動産価格を算出するため、「いかに家賃収入を多くするか?」がカギとなります。

例えば、Aアパートの年間家賃収入が1,000万円、Bアパートの年間家賃収入が800万円、両物件とも同じ還元利回り10%だった場合を考えてみましょう。

なお、経費については一般的な不動産経費率と言われる20%をもとに算出することとします。

Aアパートの収益還元法上の不動産価格は、

(家賃収入1,000万円ー経費1,000万円×20%)÷10%=8000万円、

Bアパートの収益還元法上の不動産価格は、

(家賃収入800万円ー経費800万円×20%)÷10%=6400万円

となり、家賃収入の多いAアパートの方が1600万円ほど不動産価格は高くなります。

家賃収入を多くするためには、

・入居率を上げる(できる限り満室にする)

・高い家賃で入居者を入れる

ことがポイントとなります。

以下でそのポイントの詳細をお伝えします。

入居率を上げる(できる限り満室にする)

入居率を上げる(できる限り満室にする)のは、家賃収入を多くするためのオーソドックスな手法です。

入居率を上げるためには、現在の管理会社から入居付けに強い管理会社に変更したり、入居者募集のしやすい部屋作りをしたりするとよいでしょう。

また、入居率の高い状態の時に売却をするというのもひとつの手です。

物件の売却を視野に入れ始めたら、ご自身の物件の入居率が一番高い時に売り出すとよいでしょう。

高い家賃で入居者を入れる

入居者を募集するにあたっては、家賃を少しでも高くすることが重要なポイントになります。

次に、家賃が1部屋だけ5000円あがったとすると、もともとの年間家賃収入から、5000円×12か月=6万円アップします。

そうすると、家賃アップ分の年間家賃収入6万円÷還元利回り10%=60万円 となり、5000円高い家賃で入居付けをするだけで、不動産価格が60万円も上がることになります。

家賃を高く入居付けするためには、同じエリア、同じスペックで周囲にある競合物件と家賃帯と、インターネット無料や独立洗面台等の設備をつけている同じエリアや似たようなスペックの競合物件の家賃帯を比較検討し、高い家賃で入居募集ができている物件の設備を取り入れて入居者募集をするとよいでしょう。

なお、家賃アップが見込める人気設備については下記サイトを参考にしてください。

全国賃貸住宅新聞社『入居者に人気の設備ランキング2022』

3.2.建物の外壁をきれいに改修工事する

建物の外観は、賃料の次に重要です。なぜなら、建物を改修工事することで、

- 入居者募集がしやすくなり、収益還元法上重要となる家賃収入を高めることができる

- 物件売却時に外壁工事の必要がなくなり工事分の金額を減額されなくて済む

からです。

多少費用がかかっても、建物の表面だけでも塗装することは物件価格を高めるうえで有利に働きます。

4.さいごに

収益還元法、積算法、取引事例比較法はベースとなる考え方や使用場面が異なるため、適切な算出方法を使用して不動産価格を算出しましょう。

また、最もポピュラーな収益用不動産の価格算出方法である収益還元法は家賃収入がカギとなるので、物件売却を視野に入れ始めたら、「家賃収入をいかに多くするか?」を念頭に物件の売却に向けて準備をするとよいでしょう。

価格の算出以外にも、不動産の売却では注意すべきポイントが多くあります。売却を考え始めたらぜひこちらの記事もご覧いただき、躓かないように知識を整えていってください。

コメント