「この支出は経費として計上できる?」

「どれくらい経費になる?」

賃貸経営をしている方、あるいは不動産投資を検討している方であれば、誰もがこのような疑問にぶつかったことがあると思います。

不動産投資における経費とは、家賃収入を得る過程で必要になった費用のことをいいます。物件の購入にかかるローンの金利から勉強代まで、不動産投資事業において経費にできる費用は多岐にわたります。

支出を経費として計上して利益を圧縮することができれば、支払う税金の額が少なくなり、あなたの収益は最大化します。逆に、どんなにあなたの不動産運営の手法が優秀だったとしても、経費をうまく計上できなければ、ろくに稼働もしていない物件と最終的には収益が同じ、という状況になってしまう可能性があります。

もちろん経費を違法に多く計上することはできませんが、本来認められる経費を少なく計上し、税金を多く払う事になったとしても、税務署は何も言ってくれません。

税金を最小化するための経費の知識は、投資家として自分を守るために持っておかなければならないという事です。

当社では、不動産を活用した節税対策を強みとしています。富裕層の方が重い所得税を軽減させるためにサポートをさせていただいている私たちが、不動産投資における経費について徹底的に解説します。

本記事を読んで、今まで見過ごしていた節税の可能性に気付いていただければと思います。

目次

1.不動産投資で認められる経費一覧

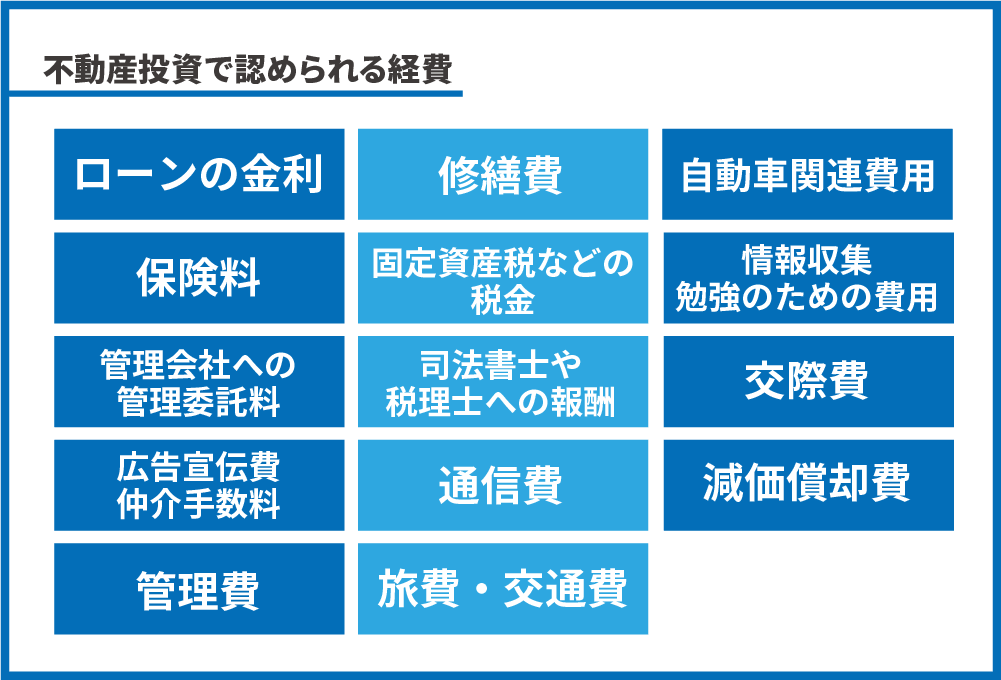

不動産投資で認められる経費は、大きく分けて以下の14種類があります。

1.1.ローンの金利

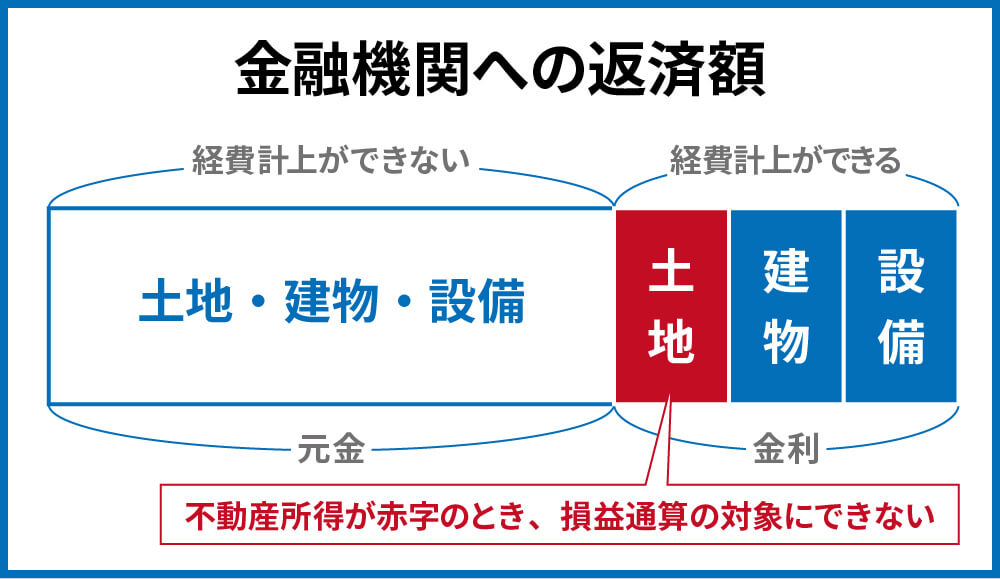

土地、建物(設備含)のローンにかかる金利は、経費計上が可能です。

- 建物部分(設備含)の金利→費用計上できる

- 土地部分の金利→費用計上できる(不動産所得が赤字の際、損益通算の対象にできない)

- ローンの元金部分→費用計上できない

と、覚えておきましょう。

購入した不動産の土地、建物のそれぞれの金額は、売買契約書に記載されることが多いので、それを確認します。契約書に設備の金額を分けて記載している場合もあります。設備部分の金利も経費計上ができます。

土地部分の金利については、不動産所得が黒字の時は経費計上ができます。不動産所得が赤字の際、損益通算するときには土地部分の金利を赤字から差し引く必要がありますので、節税を考えている方はこの点にも注意が必要です。

返済金額のうち、元金部分と金利部分、それぞれの金額を知りたいときには、ローン会社が返済表を準備していますので、そちらの額を確認します。

1.2.保険料

火災保険や地震保険に加入する際の保険料は、経費となります。

この他にも、孤独死保険などで大家が負担する保険料は、経費計上が可能です。加入している保険会社に連絡することで、明細を取り寄せることができます。

※団体信用生命保険の保険料は通常、ローン金利を上乗せする形で支払います。そのため、金利の中に保険料が含まれる形で、団信の保険料を経費化することができます。

1.3.管理会社への管理委託料

管理委託料は、経費計上が可能です。

自主管理をされている方以外は、家賃集金や入居者募集、入居者対応業務などを管理会社に任せていると思います。管理会社から送られてくる明細を確認して経費を把握します。

管理会社によっては、確定申告にあたって管理を委託している範囲の経費に関する資料をまとめて作成してくれるところもあります。事前に確認しておきましょう。

そういったサービスがない場合でも、確定申告時には一年分の管理委託料の明細があれば対応ができますので、後からそのコピーをもらうことでも対応が可能です。

1.4.管理費

建物の管理費は、経費計上することができます。

不動産を持っている場合、個々のお部屋以外にも、共用部分の清掃や設備の点検・保守などに費用が掛かるのですが、これを管理費と呼んでいます。

管理費は、1.3.の管理委託料と共に、同じ管理会社に支払っているケースもあります。分譲タイプのマンションの場合は、部屋(専有部)の管理会社と建物全体の管理会社が異なっているケースもあります。

エレベータの保守、消防点検など、管理会社を通さずに費用を支払うケースもあります。請求書を取っておきましょう。

1.5.仲介手数料、広告宣伝費など入居付けのための費用

賃貸仲介会社に支払う仲介手数料、また管理会社、仲介会社への広告宣伝費も経費として認められます。

仲介手数料は、オーナーが自分で入居者を連れてきた場合以外のときは入居が決まるたびに毎度発生します。広告宣伝費は必ず支払わなければならないわけではありませんが、入居付けを促進する役割があります。

他にも入居付けを図るために家具家電や商品券を入居者にプレゼントするケースもあると思いますが、こちらも交際費として計上が可能です。経費として落とせると認識しておけば入居付け戦略の幅も広がりますので、ぜひ活用しましょう。

逆に、魅力に乏しく入居付けに困りそうな物件を購入する際は、これらの費用をあらかじめ織り込んで収支予測をたてましょう。

1.6.修繕費

不動産の修繕費は、経費として計上できます。

退去にともなう原状回復のリフォーム費用、日々発生する設備故障に伴う交換費用がこれにあたります。

修繕の程度や種類によっては経費計上できず、資本的支出として資産に計上すべきものもありますので、詳しくは3.1.を見ていただくか、以下の参考記事をご覧ください。

1.7.固定資産税などの税金

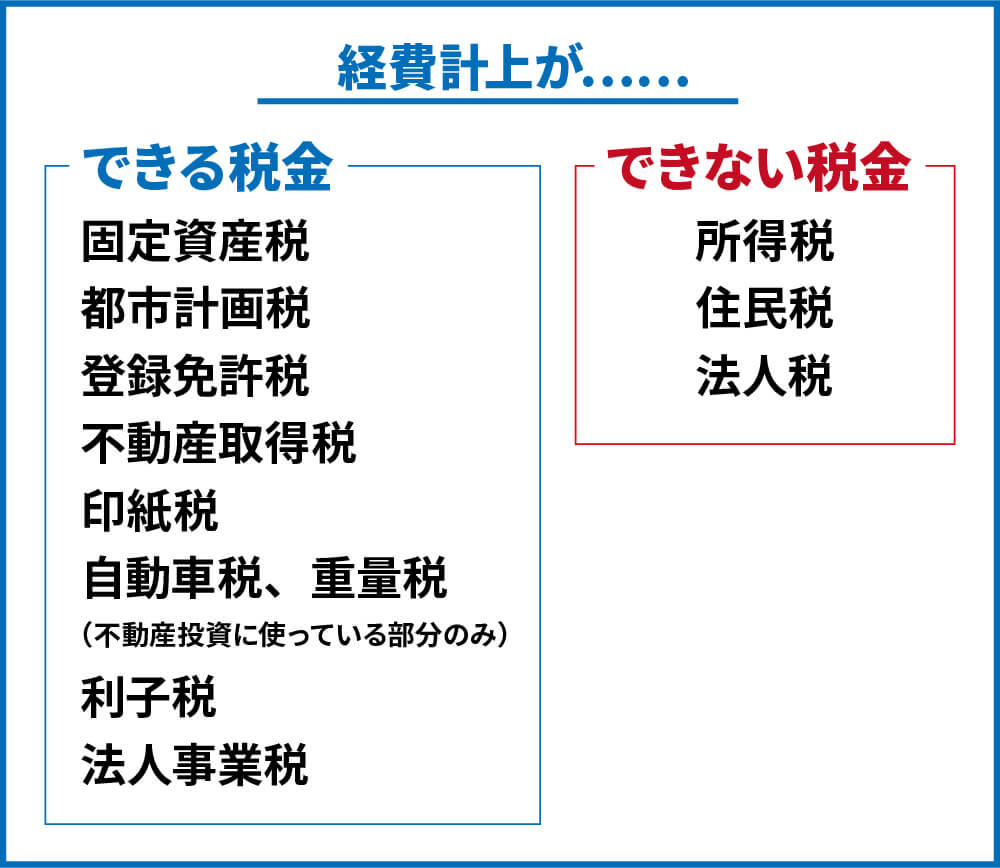

不動産投資を行う上でかかる税金は、経費として計上することが可能です。上記の表の通り、経費計上できない税金もあります。

- 固定資産税

- 都市計画税

- 登録免許税

- 不動産取得税

- 印紙税

- 自動車税、重量税(不動産投資に使っている部分のみ)

- 利子税

- 法人事業税

以上のような税金については、支払金額をまとめて把握しておきましょう。

1.8.司法書士や税理士への報酬

以下のような専門家への報酬は、経費として認められます。

- 司法書士への登記依頼

- 税理士への確定申告依頼

- (滞納などに伴う)弁護士への訴訟依頼

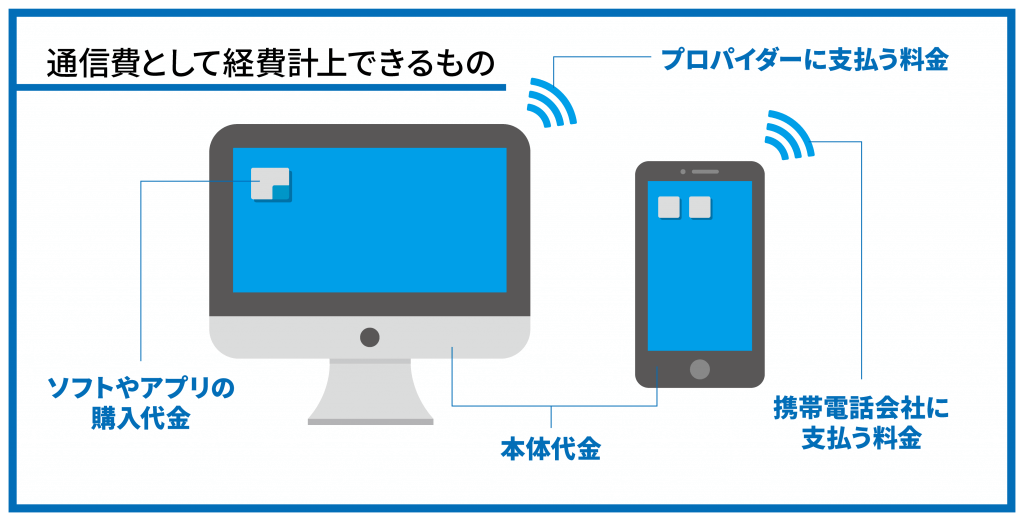

1.9.通信費

不動産投資に使用した通信費は、経費として計上できます。

例としては以下のようなものが挙げられます。

- スマホ(携帯電話)やパソコンの購入代金

- 携帯電話会社に支払う料金

- インターネットのプロバイダーに支払う料金

- 不動産投資に使用するソフトやアプリの購入代金

不動産会社や管理会社との連絡手段として、スマホやパソコンはなくてはならないツールです。また新たな不動産購入や勉強のための情報収集にも活用できます。これらは経費として計上が可能です。

ただし、私用など、不動産投資以外目的にも同じものを使用している場合は、家事按分が必要です。不動産投資に使った部分のみを計算して費用に計上します。

1.10.旅費・交通費

不動産投資の目的に沿う旅費・交通費は経費として計上できます。

不動産購入にあたっての現地訪問、交渉や契約のための不動産会社訪問、決済や面談のための金融機関訪問、所有物件の状況確認といった目的のために使う事が想定されます。

このような場合の

- 公共交通機関の運賃

- 高速道路料金

- 自家用車のガソリン代

- 駐車場代

- ホテルの宿泊費

などが計上できる経費として挙げられます。領収書をもらったら、目的をメモしておくと後で分かりやすくなります。領収書の出ない公共交通機関については、明細の分かる「旅費精算書」を作成しましょう。

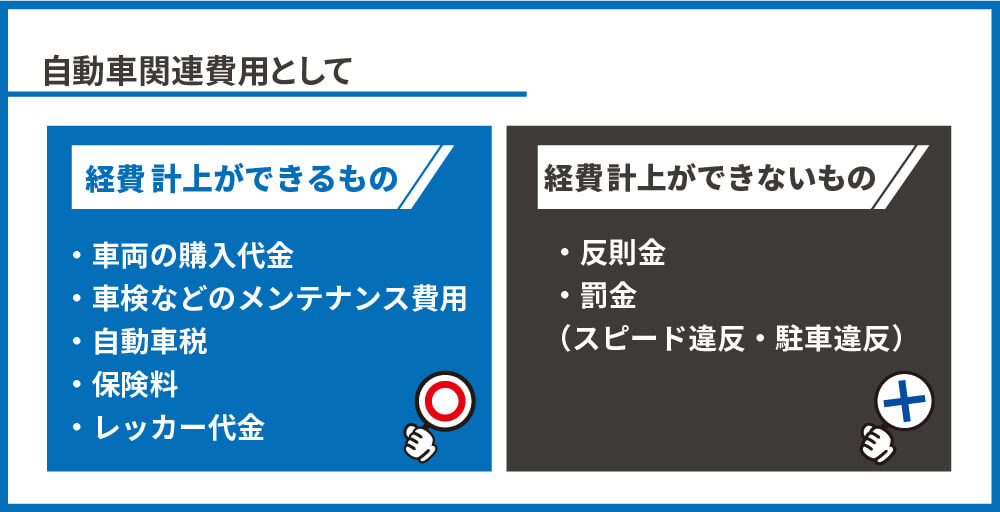

1.11.自動車関連費用

- 車両の購入代金

- 車検などのメンテナンス費用

- 自動車税

- 保険料

- レッカー代金

などは幅広く経費として認められます。

自家用車を不動産投資のためにも使用する、という場合は家事按分をして、不動産投資に使用する部分だけが費用計上できます。

なお、レッカー代金は経費として認められますが、スピード違反や駐車違反による反則金、罰金は費用計上できません。

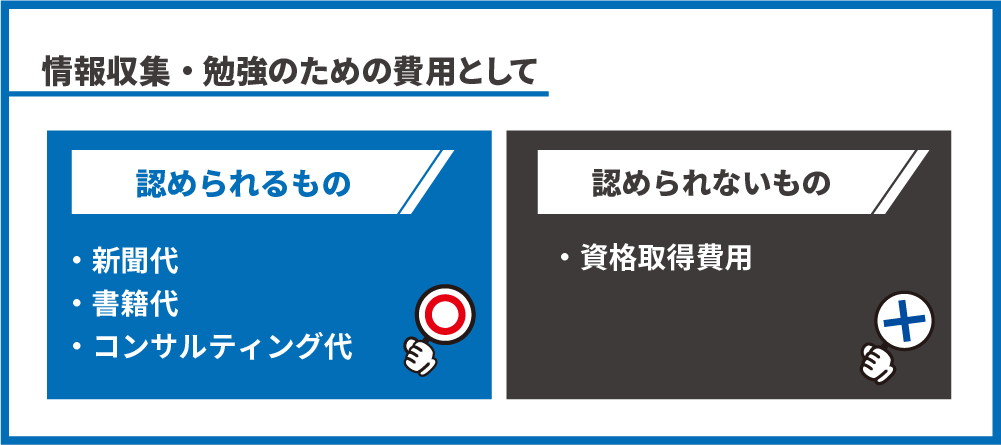

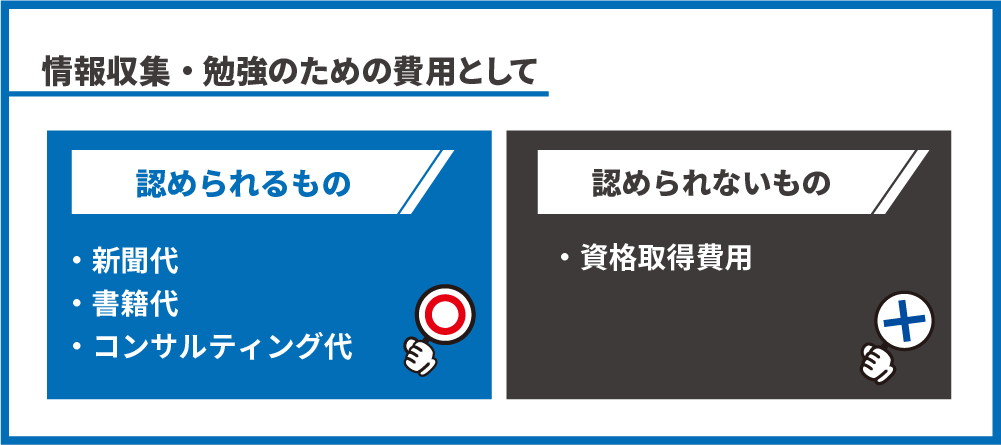

1.12.情報収集・勉強のための費用

- 新聞代

- 書籍代

- セミナー代

- コンサルティング代

は費用計上できます。

しかし「不動産投資をする上で必要な」という前提での話です。関係のないものは認められないので、注意しましょう。また、関係のあるものでも資格取得費用は認められません。

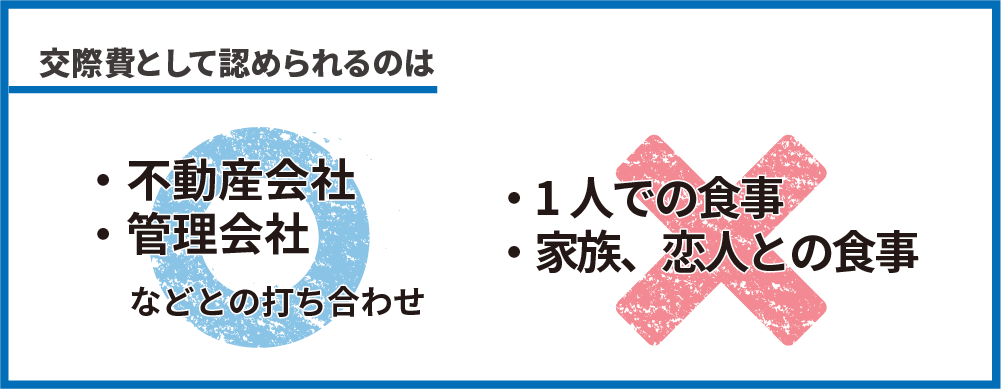

1.13.交際費

不動産会社、管理会社の担当者と打ち合わせのための飲食代は経費として計上できます。一人で行うものや、家族など不動産投資と関係のない人とした食事は認められません。

領収書をもらった際に、誰と何のために行なった食事なのかを記録しておきましょう。

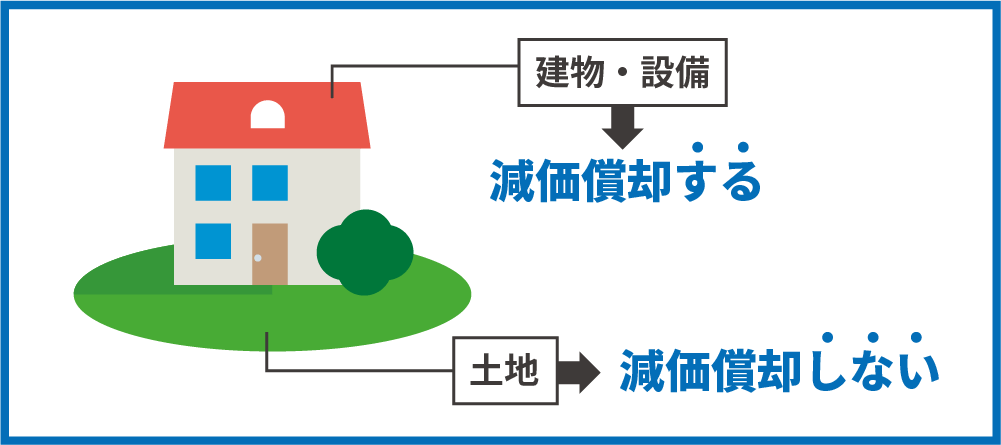

1.14.減価償却費

建物部分の減価償却費は費用として計上できます。

不動産購入費用のうち、建物部分については、減価償却の年数で割った金額を毎年計上することになります。減価償却期間は建物の構造によって決まる法定耐用年数と、築年数を使って計算します。

減価償却費の計算方法はこちらの記事に詳しく記載しています。

土地の購入費用は減価償却しないので、注意してください。

2.こんな経費はダメ!確定申告で認められない経費

過去の事例から、確定申告で認められない経費もある程度判明しています。

「経費で落とせる」と勘違いすると収益が大きく悪化しますので、おさえておきましょう。

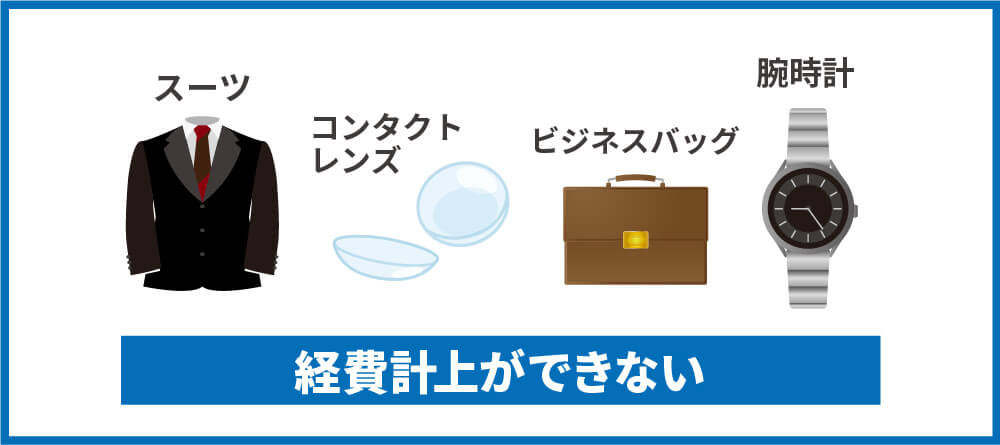

2.1.スーツ代、コンタクトレンズ代

スーツやコンタクトレンズは経費として計上できません。

不動産会社や管理会社、金融機関の担当者と会う際にのみ使用するとしても経費とは認められません。

ビジネスバッグや腕時計なども、経費として認められなかった事例があります。共通点は、いずれもファッションアイテムとみなされやすいことです。類似のものも注意しましょう。

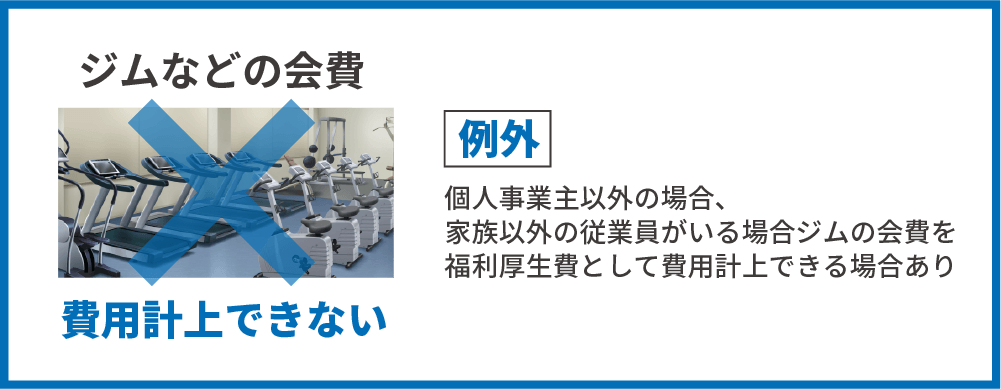

2.2.ジムなどの会費

基本的にはジムなどの会費は経費計上できません。

例外として個人事業主以外の場合は、家族以外の従業員がいる場合にジムなどの会費を福利厚生費として経費に計上できる場合があります。

しかし家族のみの場合は認められていないので、注意が必要です。また個人事業主の場合は福利厚生費が認められていません。

2.3.反則金・罰金

スピード違反や駐車違反などの反則金、罰金は経費として認められません。

前述の通り、自動車関連費用としてレッカー代金は認められています。

2.4.所得税・住民税などの税金

所得税、住民税、法人税は、経費とはみなされません。不動産投資には関係なく発生する税金として課せられます。

2.5.資格取得費用

いずれの資格取得費用も経費とは認められません。

- 宅建士

- マンション経営管理士

- 賃貸不動産経営管理士

など、不動産関連の資格は多くありますが、「個人のスキルアップになるもの」と見なされています。そのため経費とはなりません。

3.判断に迷うケース

同じような支出でも、条件によって経費としての扱いが異なることがあります。

特に工事面での支出に関する判断は避けて通れないので、よく読み込んでください。

3.1.工事の費用

物件の工事をした際に資本的支出にするか修繕費にするかは、判断に迷うケースの代表的なものです。

この2つの違いを説明すると

- 資本的支出→その物件の資産価値を上げる費用で、複数年にわたって減価償却する

- 修繕費→原状回復するための費用で、工事をした年に一括で経費計上ができる

という事になります。

工事にはもちろん出費が伴いますので、できれば修繕費として一括で経費計上して税金を減らしたいところです。しかし工事内容によっては一括での経費計上を税務署に否認されることもありますので、正確に申告しなければなりません。

「不動産(建物)を工事した」という点では同じなので、その工事が資本的支出なのか修繕費なのか判断に迷うケースが多いのが問題です。

例として

【資本的支出】

- モルタル塗装をタイル張りへ変更する

- 壁紙をグレードアップする

- ガス給湯器を、追い炊き付きオートバスなど新型に刷新する

これらは資本的支出であり、国税庁が定める耐用年数をそれぞれ調べて減価償却費を計上します。支出があった年の経費として一括で計上することはできません。

一方で

【修繕費】

- グレード変更のない定期的な外壁塗装

- 同じようなグレードの壁紙への張替え

- ガス給湯器の同じ型や同じ機能のものへの取り換え

これらは修繕費として認められます。価値を高めるとはみなされないものが挙げられ、支出があった年に一括で経費計上します。

それでも判断に迷うケースでは、「物件取得価格(+これまでの資本的支出)のおおむね10%以内なら修繕費」という目安もあるので、活用しましょう。

例えば、300万円かけて各世帯のガス給湯器を交換したとすると

・新型にして、機能も新しく追加され追い炊き付きオートバスとなった

→これは資本的支出となります。耐用年数を調べると15年ですので、15年間かけて毎年20万円ずつ減価償却費として経費計上します。

・同じ型、もしくは同じ機能のものに交換した

→この場合は修繕費とみなされますので、工事を完了した年に300万円一括で経費にできます。

こちらの記事でより詳しく解説していますので、判断に迷う工事のお金がある方はご覧ください。

3.2.家族へ支払う給与

いわゆる青色申告者でなければ、家族への給与は経費として認められません。

行なっている不動産投資が事業規模でないと難しい他、青色申告者となっても青色専従者給与の額を大きくすることは

- 否認リスク

- 税務調査を呼び込むリスク

を高めることとなります。

本当に実態に即した給与の額かどうかを慎重に検討しましょう。通常、不動産賃貸業では月に8~10万円以内と考えておくのが妥当な範囲でしょう。

4.節税に効果的な費用と、効果的でない費用の違い

以上みてきたように、不動産投資には多種類の経費が発生します。

知識を頭に入れてきちんと準備しておけば、申請できる経費の金額を最大化でき、最終的に支払う税金の額を低くする「節税」が可能です。

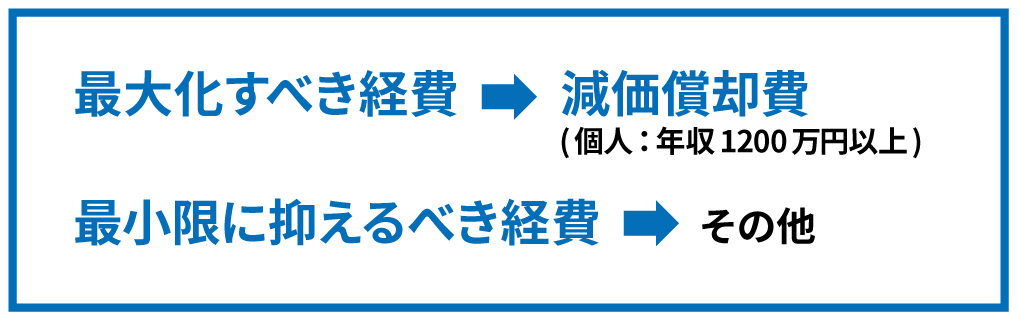

しかし、どんな経費でも最大化すればよいという事ではありません。効果的に経費を計上し、節税を実現するためには、経費を次の2つのパターンで認識し直す必要があります。

4.1.最大化すべき経費

これは減価償却費です。実際の出費を伴わない経費です。

不動産投資は土地+建物を総体としてとらえることが多いです。しかし契約書においては、土地価格と建物価格を明示して契約することが望ましいです。

総体の価格のうち建物価格の割合を常識の範囲内で最大化することで、合計で支払う不動産の取得費用を増やすことなく減価償却費を多く計上することができます。もちろん建物価格の割合を高くすることに対して、売主買主双方の合意が必要です。

前述の通り建物の構造や築年で減価償却期間は変わります。それに伴い減価償却費の金額も異なってくるため、経費を最大化したいときは、多くの減価償却費が出る不動産を選ぶことが重要になります。

しかし、減価償却費として経費計上をしていくと、売却時に会計上の利益が出やすくなります。これは、減価償却した分物件の簿価が低くなるためです。

会計上の売却益にかかる所得税は分離課税で、他の所得と損益通算ができません。税率は、短期譲渡(取得後6年以内が目安)での売却で約40%、長期譲渡(取得後6年超が目安)での売却で約20%です。

物件保有時に節税できる所得税の税率と比較をして、減価償却費を最大化すべきかどうか確認してください。特に、年収の低い方(目安は年収1200万円未満の方)は減価償却費を最大化して物件保有時の所得税を節税するメリットが少ないので、注意しましょう。

4.2.最小限に抑えるべき経費

減価償却費以外の経費は、必要最低限に抑えましょう。なぜならこれらの経費は基本的に同じ額の出費が必要になるからです。

「不動産投資のための支出を認められる範囲で全て経費として計上する」ことは税金の額を減らすために重要ですが「経費計上のために出費を多くする」ことはお勧めしません。確定申告で所得税が還付されても、それ以上に出費がかさんでしまっては意味がないからです。

税金や保険料といった必ずかかる経費以外のものは、あくまでも入居付けや賃料収入の最大化、良い不動産を探すための投資費用です。同じ効果を得るために必要でないならば、最小限に抑えることが原則です。

5.不動産投資の経費は購入前から予測が可能

経費の正確な額は、もちろん不動産を購入してからでないと確定しません。

しかし、予測を立てることにより、不動産投資の成功確率は大幅に上がります。

5.1.買ってからでは遅い!?経費を事前に見積っておくことの重要性

これまで見てきたことから分かる通り、不動産投資の経費はいざ不動産を購入し賃貸経営を始めてからは、意識的に増やすことにあまり意味はありません。ここがその他の事業とは異なるところです。

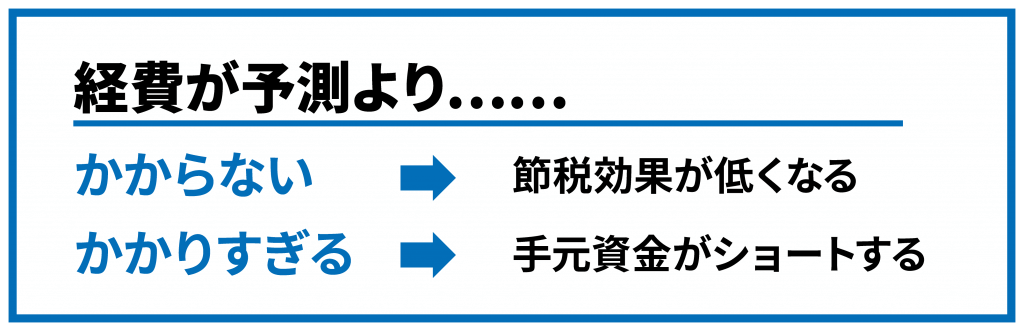

所得税などの節税のために不動産投資を行いたい場合は、不動産投資で会計上の赤字を出して損益通算する必要があります。そのため事前に経費を計算しておかないと、「節税するつもりが逆に利益がでて、税金の額が増えた」という事態になりかねません。

また一方で突発的な設備故障など、実際の出費を伴う経費が発生するリスクもあります。これらを織り込んで経費の予測を行わなければ、予想外の出費がかさむことにより手元の資金がショートしてしまう可能性があります。

思っていたより経費が「かからない」事態も「かかってしまう」事態も避けるために、事前に経費を見積っておくことが、不動産投資で失敗しないためには重要です。

5.2.経費の事前計算のために必要なこと

今回ご紹介した経費のうち、「1.1.ローンの金利」~「1.8.司法書士や税理士への報酬」、「1.14.減価償却費」は不動産会社が投資シミュレーションを作成してくれる場合には、入っていることが多いです。

金利や税金、管理委託料や保険料、専門家への報酬はある程度正確に予測ができるのが特徴です。シミュレーションになければ自分で調べて計算に入れておきます。

入居付けに必要な費用については、前提条件となる空室率や平均入居期間が妥当かどうかによって不動産投資の結果が変わってきます。

空室率はポータルサイトなどで平均値を調べられますし、入居期間は入居者属性の想定(学生向けか、ファミリー向けかなど)である程度予想ができます。

シミュレーションの前提条件に疑問が生じたときなど、場合によっては他の不動産会社にセカンドオピニオンをもらう事も手段となります。

「1.9.通信費」~「1.13.交際費」については、シミュレーションには通常入っていません。個々の金額は小規模ですが、使用する機器や、物件と自宅との距離からある程度予想できますので、こちらも考慮に入れておきましょう。

6.経費に関するQ&A6選

この章では、不動産投資における経費に関してよくある質問に回答していきます。ご自身の疑問点に応じて、活用してみてください。

6.1.経費の領収書で気を付けることは?

→領収書は5~7年間保存する。

領収書に関して、確定申告で添付する必要はありませんが、一定期間保存する義務があります。個人で運用を行う場合、原則、

- 白色申告→5年間

- 青色申告→7年間

上記のような保存期間になります。

領収書がもらえない場合でも、支払った事実がわかるものがあれば経費計上できます。

公共交通機関であれば旅費精算書を利用します。その他、領収書がない場合は出金伝票を活用することもできます。この場合、

- 支払い年月日

- 支払い相手

- 勘定科目(接待交際費等)

- 摘要

- 金額

これらを明確に記載しましょう。

ただし、出金伝票での対応は領収書がなくやむを得ない場合にのみ行うようにしましょう。原則は領主書を用意し、それが難しい場合に出金伝票の活用を検討しましょう。

6.2.経費はどう確定申告すればいい?

→決算書の作成時にまとめて入力する。

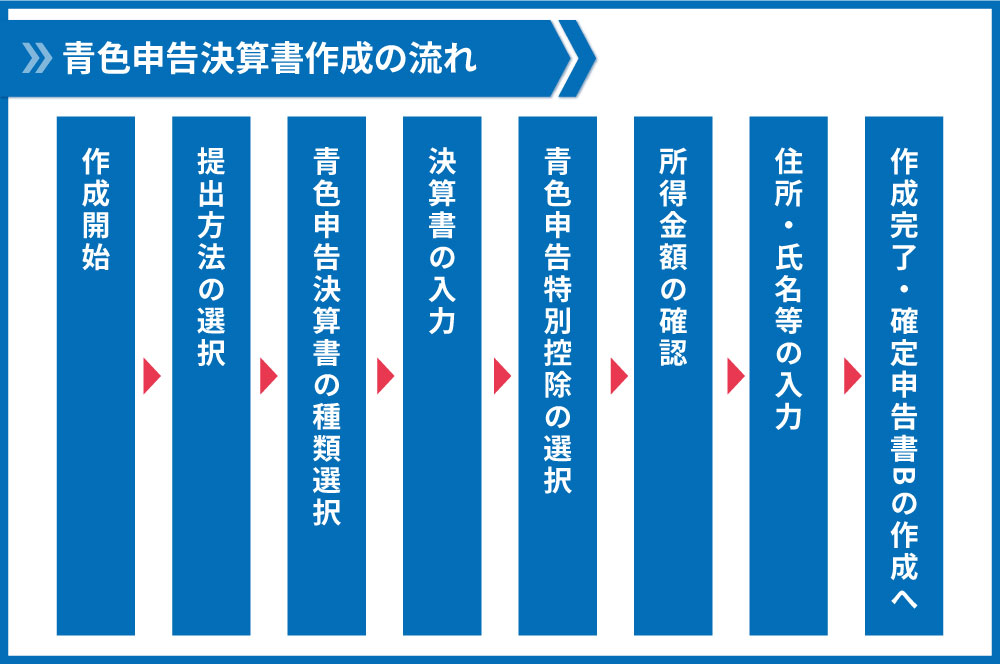

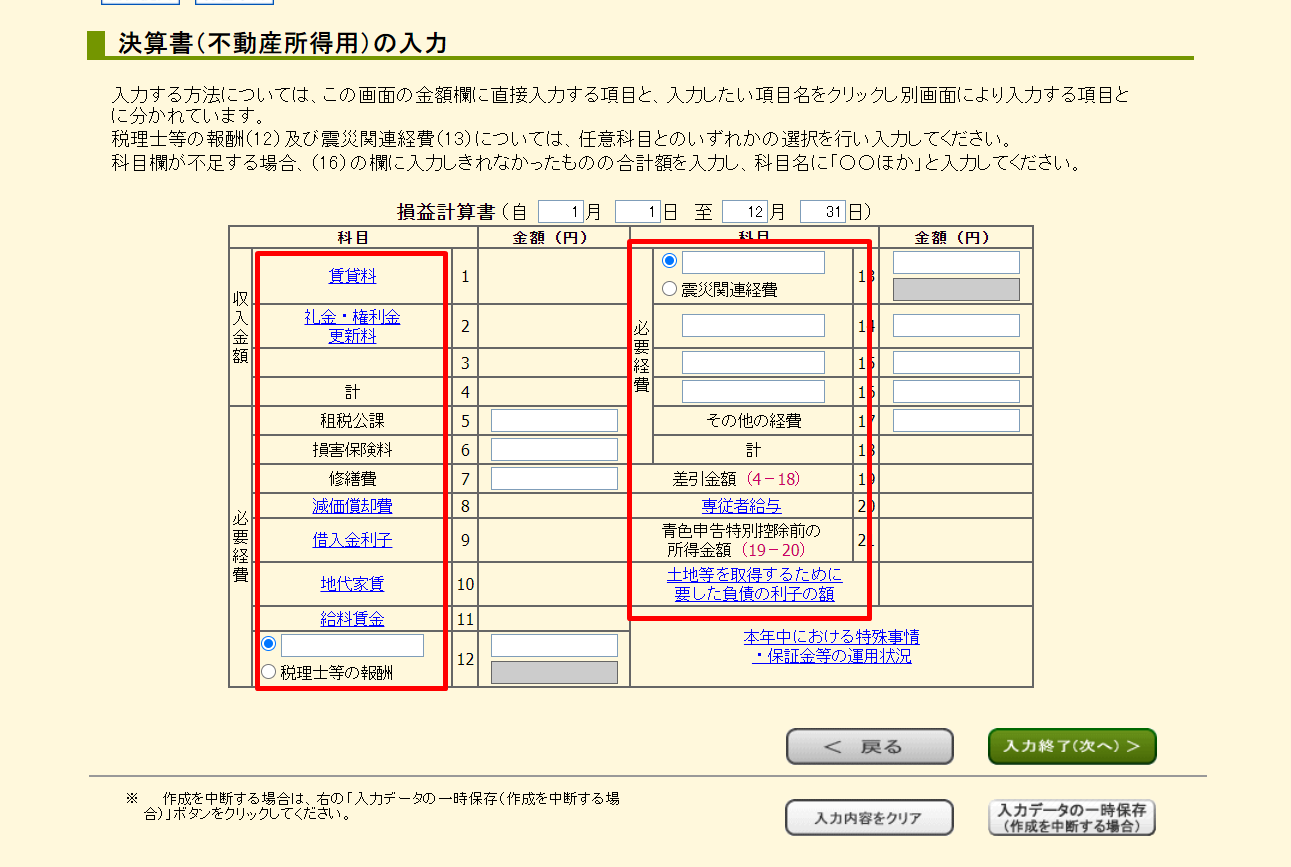

確定申告を行う方法はいくつかありますが、ここでは、国税庁HPの確定申告書等作成コーナーで作成する場合を例にとって説明します。

上記の「決算書の入力」の段階で経費項目を記入します。

こちらの図の通り、「必要経費」とある部分に各種の経費項目を入力していきます。事前に用意した領収書をもとに、該当する項目を埋めることになります。

この他、下記の記事でも確定申告について解説していますので、参考にしてください。

6.3.経費の記録はエクセルでも大丈夫?

→経費を記録するだけであればエクセルでも問題ない。

確定申告用の経費の記録については、領収書があればエクセルで行っても問題ありません。ただし、手動で資料を作っていく分、計算ミスなどは起きやすくなると言えます。そうした点が心配であれば、会計ソフトを利用するのも1つの手です。

会計ソフトには、次のようなものがあります。

- 会計freee … 初心者向け

- 弥生のオンラインシリーズ … 低価格

- マネーフォワード クラウド確定申告 … 良質

freeeは難しい簿記・仕訳の用語を簡単な言葉に置き換えています。簡単な質問に答える感覚で確定申告を作成することができます。

弥生は他のソフトに比べて低価格であることが特徴です。また、サポートが手厚く、分からないことがあってもすぐに問い合わせることができます。

マネーフォワードは確定申告を作成するだけではなく請求書や経費精算などの機能も使えるため、個人事業主の方にとっては便利でしょう。

6.4.クレジットカードで支払うことのできる経費は?

下記の経費はクレジットカードでの支払いが可能です。

- 火災保険料、地震保険料

- 固定資産税

- 不動産取得税

- 登録免許税

- 仲介手数料(不動産会社によります)

一方で、次のような経費はクレジットカード払いができません。

- ローン支払い

- 収入印紙

6.5.不動産投資の経費に関するオススメ本はある?

不動産投資の経費に関して詳細に解説している本は多くありませんが、次の書籍は経費を含め税金に関して幅広い記載がされています。

①「第3版 Q&A 大家さんの税金 アパート・マンション経営の税金対策」(鵜野 和夫)

下記の書籍には少し経費に関しての記載があります。

②「東大博士が書いた 石橋を叩いてでも成功したい人のための『不動産投資』大全」(菅原 吉祥)

下記の書籍は経費についての記載がある他、不動産投資に関する様々な疑問について解説されています。今なら無料プレゼント中ですので、ご興味のある方はお申込みください。

③「利益と節税効果を最大化するための収益物件活用Q&A50」

6.6.税務調査の連絡が来たらどうする?

→申請書類を再確認して、必要に応じて税務調査に強い税理士に同席してもらう

税務調査は、申告された内容が正しいかどうかを、税務署が調査することです。個人については100人に1人の割合で税務調査が行われるといわれています。

調査を受けた個人・会社の約7割が誤りを指摘されるといわれています。しかし、不正をしていなければ怖がる必要はありません。不安な場合は不動産に精通し税務調査に強い税理士に同席をしてもらうといいでしょう。

税務調査は短期間で1~3年分の会計資料をチェックするため、調査官もポイントを絞ってみてきます。調査の前に、今までの確定申告の内容および決算の内容に問題がないか再度確認する必要があります。

- 売上の計上時期 →売上の計上時期が間違っている、もしくは、操作されていないか確認されます。

- 交際費 →交際費が収益物件の活用と関係なく使われていないかは必ずチェックされます。

- 契約書類関係の整備 →売買契約書、賃貸借契約書、管理委託契約書等の契約書を必ず用意しておきましょう。

- 売上の計上漏れ →売上の計上漏れは、その後のお金の流れも含めてチェックします。入居者が家賃を滞納している場合、滞納を売上に計上する必要がありますが、これが漏れるケースが多いです。

- 人件費 →身内の雇用についてチェックされます。実態がない場合、雇用関係を否定される場合もあります。

7.さいごに

経費は、目的が資産形成であれ節税であれ、不動産投資の収益に与える影響が非常に大きな要素です。

落とせる経費、落とせない経費を正しく認識すると共に、経費の全体像を予測して不動産購入に臨むことで、不動産投資の成功確率を上げることが可能です。

経費のことをあまり認識されたことがないという方は、今一度調べ直してみてはいかがでしょうか。

コメント