不動産所得を得ている方はいくつかの手続きを踏むことで青色申告のメリットを享受することができます。青色申告はなんだか難しいというイメージもありますが、実際にはそれほど難しい手続きが必要なわけではありません。

青色申告は、確定申告の方式の1つです。青色申告による確定申告を行うことで、あなたは支払う税金を結果的に少なくすることができます。確定申告を行う方であれば、ぜひ青色申告を行うことをオススメします。

「青色申告ってどうやって始めるの?」

「青色申告を行うとどんないいことがあるの?」

「青色申告って難しくないの?」

こうした疑問に対して、この記事では下記の点について解説します。

- 青色申告を行うための条件

- 青色申告によって得られる税務上のメリット

- 青色申告を開始するための手続き

- 青色申告に関するQ&A

なお、不動産所得の実際の確定申告の進め方については、こちらの記事をご覧ください。

1.青色申告とは

不動産所得のある方は青色申告を行うことができます。一定水準の簿記の原則に従って青色申告を行うことで、さまざまな税制上の特典を受けることができます。

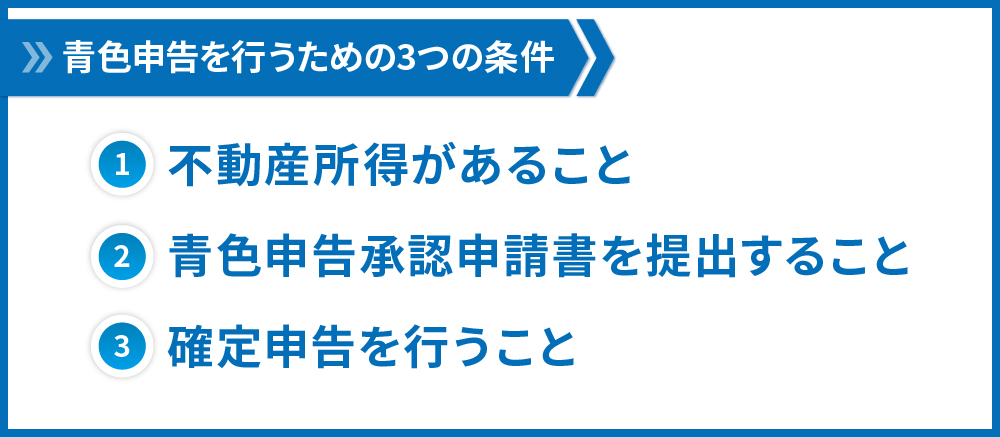

2.不動産所得のある方が青色申告を行うための3つの条件

確定申告を行う方は誰でも青色申告を行えるわけではありません。青色申告を行うためには次の3つの条件を満たす必要があります。

①不動産所得があること

アパートやマンション等で不動産投資を行っている方であれば、こちらは問題ありません。

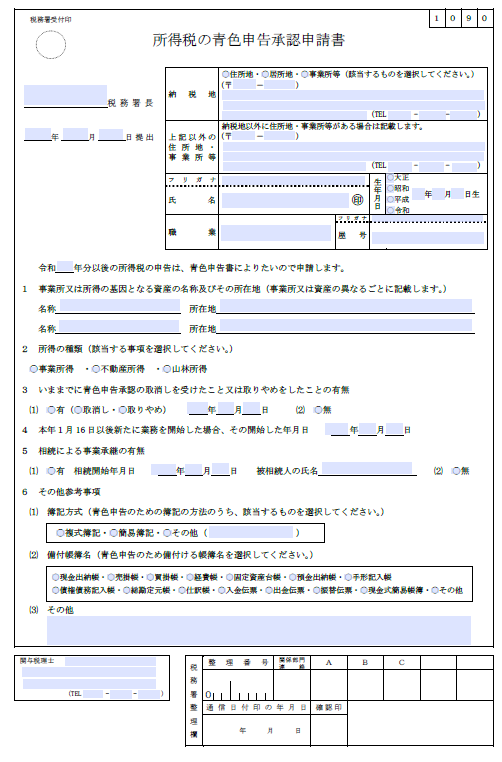

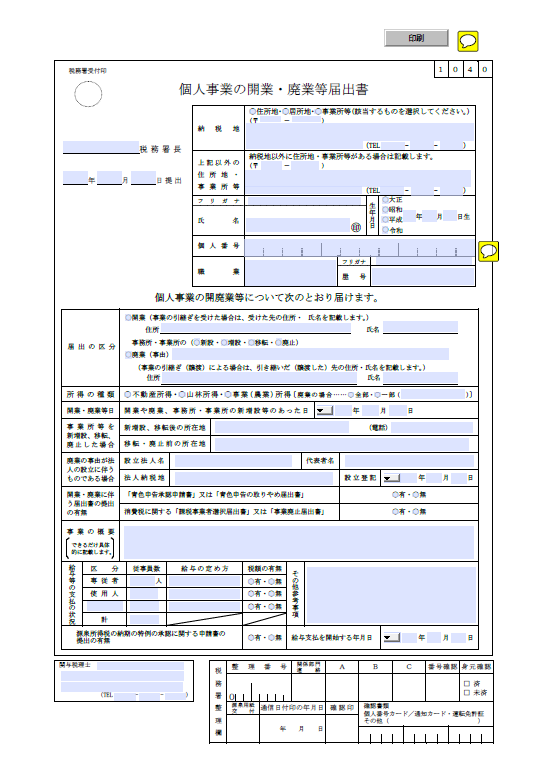

②青色申告承認申請書を提出すること

青色申告を希望される方は、下のような「青色申告承認申請書」という書類を提出しなくてはなりません。

(出典:国税庁HP https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/pdf/h28/10.pdf)

この申請書を、新たに不動産の貸付を始めた日(物件を購入する場合は、その決済日)から2か月以内に提出します。提出先は納税地(お住まい)の税務署に提出します。

なお、不動産の貸付を始めたその年は青色申告を行わず、その次の年以降に青色申告を行いたい場合は、青色申告を行いたい年の3月15日までにこの申請書を提出する必要があります。

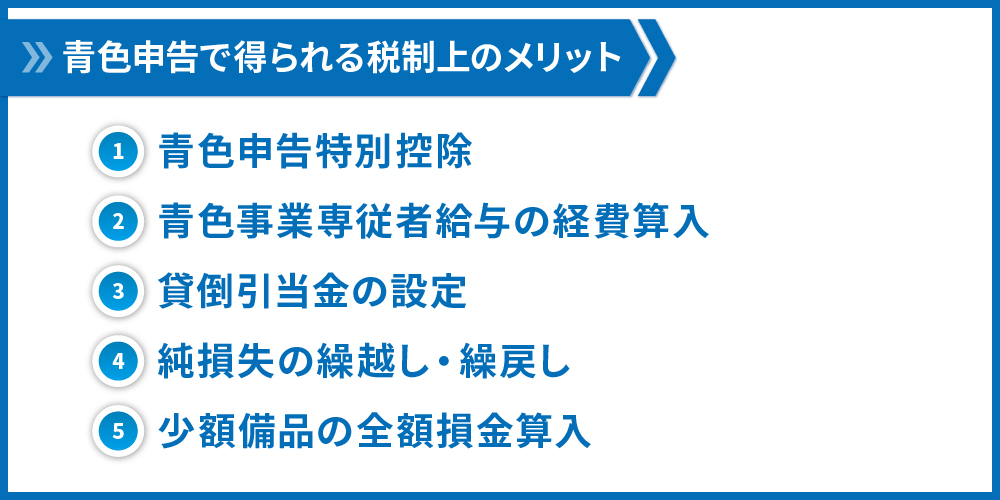

3.青色申告を行うことで得られる税制上のメリット

2章でお伝えしたような条件を満たして確定申告を行うことで、さまざまな税制上のメリットを受けることができます。

不動産所得 = 収入 ― 経費

この不動産所得が多ければ多いほど税金が増えてしまいます。しかし、青色申告を行うことで経費をより大きく計上したり、不動産所得そのものを減らしたりする特典を受けて結果的に税金を少なくすることができます。

ただし、青色申告をすれば直ちに受けられる特典と、それだけでなく追加の条件を満たさなくてはならない特典があります。

それぞれの特典について、解説していきます。

3.1.青色申告特別控除 ~不動産所得そのものを減らして税金を抑える~

青色申告を行うことで、所得から10万円または65万円の控除を受けることができます。

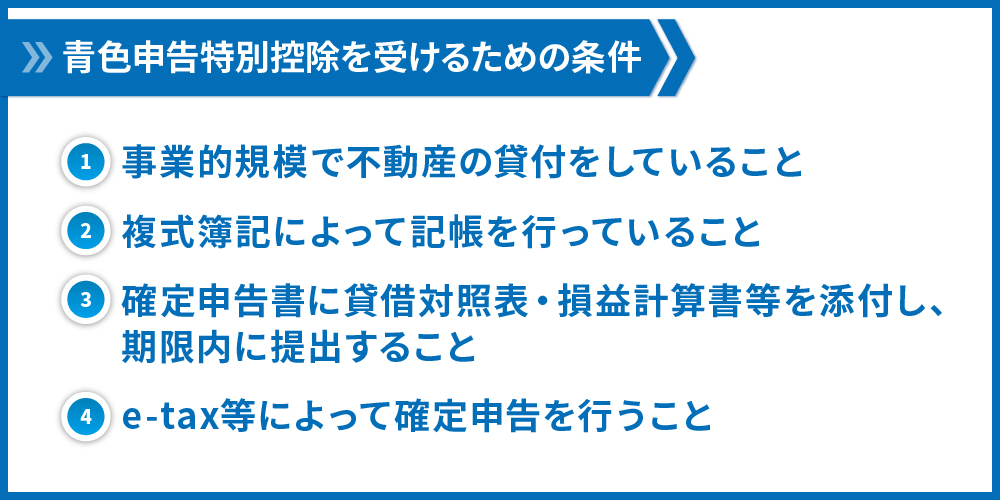

65万円の控除を受けるためには、下記のような条件を満たす必要があります。

①事業的規模で不動産の貸付をしていること

貸付を行っている不動産が少ないと事業的規模と認められる65万円の控除を受けることができません。事業的規模と認められる基準は「5棟10室」基準と言われています。

戸建等を貸付している場合は5棟以上、マンションやアパートを貸付している場合は10室以上あるならば事業的規模と認められます。なお、これらの基準を満たさない場合でも物件の規模や賃料によっては事業的規模と認められる場合があります。

②複式簿記によって記帳を行っていること

複式簿記という、仕訳を行って資産・負債の増減や収益・費用の増減を記入する方式によって記帳を行っていることが必要です。

最近では、会計ソフトに支出などを記入することで自動的に複式簿記による記帳を行ってくれるものが増えています。

③確定申告書に貸借対照表・損益計算書等を添付し、期限内に提出すること

確定申告書に貸借対照表・損益計算書等を添付して、期限内(例年2月16日~3月15日)に確定申告書を提出することが必要です。

※実際にこれらの書類を作成する場合は、会計ソフト等を用いることがほとんどです。国税庁の確定申告書等作成コーナーで作成する場合の流れについては、下記の記事で説明しています。

④e-Tax等によって確定申告を行うこと

令和2年分以降の確定申告については、e-Taxや電子帳簿保存を用いて確定申告を行うことで65万円の控除を受けることができます。なお、この条件を満たさない場合には控除額が65万円→55万円になります。

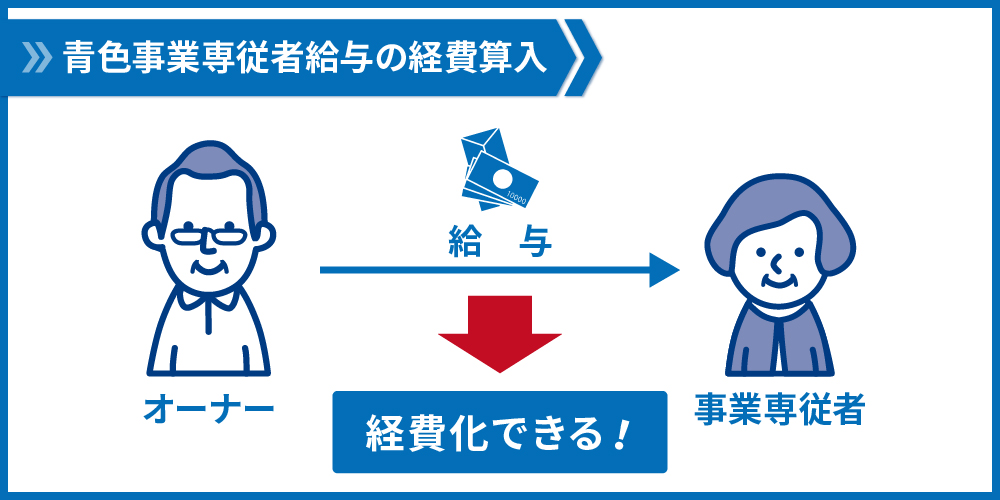

3.2.青色事業専従者給与の経費算入 ~親族の手伝いに支払ったお金を経費に~

申告者の配偶者や親族で、貸付事業にもっぱら従事している人に対する給与を経費に算入できるようになります。下記の2つの条件を満たすことが必要です。

①事業的規模により不動産の貸付を行っていること

事業的規模の判断基準は上記同様「5棟10室」基準です。

②青色事業専従者給与に関する届け出を提出すること

こうした条件を満たすことで、おおよそ8~10万円(月額)を経費算入できます(あまりに高額だと経費算入できなくなる場合があります)。

〇関連記事

3.3.貸倒引当金の設定 ~滞納があるときに経費を計上~

家賃滞納などが生じている場合に、貸倒引当金を設定することで必要経費を計上することができます。この設定についても、事業的規模で賃貸経営を行っている必要があります。

例)家賃10万円3か月分を滞納している入居者がいて、その入居者が地震の被害で損害を被っているとき

…30万円のうち取り立ての見込みがない部分を経費計上

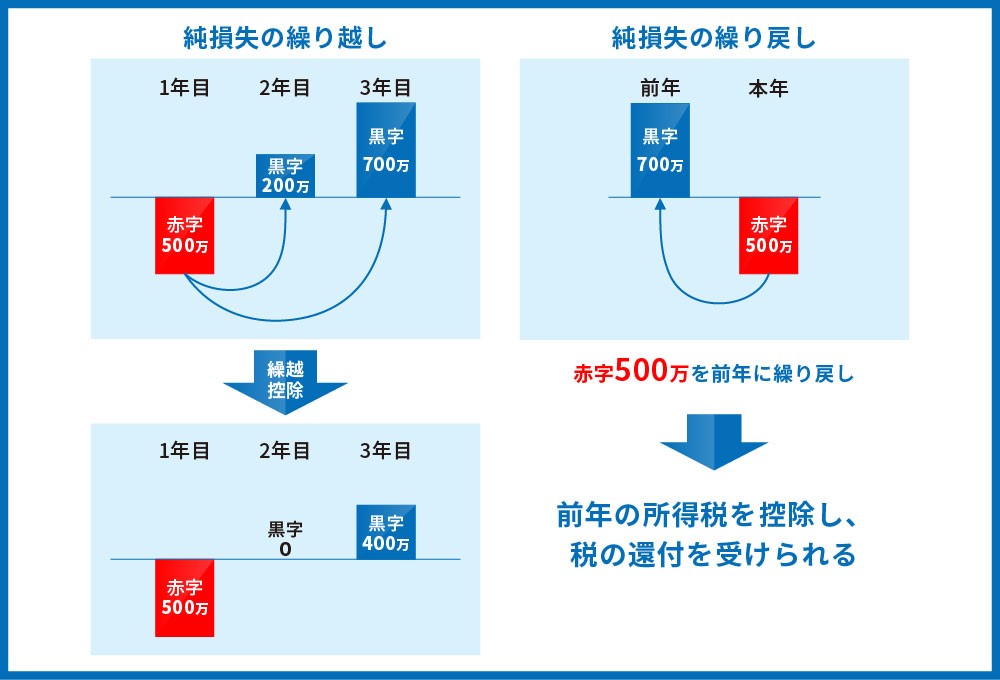

3.4.純損失の繰越し・繰戻し ~多額の損失がでた翌年以降の税金を減らす~

不動産所得で赤字が生じている場合には、本業の給与所得等と損益通算を行うことで所得金額を圧縮できます。この場合に、損益通算を行っても損失を控除しきれない場合(純損失)は、その損失額を次年度以降の所得額から控除できます。純損失は翌年以降3年間にわたって繰越が可能です。

また、純損失が出た年の前年に損失額を繰り戻し、前年分の所得額を控除することもできます。

下の図の通り、

例えば今年500万円の赤字(純損失)が出ていて、翌年200万円、翌々年に700万円の黒字が出た場合は

翌年の黒字200万円→0円、翌々年の黒字700万円→400万円と次の年以降のもうけを減らして税金を減らすことができます。

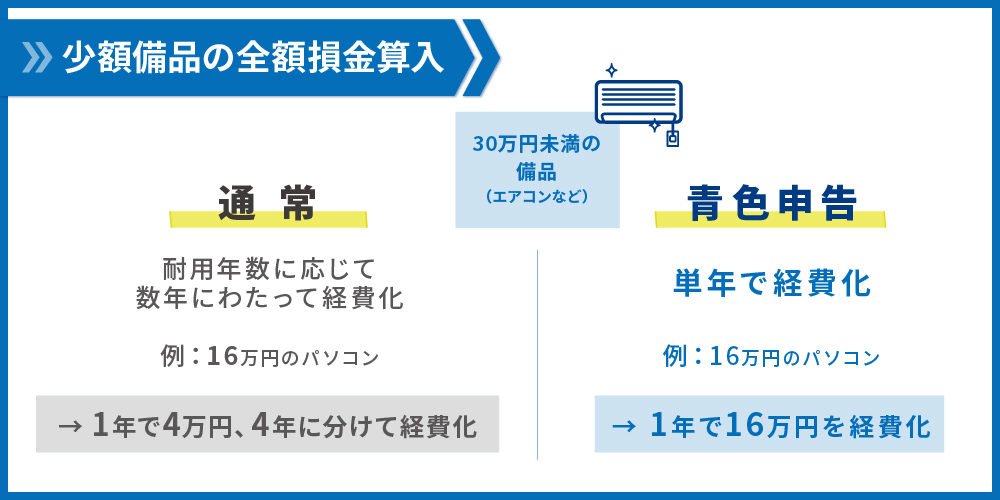

3.5.少額備品の全額損金算入 ~少し高めの備品も一気に経費にできます~

青色申告者であれば取得単価1個あたり30万円未満の少額備品等を購入時に全額損金算入できます。年間300万円が上限です。

通常、10万円以上の物品(エアコンや給湯器、パソコン等)を購入した場合は全額をその年の経費にするのではなく、その後数年にかけて少しずつ経費にしていくことが決められています(減価償却といいます)。

例:16万円のパソコンを賃貸経営の管理用に購入した場合

→1年で16万円分の経費を計上するのではなく、4年にかけて経費化を行います。

16万円 ÷ 4年 = 4万円

単年の経費計上額は4万円です。

ところが、青色申告をしている場合は、30万円未満の備品について全額その年の経費にすることができます。先ほどの例であれば、パソコンの費用16万円を全額その年の経費にすることができるのです。これによって、その年の税金を抑えることができます。ただし、この特典は年間300万円が活用の上限になります。

なお、青色申告でない場合(白色申告の場合)でも、10万円未満のものは全額を使用した年の経費に算入します。

4.青色申告を行うための手続き

4.1.青色申告承認申請書を入手し、届け出を行う

貸付を開始してから2か月以内に、青色申告承認申請書を提出します。申請書は国税庁のHPよりダウンロードすることができます。

国税庁HP https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/annai/09.htm

提出は住所地を管轄する税務署に対してします。窓口の提出のほか、送付によって提出することもできます。なお、申請が承認された場合でも特段税務署から連絡は来ません。

(参考)開業届(個人事業の開業・廃業届出書)の提出も必要

青色申告を行う場合に「青色申告承認申請書」を提出する必要がありますが、賃貸経営を始める場合は青色申告を行わなくても「開業届(個人事業の開業・廃業届出書)を提出する必要があります。

国税庁HP https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/annai/04.htm

提出期限は「事業の開始等の事実があった日から1か月以内」です。おおよそ、物件を購入してから1か月以内と考えて差し支えないでしょう。提出先はお住まいを管轄する税務署で、持参するか郵送によって提出を行います。

期限を過ぎても罰則はありませんが、この届出がないと青色申告が行えないため、早めに行っておきましょう。

4.2.確定申告書の作成・提出

申請書を提出したのち、確定申告の時期が到来したら実際に確定申告書等を作成することになります。具体的な流れについては、下記の記事をご覧ください。

5.よくあるQ&A

ここからは、青色申告の確定申告を行う場合によくある質問について記載します。

5.1.サラリーマンでも青色申告はできるの?

→サラリーマンでも可能。

確定申告および青色申告はサラリーマンの方であっても行うことが可能です。ただし、副業禁止規定を置いている会社では、確定申告によって副業がばれることがあるので、注意が必要です。

5.2.おすすめのソフトはある?

→freeeや弥生、マネーフォワードあたりが有名です。

会計ソフトを使用することで、青色申告はじめ確定申告手続きをラクに進めることができます。有名な会計ソフトは次のようなものです。

- 会計freeeは初心者向け

- 弥生のオンラインシリーズは低価格

- マネーフォワード クラウド確定申告は良質

それぞれのソフトで特徴があるので、自分にあったものを選んでみてください。

5.3.青色申告の届け出を期限内に行うのを忘れたら?

→その年は白色申告を行うことに。

青色申告の提出期限は

- 事業開始後2か月

- 確定申告を受けようとする年の3月15日まで

のどちらかになります。この期限を超えてしまうと残念ながらその年の確定申告は白色申告で行うことになります。

翌年以降で確定申告を受けるようとする場合は翌年3月15日までに青色申告の届け出を行う必要があります。はやめに届け出を行っておきましょう。

5.4.青色申告の届け出はどこに出すの?

→居住地を管轄する税務署。

青色申告の届け出はお住まいを管轄する税務署に原則提出します。下記の国税庁HPにおいて、自身のお住まいの郵便番号などから管轄税務署を知ることができます

https://www.nta.go.jp/about/organization/access/map.htm

5.5.青色事業専従者給与に関する届出書はいつまでに、誰に提出すればいいの?

→青色申告の届け出とほぼ同様。

青色事業専従者給与に関する届出書は下記の期限で提出します。

- 新たに事業を開始または新たに専従者がいることになってからから2か月以内

- 専従者給与額を算入しようとする年の3月15日

この通りになります。

また、提出先は青色申告の届け出同様、居住地を管轄する税務署です。

6.おわりに

ここまで青色申告のメリットや条件、手続きの方法についてお伝えしました。青色申告は賃貸経営をして不動産所得を得ている人であれば必ずといっていいほど活用したほうがいい制度です。この記事の情報をもとに、お得なメリットを享受してくださいね。

コメント