不動産投資をしている投資家の皆さん、

「自分は税務調査には縁がない」と思っていませんか?

税務調査は、個人事業主の方や本業以外で一定以上の収入を得ている人なら、誰しもが受ける可能性があります。そのため、本業以外で家賃などの副収入を得ている不動産投資家、オーナーであれば、「税務調査の対象になる」というのは非現実的な話ではありません。

税務調査が行われる確率は法人で3.2%、個人で1.1%とかなり低いものになっていますが、世の中にはこれまで一度も税務調査を受けたことがない人もいれば、何度も税務調査を受けたことがある人もいます。

税務調査の目的は、正しく税金の徴収を行うことです。

もし、確定申告の内容にミスや不備があり、本来支払うべき税金が支払われていなかった場合、追加で税金の支払いを求められることになります。もちろん、悪意を持って申告内容をごまかすのは犯罪ですが、知識がなかった、またはうっかりしていた、という理由で追加徴税を受けるのは本意ではないですよね。

いつか来るかもしれない、またはすでに税務調査の通達が来ていて対策をしたい、安心して税務調査の日を迎えたいという方に向けて、調査でチェックされる項目や必要な準備について解説します。

目次

1.不動産投資で税務調査の対象になるのはどんな人?

不動産投資で一定以上の収入を得ている場合は、税務調査の対象になります。

中でも、特に税務調査を受けることになる可能性の高い人は、以下のような人です。

・売上が多い、事業規模が大きい個人と法人

・申告ミスを繰り返している人

普通に生活をしていると、税務調査とは縁がないという人も多いと思います。ですが、不動産投資をしてある程度の収入を得ていれば、誰でも税務調査の対象になる可能性があります。さらに、上記で挙げた特徴に当てはまる人は、特に税務調査の対象者として調査を受けることになる確率が高まります。その理由を見ていきます。

1.1.給与以外の収入(家賃収入)が20万円以上ある人

会社員などの本業の給与以外に、収入が20万円以上ある人は原則として税務調査の対象になります。本業以外の収入が20万円以上になると、確定申告をする必要が生じるのですが、これを怠ったり、必要な収入を計算していなかったりすると、税務調査が入ることがあります。

そもそも給与以外の収入が20万円以上であるにもかかわらず確定申告をしていない場合は、無申告加算税というペナルティを受けることがあります。不動産投資を行っていれば、家賃収入で年間20万円を超える方がほとんどですので、確定申告は怠らずに行いましょう。

1.2.収入が多い、事業規模が大きい個人と法人

1.1.給与以外の収入(家賃収入)が20万円以上ある人の中でも、売上や収入が多く、事業規模が大きい個人や法人も、税務調査の対象になりやすいです。サラリーマン投資のように、事業規模がそこまで大きくなければ、税務調査の対象になる可能性はいくらか低くなりますが、複数棟所有しているなど、不動産投資の事業規模が大きい場合は、ミスや不正があった時の額も大きくなりますので、税務調査の対象になりやすいです。

1.3.申告ミスを繰り返している人

過去の申告で、税務署からミスを指摘されたことのある人は、再びミスをすると税務調査の対象になりやすいです。申告する費用の額を誤るなどのミスが多いと、本来支払うべき税金が支払われないという場合もありますので、申告ミスを繰り返している人は、税務調査の対象になりやすいです。

よく起こりやすい申告ミスは下記の通りです。

・海外での不動産収入を算入していない

・医療費控除の計算に誤りがある

・扶養控除の計算に誤りがある

これらのミスは確定申告を行う際を防ぐことができますので、意識して注意しましょう。

2.税務調査は、所得の変動やお金の動きが激しい時に入ることが多い

税務調査には、実施されやすいタイミングがあります。

税務署では、3月の確定申告の時期が最も忙しく、7月に人事異動が行われることから、異動が落ち着いた8月から12月のタイミングで税務調査が行われるようです。基本的には、調査される対象となる確定申告を行った年の8月~12月に税務調査が来やすいと思っておくと良いです。

そして、特に「税務調査が入りやすい年」は、以下のような年です。

・不動産を売却した

・所得の変動が激しい

その背景を詳しく見てみます。

2.1.税務調査に入られやすいタイミング①不動産を取得した

不動産を取得した時には、数千万円もの資金が必要になることがあります。その資金をどうやって調達したのか、譲渡税などが発生していないか、などをチェックされることがあるため、不動産を取得したタイミングで税務調査が入ることがあります。

2.2.税務調査に入られやすいタイミング②不動産を売却した

不動産を売却した時には、譲渡所得に対する所得税・住民税を支払う必要がありますが、それが支払われているか確認するため、税務調査の対象になりやすいです。

不動産を売却した際にかかる税金は、こちらの記事で解説しています。ぜひご覧ください。

2.3.税務調査に入られやすいタイミング③所得の変動が激しい

急激に所得が増えた場合、支払う税金を減らそうと慌てて節税対策を行う人がいるためです。社会通念上、度を過ぎた節税をしてしまう場合があるため、調査官から目を付けられやすいタイミングです。反対に急激に所得が下がっている場合は、経費を水増しして申告している、または所得隠しをしている可能性があるため、目を付けられやすいです。

3.税務調査でチェックされる項目4つ

税務調査でチェックされる項目は大きく分けて4つあります。

以下のどれかに心当たりがあるのであれば、税務調査が来る可能性が高まります。うっかりミスで追加徴税を受けることにならないよう、しっかり確認しておきましょう。

・敷金、保証金の償却が処理されているか

・消費税分を申告しているか

・個人的な支出を経費計上していないか

3.1.計上する収入に漏れがないか

確定申告において、正しい計上がなされていることは大前提ですが、本来計上するべき収入に漏れがないかチェックされます。不動産投資において計上する収入としては家賃収入が基本になりますが、物件からの収入に含まれる自動販売機や駐車場からの収入も計上されているか、というところもポイントになります。

3.2.敷金、保証金の償却が処理されているか

敷金、保証金は、賃借人の入居時に預かり、退去する際に滞納分や修繕費を差し引いて返金するものです。こちらの申告はどのように行うのが正しいかというと、退去時に差し引いた分を収入として計上します。これが漏れなく申告しているかが、チェックされるポイントです。

3.3.消費税分を申告しているか

賃貸経営を行う上では、消費税がかかる取引とかからない取引があります。居住用のアパートやマンションなどの家賃、共益費、敷金、礼金などは非課税ですが、事業用に使用している建物の家賃は課税対象になります。また、管理会社に支払う管理費なども課税対象です。賃貸経営では、こうした消費税の考え方がややこしいので、申告に漏れがないか、厳しくチェックされています。

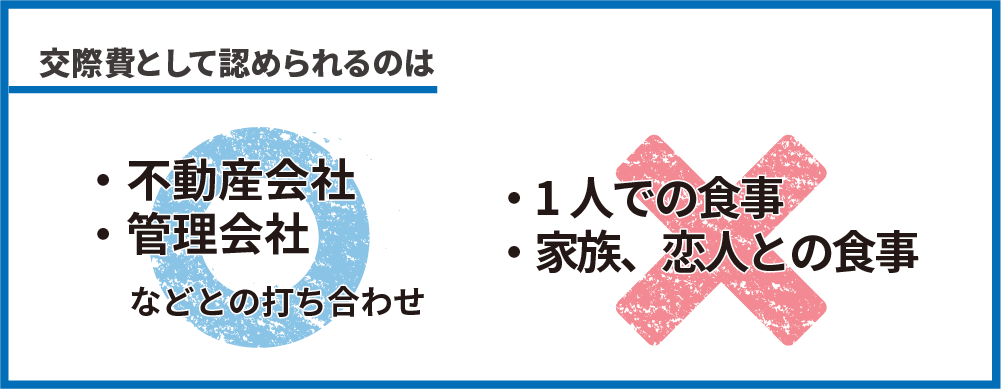

3.4.個人的な支出を経費計上していないか

個人的な支出として経費にできない支出で代表的なものは家族や友人などと行く個人的な「交際接待費」です。また法人を設立していて、家族や身内を従業員として給料を支払っている場合も注意が必要です。税務調査が入った時は、勤務形態なども確認されますので、勤務時間や業務内容に見合わない給料が支払われていてそれを経費としている場合は、調査官から指摘を受けることがあります。

不動産投資で認められる経費と認められない経費はこちらの記事で詳しく解説しています。

また、賃貸しているアパートの部屋にオーナー自身の子供などを住まわせている場合などは、家事按分をする必要があります。

4.ペナルティを受けないために~不動産投資の税務調査対策

ここまで、税務調査でチェックされるポイントを解説しましたが、申告漏れでペナルティ(追加徴税)を受けないようにするためには、しっかりと対策をしなくてはなりません。心構えとして、どのような対策が必要なのでしょうか。

4.1.チェックされる項目の内容に不備がないか確認する

確定申告をする際は、ミスなど不備がないように確認しましょう。中には、脱税を目的として悪意を持って収入をごまかそうとする人もいるため、収入の漏れがないか、消費税分を計上しているかなど、3章で紹介したチェック項目が問題なくクリアできているか確認することが大切です。

不動産投資家が確定申告をする際のポイントについては、こちらの記事で丁寧に説明をしています。

4.2.領収書などの証拠を残しておく

領収証は、一定期間保管しておくことが義務付けられています。保管期間は下記の通りです。

- 白色申告→5年間

- 青色申告→7年間

経費計上する支出の領収書を残しておくことで、税務調査の際に証拠として提出することができます。経費計上する支出の領収書があれば、それが個人用ではないことを証明できます。

4.3.収支のわかる通帳を不動産投資用と個人用で分ける

通帳を不動産投資用と個人用で分けることで、収入や支出が不動産投資によるものなのか、個人のものなのか一目で判別することができます。

4.4.不動産に強い税理士に確定申告の確認や立ち会いを依頼する

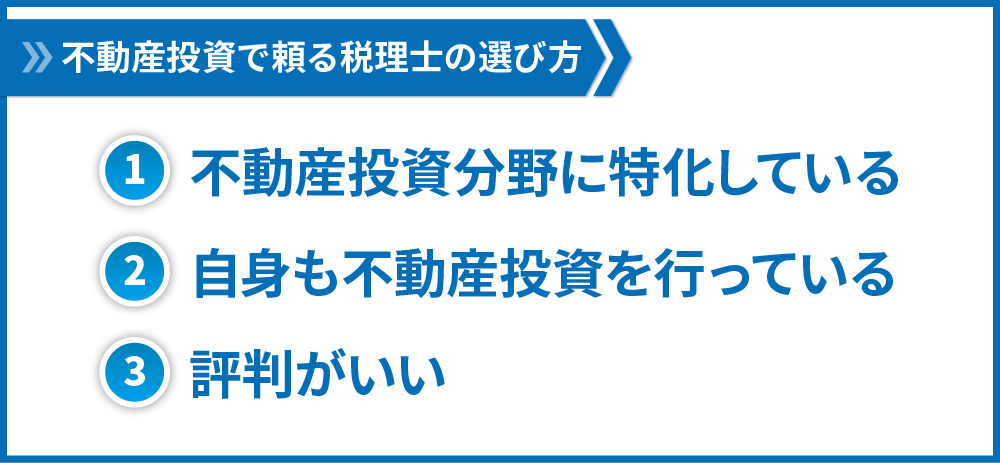

ミスや漏れがないか確認することが重要とはいえ、個人で確定申告をする場合、特に消費税の計算など複雑なものが多いため、自分では気づかないミスをしてしまっている可能性もあります。そのためプロである税理士に確認してもらう、また申告に立ち会ってもらうなど専門的な知識を持った人を頼ると安心です。

特に、不動産投資の場合、減価償却による節税など、税務署が厳しくチェックしている項目もありますので、不動産に強い税理士に依頼するのがおすすめです。特に、税理士を選ぶポイントとして下の3つの特徴を確認してみてください。

税理士を選ぶポイントについては、こちらの記事で詳しく紹介しています。

5.さいごに

今回は不動産投資をしているあなたが、受けることになるかもしれない税務調査について解説しました。前提として、確定申告ではミスをしないよう注意することが大切です。万が一、ミスをしてしまった時やミスを指摘され税務調査を受けることになった時に正しい修正ができるよう、記録を残すなどの対策を忘れずにしましょう。

コメント