「今保有している物件を売りませんか?」

「物件の売却時の税金で悩んでいませんか?」

不動産は売却して終わりではありません。売却したときには、分離課税という方式できちんと納税する義務が課されます。分離課税方式とは、普段あなたが受け取っている給与とは別の課税方式で、きちんと勉強しておかないと今保有している物件を売却しても、思っている通りの金額が手元に残せない可能性もあります。

本記事では、以下の5つのことについて紹介しています。

- 分離課税の仕組み

- 納税額の計算方法

- 居住用の特例

- 不動産の売却判断ステップ

- 売却しない場合にすべきこと

この記事でしっかり分離課税方式について勉強して、戦略的に物件を売却しましょう。

なお、この記事では、個人での不動産売却を想定しています。

目次

1.不動産売却時の所得(譲渡所得)は基本的に分離課税になる

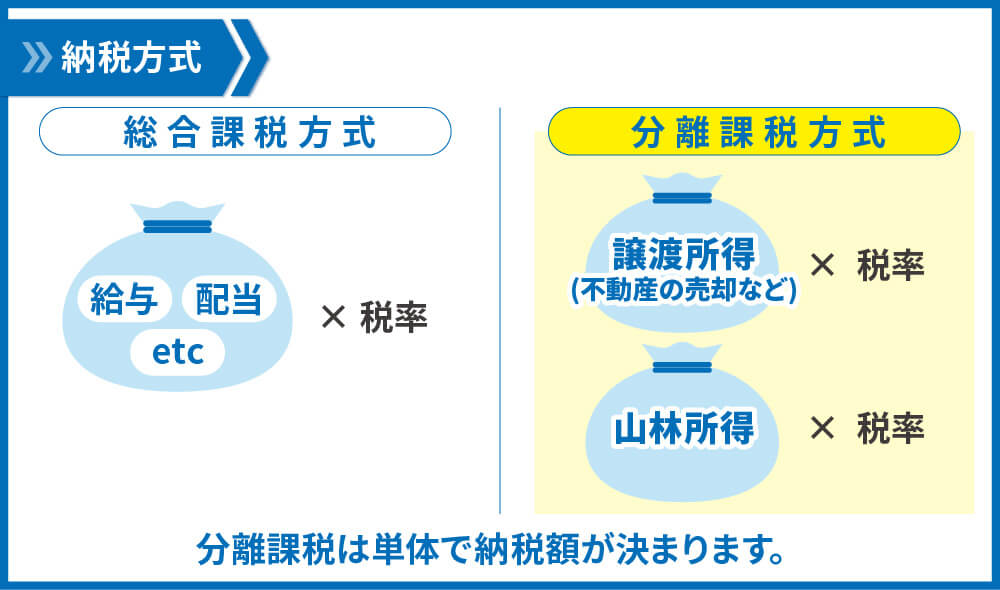

得られた所得に対して納税額を決めるとき、2つの課税方式があります。

- 総合課税方式

- 分離課税方式

総合課税方式は、給与所得や株の配当金などをすべて合算し、累進課税制度によって税率を決めています。そのため、不動産売却によって大きなお金を得た場合、総合課税方式で計算してしまうと、例年より大きな税率で納税をしなければなりません。それを防ぐために、一部の所得は分離課税方式で納税額を決めています。

分離課税とは、以下の2つの特徴を持った課税方式です。

- 土地や建物などを譲渡して得たお金など一部の所得に適用される

- ほかの所得とは合算せずに独自に税率をかけて納税額を決める

まとめると、分離課税方式は、土地・建物等及び株式等の譲渡所得や山林所得などの特定の所得を他の給与所得などと合算せず、独自の税率をかけて納税額を決める課税方式のことです。つまり、不動産を売却することは建物の譲渡に当たり、分離課税方式で所得に対する納税額を定めます。

納税額を決める基本的な式は次の通りです。

大きく分けるとたった2つの要素「所得金額」と「税率」で納税額が決まってしまいます。

では、あなたが大切に保有していた不動産を売却することで、できる限り多くのお金を手元に残すにはどうしたらよいでしょうか。

それは、2つの要素「所得金額」と「税率」の決まり方を知り、戦略的に売却をすることです。

次章以降で、所得金額の決まり方や物件の保有期間によって税率が変わること、さらにはあなた自身が住んでいた不動産を売却したときの特例などを説明いたします。特に、「不動産を売却するか」迷っているあなたの資産形成の助けとなれば幸いです。また、譲渡所得のうち、土地・建物等及び株式等以外の所得は分離課税方式ではないのでご注意ください。

2.不動産売却時の納税額は、「所得金額」と「税率」によって決まる

1章でもお話しした通り、納税額は「所得金額」と「税率」の掛け算によって決まります。それぞれの計算にややこしい部分がありますので、きちんと理解した上で、不動産の売却をしていきましょう。

所得金額は、お持ちの物件や仲介手数料によって、大きく変わります。つまり、あなたの置かれている状況によって大きく左右するのが、「所得金額」です。一方で、税率は物件の保有期間によってのみ変わります。

したがって、正しい知識を持ち、税率が低くなる期間まで物件を持っておくことで、納税額を小さくすることが出来ます。

売却をして、「こんなはずじゃなかったのに・・・」と後悔しないために、所得金額の計算方法や税率の変化などを理解して、売却のタイミングを考慮する、または最大限の利益を得るために管理会社等に相談するなどの手を打っていきましょう。

2.1.所得金額~物件の売却価格だけでは決まらない~

「所得金額=物件の売却価格」ではありません。

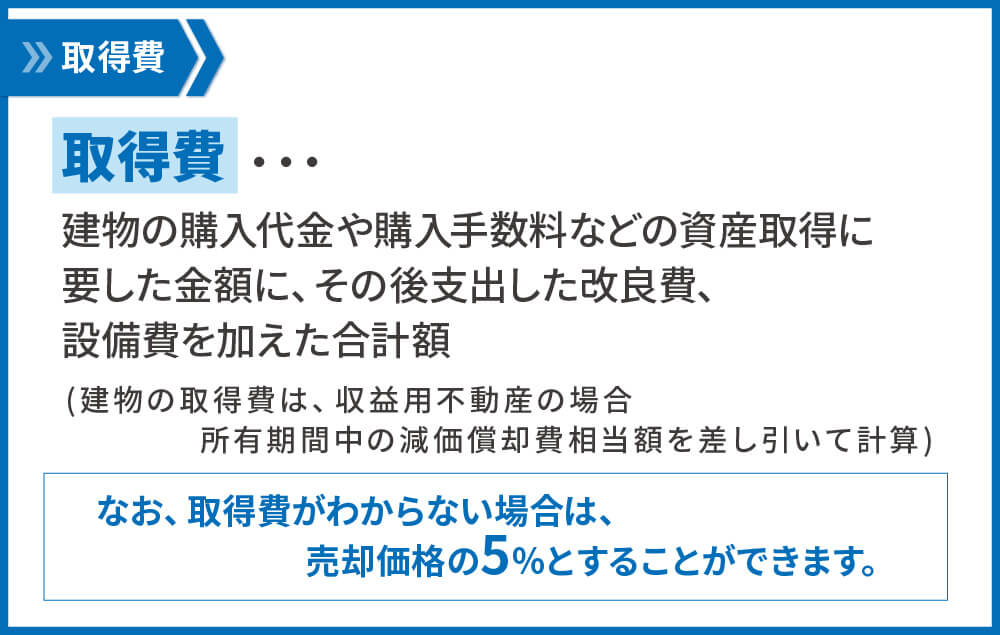

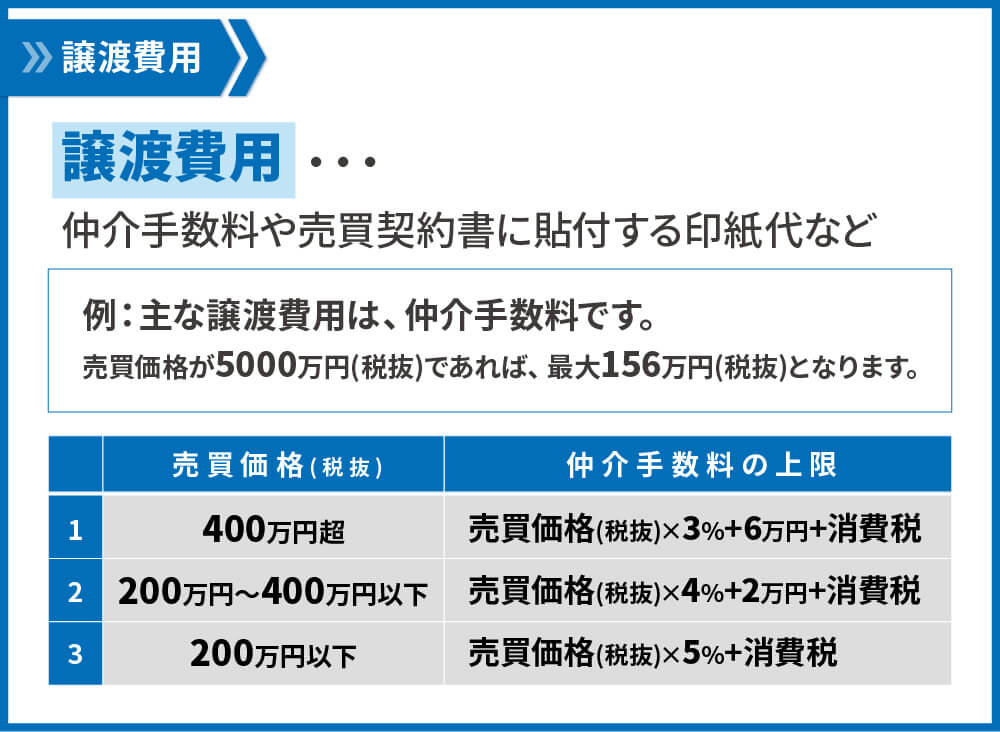

もちろん、売却価格も大事ですが、他にも重要視しなければならない要素が2つあります。それは、「取得費」と「譲渡費用」です。

実は「売却価格」から「取得費」と「譲渡費用」を差し引いたものが所得金額となります。

各要素の説明は次の通りです。

詳しくは、国税庁HPの「No.3258 取得費が分からないとき」をお読みください。

以下では、収益用不動産を購入した方の例を用いて、所得金額の計算方法を示します。

例えば、購入金額が1億円(うち、建物価格5000万円)で減価償却が終わった収益用不動産が1億円で売れた場合を考えてみます。このとき、譲渡費用が全部で400万円とします。このとき、所得金額は

(売却金額)1億円 –(購入金額)1億円 –(譲渡費用)400万円 = -400万円

ということではなく、保有している間に減価償却していた建物分5000万円が取得費から差し引かれることを考慮しなければなりません。したがって、実際には

(売却金額)1億円 –(取得費)5000万円 –(譲渡費用)400万円 = 4600万円

となり、4600万円に課税されます。

ここで「もし所得金額がマイナスになっても課税されるのか?」と疑問に思うかもしれません。所得金額はプラスとなった場合に課税対象となり、マイナスとなった場合には課税対象外となり、納税する必要はありません。

万が一あなたの住んでいる、もしくは住んでいた家を売って、所得金額がマイナスになった場合、損益通算や繰越控除などが使える可能性があります。詳しくは、3章をお読みください。

2.2.税率~保有期間で2倍の差が生まれる~

税率は約6年保有しているかどうかで大きく変わってきます。

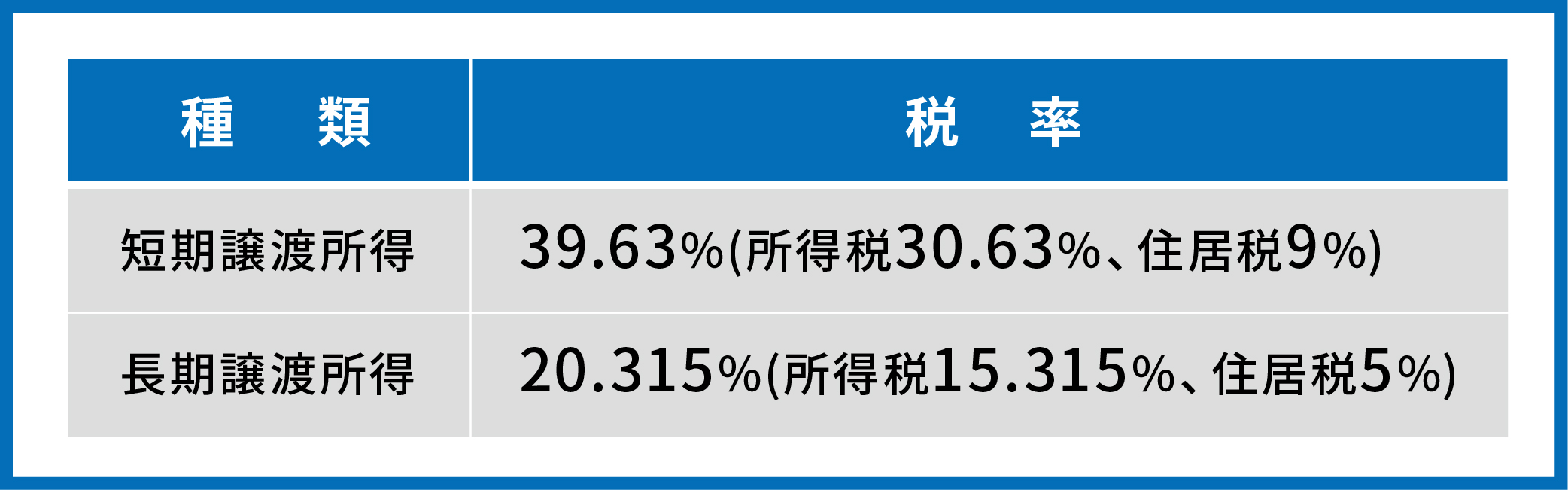

(※)2037年までは、復興特別所得税(基準所得税額×2.1%)が課されており、上記の税率に含まれています。

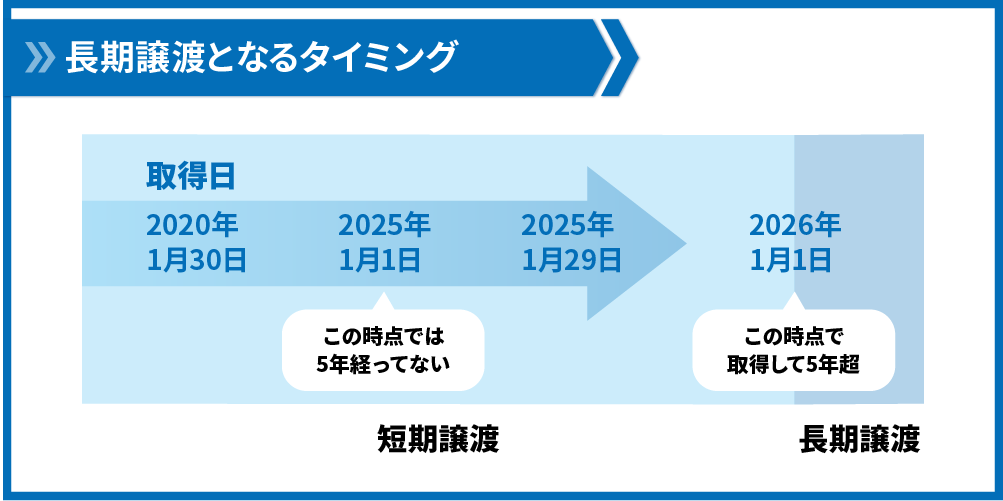

物件売却の年の1月1日において所有期間が5年間を超えていれば長期譲渡、5年以下であれば短期譲渡と判断します。物件売却日が基準になるわけではないので注意しましょう。また、物件を取得した日からの保有年数ではなく、取得した日から譲渡した年の1月1日までの年数で保有期間が計算されます。

例えば、2020年1月30日に不動産を購入していた場合は、以下の図のような考え方となります。

長期譲渡所得と短期譲渡所得では税率が約2倍違うので、長期で保有してから物件を売却したほうが、納める税金が小さくなる場合があります。例えば、譲渡所得が5000万円の物件が2つある場合を考えてみます。

1つは短期で売却するもの、そしてもう1つは長期で売却するものとします。これらが計算上、どちらも譲渡所得が5000万円だった場合、納税額は以下のようになります。

- 短期:5000万円× 39.63(%)= 約1950万円

- 長期:5000万円× 20.315(%)= 約1000万円

このように、保有期間が違うと譲渡所得額が同じでも950万円もの差が出てきます。

売却する際は、保有している物件の保有期間に注目してください。

3.居住用財産を売却して譲渡損失が発生した場合は、損益通算ができる可能性がある

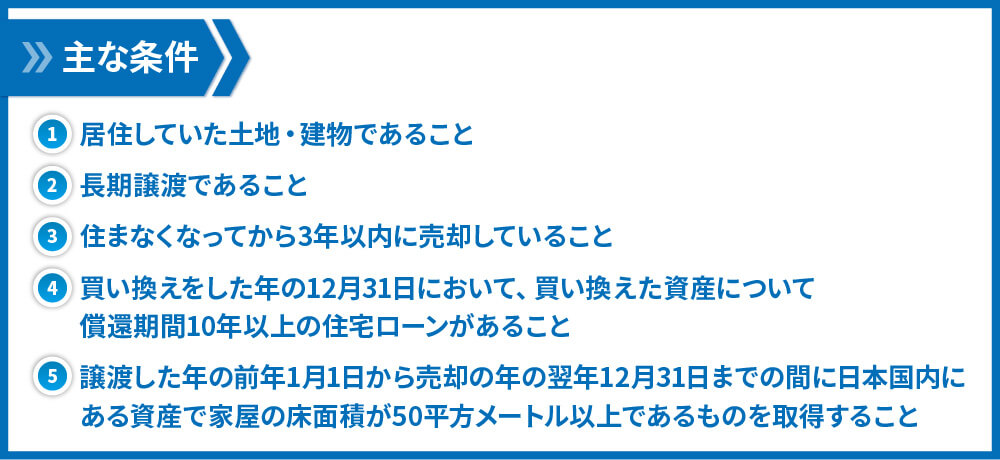

もし、今売却しようと考えている物件にあなたが住んでいる、もしくは住んでいたなら、譲渡所得のマイナス分を損益通算や繰越控除できる可能性があります。

損益通算とは赤字の所得を他の所得から差し引くことを言い、繰越控除とは損益通算をしても赤字が解消できずにマイナスになった場合に損失を翌年に繰り越して控除することを言います。

分離課税方式では原則として、損益通算や繰越控除を行うことはできません。

ただし、条件を満たしている居住用の物件を売り、譲渡所得がマイナスとなった場合のみ、これらが適用されます。

売却の結果、利益(譲渡所得)ではなく損失(譲渡損失)が発生した場合には、譲渡損失の損益通算及び繰越控除を利用することで、損失についてその年の給与や事業所得などの総合課税とみなされる所得金額から控除することができます。

さらに、損失が大きすぎて総合課税とみなされる所得金額から控除しきれない場合には、翌年以降3年までにわたって繰越で控除を利用することができます。

適用条件は以下の通りです。結果として所得税、住民税が安くなりますので、損失が出た場合には必ず確認しましょう。

上記の条件にあてはまる場合、特例を使って、なんとか損しないようにしましょう。

また、よくわからない方は不動産会社や弊社にご相談いただければ的確なお答えができます。

4.今、売却を検討されているあなたが確認すべき3つの項目

今、保有している不動産を売却したいですか?

分離課税の仕組み、所得金額の計算方法、税率の違いについて理解したあなたは、現在保有中の物件を売るかどうか悩んでいると思います。

- 「今売っても、損しないだろうか」

- 「どうせ売るなら、手元にたくさんお金が残ってほしい」

- 「売っていいのか、まだ持っておくほうがいいのかわからない」

そんなあなたが今すぐに取るべき行動を紹介します。

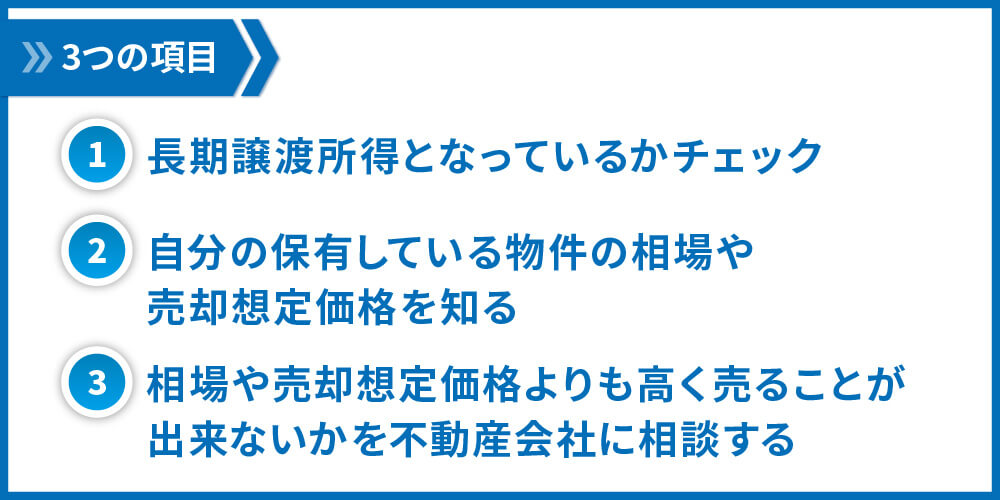

4.1.長期譲渡所得となっているかチェック

まずは税率が長期譲渡所得となっているかを確認しましょう。

2.2.でも解説した通り、分離課税方式では税率が長期譲渡所得か短期譲渡所得かで税率に約20%もの差が出てきます。所得金額が大きく税率も高い場合、納税額が大きくなってしまい、あなたの手元に残る金額が少なくなってしまいます。短期譲渡所得だと税率が高くなってしまいますので、今は不動産を売るのを控え、次に売りたいタイミングで物件の価値が上がるような施策を練ることが大切です。

不動産の出口戦略について、弊社では物件購入前にお客様の目的によって様々な戦略をご提案させて頂いており、その一部を以下の記事に記載しております。

すでに物件を保有しているとしても、有効な戦略もありますので、ぜひお読みください。

ただ、相続関連、本業の業績悪化や投資の業績悪化などの理由で緊急で物件を売りたい方はすぐに不動産会社に相談しましょう。

4.2.自分の保有している物件の相場や売却想定価格を知る

長期譲渡所得となっているなら、次は保有物件の相場や売却想定価格を知ることが大切です。税率が長期譲渡所得であっても、所得金額がマイナスになってしまえば元も子もありません。

また、ここで注意しなければいけないのは、ローン残債です。残債がある場合、完済しなければ物件を売却することはできません。ですので、物件の売却価格が残債よりも大きい、あるいは残債を自己資金で返済することができる状態でないと、売却することが難しいです。

そのため、本当に現在の状態で物件を売っていいのかを吟味し、決断しましょう。相場や想定価格を知った時には、「残債以上の金額になっているか」「所得金額がプラスになりそうか」を考えてください。

とは言っても、あなただけでは相場や売却想定価格を知ることは難しいと思いますので、効果的な方法を2つ紹介します。

- 不動産一括査定サイトを使う

- 不動産管理会社に相談する(不動産投資をされている方向け)

不動産一括査定サイトを使う

まずは、インターネットで無料かつ簡単に査定ができる一括査定サイトの紹介です。不動産一括査定サイトとは、複数の不動産買取業者さんがその物件に対して買取価格、つまり、あなたが不動産を売却する価格を算出してくれるサイトのことです。

複数の会社に査定を依頼することができるので、価格や会社の比較検討をすることが可能です。今すぐ一括査定サイトを使ってみたい方は「イエイ」を使ってみるのが良いでしょう。

イエイは、「サポートセンターの充実」「査定できる不動産種別が11種類」「提携不動産会社が1700社以上」「イエローカード制度で悪徳会社を排除」というメリットがあります。

しかし、一括査定サイトを使う上で気を付けるべきポイントは「あなたの予想していた価格よりも高かったからといって、すぐに飛びつかない」ということです。その価格よりも高く売れることもありますし、本当に今この値段で売却してもいいのかをきちんと見極めないと後になって後悔することだってあります。複数の査定結果をきちんと比較し、適正な価格を出しているか、さらには売却のタイミングを見極めましょう。

不動産管理会社に相談する

不動産投資をされている方向けとはなってしまいますが、査定サイトよりも良いのは、以前から繋がりのある管理会社へ依頼することです。エリアについても詳しいでしょうし、あなたの現状もわかっているので、売却の相談をしているときに今売るべきかどうかの判断も一緒になって考えてくれると思います。

もし、あなたが収益用不動産をお持ちで、「今の管理会社だと自分の想定している値段では売ることが出来ないな」と感じているなら、弊社にお任せください。

4.3.相場や売却想定価格よりも高く売ることが出来ないかを不動産会社に相談する

最後に、「今本当に売ってしまってもいいのか」「家賃アップをして数年後に売るべきか」などを不動産会社に相談して判断しましょう。

修繕をすることで賃料アップができるかもしれませんし、更地にすることで高い値が付く可能性もあります。ただ、物件の価値を上げるためには多額のお金が必要になる場合がありますし、絶対に価値が上がる保証もありませんので、工事や調査をする場合には必ず専門の知見を持っている会社に相談するべきです。

相場や想定価格を不動産会社に聞いている場合はそのままもっと高く売りたいことを伝えてみるのもいいでしょう。手間・時間・お金を投資し、不動産を購入・管理をしたのなら、売却をする際にも手元に残る金額が大きくなるように専門的な知識を持っている人たちに協力を求めてみませんか?

弊社もあなたがお困りの際には全力でサポートさせて頂きます。

5.もし売却をできそうにない場合に、あなたがとるべき行動

おそらくここまで本記事を読んでいるあなたは、現在保有している物件を売却するか悩んでいるのではないでしょうか。今回は不動産を売らないと決断されたなら、売却をして手元に多くのお金を残すためにするべき行動が2つあります。

売却価格を大きくする(保有中の物件の価値を高める)

収益用不動産の価値を高める一番の方法は、「物件の空室を失くすこと」と「家賃を上げること」です。

弊社の感覚値ではありますが、空室が2割ある物件に比べて、満室稼働である物件は0.3~0.5%程度利回りが低く(売却価格は高い)売れています。

例えば家賃5.5万円、全10戸の物件があり、空室2割で利回り5.5%、満室稼働で利回り5%の想定売却価格を考えて見ます。想定売却価格は空室があっても、満室だと仮定して計算します。

- 空室2割:5.5万円 × 10(戸) × 12(ヶ月) ÷ 5.5(%) = 12000万円

- 満室稼働:5.5万円 × 10(戸) × 12(ヶ月) ÷ 5(%) = 13200万円

このように、利回りが低くなると想定売却価格が上がります。満室経営を実現させるための対策をお知りになりたい方は、こちらの記事も合わせてお読みいただけますと幸いです。

また、家賃を上げることも収益用不動産の価値を高めることになります。例えば、賃料を1万円上げることは、利回り10%で売却するとして120万円高く売れることを意味します。

家賃を上げるための方法の一つとして、修繕があります。修繕とは、建物が破損したり悪くなったりした箇所を直すことを言います。例えば、汚れてしまったクロスを張り替えることや傷ついた床を補修することなどがあります。クロスを張り替えることで、部屋全体がきれいになり、家賃を上げることができる可能性があります。

持ち家としての物件で売却価格を大きくすることは難しいことが多いので、費用を抑える方向で行動してみてください。

売却にかかる費用を小さくする

売却にかかる費用はあなたが思っている以上に多くかかってきます。

例えば、仲介手数料や印紙税などがこれに当たります。特に大きな金額が仲介手数料で、例えば自分が住んでいたマンションを5000万円で売却する場合には、170万円程度かかることもあります。こちらは、交渉や売り先によって、大幅に減らすことや、なくすことも可能となってきます。

かかる費用を小さくしたいと考えていらっしゃる方は、こちらの記事も合わせてお読みいただけますと幸いです。

さいごに

不動産売却に伴う所得金額は、分離課税方式にて納税額が決まり、特に長期譲渡所得かどうかで税率が大きく変わってきます。売却をする際にもいろいろと気を付けることがありますので、ぜひ売却時に取るべき3つの行動を実践し、資産形成の助けになればと思います。

コメント