「節税について相談したいけれど、どこに相談すればいい?」

このような疑問をお持ちではないでしょうか。

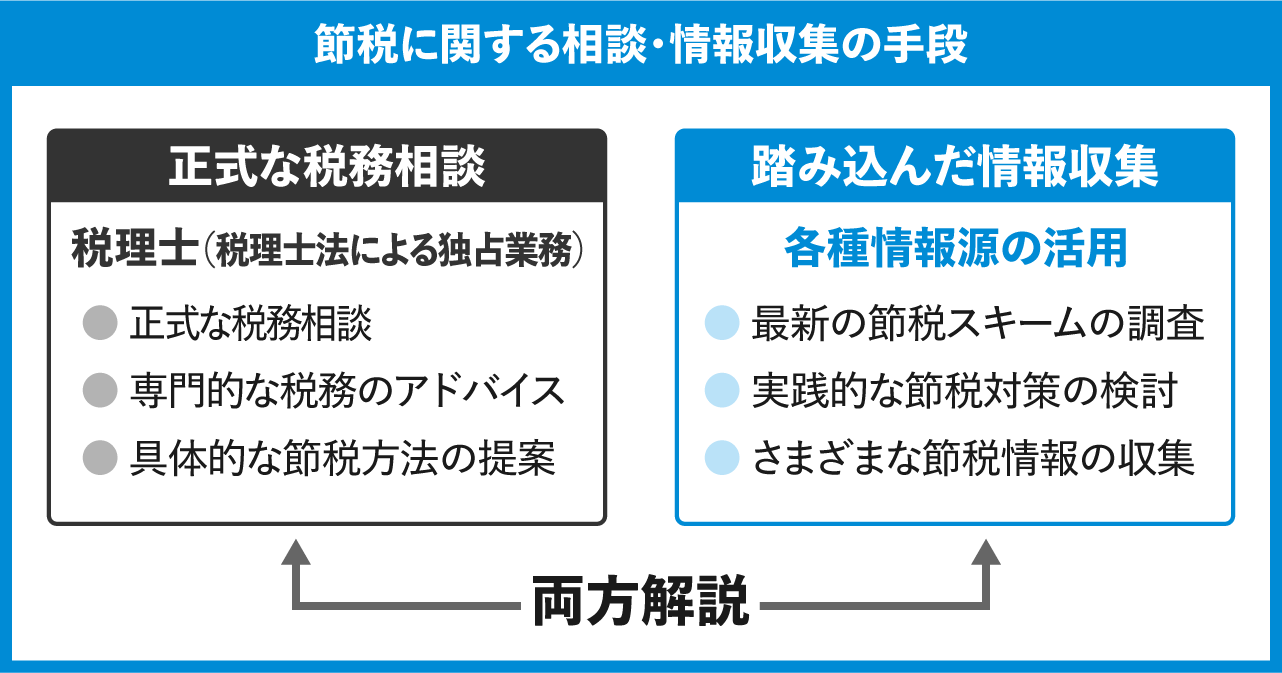

結論からいえば、「税理士」となります。そもそも、法律で税務相談は税理士の独占業務と定められており、税理士への相談が基本となります。

一方、税理士に正式に相談したいというより、

「最新の節税スキームや、自分がやるべき節税対策について、ネット上だけではわからない踏み込んだ情報収集をしたい」

というニーズをお持ちの方も多いでしょう。

そこで本記事では、税務相談ができる税理士の窓口と、踏み込んだ情報収集に適した情報源の両方を解説します。

ご自身のニーズに合わせた節税情報を集めるためにお役立てください。

目次

1. 税理士に節税相談するための4つの窓口

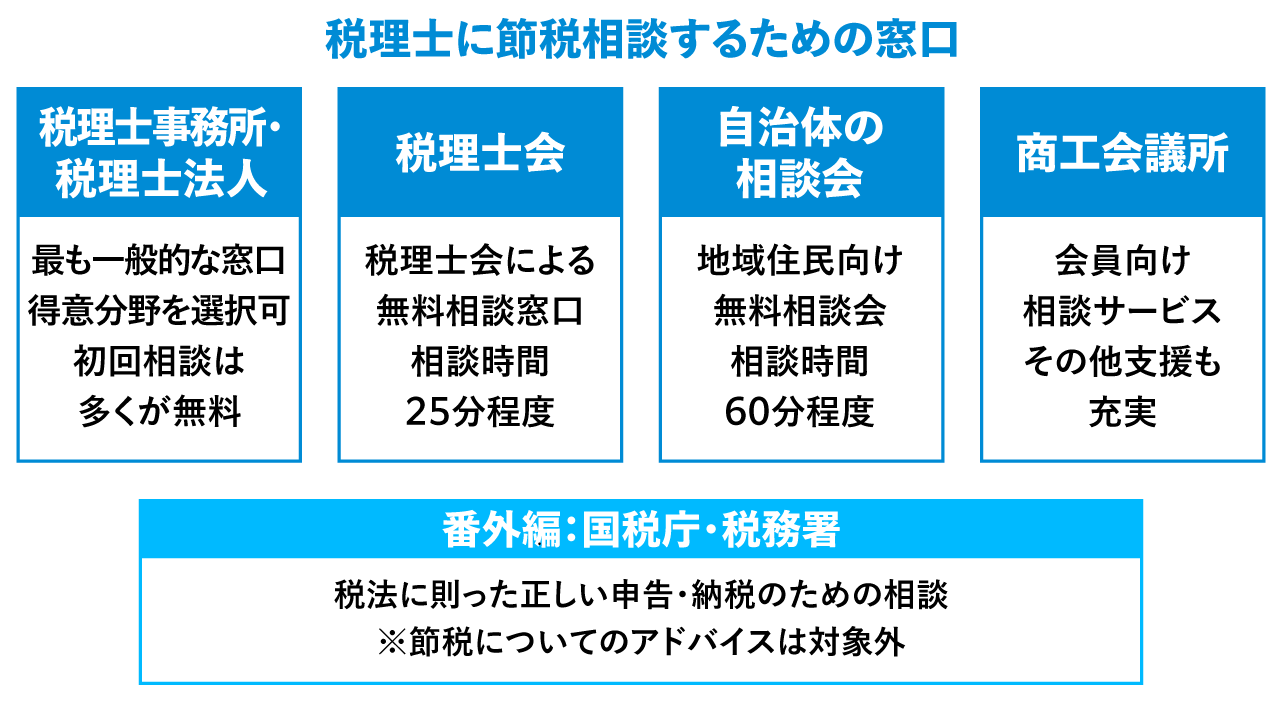

まずは、税理士に税務相談をしたいときに、どこへ相談すればよいのか、見ていきましょう。大きく分けて4つの選択肢があります。

1.税理士事務所・税理士法人

2.税理士会

3.自治体の相談会

4.商工会議所

1.1. 税理士事務所・税理士法人

1つめは「税理士事務所・税理士法人」です。

税理士事務所や税理士法人は、節税相談で最もポピュラーな窓口です。インターネット上でも街中でも、「○○税理士事務所」「税理士法人○○」といったサイトや看板を見かける機会は多いのではないでしょうか。

税理士事務所と税理士法人の違いは、以下のとおりです。

- 税理士事務所:基本的に1人の税理士が経営している個人事業

- 税理士法人:2人以上の税理士が所属している法人

税理士事務所や税理士法人を選ぶときには、自分が相談したい節税の種類(例:相続税、法人税、海外資産など)に強みがありそうなところを複数ピックアップして相談を申し込むとよいでしょう。

多くの税理士事務所・税理士法人は、初回相談は無料で受け付けています。電話・対面・オンラインなどから選べるのが主流です。

税理士の探し方がわからない場合は、まずは日本税理士会連合会の「税理士情報検索サイト」にて、検索してみるとよいでしょう。地域や依頼内容などから検索できます。

1.2. 税理士会

2つめは「税理士会」です。

税理士会とは、税理士法によって定められた特別法人で、全国の国税局の地域ごとに15の税理士会が設立されています。各税理士会には、地域の税理士・税理士法人が会員として所属しています。

税理士会には、税理士会の税理士が相談に応じる無料相談窓口が設置されており、管轄地域の居住者や在勤者が対象とされています(管轄地域外からの相談を受け付けている税理士会もあります)。

たとえば、以下は東京税理士会の無料相談案内からの引用(一部抜粋)です。

● 開設日…月~金(祝日等を除く)

● 開設時間…午前10時~午後4時(正午~午後1時までを除く)

● 開設場所…東京税理士協同組合会館内(〒151-0051 渋谷区千駄ヶ谷5-11-1)

● 相談方法

【電話相談】専用ダイヤル 03-3356-7137

電話相談は予約制ではありません。

【面接相談・オンライン相談】

ご希望の場合は、以下「面接相談・オンライン相談の予約はこちら」よりご予約ください。

● 相談時間…25分以内

出典:東京税理士会「納税者支援センター|相談窓口のご案内」

注意点としては、時間が限られているため、具体的な節税対策の立案までは難しい場合があります。本格的に節税対策に取り組む際は、税理士を見つけて依頼することをおすすめします。

1.3. 自治体の相談会

3つめは「自治体の相談会」です。

市区町村などの自治体で、税理士による無料の税務相談会が実施されていれば、積極的に活用しましょう。住民であれば誰でも利用できます(その地域の在勤者も利用できる場合があります)。

前述の税理士会の相談と比較すると、相談時間が長く設定されている傾向です。以下は、渋谷区の税務相談の引用(一部抜粋)です。

● 相談日…第2・第3・第4水曜日(電話相談可)

● 相談時間…60分間

● 相談内容…所得税、相続税、贈与税など税金に関すること

● 相談員…税理士

● 相談対象者…区在住または在勤の人

出典:渋谷区・ポータル「税務相談 | くらしに関する相談先」

1.4. 商工会議所

4つめは「商工会議所」です。

商工会議所は、地域の企業や事業者の支援を行う組織です。会員企業向けの税務相談サービスを提供しています。各地の商工会議所が提携する税理士が相談に乗ってくれます。

会員資格のない方は基本的には利用できませんが、会員であれば、商工会議所の税務相談は心強い味方です。

なお、商工会議所では、税務相談以外にも、法律・労務・金融・IT支援・特許商標・登記など、さまざまな相談窓口が設置されています。また、相談以外のサービスも充実しています。

会員になるには加入金と年会費が必要で、金額感は加入金3,000円・年会費10,000円〜(規模などによる)です(東京商工会議所の場合。参考:東京商工会議所「入会受付 資料請求 加盟加入申込」)。

事業を営む法人・個人事業主の方であれば、入会を検討するのもよいでしょう。全国の商工会議所は、日本商工会議所の「商工会議所検索」にて検索できます。

1.5. 番外編:国税庁・税務署

最後に番外編として、国税庁や税務署にも相談窓口が設置されています。電話相談のほか、予約して税務署に来所する面談での相談も可能です。

電話番号などは、国税庁の「税についての相談窓口」に掲載されていますので、ご確認ください。最寄りの税務署は「税務署の所在地などを知りたい方」にて調べられます。

国税庁や税務署へ相談する際の注意点としては、「節税(納税額をできるだけ減らしたい)」の希望に対しては、アドバイスが期待できないことです。

得られるのは、税法に則って、正しく申告したり納税したりするための助言です。国税庁や税務署は、確定申告の方法がわからないときや、税法の解釈で迷ったときなどに適した相談先となります。

以上、ここまでの話をまとめておきましょう。

続いて以下では、踏み込んだ情報収集先をご紹介します。

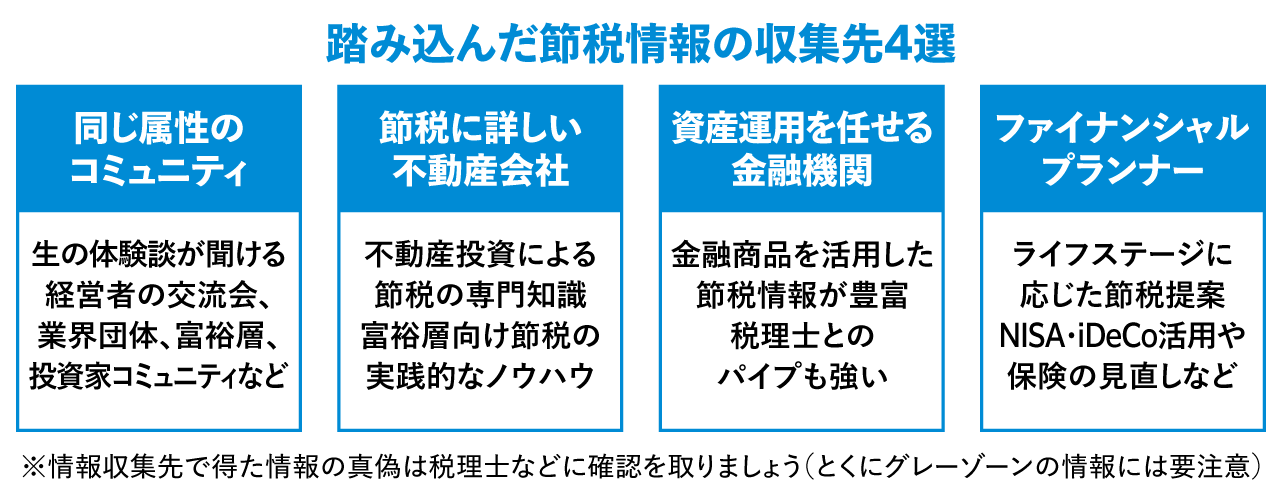

2. 踏み込んだ節税情報の収集先としておすすめの4選

続いて、一般的な節税対策にとどまらない、実践的な節税情報を集めるために適している収集先を4つ、ご紹介します。

1.自分と同じ属性の人たちのコミュニティ

2.節税に詳しい不動産会社

3.資産運用を任せている金融機関

4.ファイナンシャルプランナー(FP)

2.1. 自分と同じ属性の人たちのコミュニティ

1つめは「自分と同じ属性の人たちのコミュニティ」です。

“節税に関する最新の生の声” を聞けるのが、同じ属性の人が集まるコミュニティの魅力です。

たとえば、会社経営者なら、経営者のコミュニティに行くと、ほかの経営者たちが今どのような節税対策をしているのか、生々しい体験談を聞けるでしょう。

属性別コミュニティの例

- 経営者

経営者の交流会や商工会議所の部会など、経営者が集う場に参加しましょう。節税対策の体験談を交換できるほか、信頼できる税理士の口コミ情報も入手できます。 - 同業者

業界団体や同業者組合など、同じ業界で働く人々の集まりに顔を出してみましょう。業界特有の節税ノウハウや、税制改正の影響などについて情報交換できます。 - 個人投資家

不動産投資や株式投資のコミュニティでは、投資を通じた節税の知見が豊富です。オフ会やセミナーに参加すれば、節税効果の高い投資手法や、投資に強い税理士の紹介を受けられるでしょう。 - 子育て世代・マイホーム購入者

子育てサークルやマイホーム購入者の集いなどに参加すれば、教育費や住宅ローン控除など、ライフステージに応じた節税テクニックを教えてもらえるかもしれません。先輩世代の体験談は参考になります。 - 富裕層・資産家

資産家向けのセミナーや勉強会では、相続対策や事業承継など、富裕層・資産家ならではの節税術について学べます。資産運用のプロも集まる場なら、運用を通じた節税のヒントを得られるでしょう。 - 相続当事者

相続税の節税は、早めの対策が肝心です。相続税の申告経験者が多くいる場所に顔を出せば、実践的なノウハウが聞ける機会があるかもしれません。

フランクな情報交換の場だからこそ、裏技的な手法や一般に知られていない節税スキームの話を聞ける機会もあるでしょう。

ただし注意点としては、真偽不明の情報やグレーゾーン(脱税のリスクがある)情報が混ざっている可能性があります。最終的な判断は、税理士などの専門家に相談して慎重に行うことが大切です。

2.2. 節税に詳しい不動産会社

2つめは「節税に詳しい不動産会社」です。

不動産投資は、富裕層にとって王道の節税対策ともいえます。多くの富裕層と取引がある不動産会社は、実践的な節税の知見を豊富に備えているものです。

弊社(武蔵コーポレーション)は、収益不動産の資産運用に特化した会社のため、多数の資産家・富裕層の方々のサポートをしています。よって、節税に関する知見は豊富にあります。

※ 節税情報は記事にもまとめています。一例として以下を参考にご覧ください。

「不動産投資を利用して節税したい」という方には、無料で投資相談を行っていますので、ぜひご活用ください。

「類似した境遇の方が、どのような節税対策をしているか?」

「最近、流行している節税スキームはどのようなものか?」

など、現場でなければわからない情報のシェアが可能です。お気軽にご相談ください。

2.3. 資産運用を任せている金融機関

3つめは「資産運用を任せている金融機関」です。

日頃から付き合いのある銀行や証券会社は、意外と頼りになる節税情報の宝庫です。節税に熱心な富裕層が多数取引しているからです。

不動産会社が不動産投資に関連する節税情報を持っているように、金融機関は金融投資などに関連する節税情報を持っていることが多いものです。

資産運用を切り口に、担当者に節税対策についてアイデアを尋ねてみるとよいでしょう。

また、顧客の資産管理をしている金融機関の担当者は、節税のプロである税理士と太いパイプを持っていることが多くあります。

「金融商品による節税対策を熟知した税理士を紹介してほしい」といったニーズに応えられるケースが多いので、相談してみましょう。

2.4. ファイナンシャルプランナー(FP)

4つめは「ファイナンシャルプランナー」です。

ライフプランの設計を通じて資産形成をサポートする専門家であるファイナンシャルプランナー(FP)のなかには、節税に造詣の深い人もいます。

とくに以下のようなケースは、FPの得意分野です。

- ライフステージごとの節税

新社会人・結婚・出産・マイホーム購入・子育て・介護・退職など、ライフステージの節目では、税に関する知識をアップデートする必要があります。各ステージで利用できる控除や税制優遇をFPに教えてもらいましょう。 - NISAやiDeCoを活用した節税

資産形成の専門家であるFPは、NISAやiDeCoといった資産にまつわる税制優遇制度は専門分野といえます。どう活用すればいいか迷っているときには、相談してみましょう。 - 保険の有効活用

生命保険料控除といった、保険を活用した節税テクニックは、FPはよく知っていることが多いでしょう。加入中の保険の見直しや新たな保険商品の選定で、さらなる節税が実現するかもしれません。

ファイナンシャルプランナーの選び方については、日本FP協会の「信頼できるFPの選び方」が参考になります。

以上、4つの情報収集先をご紹介しました。

自分の求める節税の分野によって、必要な情報を集めるために役立てましょう。

3. 節税の相談をする際の4つのポイント

最後に、節税の相談をするときに留意したいポイントを4つ、お伝えします。

とくに、時間制限のある相談サービスを利用する際には、ポイントを押さえて時間を有効活用することが大切です。

1.相談内容を具体的にする

2.必要な資料を準備する

3.早めに相談をスタートする

4.複数の専門家の意見を聞く

3.1. 相談内容を具体的にする

1つめのポイントは「相談内容を具体的にする」です。

「節税したい」という漠然とした要望では、的を射たアドバイスは得られません。収入や支出の状況、資産内容、将来の予定などを具体的に伝えることが重要です。

相談内容を具体化するためのチェックリスト

- 年収や事業収入の金額

収入の種類と金額は節税方法の選択に直結します。給与所得・事業所得・不動産所得など、収入源ごとの内訳を明確にしましょう。 - 支出の内訳

事業経費・医療費・教育費・保険料など、支出項目ごとの金額を整理しておくと、各種控除制度の適用可能性を探りやすくなります。 - 所有している資産

現預金・株式・投資信託・不動産など、どのような資産をどの程度保有しているのかを把握できると、資産運用面での節税の余地がないかチェックできます。 - ライフプランや家族構成

結婚・出産・住宅購入・老後の生活など、人生の節目となるイベントの予定を共有し、ライフステージに合った節税対策の提案を受けられるようにしましょう。 - 過去の納税状況

確定申告の有無や、過去に受けたことのある税務調査の指摘事項など、税務署とのこれまでのやりとりを説明しておくと、トラブルを未然に防げるアドバイスがもらえるでしょう。

なお、「何を・どの程度、開示するか?」を、相談相手の信頼度に応じて調整することも大切です。安易に何でも話してしまうのは、得策ではありません。

ただし、相談相手が税理士であれば、税理士法によって守秘義務が定められていますので、安心して相談できます。不動産会社の場合も、宅建業法に基づき、守秘義務が課せられています。

3.2. 必要な資料を準備する

2つめのポイントは「必要な資料を準備する」です。

具体的な相談内容を税理士などに説明する際には、客観的な証拠となる資料を用意しておくとよいでしょう。口頭の説明だけでは、情報が不十分だったり、誤解を与えたりするリスクがあるからです。

節税相談に必要な資料の例

- 確定申告書の控え

収入や所得の種類、適用済みの控除項目などを確認するための基礎資料となります。過去数年分あると、経年変化も把握できます。 - 源泉徴収票

会社員なら、給与収入と年末調整の状況を示すために必須の資料です。副収入があれば、それもわかるように準備しましょう。 - 帳簿

自営業者の場合は、確定申告に使った帳簿の控えがあるとよいでしょう。 - 納税通知書

固定資産税や自動車税の納税通知書があれば、それらの節税対策を検討するきっかけになります。

必要書類は、相談内容に応じて税理士などから指定されるケースもあります。事前に問い合わせて、過不足のないよう準備しておくと、スムーズに相談が進められます。

3.3. 早めに相談をスタートする

3つめのポイントは「早めに相談をスタートする」です。

確定申告の時期になって慌てて、節税相談をしようとする人も多いのですが、それでは十分な節税効果は望めません。計画的に節税を進めるには、事前準備が欠かせないからです。

節税相談に適したタイミング

- ライフイベントの前後

独立開業・転職・結婚・住宅購入・退職など、人生の節目を迎える前後は、今後の節税対策を検討するチャンスです。イベント発生の数カ月〜1年前から相談を始めるとよいでしょう。 - 各種控除制度の改正時

税制改正で各種控除の内容が変わることがあります。改正内容を知り、適用の可否を検討するために、早めに相談しておくことをおすすめします。 - 事業拡大・縮小の検討時

事業を行っていて、規模の変更を考えているなら、それに合わせた節税対策の見直しが必要です。設備投資の時期や資金調達の方法など、節税に直結する意思決定のために、早めに専門家の意見を聞いておきましょう。

節税対策は、早く始めれば始めるほど選択肢が広がります。税制優遇のある制度の中には、期限が設けられているものもあるので注意が必要です。

「もっと早く相談していれば」という後悔をしないためにも、節税対策はスピード感を持って取り組みましょう。

3.4. 複数の専門家の意見を聞く

4つめのポイントは「複数の専門家の意見を聞く」です。

節税対策は、ひとつの方法に決めつける必要はありません。たとえば、信頼できる税理士から提案された方法についても、別の専門家の意見を聞いてみるのは賢明な選択です。

複数の専門家の意見を聞くメリット

- アドバイスの妥当性の確認

信頼している専門家のアドバイスでも、ときには見落としがあるかもしれません。別の専門家の意見を参考にすれば、アドバイスの適正さを客観的に判断できます。 - 新たな視点の発見

専門家によって得意分野が異なるように、物事の見方も十人十色です。複数の専門家の意見を総合的に判断すれば、より最適な節税方法を編み出せる可能性があります。 - リスク管理の徹底

節税効果を重視するあまり、税務署から指摘を受けるリスクの高い方法を選んでしまうことがあります。複数の専門家の意見を聞くことは、リスクを抑えた節税対策に役立ちます。

複数の専門家から情報を収集することは、リスクヘッジのための重要なプロセスです。さまざまな情報を収集して、最終的な判断は自分で下す姿勢が大切だといえます。

4. まとめ

本記事では「節税相談」をテーマに解説しました。要点をまとめておきましょう。

税理士に節税相談するための窓口として、以下を解説しました。

1.税理士事務所・税理士法人

2.税理士会

3.自治体の相談会

4.商工会議所

5.番外編:国税庁・税務署

一般的な節税対策にとどまらない、実践的な情報収集には以下がおすすめです。

1.自分と同じ属性の人たちのコミュニティ

2.節税に詳しい不動産会社

3.資産運用を任せている金融機関

4.ファイナンシャルプランナー

節税の相談をする際のポイントは以下のとおりです。

1.相談内容を具体的にする

2.必要な資料を準備する

3.早めに相談をスタートする

4.複数の専門家の意見を聞く

有益な情報をうまく収集して、自分に合った節税対策を見つけていきましょう。

コメント