「年収が上がっても、半分くらい税金で持っていかれるんでしょ?」

「国のために働いているようなもんだよね」

と、サラリーマンの嘆きの声を聞いたことも、あるいは漏らしたこともあるでしょう。

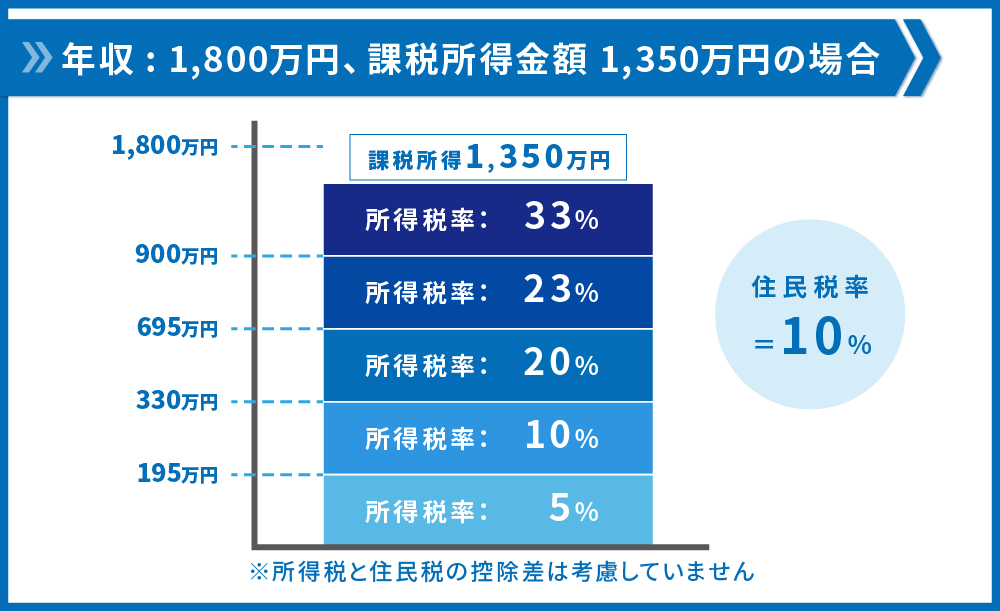

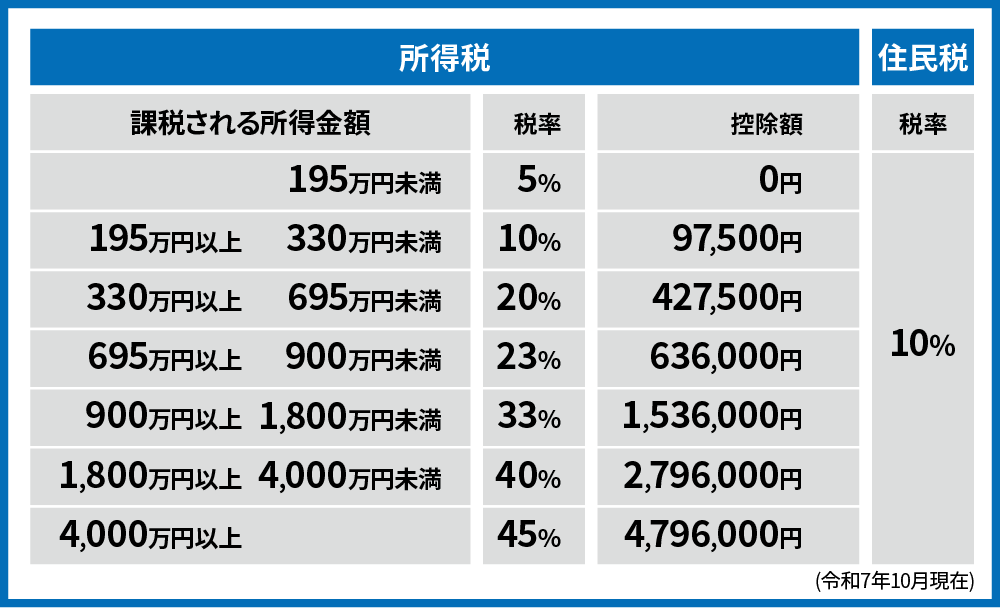

実際に、テレビや雑誌でよく見る所得税・住民税の税率表はこのように記載されています。

見てみると、1800万円以上の方で50%が税金で持っていかれているような気がします。サラリーマンの方であれば、せっかく出世して管理職や役員に上り詰めても、これほど税金で取られるとなるとやる気をなくす…という方もいらっしゃるのではないでしょうか。

しかし、実際には違います。例えば年収が1800万円だったとして、半分の900万円が税金で持っていかれているわけではありません。

後で、一定の条件の下で年収と税金が一覧できる早見表を載せますが、その条件下では、年収が1800万円の人の所得税・住民税の合計は合わせて約450万円で、年収の4分の1程度でしかないのです。

これは所得税の累進課税制度をよく理解していないためにおこる勘違いなのですが、年収が何万円であろうと、例えば195万円までの部分は所得税率5%、195万円~330万円の部分は所得税率10%…というように変わらないのです。あくまで所得税率、住民税率の合計が50%になるのは課税所得(年収ではありません)の内1800万円~4000万円の部分のみだという事を理解しましょう。

また、先ほど「課税所得(年収ではありません)」という言い方をしましたが、「控除」という税金を減らすための制度があり、年収(所得)から各種の控除を引いた後の数字を課税所得と呼び、それに税率をかけるため、実際には多くの方が思っているほど税金が高くない、というのが実情です。

この記事では、まず年収と手取りの早見表をお見せします。次に、「半分が税金になってしまう」というのはどの程度の年収なのかこの記事で分かるようにお伝えします。

【関連記事】

1.年収、手取りの早見表

実際の年収と手取りの関係は年齢や家族構成、経済状況やその年の行動によって異なるのですが、とりあえず下記の条件で概算した年収、手取りの早見表をこの下に記載しています。

- 会社に勤めるサラリーマン

- 所得のない配偶者、子どもなど扶養親族なし

- 給与所得控除、基礎控除、社会保険料控除のみを考慮

- 千の位で四捨五入

もっと自分の状況に合わせて条件を変えてみたい、という方のためには、3章で計算シミュレーションを準備していますので、そちらもご利用してみてください。

また、実際に年収から引かれる要素(税金、社会保険料)がどのように計算されるのかについて興味のある方は、こちらの記事をご覧ください。

| 年収 | 所得税 | 住民税 | 社会保険料 | 手取り | 手取り率 |

|---|---|---|---|---|---|

| 200 | 3 | 6 | 29 | 163 | 81% |

| 210 | 3 | 7 | 30 | 179 | 81% |

| 220 | 3 | 7 | 32 | 178 | 81% |

| 230 | 4 | 8 | 33 | 186 | 81% |

| 240 | 4 | 8 | 35 | 193 | 81% |

| 250 | 4 | 9 | 36 | 201 | 80% |

| 260 | 4 | 9 | 37 | 209 | 80% |

| 270 | 5 | 10 | 39 | 217 | 80% |

| 280 | 5 | 11 | 40 | 224 | 80% |

| 290 | 5 | 11 | 42 | 232 | 80% |

| 300 | 6 | 12 | 43 | 240 | 80% |

| 310 | 6 | 12 | 45 | 248 | 80% |

| 320 | 6 | 13 | 46 | 255 | 80% |

| 330 | 6 | 13 | 47 | 263 | 80% |

| 340 | 7 | 14 | 49 | 271 | 80% |

| 350 | 7 | 14 | 50 | 279 | 80% |

| 360 | 7 | 15 | 52 | 286 | 79% |

| 370 | 8 | 16 | 53 | 294 | 79% |

| 380 | 8 | 16 | 55 | 301 | 79% |

| 390 | 8 | 17 | 56 | 309 | 79% |

| 400 | 9 | 18 | 57 | 317 | 79% |

| 年収 | 所得税 | 住民税 | 社会保険料 | 手取り | 手取り率 |

| 410 | 8 | 18 | 59 | 325 | 79% |

| 420 | 9 | 19 | 60 | 332 | 79% |

| 430 | 9 | 20 | 62 | 340 | 79% |

| 440 | 10 | 20 | 63 | 347 | 79% |

| 450 | 11 | 21 | 65 | 354 | 79% |

| 460 | 11 | 22 | 66 | 361 | 79% |

| 470 | 12 | 22 | 68 | 368 | 78% |

| 480 | 13 | 23 | 69 | 376 | 78% |

| 490 | 13 | 24 | 70 | 383 | 78% |

| 500 | 14 | 24 | 72 | 390 | 78% |

| 510 | 15 | 25 | 73 | 398 | 78% |

| 520 | 15 | 25 | 75 | 405 | 78% |

| 530 | 16 | 26 | 76 | 412 | 78% |

| 540 | 17 | 27 | 78 | 419 | 78% |

| 550 | 17 | 27 | 79 | 426 | 78% |

| 560 | 18 | 28 | 80 | 434 | 77% |

| 570 | 19 | 29 | 82 | 441 | 77% |

| 580 | 15 | 29 | 83 | 452 | 78% |

| 590 | 16 | 30 | 85 | 459 | 78% |

| 600 | 18 | 31 | 86 | 466 | 78% |

| 年収 | 所得税 | 住民税 | 社会保険料 | 手取り | 手取り率 |

| 610 | 19 | 31 | 88 | 472 | 77% |

| 620 | 20 | 32 | 89 | 479 | 77% |

| 630 | 22 | 33 | 90 | 485 | 77% |

| 640 | 23 | 33 | 92 | 492 | 77% |

| 650 | 24 | 34 | 93 | 499 | 77% |

| 660 | 26 | 35 | 95 | 505 | 77% |

| 670 | 27 | 35 | 96 | 511 | 76% |

| 680 | 29 | 36 | 98 | 518 | 76% |

| 690 | 30 | 37 | 99 | 524 | 76% |

| 700 | 32 | 38 | 101 | 530 | 76% |

| 710 | 33 | 38 | 102 | 537 | 76% |

| 720 | 35 | 39 | 103 | 543 | 75% |

| 730 | 36 | 40 | 105 | 549 | 75% |

| 740 | 38 | 41 | 106 | 556 | 75% |

| 750 | 39 | 41 | 108 | 562 | 75% |

| 760 | 41 | 42 | 109 | 568 | 75% |

| 770 | 42 | 43 | 111 | 574 | 75% |

| 780 | 44 | 44 | 112 | 581 | 74% |

| 790 | 45 | 45 | 113 | 588 | 74% |

| 800 | 47 | 45 | 113 | 595 | 74% |

| 年収 | 所得税 | 住民税 | 社会保険料 | 手取り | 手取り率 |

| 810 | 49 | 46 | 114 | 602 | 74% |

| 820 | 50 | 47 | 114 | 608 | 74% |

| 830 | 52 | 48 | 115 | 615 | 74% |

| 840 | 54 | 49 | 115 | 622 | 74% |

| 850 | 56 | 50 | 116 | 629 | 74% |

| 860 | 57 | 51 | 116 | 636 | 74% |

| 870 | 59 | 52 | 117 | 643 | 74% |

| 880 | 61 | 53 | 117 | 649 | 74% |

| 890 | 63 | 53 | 118 | 656 | 74% |

| 900 | 65 | 54 | 118 | 662 | 74% |

| 910 | 67 | 55 | 119 | 669 | 74% |

| 920 | 69 | 56 | 119 | 676 | 73% |

| 930 | 71 | 57 | 120 | 682 | 73% |

| 940 | 73 | 58 | 120 | 689 | 73% |

| 950 | 75 | 59 | 121 | 696 | 73% |

| 960 | 76 | 60 | 121 | 702 | 73% |

| 970 | 78 | 61 | 122 | 709 | 73% |

| 980 | 78 | 62 | 122 | 718 | 73% |

| 990 | 80 | 63 | 123 | 724 | 73% |

| 1000 | 82 | 64 | 123 | 731 | 73% |

| 年収 | 所得税 | 住民税 | 社会保険料 | 手取り | 手取り率 |

| 1050 | 93 | 69 | 126 | 762 | 73% |

| 1100 | 104 | 73 | 129 | 794 | 72% |

| 1150 | 115 | 78 | 131 | 826 | 72% |

| 1200 | 118 | 83 | 134 | 865 | 72% |

| 1250 | 134 | 88 | 136 | 892 | 71% |

| 1300 | 149 | 92 | 139 | 919 | 71% |

| 1350 | 165 | 97 | 142 | 946 | 70% |

| 1400 | 181 | 102 | 144 | 973 | 70% |

| 1450 | 196 | 107 | 147 | 1000 | 69% |

| 1500 | 212 | 111 | 149 | 1027 | 68% |

| 1550 | 228 | 116 | 152 | 1055 | 68% |

| 1600 | 243 | 121 | 155 | 1081 | 68% |

| 1650 | 259 | 125 | 158 | 1108 | 67% |

| 1700 | 275 | 130 | 158 | 1136 | 67% |

| 1750 | 291 | 135 | 158 | 1165 | 67% |

| 1800 | 308 | 140 | 159 | 1193 | 66% |

| 1850 | 324 | 145 | 159 | 1222 | 66% |

| 1900 | 341 | 150 | 159 | 1250 | 66% |

| 1950 | 357 | 155 | 159 | 1279 | 66% |

| 2000 | 374 | 160 | 159 | 1307 | 65% |

| 年収 | 所得税 | 住民税 | 社会保険料 | 手取り | 手取り率 |

| 2100 | 399 | 170 | 160 | 1371 | 65% |

| 2200 | 439 | 180 | 160 | 1421 | 65% |

| 2300 | 479 | 190 | 160 | 1471 | 64% |

| 2400 | 519 | 200 | 160 | 1520 | 63% |

| 2500 | 559 | 210 | 161 | 1570 | 63% |

| 2600 | 605 | 222 | 161 | 1612 | 62% |

| 2700 | 658 | 234 | 161 | 1646 | 61% |

| 2800 | 698 | 244 | 162 | 1696 | 61% |

| 2900 | 738 | 254 | 162 | 1746 | 60% |

| 3000 | 778 | 264 | 162 | 1796 | 60% |

| 3100 | 817 | 274 | 163 | 1846 | 60% |

| 3200 | 857 | 284 | 163 | 1896 | 59% |

| 3300 | 897 | 294 | 163 | 1946 | 59% |

| 3400 | 937 | 304 | 163 | 1995 | 59% |

| 3500 | 977 | 314 | 164 | 2045 | 58% |

| 3600 | 1017 | 324 | 164 | 2095 | 58% |

| 3700 | 1057 | 334 | 164 | 2145 | 58% |

| 3800 | 1097 | 344 | 165 | 2195 | 58% |

| 3900 | 1136 | 354 | 165 | 2245 | 58% |

| 4000 | 1176 | 364 | 165 | 2295 | 57% |

| 年収 | 所得税 | 住民税 | 社会保険料 | 手取り | 手取り率 |

| 4100 | 1216 | 374 | 166 | 2344 | 57% |

| 4200 | 1248 | 384 | 166 | 2402 | 57% |

| 4300 | 1293 | 394 | 166 | 2447 | 57% |

| 4400 | 1338 | 404 | 166 | 2492 | 57% |

| 4500 | 1383 | 414 | 167 | 2537 | 56% |

| 4600 | 1428 | 424 | 167 | 2582 | 56% |

| 4700 | 1472 | 434 | 167 | 2627 | 56% |

| 4800 | 1517 | 444 | 168 | 2672 | 56% |

| 4900 | 1562 | 454 | 168 | 2716 | 55% |

| 5000 | 1607 | 464 | 168 | 2761 | 55% |

| 5500 | 1831 | 514 | 170 | 2986 | 54% |

| 6000 | 2056 | 563 | 171 | 3210 | 53% |

| 6500 | 2280 | 613 | 173 | 3434 | 53% |

| 7000 | 2504 | 663 | 174 | 3658 | 52% |

| 7500 | 2729 | 713 | 176 | 3883 | 52% |

| 8000 | 2953 | 763 | 177 | 4107 | 51% |

| 8500 | 3177 | 813 | 179 | 4332 | 51% |

| 9000 | 3402 | 863 | 180 | 4556 | 51% |

| 9500 | 3626 | 912 | 182 | 4780 | 50% |

| 10000 | 3850 | 962 | 183 | 5004 | 50% |

| 年収 | 所得税 | 住民税 | 社会保険料 | 手取り | 手取り率 |

| 10500 | 4075 | 1012 | 185 | 5229 | 50% |

| 11000 | 4299 | 1062 | 186 | 5453 | 50% |

| 11500 | 4523 | 1112 | 188 | 5677 | 49% |

| 12000 | 4748 | 1162 | 189 | 5902 | 49% |

| 12500 | 4972 | 1211 | 191 | 6126 | 49% |

| 13000 | 5196 | 1261 | 192 | 6350 | 49% |

| 13500 | 5421 | 1311 | 194 | 6575 | 49% |

| 14000 | 5645 | 1361 | 195 | 6799 | 49% |

| 14500 | 5869 | 1411 | 197 | 7023 | 48% |

| 15000 | 6094 | 1461 | 198 | 7248 | 48% |

| 年収 | 所得税 | 住民税 | 社会保険料 | 手取り | 手取り率 |

単位:万円

※令和3年9月現在の制度で概算しています。目安としてお使いください。

2.いくら稼いだら年収の半分が税金になるのか?

まずは冒頭の答えを見ていきましょう。

実際の年収と手取りの関係は年齢や家族構成、経済状況やその年の行動によって異なるのですが、とりあえず

- 会社に勤めるサラリーマン

- 所得のない配偶者、子どもなど扶養親族なし

- 給与所得控除、基礎控除、社会保険料控除のみを考慮

- 千の位で四捨五入

という条件で見ています。

2.1.半分が税金になる年収

上記の条件で計算すると、半分が税金で取られてしまう年収は約1億4000万円となります。内訳はこのような形です。

- 年収…1億4000万円

- 所得税…約5645万円

- 住民税…約1361万円

- 所得税、住民税の合計…約7006万円

- 社会保険料…約195万円

- 手取り…約6799万円

非常に非現実的な数字が出てきましたね。サラリーマンでこれほどの年収があるという方はほとんどいないのではないかと思っています。

ちなみに、国税庁発表の統計年報によると、2018年に給与所得を主として1億円以上の収入があった人が7948人いたことが分かっています。日本のサラリーマンが5000万人ほどいますので、年収が1億円以上の方は0.01%ほどの割合です。

2.2.手取りが半分になる年収

先ほどは所得税、住民税の合計額にターゲットを絞って、半分が税金になる年収を見てみました。ただ、その場合の手取りは6800万円ほどと、年収の半分と比べて微妙に少なくなっているような印象です。

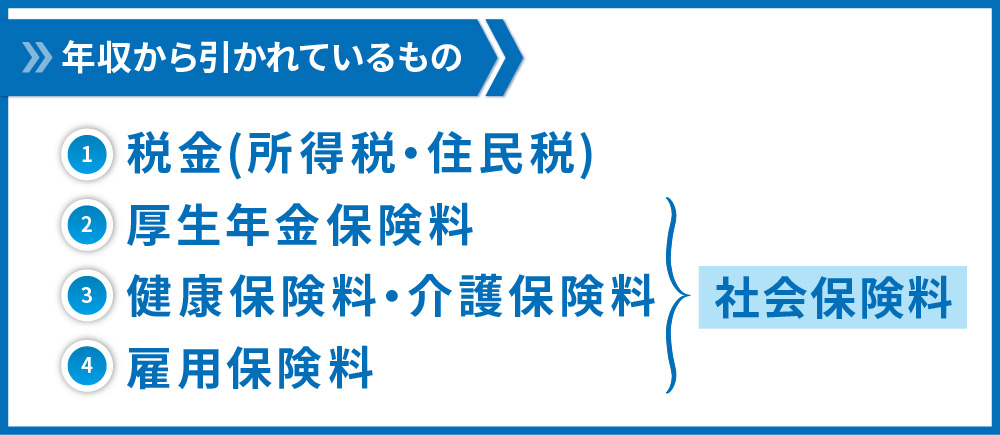

これは、年収から手取りになるまでに、税金以外にも社会保険料が引かれているからです。社会保険料も、給与明細を見ながら「かなり大きな負担だな…」と感じている方もいると思います。

社会保険料も考慮し、「手取りになるまでに年収の半分が引かれてしまう」年収は、先ほどと同条件で概算すると1億円ほどとなります。こちらも、先ほどの1億4000万円と比べれば少ないですが、それでもかなりの地位のサラリーマンでない限りはこれほど貰うのは難しいのではないでしょうか。

ちなみにこの時の内訳は次のようになります。

- 年収…1億円

- 所得税…約3850万円

- 住民税…約962万円

- 社会保険料…約183万円

- 手取り…約5004万円

3.年収、税金のシミュレーション

1章で載せた早見表は、配偶者の有無や子供の数を固定しているので、実際のご自分の状況とは異なる、という方もいらっしゃると思います。

- 所得控除の種類は一部のみ反映

- 税額控除は反映なし

という条件ですが、配偶者と子供についてだけ、自分の条件に合わせて計算できるようにフォームを用意しましたので、興味のある方は利用してみてください。数字を記入していただくのは★のついている最初の4項目だけで大丈夫です。所得税、住民税の額は、一番下に計算結果が出るようになっています。

4.所得税の計算方法

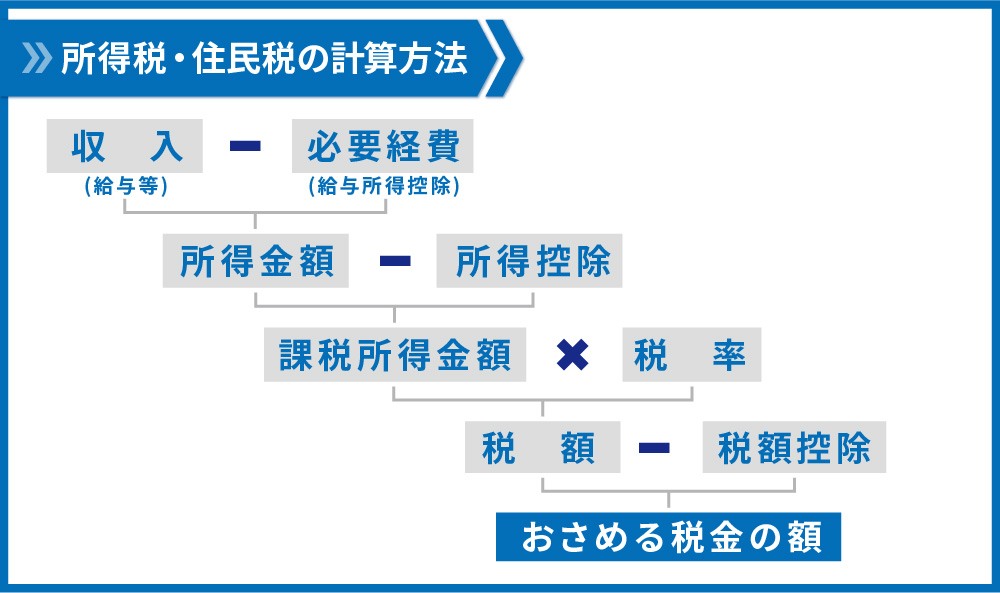

皆さんにとって一番聞き馴染みのあるのは、所得税、住民税だと思います。一般的なサラリーマンにとってはこの2つの税金、基本的な計算方法は同じで、以下のように計算していきます。

最後に、計算シミュレーションツールを用意していますので、実際の税額を知りたいという方はぜひ利用してください。

収入は、いわゆる年収(総支給額)の事ですが、他にも聞き慣れない言葉がありますので、紹介していきます。

所得金額は収入-給与所得控除

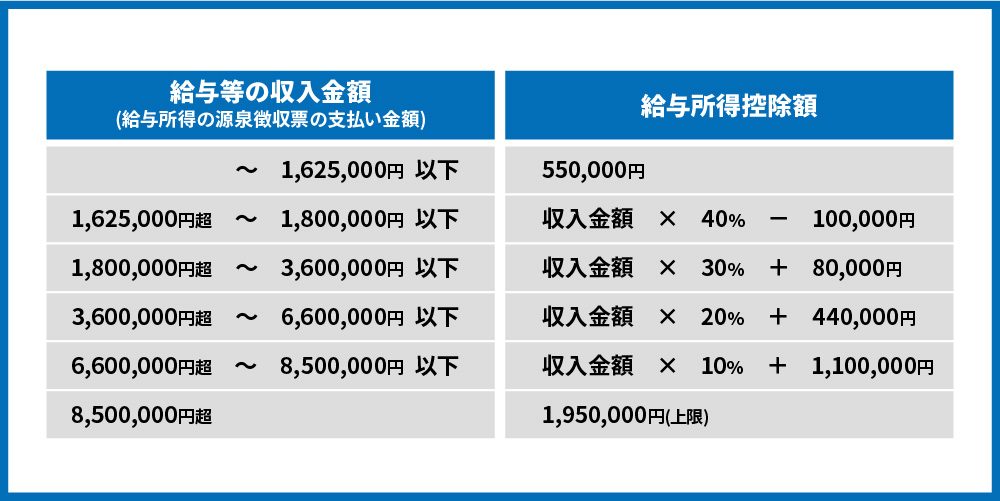

サラリーマンで、副業などを行なっていない場合は、所得金額=給与所得となります。給与所得は、収入から給与所得控除を引くことで計算できます。

給与所得控除は、収入金額に応じて以下の表のように決まります。

(令和4年5月現在)

(令和4年5月現在)

ここで一つずつ計算しなくても、後で計算シミュレーションがあるので、そこで一気に計算ができます。

給与所得控除とは、事業運営における「必要経費」のようなものだと考えてください。会社などで事業を行うと、売上から必要経費を色々と計上していきますが、どんな経費がどれだけ計上されたかどうかは会社ごとに違います。しかしサラリーマンが職場に行き、業務をしてお給料をもらう上での必要経費の額は、収入に応じて国が定めている、というわけです(実際に月々サラリーマンが行う経費精算とは意味合いが違うので、注意しましょう)。

課税所得金額は所得金額-所得控除

所得金額が出たら、実際に税率をかけるための課税所得金額を出していきます。ここでは所得控除を引いていきます。

所得控除とは、税金を納める人の個人的な経済事情を、税金の計算に反映させるためのものです。

同じ収入の人だとしても「養わないといけない子供がいる」「医療費が高い」「家族のために生命保険に入っている」など、経済的な事情は皆さん異なりますよね。それを税金の計算に反映させようというのが、所得控除の主旨です。

所得控除は、全部で15種類あります。各控除についてそれぞれ解説していると長くなってしまうので、本記事では解説はしませんが、主な控除については計算シミュレーションに反映させています。

各控除の額についてですが、所得税の計算に使用する控除額と住民税の計算に使用する控除額が、異なることがあります。例えば年収500万円のサラリーマンの基礎控除は、所得税の計算時には48万円であるのに対し、住民税の計算時には43万円となります。一緒ではないので、注意する必要があります。

サラリーマンの方は、会社が年末調整をしてくれるので、改めて所得控除を申請する必要はありません。しかし医療費控除、雑損控除、寄付金控除の3つについて所得控除を受けるためには、必ず確定申告をしないといけないので、覚えておきましょう。

税額は、課税所得金額に税率をかけて出す

ここまで計算して、所得税計算用の課税所得金額、住民税計算用の課税所得金額がそれぞれ出たことになります。ここに、それぞれ税率をかけて税額を出します。

・所得税

所得税は累進課税です。課税所得金額が多くなればなるほど、税額も多くなるようにできています。以下の表に従って計算しましょう。

この他に、復興所得税額というものも現在制度があり、所得税額の2.1%が上乗せされて徴収されています。

・住民税

住民税は、累進課税ではありません。課税所得金額に一律の税率(基本は10%)で計算する「所得割」と、課税所得金額に関係なく一律の税額(基本は5000円)の「均等割」があり、その合計額となります。所得割は10%、均等割は5000円というのが基本ですが、住んでいる場所によっては異なる場合もあります。差はそれほど大きくありませんが、気になる人は自治体のHPなどで確認すると良いでしょう。

実際に納める税金の額は、税額から税額控除を引いて出す

税額が決まったら、そこから税額控除を引いて納める税金の額が決まります。各種の税額控除に関する説明は本記事では差し控えますが、主に以下のようなことがあった際は、税額控除が発生する可能性がありますので、詳細を調べて確定申告しましょう。

- 寄付をしたとき

- 自然災害や盗難、横領の被害に遭ったとき

- 株式投資などによる配当金を受け取ったとき

- 住宅を購入したとき

5.まとめ

いかがでしたでしょうか。税金の割合が思ったより多かったという方も、少なかったという方もいらっしゃると思います。今回は税金や、それに社会保険料を加えた総額に着目しましたが、年収1500万円くらいから、年収が100万円増えても手取りは50万円程度しか増えない、という状態が続くので、このような方にとっては「半分は国のために働いているようなものだ」という印象も、あながち間違いではないかも知れません。

もしこの記事を読んで「税金を抑える方法を知りたい!」と強く感じた方は、次の記事も併せてご覧ください。

年収が増えることになったときや、転職するときなどに、こちらの記事や早見表を参考にして、新たな生活を思い描くのに役立てくれれば、とても嬉しく思います。

コメント