「投資で節税したいけど、どんな方法があるのかわからない……」

このように感じている方は多いのではないでしょうか。

近年、投資による資産形成に関心が高まっています。と同時に「税負担への不安」も大きくなっています。

じつは、投資に関する節税対策は、知識を身につけて能動的に実行しないと、大きな損をすることになりかねません。

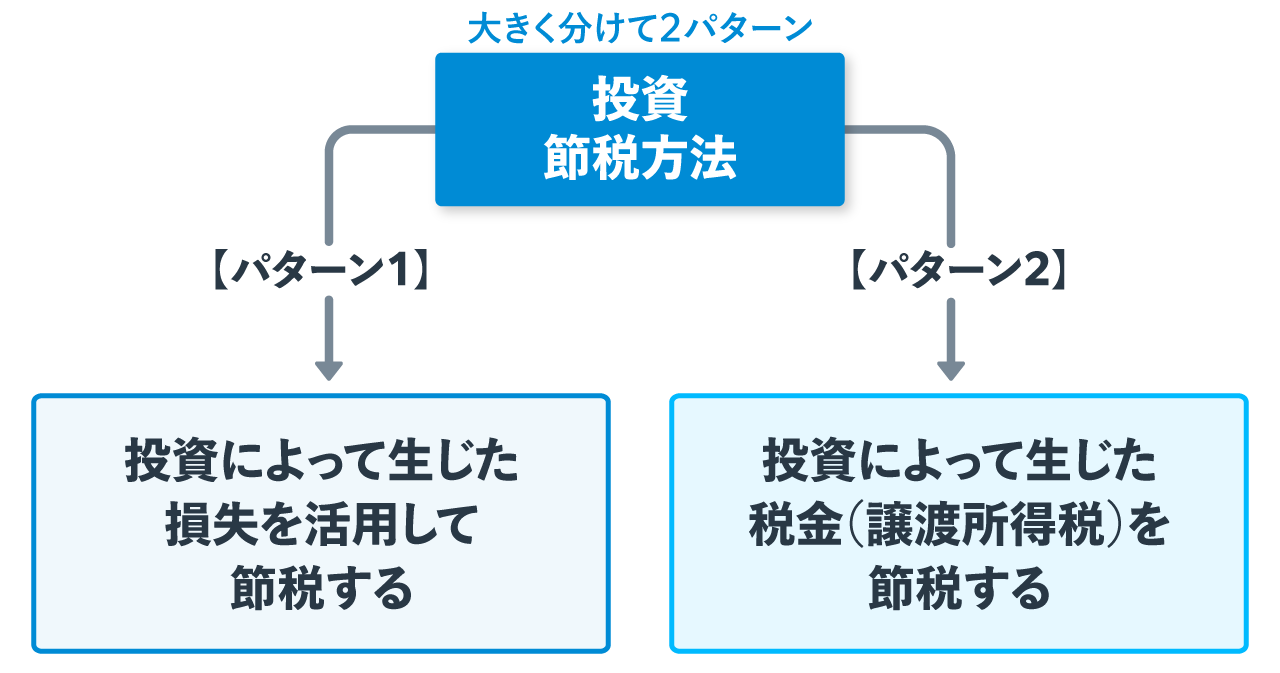

本記事では、大きく分けて2パターンある投資による節税方法を解説します。

1つめは投資によって生じた損失を活用して、給与所得などに課税される税金を節税する方法、2つめは投資によって得た売却益に課税される税金を節税する方法です。

とくに、前者の投資を活用して節税する手法は、高所得者である富裕層の方は知っておくべき知識です。

知識がないばかりに損をすることがないように、本記事で学んでいきましょう。

目次

1. 【パターン1:概要】投資によって生じた損失を活用して節税する

冒頭でも触れたとおり、投資によって節税できる基本的なアプローチは、大きく分けて2つあります。

【パターン1】投資によって生じた損失を活用して節税する

【パターン2】投資によって生じた税金(譲渡所得税)を節税する

1つめのパターンから、仕組みを概観していきましょう。

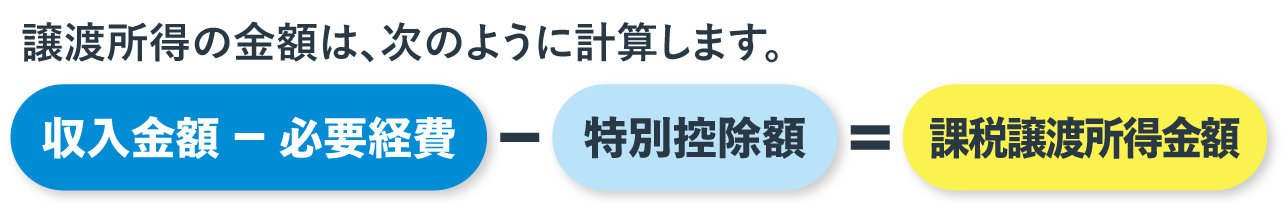

1.1. 総合課税と分離課税

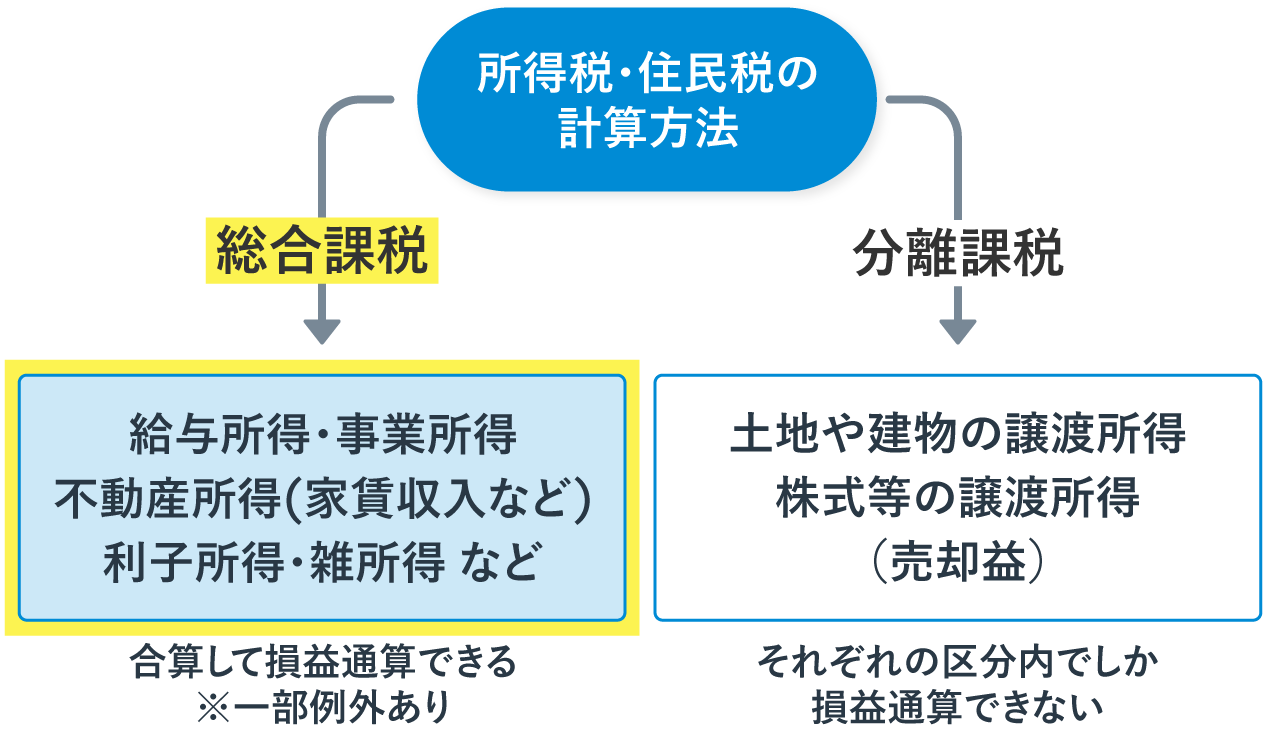

仕組みを理解するためには、「総合課税」と「分離課税」について知っておく必要があります。

- 総合課税:給与所得・事業所得・不動産所得など、さまざまな所得を合算して課税される方式です。

- 分離課税:不動産や株式等の譲渡所得(売却益)に対し、ほかの所得と分離して課税される方式です。

【パターン1】の節税アプローチは、上記の「総合課税」の仕組みを利用するものです。

1.2. 総合課税の所得は損益通算できる

重要なポイントは、総合課税の所得は、別区分の所得であっても、損益通算ができるということです。

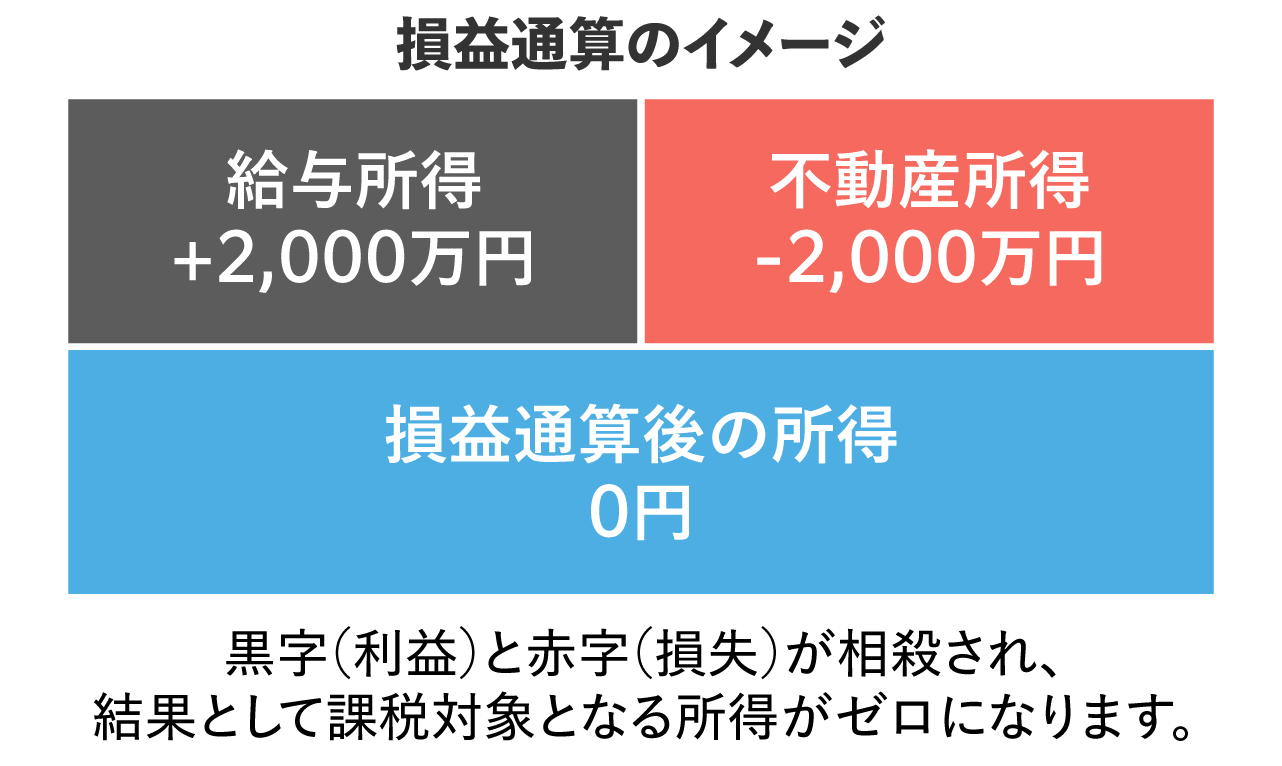

損益通算とは、ある所得金額の計算上で生じた損失の金額を、ほかの所得の金額から控除することをいいます。

たとえば、給与所得が2,000万円ある人が、不動産所得で2,000万円の赤字が出た場合、両者を相殺して所得をゼロにできます。所得がゼロであれば、納付すべき所得税もゼロになります。

※注:上記はイメージです。実際には所得控除額の差し引きなど、より複雑な計算が必要となります。

※注:上記はイメージです。実際には所得控除額の差し引きなど、より複雑な計算が必要となります。

ここで押さえておきたいのは、「会計上の赤字」を作れば、損益通算できるという点です。

つまり、上記のイメージ図でいえば、給与所得を相殺するために2,000万円の資産をただ失う必要はありません。当然のことではありますが、それでは節税できても資産を失うので、意味がありません。

この節税法の旨味は、家賃収入を得るための投資として出費した必要経費(例:建物の購入費用)と給与所得などを相殺できることです(詳しくは後ほど解説します)。

1.3. 総合課税の対象となる所得

続いて、損益通算が可能な総合課税の対象となる所得を整理しておきましょう。以下のとおりです。

(1)利子所得(源泉分離課税とされるものおよび平成28年1月1日以後に支払を受けるべき特定公社債等の利子等を除く。)

(2)配当所得(源泉分離課税とされるもの、確定申告をしないことを選択したものおよび、平成21年1月1日以後に支払を受けるべき上場株式等の配当について、申告分離課税を選択したものを除く。)

(3)不動産所得

(4)事業所得(株式等の譲渡による事業所得を除く。)

(5)給与所得

(6)譲渡所得(土地・建物等および株式等の譲渡による譲渡所得を除く。)

(7)一時所得(源泉分離課税とされるものを除く。)

(8)雑所得(株式等の譲渡による雑所得、源泉分離課税とされるものを除く。)

補足として、「給与所得」とは、勤務先から受ける給料・賃金・賞与などの所得をいいます。社員ではなく役員で、役員報酬を受けている場合も、税法上は給与所得として扱われます。

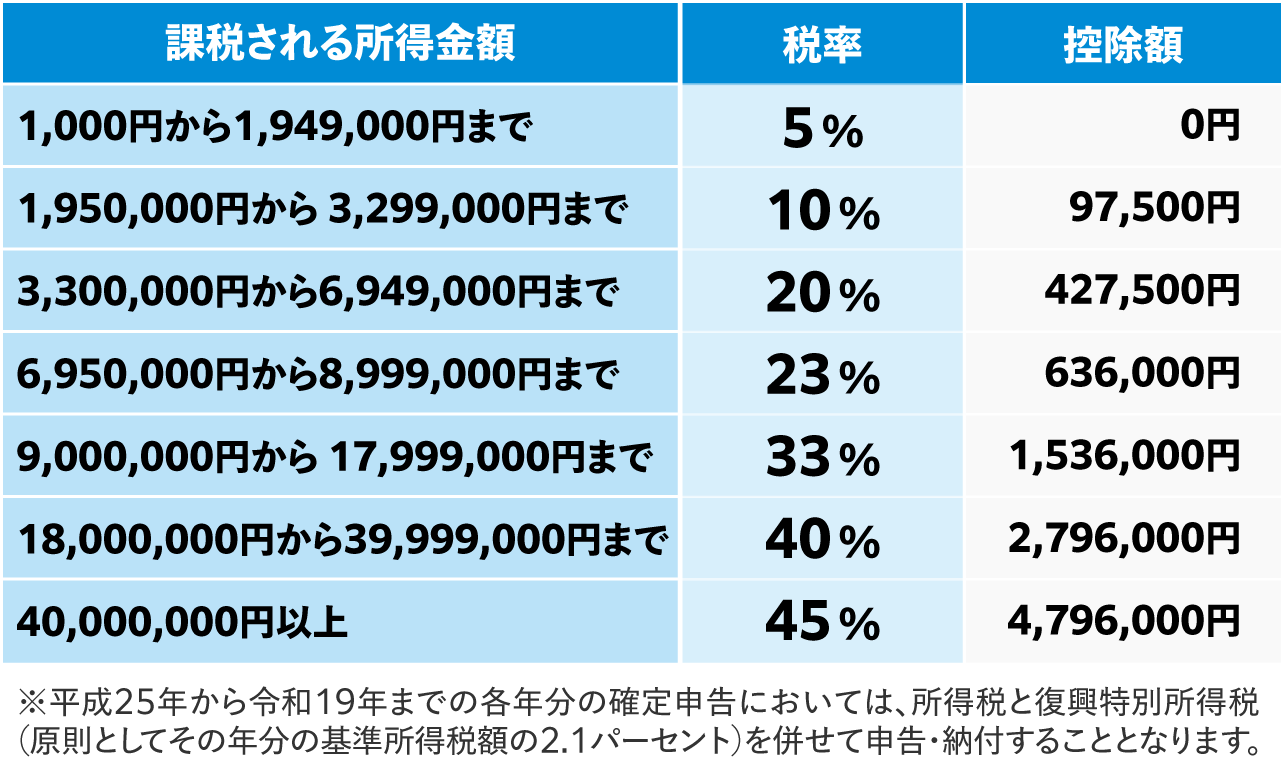

1.4. 総合課税の所得税の税率は累進課税

総合課税の税率についても、ここで確認しておきましょう。

総合課税に対する所得税の税率は、5%〜45%の7段階の累進課税(所得金額が増えるにつれて税率が高くなる仕組み)です。

上記に加えて、所得金額に関係なく一律10%の住民税が課税されます。

高所得者になるほど、損益通算をうまく使って所得金額を圧縮しないと、税負担が大きくなることが、リアルにイメージできたのではないでしょうか。

以上、“【パターン1】投資によって生じた損失を活用して節税する” の概要を解説しました。

続いて以下では、このような総合課税の投資で節税する具体的なテクニックをご紹介します。

2. 【パターン1:対策】総合課税の投資の節税テクニック

さて、ここからは先ほど解説した「総合課税の仕組み」を利用した節税の具体策をご紹介していきましょう。以下のポイントを解説します。

1.賃貸経営の投資費用で給与所得などを相殺する一棟アパートへの不動産投資で大きく経費を計上する

2.一棟アパートへの不動産投資で大きく経費を計上する

2.1. 賃貸経営の投資費用で給与所得などを相殺する

「不動産賃貸経営」は、給与所得や事業所得が高い方にとって有力な節税手段です。

実際、不動産投資によって所得の圧縮を図っている富裕層の方は多いため、節税のテクニックとして知識を持っておきましょう。

賃貸物件の取得や運営にかかる費用を、不動産所得(家賃収入)の必要経費として計上すれば、給与所得などと損益通算し、所得税を大幅に減らせる可能性があります。

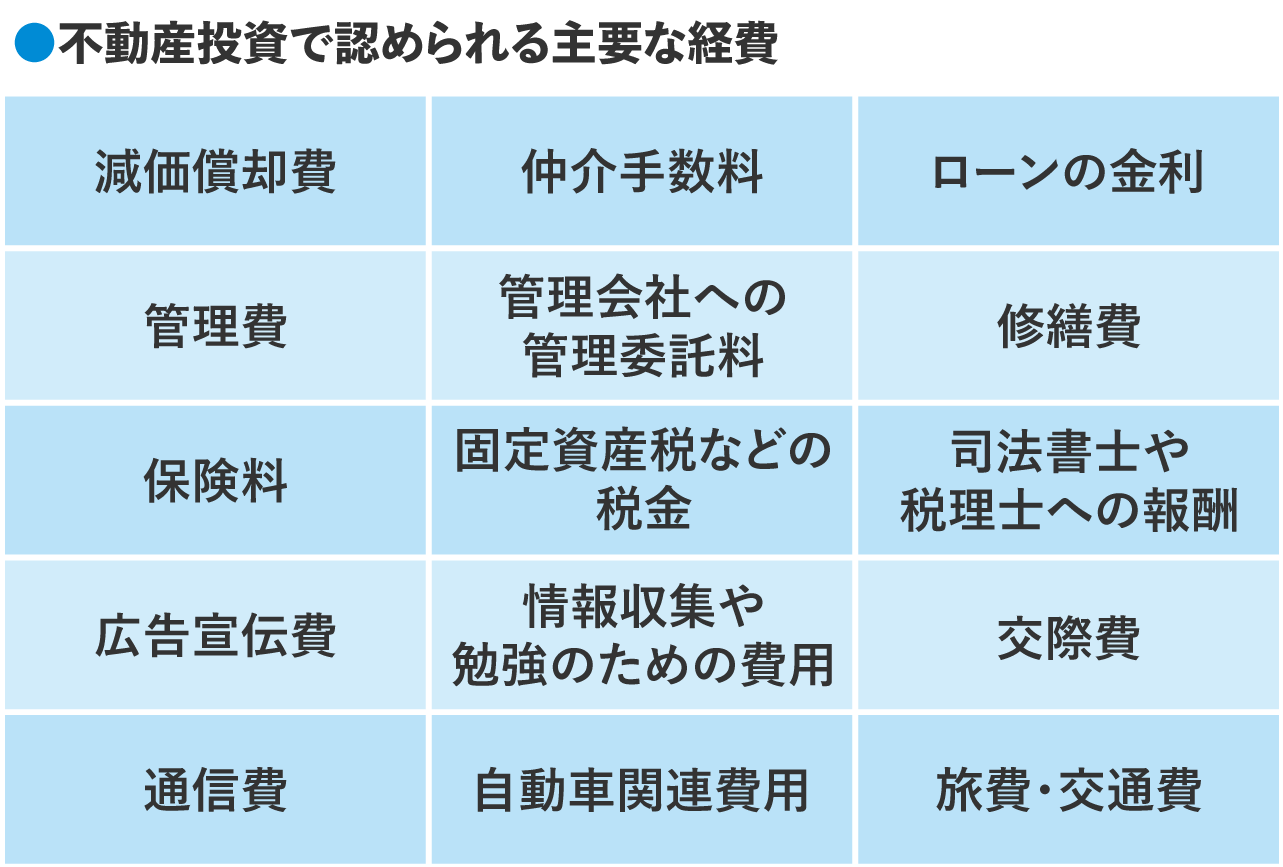

【不動産所得の必要経費の例(一部抜粋)】

- 減価償却費:建物の購入代金を耐用年数で割った額を、毎年経費として計上できる。(*1)

- 支払利息:ローンの支払利息は経費として計上できる。

- 修繕費・管理費:賃貸物件の修繕や管理に要した費用は、原則として全額必要経費となる。

- 固定資産税・都市計画税:賃貸物件にかかる税金も、必要経費に含められる。

これらの費用を必要経費に算入すれば、不動産所得を大きくマイナスにできます。

詳しくは、以下の記事をあわせてご覧ください。

*1:補足として、物件購入費のうち「建物」分は上記のとおり減価償却費として経費計上できますが、「土地」分は、経費計上できません。土地は通常、価値が減少しないか、むしろ増加することが期待される資産のためです。

2.2. 一棟アパートへの不動産投資で大きく経費を計上する

不動産投資、賃貸経営といってもさまざまな種類があります。

以下の条件に当てはまる方であれば、一棟アパートへの投資が最適解のひとつと考えられます。

- 年収 1,200万円 以上

- 金融資産 3,000万円 以上

- 本業が忙しく、不動産投資にできるだけ手間をかけたくない

その理由は、高所得者にとって、一棟アパートは以下のメリットが大きいからです。

- 資産形成を大規模に、かつ小さな手間で行える

- 自分で投資効果をコントロールできる

- 所得税・住民税対策の効果が大きい

とくに、中古一棟アパートは、減価償却費を多く計上でき、大きな節税効果が期待できます。

【中古一棟アパートの高い節税効果の理由】

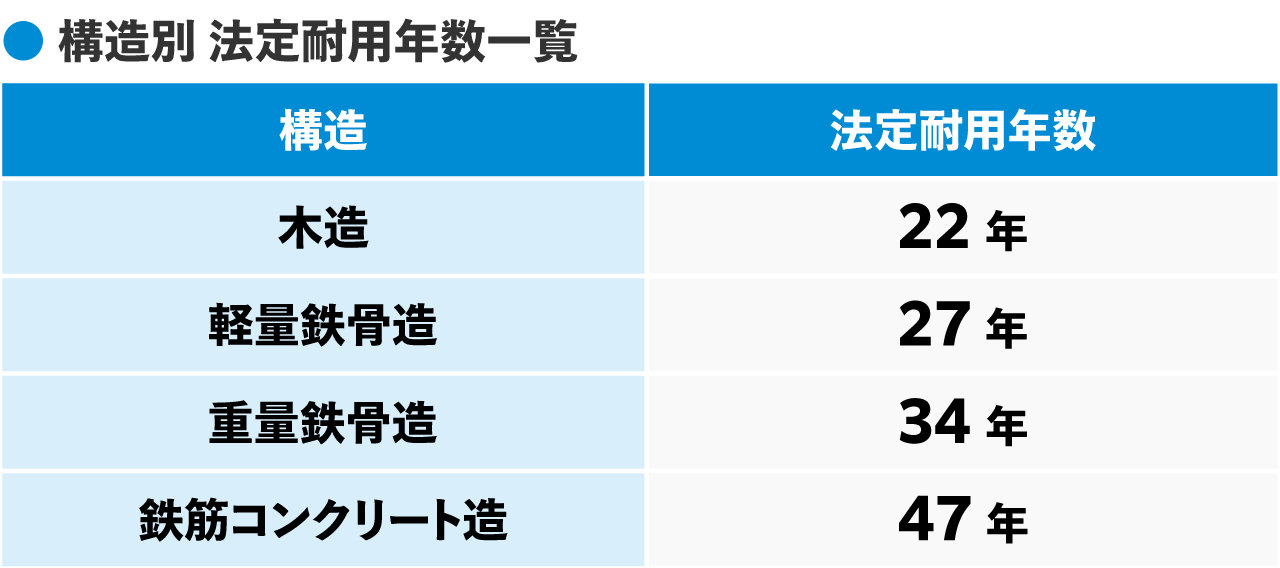

- 短い減価償却期間

中古資産は法定耐用年数よりも短い減価償却期間で経費計上できます。つまり、建物の購入代金のうち、年あたりに経費計上できる金額が大きくなるということです。(*2)

- 一棟まるごとの所有

一棟まるごと所有すると、専有部分だけでなく共用部分の経費も計上でき、節税効果を高められます。

- 按分割合の調整

土地と建物の按分割合を適切に設定して建物部分の割合を高め、減価償却費を最大化できる可能性があります。

*2:とくに築古かつ木造の物件では減価償却期間が短くなるため、節税効果が高まります。

ただし、中古の一棟アパートへの投資は、物件選定を間違うとリスクが大きくなります。老朽化に伴う空室リスクや思わぬ修繕費の発生など、さまざまな不確定要素を見極めなければなりません。

物件選びには専門的な知識が必要ですので、信頼できる専門家に相談することをおすすめします。

詳しくは以下の記事もあわせてご覧ください。

参考:国税庁「主な減価償却資産の耐用年数表」、国税庁「No.5404 中古資産の耐用年数」

3. 【パターン2:概要】投資によって生じた譲渡所得税を節税する

続いて、パターン2の話に移りましょう。

【パターン1】投資によって生じた損失を活用して節税する

【パターン2】投資によって生じた税金(譲渡所得税)を節税する

まずは、パターン1と同様に、その仕組みについて概観します。

3.1. 譲渡所得(売却益)とは?

保有資産の売却によって、売却益(キャピタルゲイン)が生じた場合、それは「譲渡所得」と呼ばれ、譲渡所得税(所得税 + 住民税)が課税されます。

| 【参考:譲渡所得とは?】 譲渡所得とは、一般的に、土地、建物、株式、ゴルフ会員権などの資産を譲渡することによって生ずる所得をいいます。 ただし、事業用の商品などの棚卸資産や山林などの譲渡による所得は、譲渡所得にはなりません。 |

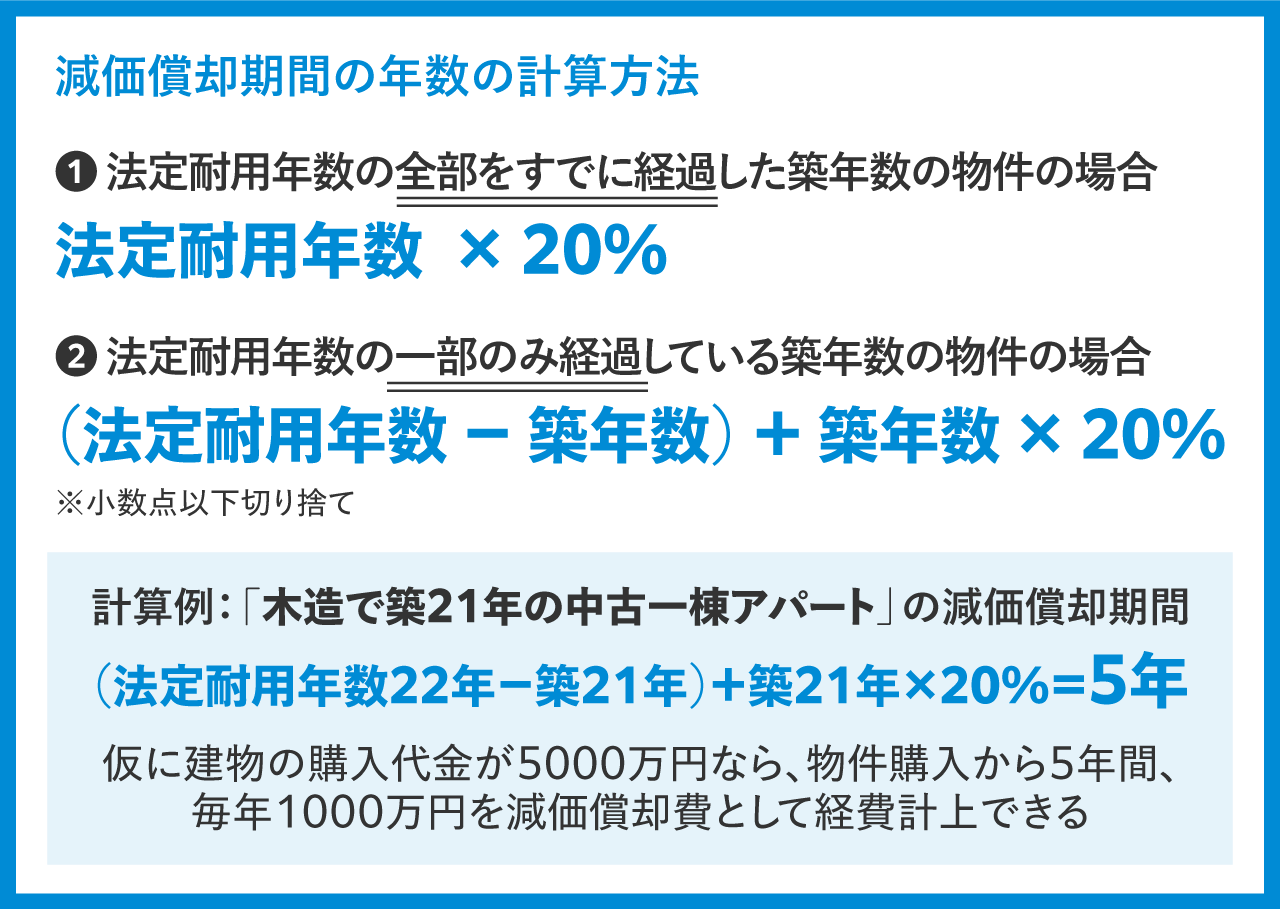

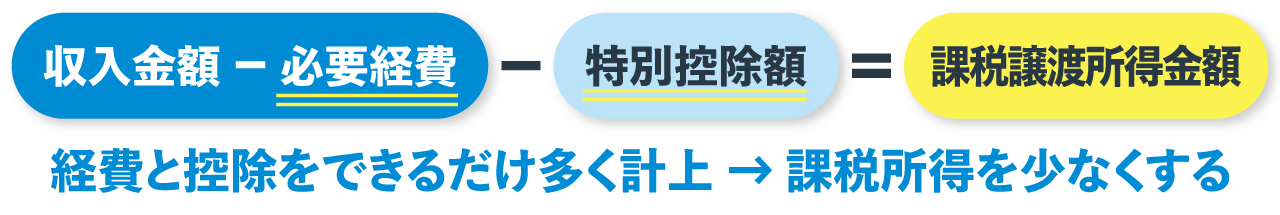

課税の基準となる譲渡所得の金額は、収入金額から必要経費と控除額を差し引いて、算出します。

3.2. 土地・建物・株式等は分離課税で他所得と損益通算できない

この譲渡所得で押さえておきたいポイントは、土地や建物、および株式等の譲渡所得税の計算方法が「分離課税」であることです。

土地・建物や株式等を売却して得た譲渡所得は、給与所得や事業所得といったほかの所得とは別に、独立して税額を計算します。つまり、ほかの所得とは損益通算ができません。

土地・建物の譲渡所得と株式の譲渡所得のように、資産の種類が異なる譲渡所得同士も合算できません。

3.3. 分離課税の税率は比例課税(一律)

分離課税にかかる譲渡所得税の税率は、比例課税です。比例課税とは、所得金額の高低にかかわらず、一律で同じ税率が適用される方式です。

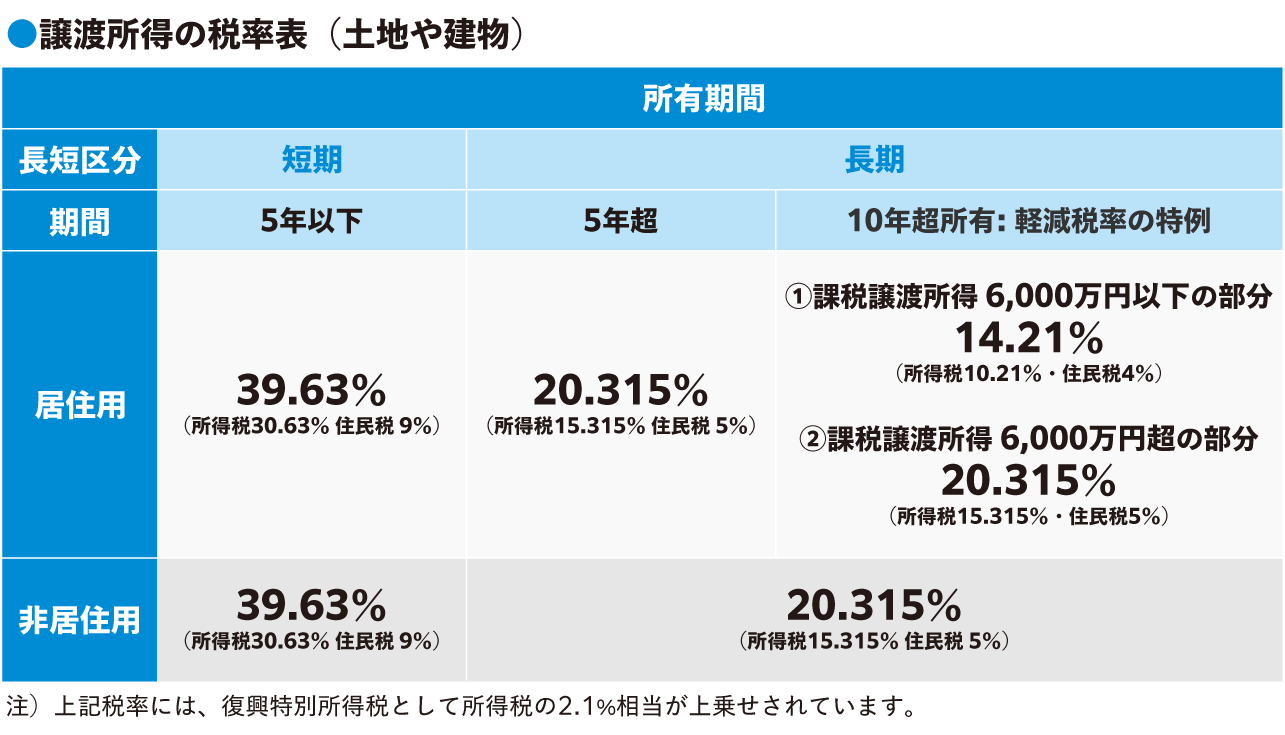

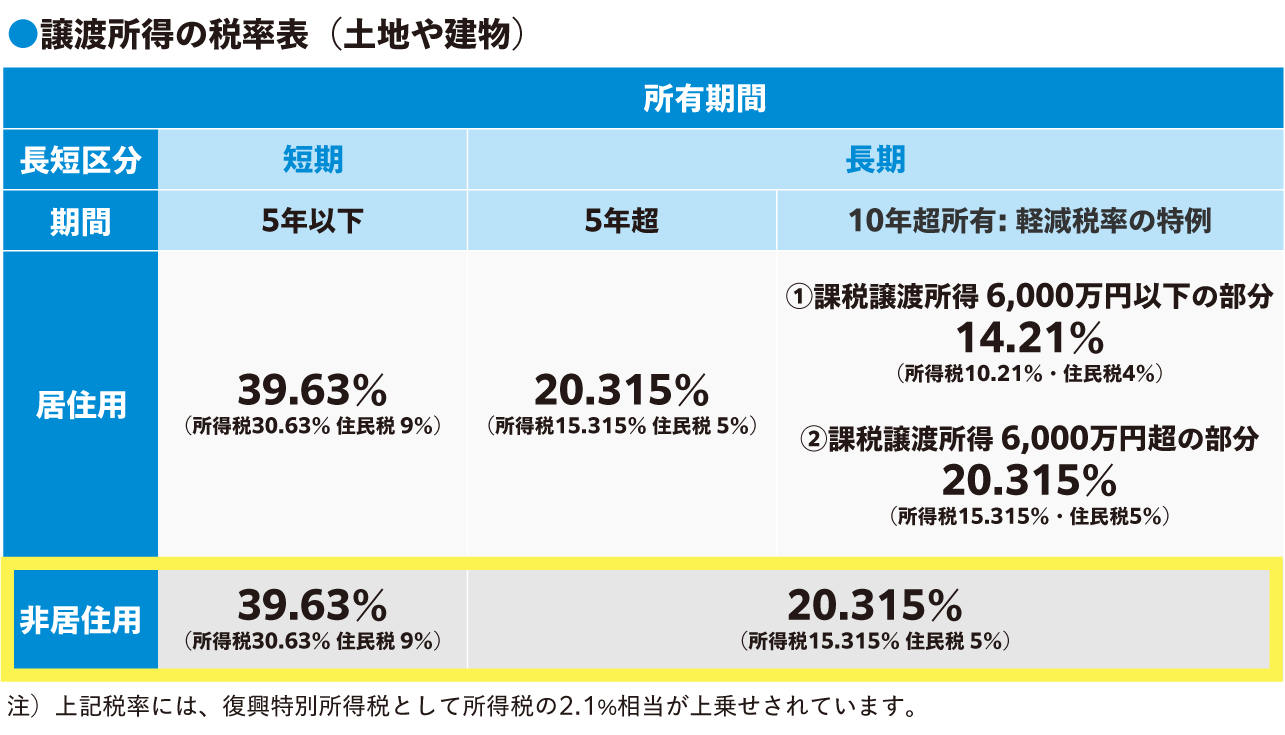

実際の税率は、以下の表をご覧ください。

参考:全日本不動産協会「初めて家を売却する人が読む本 – 家を売る。」

参考:全日本不動産協会「初めて家を売却する人が読む本 – 家を売る。」

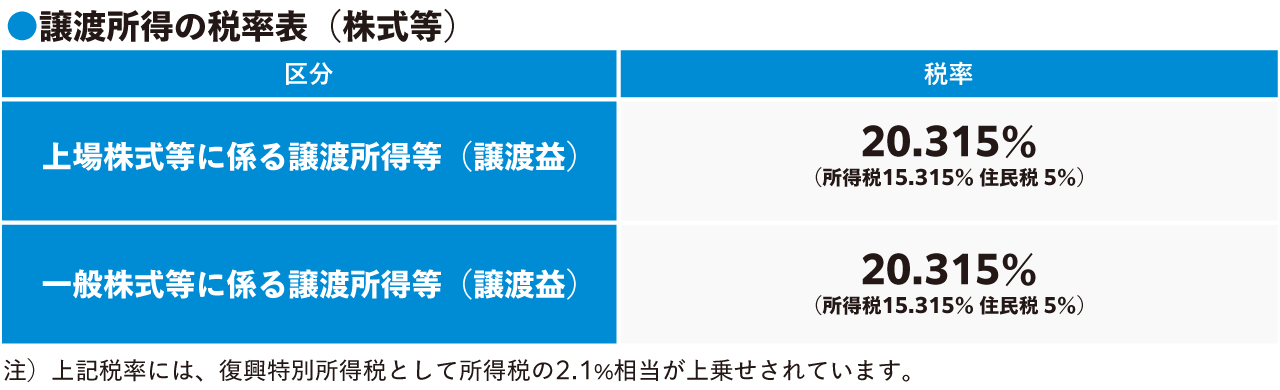

参考:国税庁「No.1463 株式等を譲渡したときの課税(申告分離課税)」

参考:国税庁「No.1463 株式等を譲渡したときの課税(申告分離課税)」

不動産の場合には、所有期間やマイホームか否か、といった要件によって、適用される税率が変わります。株式等の場合には、一律で20.315%です。

以上、“【パターン2】投資によって得た売却益に課税される税金を節税する” の概要をご紹介しました。

続いて以下では、このように分離課税になる投資収益(土地や建物、株式等の譲渡所得)の節税対策ポイントをご紹介します。

4. 【パターン2:対策】分離課税の投資の節税テクニック

分離課税となる譲渡所得について、知っておきたい節税対策は以下のとおりです。

1.経費と特別控除の計上が基本戦略となる

2.不動産売却は長期所有で節税になる

3.株式等の投資はNISAやiDeCoなどの制度を使い切る

4.1. 経費と特別控除の計上が基本戦略となる

前述のとおり、土地や建物、および株式等の譲渡所得の節税対策は、他所得との損益通算の戦略はとれません。

よって、経費と特別控除をできるだけ多く計上し、譲渡所得金額を圧縮することが基本戦略となります。

とはいえ、株式等の投資の場合は、必要経費として計上できるものは限られています。認められるのは、証券会社の売買手数料くらいのものです。

株式投資に使用したパソコンや勉強のために購入した書籍、参加したセミナーなどの費用は、必要経費として認められません。

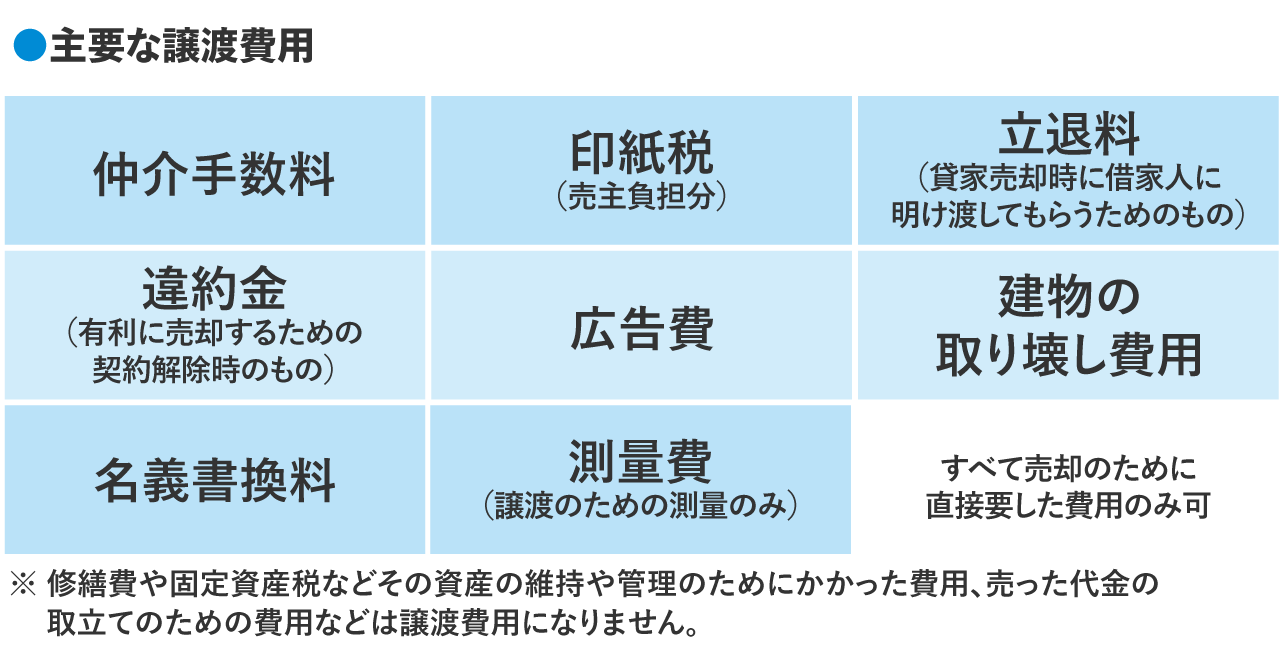

一方、不動産売却の場合には、より幅広い費用が経費として認められます。

【不動産売却時の必要経費の例】

- 取得費(購入代金):売却した資産を取得するために要した金額。次の(1)(2)のうち、大きい金額を使う。

(1)実額法:土地・建物の購入代金と取得に要した費用を合計した金額から、建物の減価償却費を差し引いた金額

(2)概算法:譲渡収入金額×5% - 譲渡費用:売却のために直接要した費用(仲介手数料、印紙税、立退料など)。

不動産売却の際には、何が経費になるのかを改めて洗い出し、しっかりと差し引くことが節税のために重要です。

参考:国税庁「土地や建物を売ったとき」、国税庁「No.1463 株式等を譲渡したときの課税(申告分離課税)」、全日本不動産協会「初めて家を売却する人が読む本 – 家を売る。」、国税庁「No.3255 譲渡費用となるもの」

4.2. 不動産売却は長期所有で節税になる

不動産を売却する際には、所有期間によって税率が大きく変わることに注意しなければなりません。前述の税率表を再掲します。

参考:全日本不動産協会「初めて家を売却する人が読む本 – 家を売る。」

参考:全日本不動産協会「初めて家を売却する人が読む本 – 家を売る。」

投資用の不動産(非居住用)の場合は、5年以下の所有で39.63%、5年超の所有で20.315%の譲渡所得税が課されます。

計画的な資産運用を行い、できるだけ長期で保有することが節税につながります。

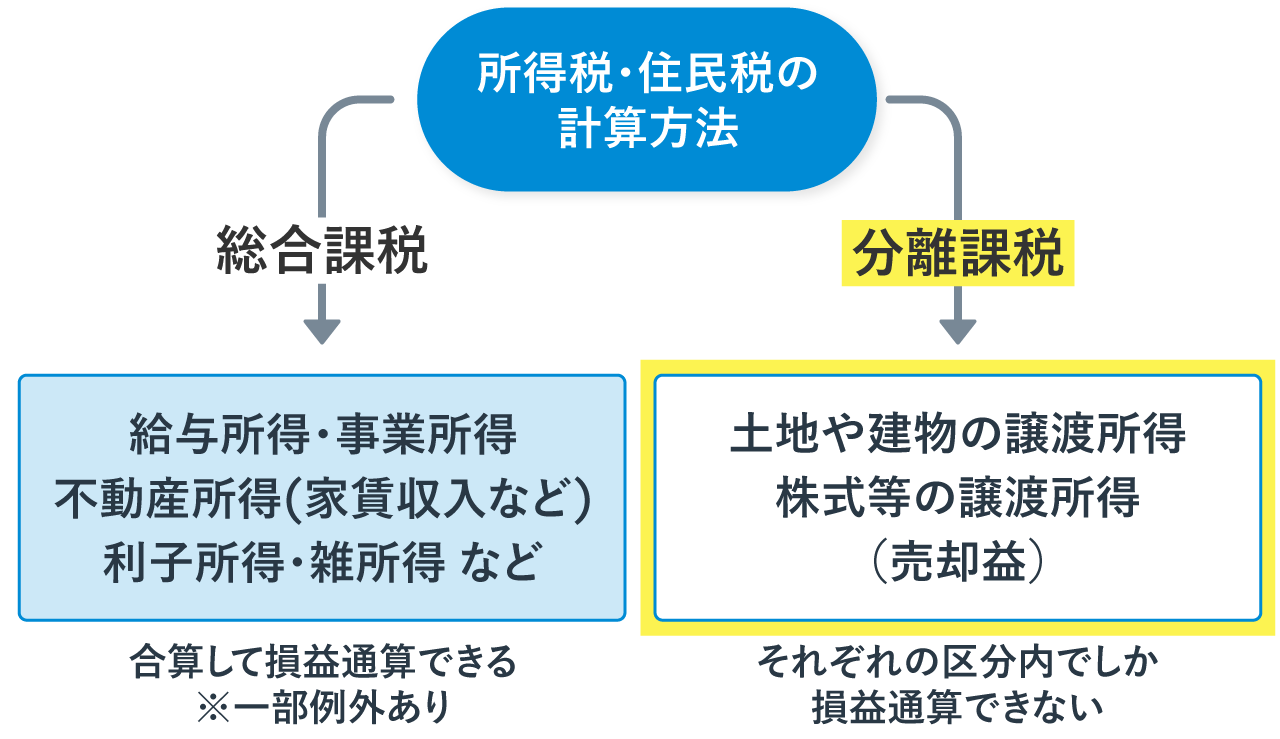

4.3. 株式等の投資はNISAやiDeCoなどの制度を使い切る

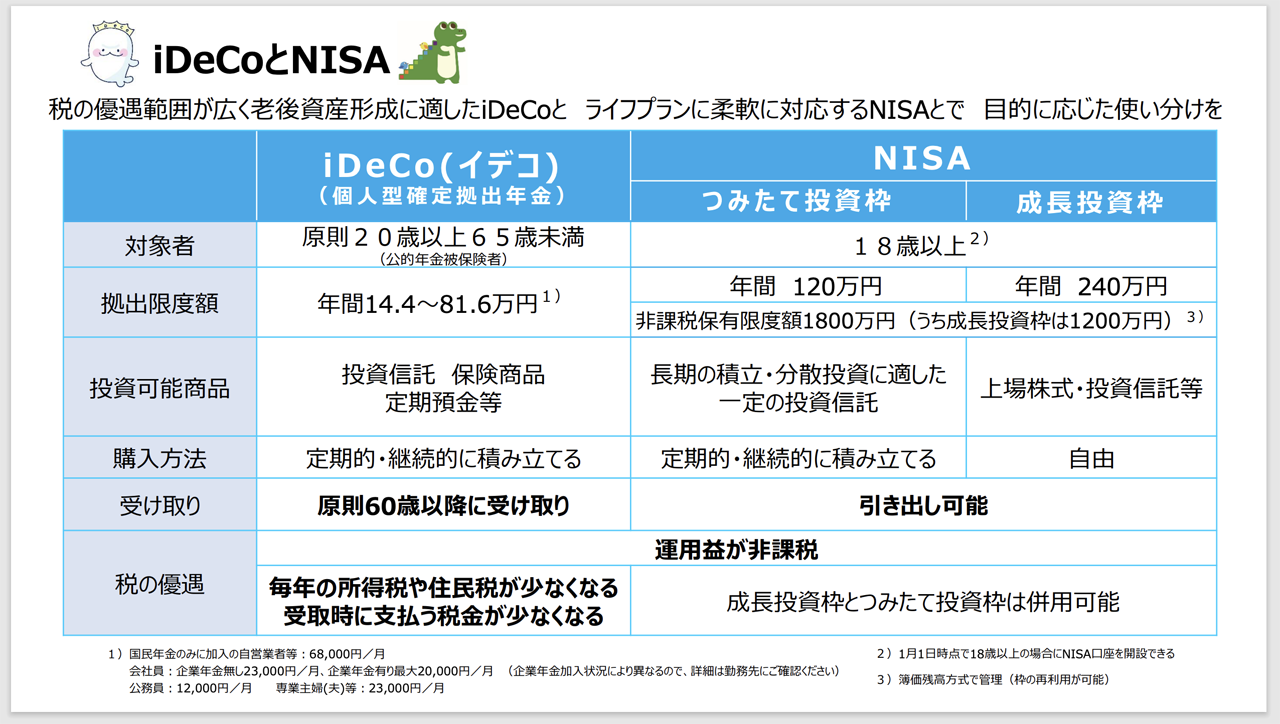

株式等への投資で節税を図るには、NISAやiDeCoといった税制優遇制度を使い切ることが、まず基本となります。

【iDeCoとNISA】

出典:厚生労働省「iDeCoとNISA」

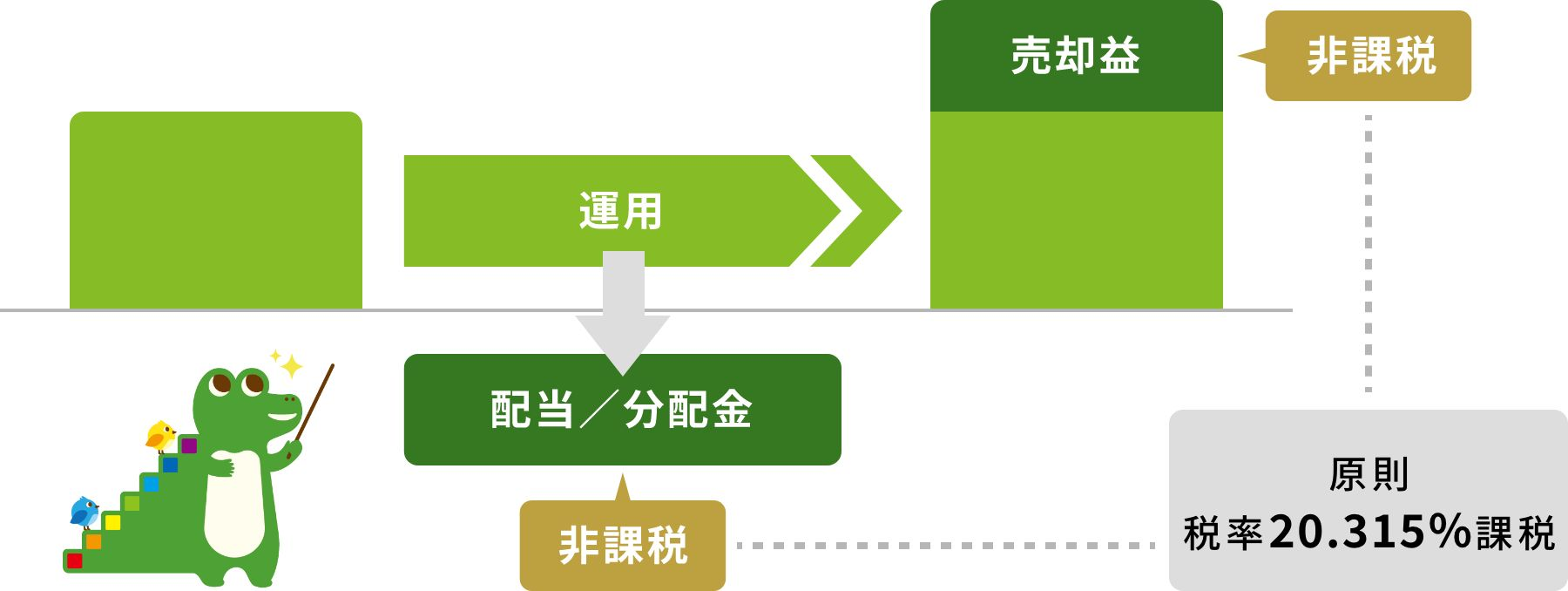

まず、「NISA(少額投資非課税制度)」は運用益が非課税となる制度です。

売却益や配当・分配金に対して課税される20.315%の所得税・住民税が、NISAでの運用であれば非課税となります。

以下のとおり、非課税保有限度額は1,800万円です。保有資産のうち、1,800万円分はNISAで運用することは、節税対策として合理的といえるでしょう。

もうひとつ、節税効果が高い制度制度として「iDeCo(個人型確定拠出年金)」があります。

iDeCoは、掛金が全額所得控除になることが大きな特徴です。

iDeCoは、厚生年金に加入していない自営業者の方の場合、最大 月68,000円(年81.6万円)の所得控除となりますので、節税につながります。

加えて、運用中の株式などを利益確定して、ほかの金融商品に再投資したいシーンでは、「スイッチング」という機能により、非課税での再投資が可能です。

NISA・iDeCoの節税に関して、詳しくは以下ページにてご確認ください。

5. 投資による節税を行ううえでの留意点

最後に、投資による節税を行ううえでの留意点を3つ、お伝えします。

1.過度な節税意識で投資判断を誤らないように注意する

2.税制改正リスクを常に念頭に置く

3.信頼できる専門家からアドバイスを得る

5.1. 過度な節税意識で投資判断を誤らないように注意する

1つめの留意点は「過度な節税意識で投資判断を誤らないように注意する」です。

投資による節税は魅力的な選択肢ですが、節税メリットのみで投資先を決定するのは賢明ではありません。

投資の主目的は、あくまでも利益の獲得であり、節税はその副次的な効果と位置づけるべきです。

【節税最優先の投資判断がもたらすリスク】

・収益性の低い物件への投資:本来の投資基準を満たさない物件を購入してしまい、期待したほどの収益が上がらない危険性があります。節税効果が高くても、キャッシュフローが生み出せなければ、投資の意味がありません。

・過剰なレバレッジの使用:節税効果を最大化するため、過度にローンを組んで投資を行うと、返済に窮するリスクが高まります。金利上昇局面では、想定以上の負担となり、資金繰りを圧迫しかねません。

・ポートフォリオのバランス崩壊:節税効果の高い一部の物件に偏重した投資を行えば、分散投資の利点が損なわれる可能性があります。特定の物件に集中することは、リスク管理の観点から望ましくありません。

・本業へのネガティブな影響:節税目的の投資に注力するあまり、本来の事業がおろそかになってしまう危険性があります。本業の収益性が低下すれば、節税効果以上の損失を被ることになりかねません。

節税メリットを意識することは重要ですが、投資の基本原則を忘れてはなりません。

リスクとリターンのバランスを考え、分散投資を徹底し、キャッシュフローを適切に管理することが求められます。

5.2. 税制改正リスクを常に念頭に置く

2つめの留意点は「税制改正リスクを常に念頭に置く」です。

投資による節税効果は、税制に大きく左右されます。

不動産投資も税制の影響を受けやすく、減価償却制度や特例措置などが変更されるリスクを常にはらんでいます。

高い節税効果を持つスキームほど、税務当局に注目され、制度変更により効果が失われる可能性が高まります。

資産課税の強化や優遇制度の縮小は、今後も富裕層を中心に進められる公算が大きいでしょう。

中長期的な視点を持ち、税制変更のリスクを織り込んだ堅実な投資戦略を立てることが重要です。

5.3. 信頼できる専門家からアドバイスを得る

3つめの留意点は「信頼できる専門家からアドバイスを得る」です。

投資による節税は、各種制度や特例措置など専門的な知識が必要とされる高度な分野です。

不動産の専門家や税理士、ファイナンシャルプランナーなど、あらゆる角度から支援を得られるように、専門家集団を味方につけましょう。

【専門家に相談することで得られるメリット】

- 不動産物件選定から売却まで網羅的なサポート

投資の各局面で、専門家の知見を活かしたアドバイスを受けられます。初心者の失敗を未然に防げます。 - 税務処理の最適化による節税効果の最大化

所得税や相続税など、税務面の適切な処理方法を教えてもらえます。申告漏れや二重課税のリスクを回避できます。 - 最新の節税スキームの提案と実行サポート

税制改正の動向を踏まえた効果的な節税スキームの提案を受けられます。実務面のサポートも得られます。 - 万一のトラブルへの対処方法の提示

想定外の事態が生じた際にも、専門家の知見を活かした解決策の提案が受けられます。円滑な問題解決が可能となります。 - 資産形成から承継まで一貫したコンサルティング

資産形成から相続対策まで、長期的な視点でアドバイスを受けられます。ライフステージに応じた最適な節税を実現できます。

専門家の知恵をうまく活用し、安全かつ効果的に節税を進めていきましょう。

不動産投資のエキスパートをお探しの方は、弊社で無料の投資相談を受け付けていますので、ぜひお気軽にご利用ください。詳しくは以下のページからご確認いただけます。

投資相談お問い合わせはこちら:

6. まとめ

本記事では、「投資と節税」というテーマについて、2つの大きなパターンに分けて解説してきました。

【パターン1:総合課税の所得に関わる投資による節税方法】

・総合課税の所得間では損益通算が可能なため、不動産投資で生じた赤字を給与所得と相殺するなどの節税効果が期待できる。

・とくに減価償却費の大きい中古の一棟アパートへの投資は、高い節税効果を発揮する。

【パターン2:分離課税の所得(譲渡所得)に関わる投資による節税方法】

・ほかの所得との損益通算ができないため、経費や特別控除の最大化が節税の基本戦略となる。

・不動産売却では長期保有による税制メリットを活かし、株式投資ではNISAやiDeCoの非課税制度を有効活用することが重要。

投資による節税を行ううえでの留意点としては、以下が挙げられます。

1.過度な節税意識で投資判断を誤らないように注意する

2.税制改正リスクを常に念頭に置く

3.信頼できる専門家からアドバイスを得る

投資は節税のためだけに行うべきではありませんが、節税メリットを理解し、適切に活用することは資産形成の大きな助けになるでしょう。

本記事が、投資戦略の一助となれば幸いです。

コメント