「富裕層の資産運用は、何が最適解なのか?」

新たに富裕層の仲間入りをした方から、長く資産運用に取り組んできた方まで、この疑問を抱いている方は多いでしょう。

リーマンショックやコロナショックを経て、2020年代半ば以降の資産運用は、新たな局面を迎えています。

運用方針によって、資産を飛躍的に増やすことも大きく損なうこともあり得る、重要な岐路ともいえます。

だからこそ、正しい鉄則とコツを身につけ、守りを固めながら着実に資産を増やす取り組みが欠かせません。

この記事では、富裕層が知っておくべき資産運用の基本から、お金を増やす考え方、心構えに至るまで、体系的に解説します。

富裕層ならではの視点と戦略で、安定的に資産を増やすヒントをお持ち帰りください。

1. 富裕層の資産運用で最初に検討すべき3つの投資先

2024年は日経平均株価が史上最高値を更新しており、この波に乗って富裕層の仲間入りをした方もいるでしょう。

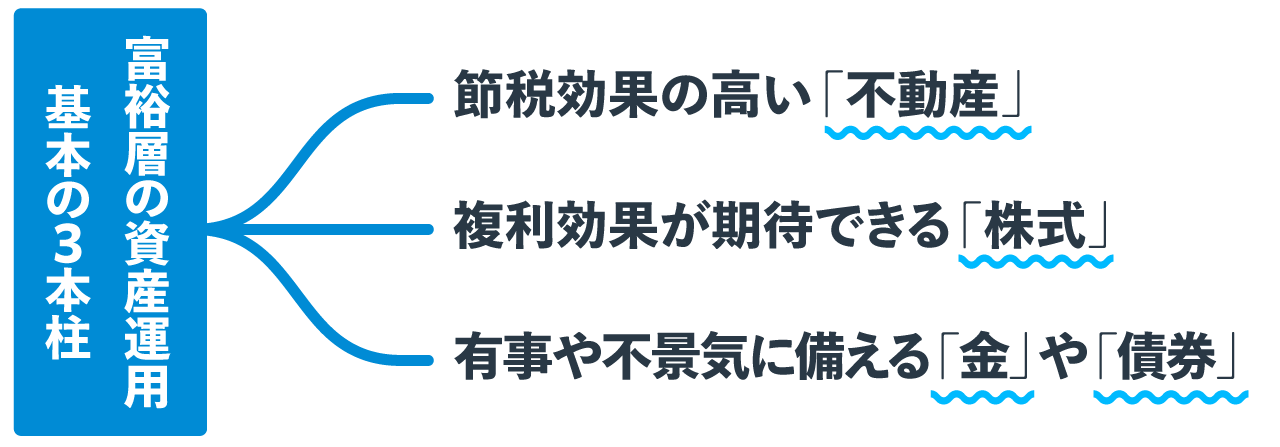

そこで、改めて基本の大方針から確認していきましょう。富裕層が資産運用を検討する際には、最初に検討したい投資先が3つあります。

1.節税効果の高い不動産

2.複利効果が期待できる株式

3.有事や不景気に備える金や債券

1.1. 節税効果の高い不動産

1つめの投資先は「節税効果の高い不動産」です。

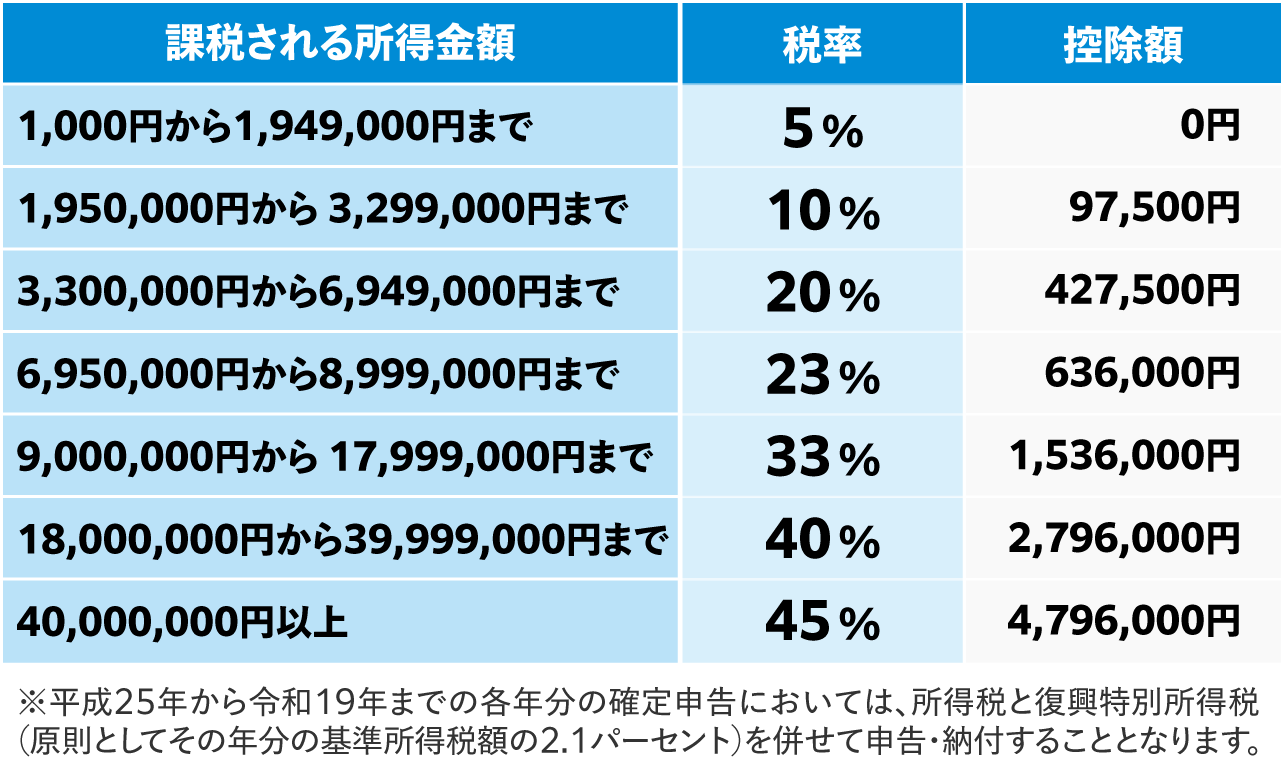

高所得の富裕層にとっては、累進課税で税率が上がっていく所得税の節税が、重要な課題となります。

【参考:所得税の税率】

参考:国税庁「No.2260 所得税の税率」

参考:国税庁「No.2260 所得税の税率」

そこで節税対策として活用されるのが、不動産投資です。この手法のポイントは、不動産所得(家賃収入)は、役員報酬や給与、事業所得と損益通算できることです。

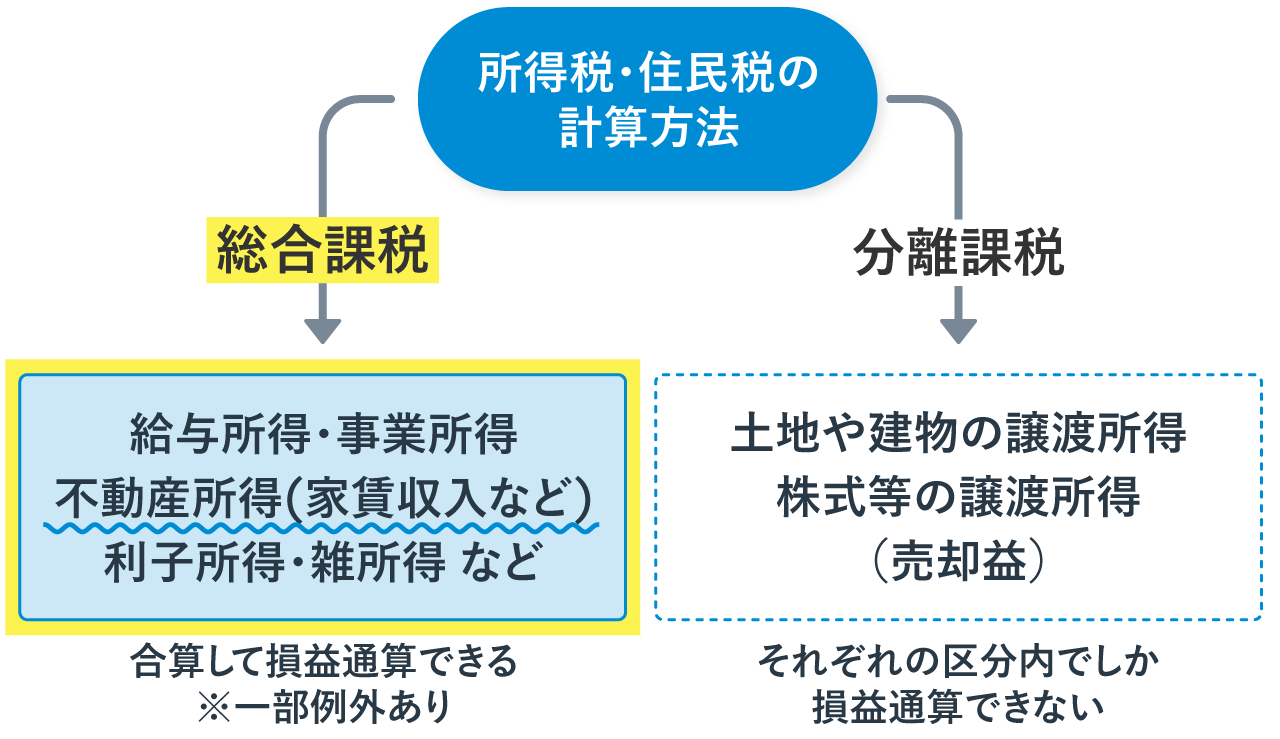

所得税・住民税の計算方法は、総合課税と分離課税に分かれますが、不動産所得や給与所得、事業所得は「総合課税」のため、利益も損失も合算して課税所得が算出されるのです。

【不動産投資で得られる具体的な節税メリット】

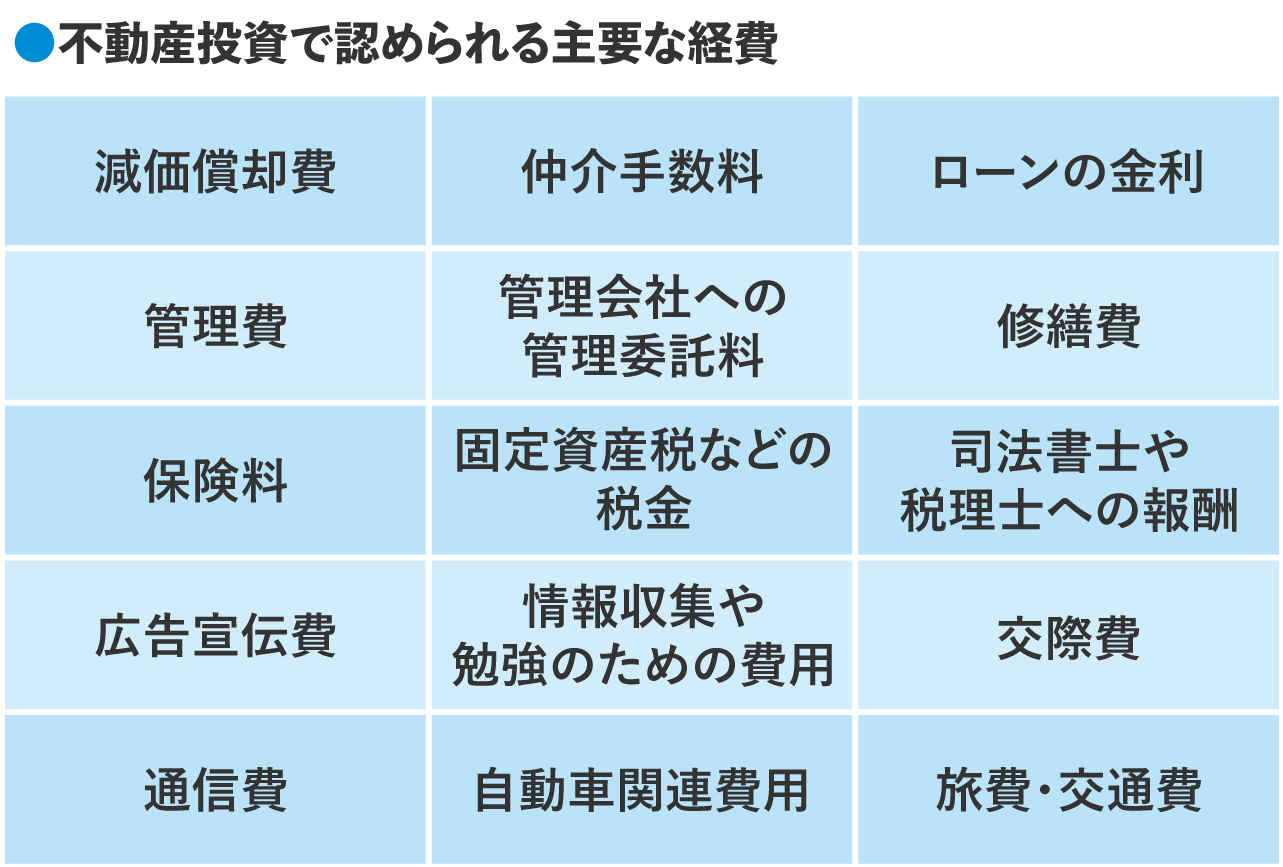

- 必要経費の計上

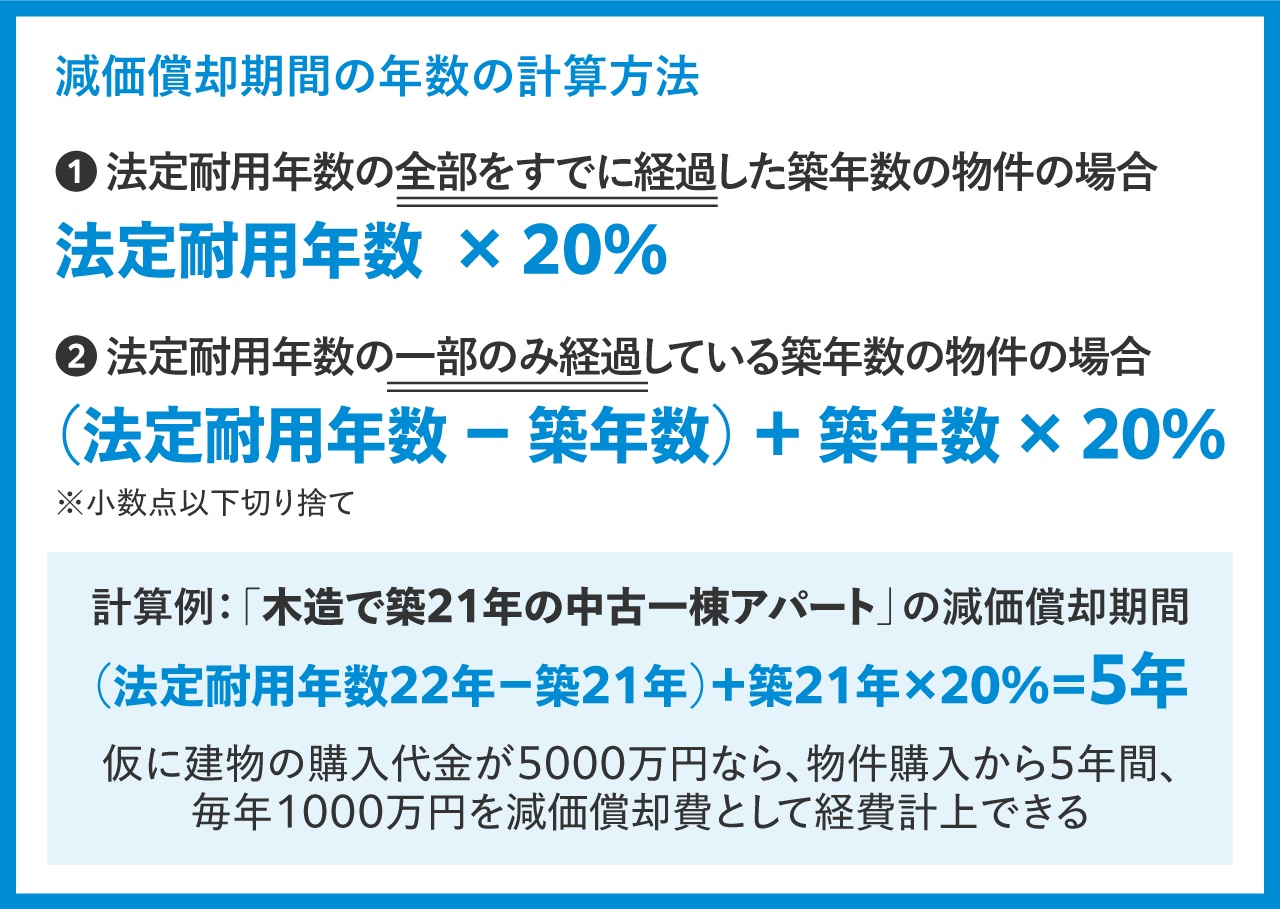

不動産所得の必要経費を計上し、給与所得などと相殺すれば、課税所得を大幅に圧縮できます。修繕費・管理費・固定資産税などのコストは必要経費として申告でき、節税効果を高められます。 - 減価償却費の活用

賃貸経営用の建物の取得価格を一定期間で償却する、減価償却費を計上できます。キャッシュフローに影響を与えずに経費計上が可能となり、実質的な所得税率を引き下げる効果があります。 - 相続税対策としての有効性

不動産投資は、相続税の節税対策としても有効です。不動産は相続税評価額が路線価で査定されるためです。路線価は市場価値よりも低く設定されているケースが多く、将来の相続税負担を軽減できます。

不動産投資にもさまざまな種類がありますが、たとえば「中古一棟アパート」は富裕層の資産運用として、推奨度の高いものです。その理由は、会計上の赤字を大きく作りやすいからです。

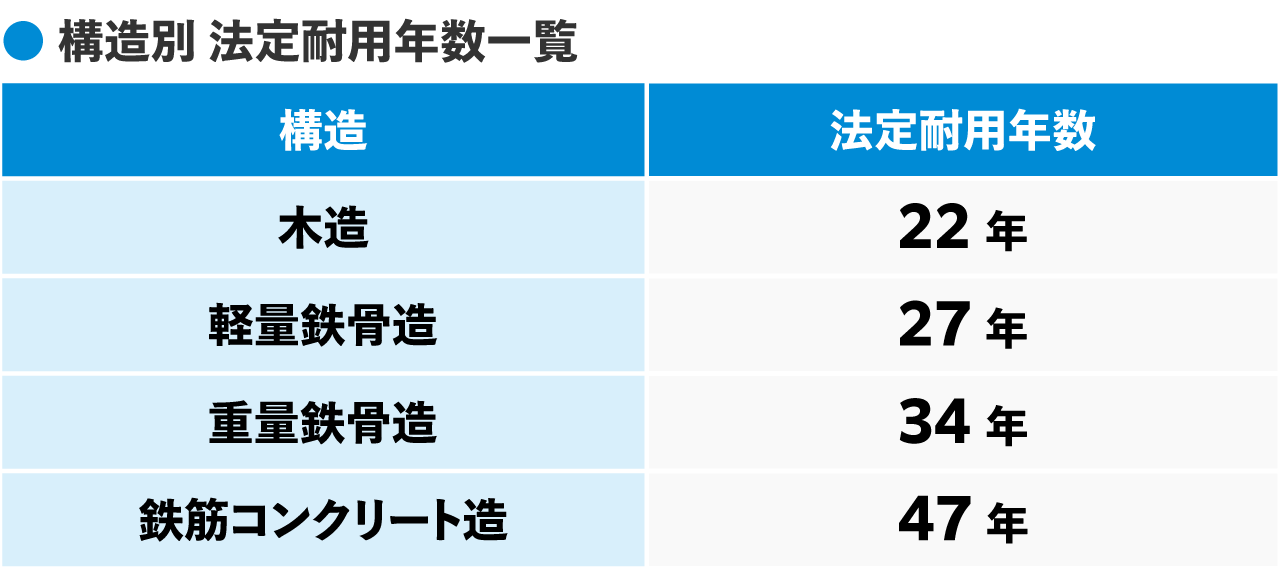

以下のように、とくに「木造 × 築古」の物件の場合には、減価償却期間が短くなるために、年あたり、より多くの金額を経費計上できます。

富裕層が資産運用で重視すべきは、こうした節税メリットを最大限に活用し、手堅く資産を守りつつ、着実に増やしていくことです。

中古一棟アパートへの投資について詳しく知りたい方は、以下の記事もあわせてご覧ください。

参考:国税庁「主な減価償却資産の耐用年数表」、国税庁「No.5404 中古資産の耐用年数」

1.2. 複利効果が期待できる株式

2つめの投資先は「複利効果が期待できる株式」です。

富裕層が資産運用で次に検討したいのが、長期的な複利効果が期待できる株式投資です。

株式は短期的に値動きが激しいリスク資産という見方がありますが、長期的に見れば着実なリターンを積み上げやすい投資先でもあります。

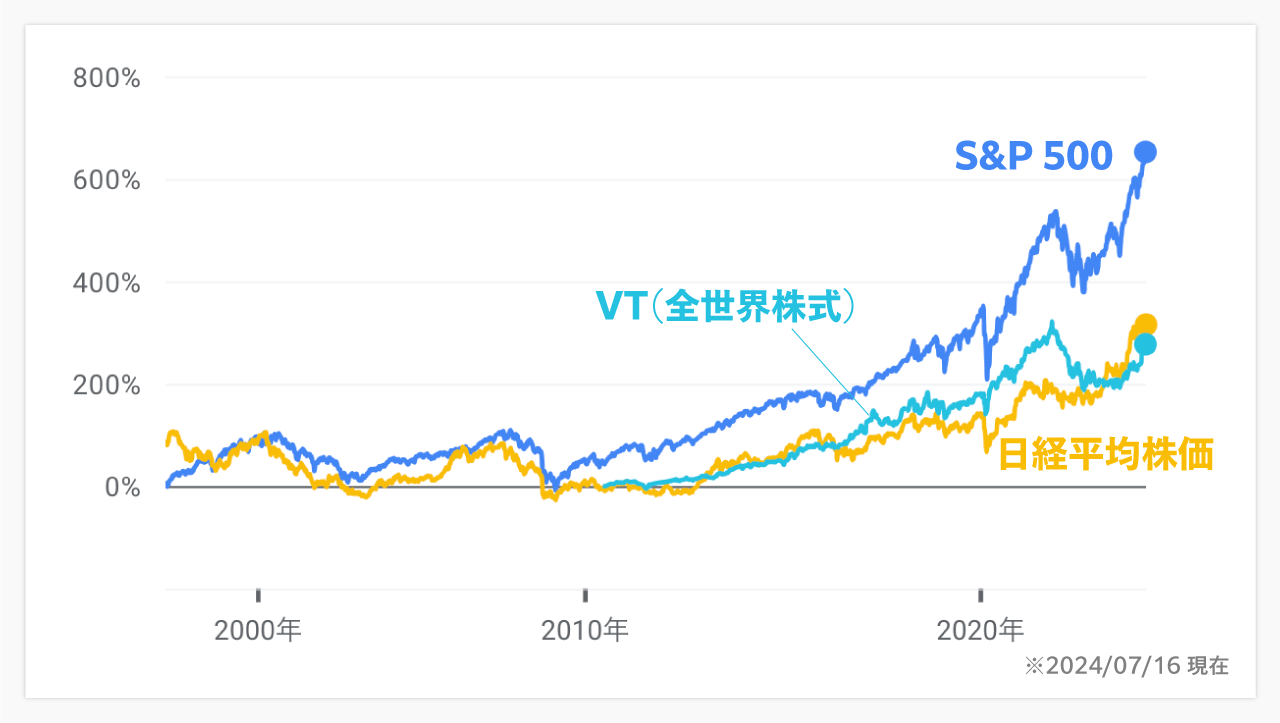

とくに、オールカントリー(全世界)・S&P500(米国主要500銘柄)・日経平均株価などのインデックスに対する投資は、長期的には右肩上がりの上昇が続いています。

出典:Google ファイナンス を加工

【株式の長期投資で狙うべき複利効果】

・株価の上昇と配当金の再投資:株価が上昇すれば保有株式の評価額が増加し、得られた配当金を追加投資に回せば、さらに複利効果でリターンが拡大します。

・株式市場の長期リターン:世界の株式市場は長期的に見ると、年率5〜7%程度のリターンが期待できると考えられます(過去データより推定 *1)。

・長期投資の効果:運用利回り5%(年)の株式を保有し続けた場合、20年後の資産は元本の約2.7倍に膨らむと試算できます。運用利回り7%(年)であれば、約4倍です。

・有望な投資対象:オールカントリー・S&P500・日経平均株価などのインデックスや、高配当利回りの優良株、その他、分散投資に適した投資信託やETFを定期的に買い付けることがおすすめです。

富裕層が株式投資に取り組む際は、アグレッシブさを抑え、手堅い銘柄を見極める姿勢が大切です。

リスクを取って短期間で資産を増やす必要のない富裕層の投資は、時間を味方につけて複利効果を最大限に引き出す戦略が成功しやすいといえます。

*1:全世界株式のインデックス Spliced Total World Stock Index の設定来リターンが7.57%となっています。過去10年では8.56%です(2024年7月23日現在)。

出典:Vanguard「VT – Product detail」

1.3. 有事や不景気に備える金や債券

3つめの投資先は「有事や不景気に備える金や債券」です。

節税効果の高い不動産、複利効果の見込める株式に並んで、富裕層が投資対象として検討したいのが「金」と「債券」です。

金は世界的な景気後退局面でも価値が下がりにくく、債券は定期的な利子収入を得られる安定性が魅力です。株式と合わせて保有しておくと、ポートフォリオ全体の安定性が増し、有事の際の備えにもなります。

【金への投資がもたらす資産防衛効果】

・景気減速時の価格上昇:「有事の金」という言葉があります。世界的な景気減速や政情不安の際は、金需要が高まり価格が上昇する傾向にあるため、金投資は資産の防衛力を高められます。

・長期的な価値の維持:金は希少性が高く、長期的に見ても価値が維持される性質を持つ資産とされています。資産価値の安定化に寄与します。

・インフレヘッジ効果:インフレ時には通貨の価値が低下しますが、金の価値は相対的に上昇する傾向があります。インフレヘッジとしても効果を発揮します。

【債券投資により得られる安定性】

・確定利付債の魅力:債券は定期的に利子(クーポン)を受け取れる仕組みで、安定的なインカム収入が期待できます。参考までに、本記事執筆時点の米国債1年利回りは 4.893% です(2024年7月23日現在/出典:Investing.com)。

・利回りの予見可能性:債券は償還期間が決まっているため、満期までの利回りを事前に把握できます。これは株式にはないメリットです。

・信用リスクと安全性:債券は発行体の信用リスクにさらされますが、安定している国家の国債や優良企業の社債は、総じて安全性の高い資産とされています。

・償還金額の確定:債券は満期まで保有すれば、額面金額で償還されます(仕組債など特別な例外を除く)。発行体が破綻することなく満期を迎えれば、元本割れのリスクがないため、安定的なキャッシュフローを得られる可能性が高いといえます。

このように、金と債券は、リスク資産の値動きを和らげ、ポートフォリオの安定化に寄与する守りの資産です。

以上、富裕層が最初に検討すべき投資先を3つ、ご紹介しました。

続いて以下では、富裕層だからこそ注意したい資産運用の鉄則について、解説します。

2. 富裕層だからこそ注意したい資産運用の鉄則

富裕層が資産を着実に増やすには、日頃からの心構えが重要になります。

富を守り、増やすための富裕層ならではのマインドセットを身につけていきましょう。ここでは以下6つのポイントをお伝えします。

1. 節税対策を怠らずコストを最小化する

2. 暴落に巻き込まれないようリスク管理を徹底する

3. 資産配分を定期的に見直しリバランスする

4. インフレヘッジを怠らない

5. 長期的な視点で資産運用する

6. 必要に応じプロのアドバイスを活用する

2.1. 節税対策を怠らずコストを最小化する

1つめの鉄則は「節税対策を怠らずコストを最小化する」です。

先にも述べたとおり、高所得者ほど高い税率が適用されるため、節税対策の重要性は富裕層になるほど高まります。

手数料などのコスト面についても、少しでも無駄を省くことが重要です。運用資金が大きい富裕層は、わずかに見える差でも、長期的には大きな金額となります。

【富裕層が実践すべき節税・コスト削減策】

・税制優遇制度の活用:NISA(少額投資非課税制度)やiDeCo(個人型確定拠出年金)などの制度を適切に組み合わせて活用します。

・所得控除の適用:生命保険料控除や寄付金控除など、所得控除制度を有効に活用して課税所得を減らします。一定の死亡保険金は相続税の課税対象外になるメリットもあります。

・法人の活用:個人事業の法人化や資産管理会社の設立など、法人化によって所得税率の低減を狙う選択肢もあります。

・低コストファンドや証券会社の選択:信託報酬の安い投資信託や売買手数料の低い証券会社などを吟味し、コスト負担を最小限に抑えます。

このように、富裕層の資産運用では、節税とコスト削減は車の両輪です。投資リターンを追求するあまり、税金やコストの存在を軽視しないことは、鉄則といえます。

2.2. 暴落に巻き込まれないようリスク管理を徹底する

2つめの鉄則は「暴落に巻き込まれないようリスク管理を徹底する」です。

富裕層の資産運用では、リスク管理の徹底が何より重要です。景気の波に乗って資産が順調に増えていくときこそ、じつは最も警戒が必要な時期ともいえます。

富の増大に気を良くし、投資規律を忘れてしまうと、いつの間にか大暴落に巻き込まれていた、ということにもなりかねません。

強気相場だからこそ、リスクに対する感度を高く保つことが大切です。冷静なリスク分析を怠らず、「守りに徹する」ことが富裕層の鉄則といえるでしょう。

【富裕層が気を付けるべきリスク管理の視点】

・テールリスクへの備え:大規模な自然災害や金融危機など、発生確率は低いが、一度発生すると甚大な被害をもたらすテールリスクへの備えが必要です。

・過度な集中投資の回避:1つの資産や市場に過度に偏重しないよう、常に分散投資を心がけてください。たとえば、「株式だけでなく不動産にも分散する」といった配慮が大切です。

・レバレッジの適正管理:レバレッジ投資(ローン借入、信用取引、FX、CFDなど)は、上手く活用すれば大きなリターンを生みますが、失敗すれば資産を大きく損ないます。レバレッジはかけない運用を基本とし、レバレッジを用いる際には厳格なリスクヘッジが不可欠です。

・カントリーリスクの見極め:投資対象国の政治・経済情勢を注視し、いち早くリスクを察知します。リスクに応じた投資比率の調整が求められます。

・為替リスクのコントロール:外貨での投資では為替変動が重要なリスク要因です。ヘッジ手段の活用や通貨の分散化で、為替リスクに備えましょう。

リスク管理は、富裕層の資産防衛戦略の要です。

景気の波はかならずやってきます。波に乗るのも大事ですが、すでに一定の資産を持つ富裕層にとっては波に飲まれないことが重要といえるでしょう。

2.3. 資産配分を定期的に見直しリバランスする

3つめの鉄則は「資産配分を定期的に見直しリバランスする」です。

富裕層の資産運用において、資産配分の最適化は常に意識したい点です。市場環境の変化により、当初設定した資産配分から大きく乖離することがあるためです。

放置しておけば、ポートフォリオのリスク・リターン特性が意図せず変化し、自分の意図する運用方針とのズレを来しかねません。

【資産配分見直しのポイント】

・相場変動の確認:主要資産の値動きを常時モニタリングし、ポートフォリオへの影響を分析します。資産構成の変化が期待リターンやリスク許容度に与える影響を定量的に評価しましょう。

・投資方針との整合性確認:当初の想定したリスク・リターン目標からの乖離や、投資方針との一貫性を確認します。ライフステージの移行に伴うリスク許容度の変化も考慮し、資産配分に反映させます。

・リバランスルールの設定:リバランス実施の基準を事前に定めます。都度、意思決定するのではなく、一定比率以上の乖離が生じれば機械的にリバランスを実施する、ルールベースの手法がおすすめです。

資産配分戦略は、富裕層の資産運用の根幹をなすものです。

いかに市場環境が変わろうと、自らの投資方針に沿った資産配分を維持し続けることが、長期的に富を築く原則といえます。

資産配分は「放ったらかし」にせず、自ら能動的に働きかけていく姿勢を忘れないようにしましょう。

2.4. インフレヘッジを怠らない

4つめの鉄則は「インフレヘッジを怠らない」です。

富裕層にとって、インフレ対策は資産防衛上の大きな課題です。通貨の価値が目減りすれば、いくら富を築いても実質的な価値は毀損されてしまうからです。

とりわけ、超低金利環境が長く続いた後はインフレ懸念が急速に高まる傾向があり、まさに現在の日本経済の状況です。

適切なインフレヘッジは、富裕層の資産を守るための重要戦略です。

【富裕層が検討すべきインフレ対策投資】

・不動産投資:不動産は長期的に見てインフレに強いため、有力なヘッジ手段です。不動産価格や賃料収入は、インフレに合わせて増加する傾向があります。富裕層にとって、不動産経営への参入は理にかなった戦略といえます。

・株式投資:株式もインフレヘッジとして機能します。多くの企業は価格転嫁によりインフレに対応できるためです。ただし、急激なインフレ時には一時的に株価が下落する可能性もあるため、長期的視点が重要です。

・コモディティ投資:金などの貴金属、原油や穀物の価格はインフレと連動傾向にあります。前述の金投資をはじめ、多様なコモディティへの分散投資も検討に値します。

・実物資産投資:美術品・ワイン・高級時計など希少性の高い実物資産も、インフレ局面で価値を維持しやすい傾向があります。趣味と実益を兼ねた投資アプローチも一案です。

インフレは富裕層の財産を静かにむしばんでいく「サイレントキラー」といわれます。その脅威は目に見えにくい分、軽視されがちでもあります。

この「目に見えぬ敵」から資産を守り抜く戦略と実行力が、富裕層の資産管理において問われています。

2.5. 長期的な視点で資産運用する

5つめの鉄則は「長期的な視点で資産運用する」です。

富裕層の資産運用では、常に長期的な視点を持つことが欠かせません。

大きな富を築き、守り続けるには、四半期や単年度の業績にとらわれるような「短期主義」では到底及びません。

10年、20年、さらにはそれ以上の時間軸で物事を考える習慣を身に着けることが重要です。

【長期投資を成功に導く考え方】

・複利の力を信じる:長期投資の最大の武器は「複利の力」です。時間を味方につければ、資産は予想以上の速度で膨らんでいきます。

・短期の値動きにとらわれない:長期投資では、短期の値動きに一喜一憂する必要はありません。むしろ、短期の調整局面は押し目買いのチャンスと捉えられます。

・時間分散投資を活用する:一括での大口投資ではなく、時間を分散してリスクを分散させながら投資を継続します。この手法は、投資家として、感情に左右されず規律ある投資を実行する力を養うためにも有益です。

富裕層こそ、誰よりも「長期の価値」を理解している必要があります。長期の時間軸で考えることは、富を守り、増やすうえで欠かせないスキルなのです。

2.6. 必要に応じプロのアドバイスを活用する

6つめの鉄則は「必要に応じプロのアドバイスを活用する」です。

富裕層の資産運用では、プロのアドバイスを上手く活用することも重要なスキルです。

自らの専門外の分野、たとえば税務や法務、海外投資など、そうした分野まで自前ですべてをカバーするのは非効率だからです。

【富裕層が活用すべきプロのサポート】

・税理士・会計士:複雑な税制に対応した節税戦略や資産管理会社の設立など、専門的な税務・会計面のアドバイスを提供します。

・弁護士:大規模不動産取引や海外投資など、法的リスクの高い案件において、契約書のチェックや法的助言を行います。相続に関する交渉やトラブル、その他交渉の代理人を担えるのも弁護士となります。

・金融機関のプライベートバンキング:富裕層向けの総合的な資産管理サービスを提供し、資産配分や投資アドバイスから相続対策まで幅広くサポートします。

・独立系ファイナンシャルプランナー:金融機関とは独立した立場から、中立的なアドバイスを提供します。富裕層のセカンドオピニオンとしても、有用です。

・不動産運用会社:不動産市場の分析、優良物件の選定、効率的な管理運営など、不動産投資に関する知見を提供します。専門的ノウハウによって、富裕層の不動産ポートフォリオの最適化を支援します。

適切なタイミングでプロの知見を借りれば、より合理的な意思決定が可能です。

ただし、アドバイスをそのままうのみにするのは避けるべきです。最終的には自ら判断し、意思決定する姿勢が欠かせません。

プロに依存するのではなく “活用” し、最終的には自身の信念に基づいて行動しましょう。

不動産投資に関しては、以下のページから無料相談を受け付けていますので、ぜひご利用ください。

投資相談お問い合わせはこちら:

3. 富裕層の資産運用を成功させる重要なコツ

最後に、富裕層の資産運用を成功させるコツを3つ、お伝えします。

1.少しずつでも不動産投資をスタートする

2.状況に応じて資産管理会社を設立する

3.将来の相続も見据える

3.1. 少しずつでも不動産投資をスタートする

1つめのコツは「少しずつでも不動産投資をスタートする」です。

不動産投資は、株式などの金融商品と比べてハードルが高く思われがちですが、富裕層のステージアップには欠かせません。

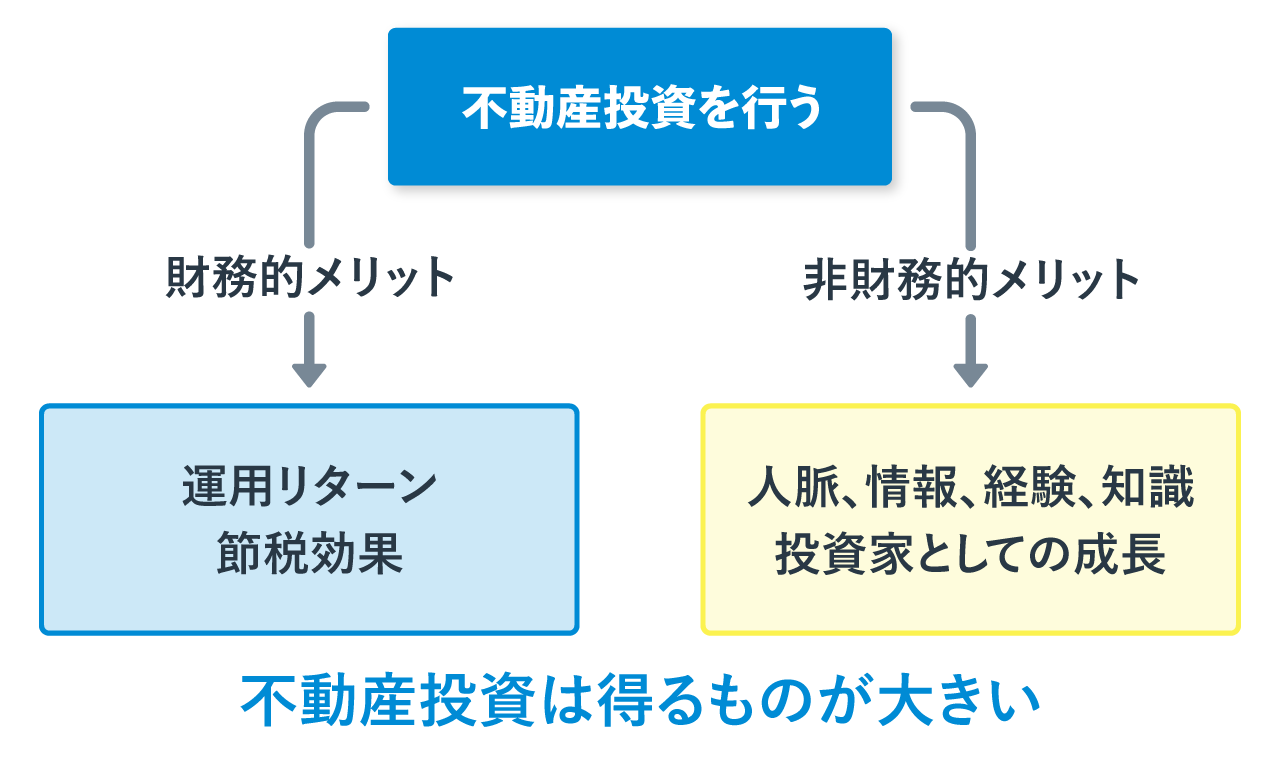

節税効果や運用リターンはもちろんですが、実際に不動産投資を行うことで得られる経験や人脈、情報は非常に貴重です。

【不動産投資の意外なメリット】

・専門家との人脈:不動産仲介会社、管理会社、金融機関など、多様な専門家との関係を構築でき、将来の大型投資につながる可能性があります。

・実践的な知識の獲得:物件探索や購入交渉を通じて、机上の学習では得られない実践的な投資ノウハウを蓄積できます。

・投資家マインドの醸成:長期的視点と機動的判断が求められる不動産投資を通じて、自身に適した投資物件の条件やリスク許容度が明確になっていきます。それは将来の投資判断の指針となります。

・オーナーネットワーク:不動産所有により、オーナー同士の交流会やセミナーに参加でき、業界の最新情報や投資機会を入手できます。

不動産投資の世界に早期参入し、経験を蓄積すれば、富裕層としての資産運用の幅が大きく広がります。つまり、不動産投資に踏み出しているかどうかで、富裕層の間にも差が生まれるのです。

3.2. 状況に応じて資産管理会社を設立する

2つめのコツは「状況に応じて資産管理会社を設立する」です。

資産管理会社の設立は、富裕層の効率的な資産管理を実現する有力な手段です。税務対策や資産防衛、相続対策などの多面的なメリットが期待できます。

【富裕層のための資産管理会社の活用法】

・資産の一元管理:不動産、株式、美術品など多様な資産を一つの会社に集約し、管理コストの削減と効率的な運用を図ります。

・節税メリットの享受:会社の経費として認められる項目が増え、節税効果が期待できます。また、個人の所得税と法人税率の差を活用した税務戦略も可能になります。

・事業リスクの分離:個人資産と事業資産を別々に管理し、事業上のリスクから個人資産を保護します。

・円滑な事業承継:会社の株式を後継者に承継する方式をとれるため、スムーズな資産の引き継ぎが実現します。

・資産情報の非公開:会社名での資産保有により、個人の資産状況の公開を避けられます。

資産管理会社の設立には一定のコストと手間がかかりますが、資産規模が大きく、複数の資産を保有する富裕層にとってメリットは大きいといえます。

ただし、会社運営には専門的な知識が必要となるため、税理士などの専門家のアドバイスを受けながら慎重に進めることが重要です。

詳しくは、以下の記事で解説していますので、あわせてご覧ください。

3.3. 将来の相続も見据える

3つめのコツは「将来の相続も見据える」です。

富裕層の資産運用において、将来の相続を見据えた取り組みは不可欠です。単に資産を増やすだけでなく、いかに税負担を軽減しながら、円滑に次世代へ引き継ぐかが重要な課題となります。

早い段階から相続対策に着手し、生前贈与や遺言の活用など、計画的なアプローチを取ることが賢明です。

【富裕層のための効果的な相続対策】

・暦年贈与の戦略的活用:毎年110万円の基礎控除を利用し、長期的な資産移転を図ります。10年続ければ1,100万円を非課税で贈与でき、相続税の大幅圧縮につながります。

・特例贈与制度の最大活用:教育資金(1,500万円まで)や結婚・子育て資金(1,000万円まで)の一括贈与非課税制度を利用し、子や孫への支援と相続税対策を両立します。

・不動産の戦略的活用:賃貸不動産購入と借入れにより相続税評価額を抑制し、家賃収入で返済を行います。小規模宅地等の特例を用いれば、さらなる評価減の可能性もあります(詳しくは 貸家建付地で相続税対策を行うべき人は?意味・評価方法・Q&A付で解説 にて解説しています)。

相続対策は長期的視点で取り組むべき課題です。専門家の助言を得ながら綿密な計画を立て、着実に実行しましょう。

また、相続税の節税だけでなく、遺産分割による紛争防止など、多角的な視点を持つことも大切です。富裕層にとって、資産運用と並行した万全の相続対策は、持続的な資産承継の要となります。

相続税対策については、以下の記事もあわせてご覧ください。

参考:国税庁「No.4408 贈与税の計算と税率(暦年課税)」、国税庁「父母などから結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし」、国税庁「No.4511 直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税」

4. まとめ

本記事では「富裕層の資産運用」をテーマに解説しました。要点をまとめておきましょう。

富裕層の資産運用で最初に検討すべき3つの投資先は、以下のとおりです。

1.節税効果の高い不動産

2.複利効果が期待できる株式

3.有事や不景気に備える金や債券

富裕層だからこそ注意したい資産運用の鉄則として、以下を解説しました。

1.節税対策を怠らずコストを最小化する

2.暴落に巻き込まれないようリスク管理を徹底する

3.資産配分を定期的に見直しリバランスする

4.インフレヘッジを怠らない

5.長期的な視点で資産運用する

6.必要に応じプロのアドバイスを活用する

富裕層の資産運用を成功させる重要なコツは、以下のとおりです。

1.少しずつでも不動産投資をスタートする

2.状況に応じて資産管理会社を設立する

3.将来の相続も見据える

富裕層が資産を守りつつ着実に増やすには、投資の基本を押さえたうえで、富裕層ならではの戦略的運用が欠かせません。

本記事でお伝えした知見を活かし、さらなる高みへと着実に資産を築き上げていかれることを願っています。

コメント