令和6年(2024年)10月、児童手当における所得制限が撤廃され、支給対象が大幅に拡大しました。

・児童手当の支給対象が拡大

・児童手当の支給額がアップ

・所得制限の撤廃

改正前は、年収に応じて受給額が変化し、年収1,200万円を超える高所得者に関しては、特例給付も受けられなくなってしまう(扶養人数が3人の場合)といったデメリットがありました。

令和6年(2024年)10月の改正内容の一部では所得制限が撤廃され、高所得者であっても制限なく児童手当を受給できるようになりました。

所得制限とは、一定以上の収入がある個人や世帯に対し、手当等の支給に関して制限を設けることです。

所得制限が設けられている手当等には、以下のようなものが挙げられます。

・基礎控除

・配偶者控除

・ひとり親控除

・住宅ローン控除

・住宅取得等資金の贈与に対する控除

目次

1.所得制限のある手当、控除等

所得制限のある手当と、所得に応じた控除額をまとめました。ご紹介している控除は一部になります。

1.1.基礎控除

基礎控除は、納税者本人の合計所得金額に応じて適用されます。年間の合計所得金額が2,500万円を超えると、基礎控除を受けられなくなります。

| 納税者本人の合計所得金額 | 控除額 |

| 2,400万円以下 | 48万円 |

| 2,400万円超2,450万円以下 | 32万円 |

| 2,450万円超2,500万円以下 | 16万円 |

| 2,500万円超 | 0円 |

国税庁 No.1199 基礎控除より筆者が作成

1.2.配偶者控除

配偶者控除は、納税者に控除対象配偶者がいる場合に受けられます。納税者本人の合計所得金額が1,000万円を超えると、控除が適用されません。

| 納税者本人の合計所得金額 | 控除額 |

| 900万円以下 | 38万円(老人控除対象配偶者の場合48万円) |

| 900万円超950万円以下 | 26万円(老人控除対象配偶者の場合32万円) |

| 950万円超1,000万円以下 | 13万円(老人控除対象配偶者の場合16万円 |

| 1,000万円超 | 0円 |

国税庁 No.1191 配偶者控除より筆者が作成

1.3.ひとり親控除

ひとり親控除は、従来の寡婦(夫)控除に代わる制度として導入され、シングルマザーやシングルファザーを対象とした制度です。

| 納税者本人の合計所得金額 | 控除額 |

| 500万円以下 | 35万円 |

| 500万円超 | 0円 |

国税庁 No.1171 ひとり親控除より筆者が作成

1.4.住宅ローン控除

住宅ローン控除(住宅借入金等特別控除)は、住宅ローンを借りた人が利用できる制度です。所得金額以外にも要件はありますが、今回は所得金額に絞って見ていきます。

| 納税者本人の合計所得金額 | 控除額 |

| 2,000万円以下 | 年末の住宅ローン残高の0.7% |

| 2,000万円超 | 0円 |

国税庁 No.1211-1 住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)より筆者が作成

1.5.住宅取得等資金の贈与に対する控除

住宅取得等資金の贈与に対する控除は、直系尊属(父母や祖父母)から住宅取得等のための資金の援助、贈与を受けた場合に、一定額まで贈与税が非課税になる制度です。(省エネ等住宅で最大1,000万円、一般住宅で最大500万円が非課税限度額)

2026年12月31日までの贈与に適用されます。

| 納税者本人の合計所得金額 | 控除額 |

| 2,000万円以下 (住居部分の床面積が40平方メートル以上50平方メートル未満の場合は1,000万円以下) |

贈与税が非課税に |

| 2,000万円超 | 優遇なし |

国税庁 No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税より筆者が作成

2.控除を受けられない高所得者ができる資産形成

1章で説明したように、さまざまな手当や控除が制限されるのは高所得者の運命であるといえます。優遇が受けられない分、自身の収入から生活費や教育費を賄わなければならず、手元に残っていく金額は少なくなります。

ここからは、高所得の方ができる資産形成や対策をご紹介します。

2.1.高所得者の税対策8つ

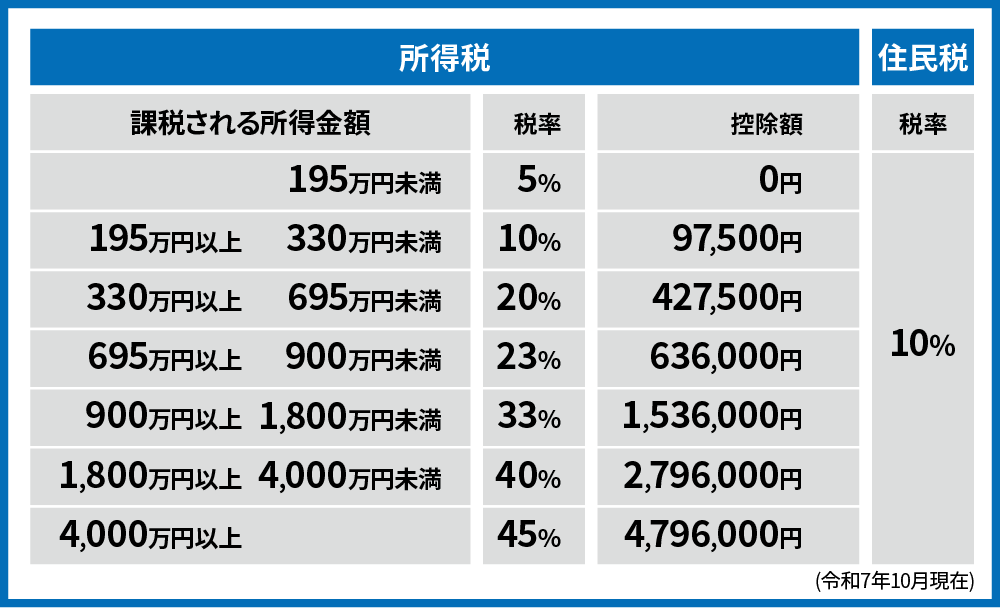

高所得の方は、同時に所得税も高くなります。税負担については、以下のような様々な方法を用いて軽減することができます。

生命保険料控除・地震保険料控除

ふるさと納税

NISA・つみたてNISA

iDeCo(イデコ)

医療費控除・セルフメディケーション税制

住宅ローン控除

特定支出控除

詳しくはこちらの記事で解説しています。

2.2.年収1,200万円以上なら、効率よく節税効果を得られる不動産投資という選択肢も

あなたが年収1,200万円以上の場合は、家賃収入を得ながら効率よく節税効果も得られる不動産投資という選択肢も考えてみてもよいでしょう。

年収が1,200万円以上になると、課税所得がおおむね900万円となります。課税所得がこのラインを超えると所得税・住民税率が約43%となり、譲渡税率(長期譲渡の場合)との差が大きくなるため、節税目的で不動産投資をする意味があるといえます。

<参考>

短期譲渡・・・目安として物件取得から6年以内に売却をすること。譲渡税率は39%

長期譲渡・・・目安として物件取得から6年を超えて売却をすること。譲渡税率は20%

3.まとめ

今回は、児童手当の所得制限撤廃の話題に触れ、高所得者が直面する所得制限と高所得者向けの資産形成方法についてお伝えしました。当社は、高所得者向けの資産運用を得意とした不動産会社です。高い所得のために高い所得税に悩んでいる方は、ぜひ一度ご相談ください。

投資相談のお申込はこちら▼

ウェルスハックでは、富裕層、高所得者の方向けの記事を掲載しています。是非ご覧ください。

コメント