最近、知人が会社の同僚の勧めで新築マンション投資を始めようとしていたのですが、不動産投資業界にいる人間として私は全力で止めました。

なぜなら、素人が新築マンション投資で成功するのはほとんど無理か、かなり難しいからです。

・なんとなくカッコいいし安心

・保険代わりになる

・価格が小さくフルローンがおりるので手始めにやりやすい

・好立地なら入居の需要も見込めるし出口も想像つきやすい

・知り合いで取り組んでいる人が多い

という理由でサラリーマンに人気の新築マンション投資ですが、結論からお伝えすると、私は新築マンション投資は絶対におすすめできません。

では、なぜそんな商品が実際に売れているのでしょうか。

それは、不動産投資初心者を狙って「新築」という安心感や節税効果を誇張してグレーな営業をする会社が非常に多いからです。

そして、不動産投資初心者は自分が不動産業者の営業マンにうまく言いくるめられていると気づかないまま投資用新築マンションを購入して、数年たって投資に失敗したと気づくのです。

なぜそのように失敗する人が後を絶たないかというと、不動産投資についての知識が少ない人が「新しいもの」へ価値を見いだす心理を投資に持ち込んでしまっているからだと私は思います。

本記事では、新築マンション投資をおすすめできない6つの理由と実際に新築マンションを購入して失敗をしてしまった2つの事例をお伝えします。

「新築マンションの購入を検討しているが、本当に大丈夫かな・・・?」

「不動産業者に新築マンションを提案されているが、騙されていないかな・・・?」

「不動産投資について勉強し始めて新築マンション投資に興味があるけど、実際どうなんだろう?」

という気持ちで本記事をご覧いただいた方は、ぜひ最後まで記事を読み進めてください。

本記事が、あなたが新築マンション投資の危険性に気付くきっかけになれば幸いです。

1. 私が新築マンション投資を始めようとした知人に全力でやめるように説得した理由

私が知人に新築マンション投資をやめるよう説得した理由は大きく6つあります。

- 賃料下落率が大きく物件価格下落のスピードが早い

- 価格が割高な物件が多い

- 物件運用の予測がたてづらい

- 節税効果はほぼない

- 利回りが低くキャッシュフローが赤字になる可能性が高い

- 保険代わりとしては不十分

以下で詳しく説明します。

1.1.賃料下落率が大きく物件価格下落のスピードが早い

収益用不動産の価格は収益還元法で決まりますので、その物件が1年間でいくら利益を生み出すか?が物件の価値を決める大きなポイントになりますが、新築マンション投資は家賃下落幅が大きく物件価値が下落しやすいといえます。

物件価格=年間家賃収入÷表面利回り

図の通り、物件価格はその物件が1年間に生み出す家賃収入を物件周辺の平均表面利回りで割り戻すことで決まりますので、物件価格を維持する、もしくは上げるためには家賃収入を維持するか増やす必要があることがわかります。

このように、収益用不動産は家賃収入によって物件の価格が左右されるため、家賃の下落が物件価値の下落につながってしまうのです。そのため、家賃下落はできれば避けたい事態ですが、新築物件はいわゆる「新築プレミアム価格」で割高な家賃を設定していることが多く、ひとたび退去が発生すると途端に家賃が「中古価格」になってしまうため、家賃下落のリスクが大きいといえます。

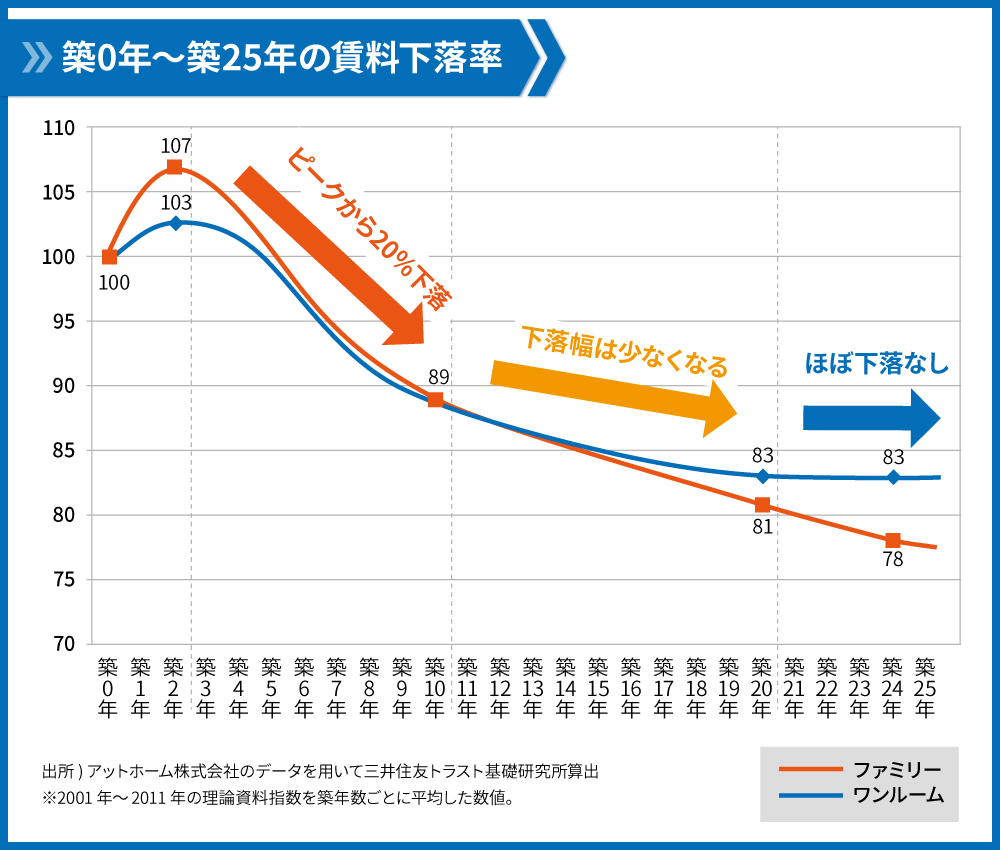

下記のデータをご覧ください。

新築から10年間で、ピーク時から20%近くも家賃が下がっています。

購入当時は新築プレミアムが加味された家賃帯ですが、ひとたび退去が出れば高確率で家賃は下がるでしょう。購入当初から収益性が低いのに、それよりも20%家賃が下がると考えるとゾッとします。

収益還元法がわからない人は以下の記事を参考にしてください。

1.2.価格が割高な物件が多い

新築マンションをおすすめできない理由として、割高物件が多く存在していることが挙げられます。

割高になる理由としては下記の2つが考えられます。

- 割高な賃料設定をもとにして物件価格を算出している

- 広告費が上乗せされている

以下で詳しく説明します。

割高な賃料設定をもとにして物件価格を算出している

1.1.「賃下落率が大きく物件価格下落のスピードが早い」でお伝えしたように、「新築プレミアム価格」で割高に賃料が設定されて、その賃料をもとにして物件価格を設定しています。ここで注意したいのが、この「新築プレミアム価格」の賃料は、新築ゆえにまだ入居の実績がないなかで設定された賃料であるということです。新築であればその価格で入居希望者が出てくるかもしれませんが、ひとたび退去が出れば高確率で賃料下落を余儀なくされるでしょう。

そうなると、買ってすぐなのに現家賃をもとに物件価格を算出すると数百万円物件価値が下落している・・・なんてことも起こりうるのです。

このように、家賃下落幅が大きいと物件価格の下落スピードが借入の返済スピードを上回ってしまいます。すると、赤字を垂れ流す新築マンションを売りたくても、物件価値と残債額の差分を手出ししないと借入返済ができないため、「物件を売るに売れない」状況に陥ってしまうのです。

広告費が上乗せされている

新築ワンルームマンションは投資効率や利回りの良さよりも、ブランドイメージなどの付加価値をウリにしているため、付加価値を上げるために広告費が多くかかる傾向にあります。

ブランドイメージをウリにしている新築ワンルームマンションの販売ターゲットは不動産投資に関する知識を持っている人ではなく

「頭金などが不要で、手軽に不動産投資を始めたい」「なんとなくイメージの良い都心物件のオーナーになりたい」という人です。

そのような投資に受動的な人に対しては、イメージよく売り込みをするために広告費を多くかける必要があります。

また、新築ワンルームマンションの広告費はおおむね3割と言われていますが、中でも一番大きいのは営業マンへの歩合です。中には物件価格の40%が歩合になるケースもあります。

1.3.物件運用の予測がたてづらい

投資物件を見定める上では必ず収支計算をする必要がありますが、新築マンションは物件運用実績がないため、物件を購入してからの物件運用の予測が立てづらいです。新築当初は空室リスクが低いとしても、それが長期的に続くのか、賃料はどのように下がっていくのか、推測するのは困難を極めます。

そのため、収支シミュレーションは「予測」の範疇を出ないので、特に不動産投資初心者は注意をする必要があります。中古物件だとしても、それまでの収支が今後も継続できるとは限りませんが、過去いくらで貸し出していて、どれくらいの空室率があって、いくらの利回りで運用できていたのか等の参考値がある分、新築マンションよりも現実的な収支シミュレーションを組むことができ、不動産投資のリスクに予め備えることができます。

「その地域で他の投資物件を所有していてうまく運営できている」「不動産投資歴が長い」という方はいいかもしれませんが、不動産投資初心者なら特に、知らない土地で新築投資物件を購入するのは慎重になるべきです。

1.4.節税効果はほぼない

結論からお伝えすると、ワンルームマンションに節税効果を期待するのは無理です。また、年収が900万円以下の人はより節税効果が薄れます。

なぜなら、不動産投資で高い節税効果を実現するためには、

- 減価償却期間が短く、減価償却費がとれる物件を購入すること

- 所得税率が高い人が購入すること

という条件が必須となるからです。

もしあなたが新築区分マンションで節税ができるという旨の提案を受けていて、受け取った収益シミュレーションの作成上で比較的大きく会計上赤字をとれているとすれば、雑費を費用計上している可能性があるので要注意です。

詳しくは下記の記事をご覧ください。

1.5.利回りが低くキャッシュフローが赤字になる可能性が高い

人気の都内23区の新築マンションの利回りの相場は3~5%です。ここから、ローン返済や管理費等を除くと、キャッシュフローはほとんどトントンか、赤字になる場合が多いです。

新築マンションの収益性の低さを心配する客へのセールストークとして、

「月々の収支が多少赤字でも将来保険代わりになるので、保険料を払っていると思えばいい」

といった内容が多く使われますが、賃貸経営においてキャッシュフローが赤字というのは論外です。賃貸経営において月々の収支が赤字というのは、賃貸経営そのものがうまくいってないということだからです。自身で赤字をまかなえているからいいという問題ではないのです。

このような状況が続くと、投資戦略のため新しく物件を購入したくなっても金融機関から融資が受けられなくなってしまいます。

実際に、弊社と取引のある金融機関様の中には、新築マンションを複数購入している人へ別の物件のための追加融資をすることは難しいというスタンスの先もいらっしゃいます。なぜなら、賃貸経営が赤字でうまくいっていないと評価するからです。そのため、新築マンションを買った時と同じ金融機関で新築マンションしか買い進められないという事態に陥ります。

そうなってしまうと、赤字を出す物件の収支改善のための次の一手も打てずに身動きがとれなくなり、毎月自分で赤字を賄っていかなければならないという最悪の状況も起こりうるのです。

1.6.保険代わりとしては不十分

ワンルームマンションの収益性の低さは、「保険の代わりになるから」という理由で無視できるものではありません。

- ローンの支払いが終われば家賃が全て収入となり、年金の足しになる(年金保険のイメージ)

- 売却すれば退職金代わりになる(生命保険の満期保険金のイメージ)

という理由から、「多少収益性が低くても(赤字でも)保険代わりだと思えば大丈夫ですよ」と言われることが多いですが、ワンルームマンションを購入すれば保険の全てを賄えるわけではありません。

以下で詳しく説明します。

ローンの支払いが終われば家賃が全て収入となり、年金の足しになる(年金保険のイメージ)

まず、自身で物件の管理をする場合を除き、多くの場合は物件の管理会社に管理費用を支払う必要がありますし、ワンルームマンションの場合は修繕積立金がかかりますので家賃が全て収入となるわけではありません。

他にも、入居者の入れ替わりがあればその都度原状回復費用や入居付けに必要な広告料を支払わなければなりません。

また、物件購入のために35年ローンを組んでいたとすると、そのローンが払い終わるころには築35年以上になっていますので、物件にも痛みがでてきて突発的な修繕も増加するでしょうし、家賃収入だけでは賄いきれない大規模修繕が発生する可能性も捨てきれません。

売却すれば退職金代わりになる(生命保険の満期保険金のイメージ)

確かにローン完済した物件を売れれば、手元にお金が残ります。しかし、35年ローンを組んでいたとすると、物件の築年数は35年以上になっており、市場価値はかなり下がっているでしょう。

手元にお金が残れば利益に見えがちですが、ローン完済までの間に発生してきた月々の赤字や入居、退去による一時的な費用の発生を考慮すると、一概に退職金代わりになるとは言い難いです。

これらを勘案すると、月々の収支が多少赤字でも保険料を払っていると思えばいいというセールストークに違和感を抱くはずです。

ワンルームマンション購入のためには数千万円の借入と突発的な修繕費用等が発生するリスクを背負わなければなりません。

月々の保険料と同じくらいの赤字が出るのであれば、毎月1万円~2万円を支払って数十年後に安定して保険金をもらえる保険の方がよっぽど安心ではないでしょうか。

2.新築マンションを購入した人の失敗事例2選

これまで新築マンションをおすすめしない理由をお伝えしてきましたが、実際の新築マンションを購入してしまった人はどうなってしまったのか。

以下で弊社の投資相談をご利用いただいたお客様の実際の新築マンション投資失敗事例をお伝えします。

2.1.二億円分の新築マンションを購入し月20万円の手出しが発生しているA医師

A医師のご相談内容は、現在所有している2億円分の新築で購入したマンションから発生している月々20万円の赤字をどうにかしたい、というものでした。

A医師の状況を聞くと、新築マンション投資会社の営業マンに勧められるがまま、好立地の新築マンションを6戸購入したとのことで、1.5.「利回りが低くキャッシュフローが赤字になる可能性が高い」でお伝えした通り追加融資不能の身動きのとれない状態になっていました。

更に、これらのマンションの価値は1.1.「賃下落率が大きく物件価格下落のスピードが早い」でお伝えした通り価値が大きく下落していて、売却時には毎部屋数百万円がかかることが予想されるため、損切のための資金が貯まるまで赤字マンションを売るにも売れず、弊社ではお手伝いできることがない状況にまで陥っていました。

2.2.新築区分マンション2戸を購入、数年運用後“投資失敗”に気付き3戸目購入をギリギリ免れたサラリーマン投資家のBさん

サラリーマンのBさんは外資系企業の役員をしており、ご年収が3000万円を越えていらっしゃいました。高額な所得税がなんとかならないかと考えていたところ、同僚が新築マンション投資に取り組んでいることを知り、多忙のためあまり情報収集はせずに都内の新築マンションを2戸購入しました。

実際に物件を運用してみると、思ったより節税効果がないのでは・・?と思い始めて当社にご相談にこられました。

新築区分マンションでは節税はできませんが、新築マンションの不動産会社から当初受け取った収益シミュレーション上では会計上赤字をつくれることになっていたとBさんがおっしゃったので、当社の投資相談担当者と一緒に所有物件の収益シミュレーションを作成し、当時新築マンション投資の会社から受け取ったシミュレーションと比較したところ、営業マンが経費計上できて節税効果があると言っていたものの中には「雑費」が含まれていたことがわかりました。

収益用不動産を活用した節税は、実際には出費がないのに経費計上をできる減価償却費を利用して実現するものですので、減価償却期間の長い新築マンション(RC造や鉄骨造)では節税できません。

また、「雑費」は減価償却費とは異なり実際に出費が発生する経費ですし、何より不動産経営特有の節税メリットではありません。(極論、開業届を出していればYoutuberでもいいのです)

Bさんは同新築マンションの不動産会社から節税効果を大きくしましょうと提案を受けて、3戸目の新築マンションへ買付証明書を入れようとしていたところでしたが、当社の話を聞いて購入を断り、より節税効果の高い当社の築古1棟アパートをご購入されて、新築区分マンションの赤字収支が改善されました。

3.不動産投資を始めるならまずは知識をつけてから

新築マンション投資は年収が400万円以上だったり有名企業だったりすると簡単にフルローンがおりてしまいます。価格も2000万円~3000万円と手ごろなため、不動産投の知識が浅いまま軽い気持ちで物件を購入してしまう人が後を立ちません。

「新築だから」「都内23区内だから」「フルローンがでるから」「節税効果が期待できるから」「保険がわりになるから」という理由で新築マンション投資を検討しているなら、

あなたはまだ不動産投資を開始するには早いです。まずは不動産投資に関する書籍を最低5冊は読んで知識を深めてください。

不動産投資に関するおすすめの書籍については下記の記事を参考にしてください。

また、初心者の方には以下の記事をおすすめします。

4.さいごに

いかがでしたか。

本記事が軽い気持ちで新築ワンルームマンション投資を始めることの恐ろしさに気付くきっかけになれば幸いです。

コメント