老後破産や少子高齢化といった言葉を聞いて、将来不安に備えるために資産運用を考えている人にとっては、不動産投資も選択肢の一つとなってくるでしょう。

しかし不動産投資は

「多くの借金を背負うし、リスクが高そう」

「不動産会社に騙されないか不安」

という、マイナスのイメージが付きまとう物でもあると思います。

本記事では、不動産投資のリスク、失敗事例も詳細にご紹介しながら、どのようにしてリスクを避ければよいのかを解説しています。

不動産投資を人生の選択肢に入れる方が参考にできるように、手順に沿って気にしておきたいポイントもまとめていますので、ご参考にしていただければ幸いです。

1.不動産投資とは

日本において、個人が行う不動産投資でメジャーなものは、居住用の賃貸物件(=収益物件)を購入し、入居者に貸し出すことによって賃料収入を得るものです。

物件の価格に対して家賃収入を毎年どれだけ得られるかという「(表面)利回り」という指標で、投資効率を判断します。

例えば毎年1000万円の家賃収入を得られる物件が1億円であれば1000万円÷1億円=10%、というような形で利回りを計算し、表面利回りだけを指標に比較すると、この%の数値が高い方が効率の高い投資だという事ができます。

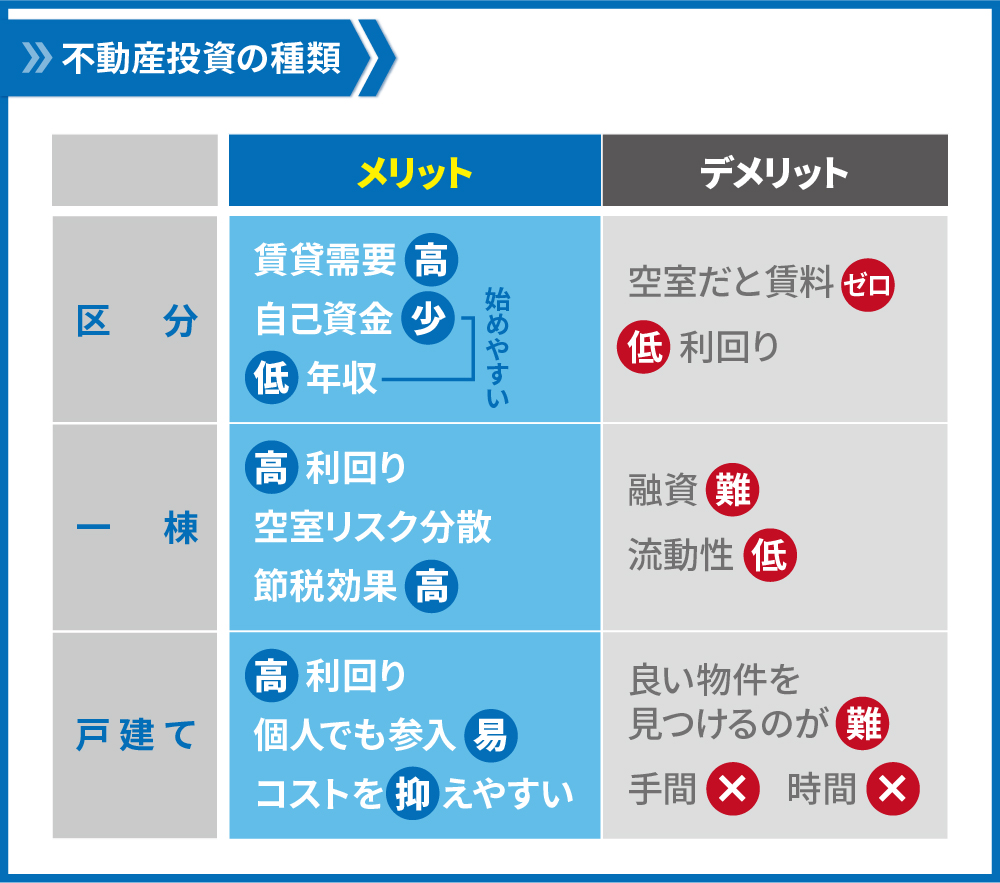

居住用の収益物件は主に以下の3つの物に分けられます。簡単に比較表を載せるとこのような形です。

1.1.区分マンション投資

分譲用のマンションの一室を扱う投資です。

- 駅近、都心などの賃貸需要の多い場所に多い

- 自己資金や総投資額が少なく始められ、年収が低くても融資が出やすい

など、初心者の方でも参入がしやすいのが特徴です。

一方で

- 空室が出ると全く賃料が入ってこない

- 利回りが低い事が多い

- 建物全体に関わることを自分の意思でコントロールできない

と言ったデメリットもあります。

1.2.一棟アパート・マンション投資

一室ではなく、アパート、マンションを一棟ごと購入して、複数の入居者に貸し出す手法です。

- 利回りが高い事が多い

- 空室リスクを分散できる

- 物件によっては節税効果が出やすい

という理由で、主に地主や高年収の方が取り組んでいるモデルとなります。

投資として難しい点は、

- 融資が出づらく参入しにくい

- 流動性が低い

等が挙げられます。

1.3.戸建て投資

戸建ても、賃貸物件として投資の対象になっています。

最近では個人投資家の方が戸建て物件を安く仕入れて自分で工事し、高利回りで貸し出すという方法も流行しています。

- 高利回りが狙える

- 個人で参入しやすい

- 規模が小さいため自分でリフォームしやすく、コストを抑えやすい

等の魅力がある一方で

- 物件の情報が出回りにくく、良い物件を見つけるのが困難

- 自分でのリフォームは手間と時間がかかる

- 賃料収入を高く取るには多量の物件を取り扱う必要がある

など、主に時間効率面で難点があります。

3つの種類をご紹介させていただきましたが、私たちは個人の方が不動産投資で成功したいという方に、私たちは一棟アパートを購入して上記のようなデメリットをしっかりとコントロールした上でメリットを活用することをお勧めしています。

2.今、不動産投資をするべき時なのか

「今は買い時ですか?」

「もう少ししたら不動産価格が下がると思うので、待った方が良いですか?」

我々にも、普段からこうしたお問い合わせを多くいただきます。

不動産投資家の買い時がいつなのかを判断するには、地価や景気情勢ではなく、融資情勢で不動産の価格、買いやすさが決まることを理解する必要があります。

いつもお伝えしているのは、適切な条件で融資を引き、購入することができるのであれば買い時ですし、そうでなければ買い時ではない、という事です。

2.1.不動産価格が高いときは、買いやすいとき【前提①】

金融機関の融資姿勢が積極的

→融資を引くハードルが低い

→たくさんの投資家が収益物件を購入できる

このようなときは、収益物件の価格は高くなります。

不動産投資を行うために収益物件を購入する際は、ほとんどのケースで金融機関からの融資を活用します。

実際、我々は個人投資家向けに一棟ものアパート、マンションの販売を行なっていますが、銀行からの融資を利用せず、現金で購入される方は全体の5%程度です。

よって多くの方にとって不動産が買えるかどうかは、「融資がでるかどうか」という問題とイコールとなるのです。

前述の通り融資を引くハードルが低いときは、買える方が多くなるため、需要と供給の関係から、価格が上がります。

「融資のハードルが低い」とは、具体的に金融機関が

- 求める個人属性のハードルが低い→年収が低くてもよい、一部上場企業に勤めてよくなくてもよいなど

- 求める物件属性のハードルが低い→利回りが低くてもよい、築年数が古くてもよい、駅から遠くてもよいなど

- 求める自己資金の割合、額が少ない

- 設定する金利が低い

- 設定する融資期間が長い

以上のような状況を指します。

繰り返しとなりますが、このような状況の時は、収益物件を購入できる人が多いため、売り手としては高い値段をつけても売りやすい時期となり、価格が上がります。

2.2.不動産価格が低いときは、買いにくいとき【前提②】

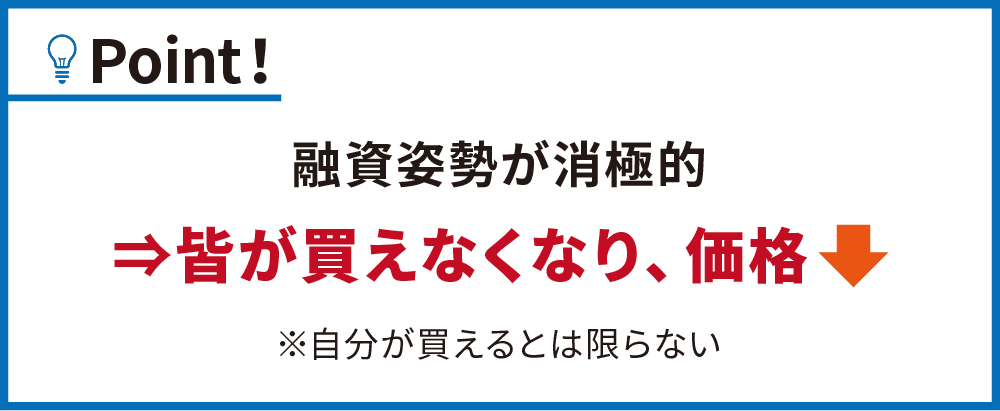

逆に、金融機関が収益物件への投資に消極的になると、融資を引ける人が少なくなります。

上記とは状況が逆転し

- 年収が高かったり、一流企業に勤めていたりする人でないと融資が出ない

- 築年数が古い物件や駅から遠い物件に融資が出ない

- 要求される自己資金の割合、額が大きくなり、自分の金融資産では足りない

- 金利が高くなり、収益性が悪くなるので、投資に適した物件が少なくなる

- 融資期間が短く設定されるため、返済の難易度が上がる

という状況になります。

当たり前ですが、購入できる人は少なくなり、売りたい人は少ない買い手と交渉したり、買い手が出せる自己資金の額に応じた価格設定にしたりしなければ売却できないため、価格が下がることとなるのです。

2.3.買いたくて買えるときは、買い時【結論】

以上の事を考えると、いくら物件の価格が下がっても、自分が買えなければ意味がないことが分かります。これまでのデータを見てみると、

- リーマンショック

- 東日本大震災

以上の時も物件価格が下がって(=市場に出回る物件の利回りが上がって)いることが分かります。

しかし、これらの景気後退要因が直接収益物件の価格の下落につながったのではありません。

以下の参考記事にも示されている通り、これらの景気後退要因を契機として金融機関の融資姿勢が消極的になった、つまり融資が出なくなったことが価格の下落につながっているのです。

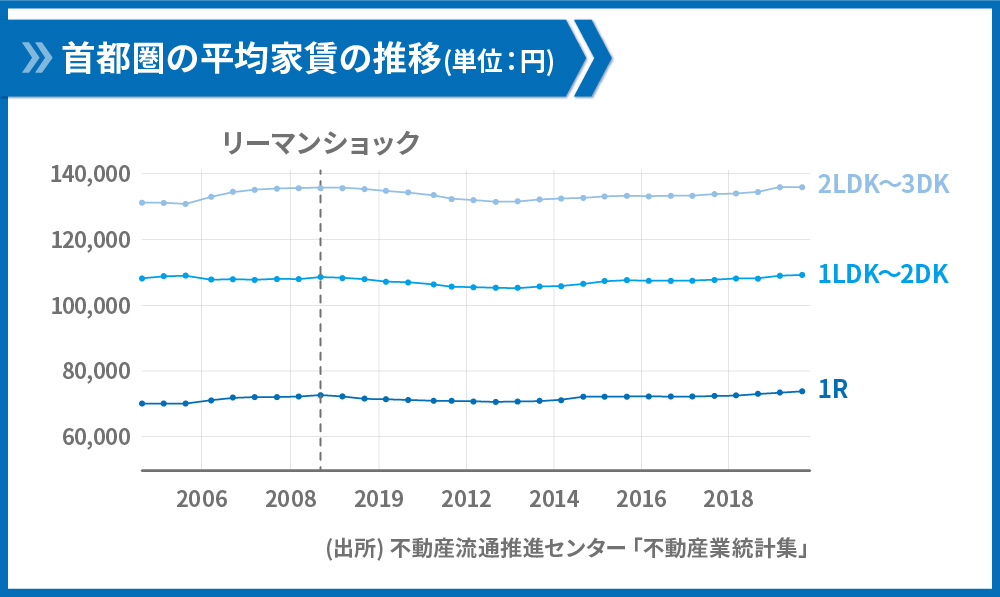

他方で、上記のような景気後退要因が発生した際も、下図に示す通り賃料収入の原資である家賃の額はそれほど落ちなかったことも分かっています。

そのためオーナーとすれば、たとえ物件価格が下がったとしても、物件を売らずに保有しておけば安定して収益を上げることができていました。

昨日まで10万円だった賃料が今日いきなり5万円になることが無いことからも分かるように、賃料は景気や株価の変動に比べると安定性があるのです。

以上の事から、「収益物件の買い時がいつか?」という問いに対しては、「買えるなら買い時だ」と言うのが答えとなります。

もちろん、収益物件の取引が過熱しすぎて、賃料収入では返済金を賄えないほどの価格まで吊り上がったとしても、値上がり益を期待して取引が行われるような状態となったとき(=バブルの時)に購入するのは危険といえます。

あくまで収益性が担保される範囲内での価格の際は、という条件付きの話となります。

不動産がバブルであるとはどのような時のことを指すか、については以下の記事を参考にしてください。

3.不動産投資の利益

不動産投資をしたことが無い、という方は、不動産投資がどんな形で利益をもたらすのかをまず学んでおきましょう。

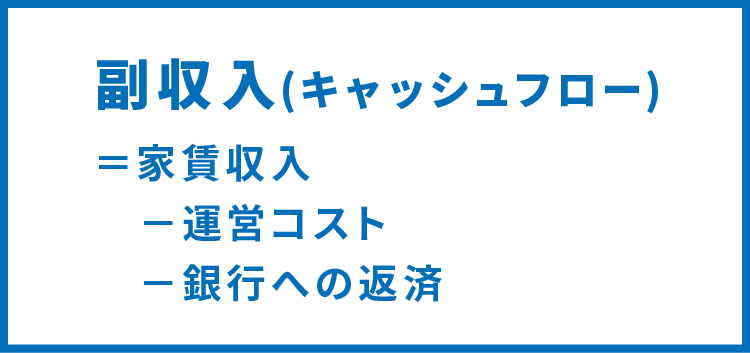

3.1.副収入効果

一番イメージしやすいのが副収入効果です。

大まかに説明するとこのような形で副収入が生まれます。

キャッシュフローがプラスであれば、毎月の副収入を得られていることになりますので、生活に余裕が生まれ、不動産投資の効果を実感しやすくなります。

実際には、

- 空室が出て家賃収入が減る

- 突発的な修繕によって運営コストが上がる

等によってキャッシュフローは減る可能性があるので、余裕のあるキャッシュフローが出るような利回りの設定で不動産投資をする必要があります。

具体的には、表面利回りと借入金利の差であるイールドギャップが少なくとも3%はないと、余裕のあるキャッシュフローは生まれにくい、と考えるのが一つの目安です。

どの規模の収益物件に投資すればどの程度の副収入が得られるのか、については、こちらの記事にまとめてあります。

この記事においては一例として、銀行への返済を行いながら、不動産投資だけの手取り収入(キャッシュフロー)を年間400万円にするために、2億円の物件に投資するケースを考えています。金額感の目安として参考にしていただければと思います。

3.2.節税効果

節税効果も、不動産投資の利益の一つです。不動産会社から「アパート、マンション経営は節税になりますよ」と勧誘を受けたことのある人もいるのではないでしょうか。

しかし、実際に

- どの税金の節税になるのか

- どんな条件で節税になるのか

を理解しておかないと、逆効果になることもあります。

所得税、住民税

個人で不動産投資を行うと、所得税の計算上、不動産所得が発生します。

これが

- プラス…原則として納税をする必要あり

- マイナス…給与所得等と合わせて確定申告することで、所得税、住民税の節税となる

このような形となります。

確定申告時に所得税の戻り分は還付され、住民税は翌年のものが少なくなります。

「不動産所得がマイナスという事は、損しているっていう事でしょ?」

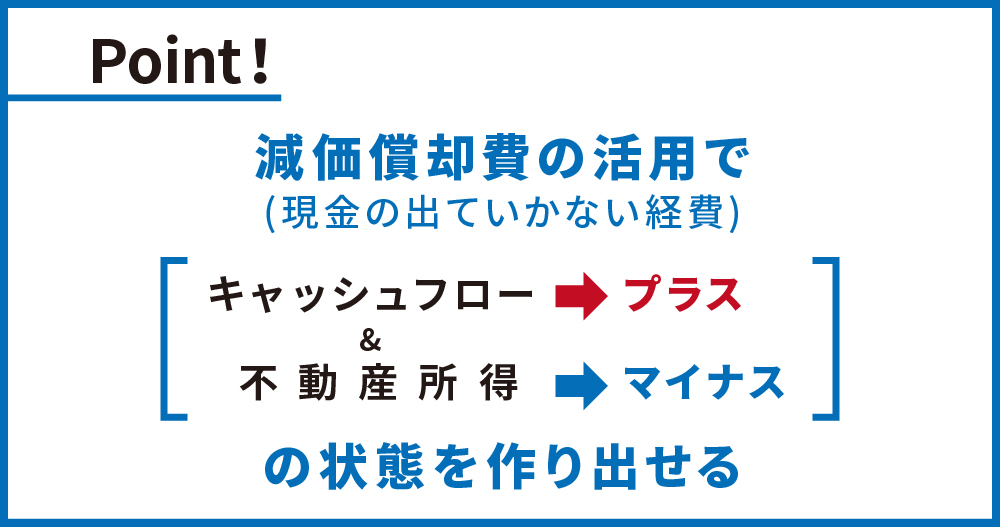

そう考えるのが普通ですが、実際には減価償却費という、現金出費を伴わない経費が存在するため、「キャッシュフローはプラスでも不動産所得はマイナス」という状態を作り出すことができます。

この状態になると、毎月副収入が生まれているにも関わらず、確定申告をして税金が戻ってくることとなり、大変お得です。

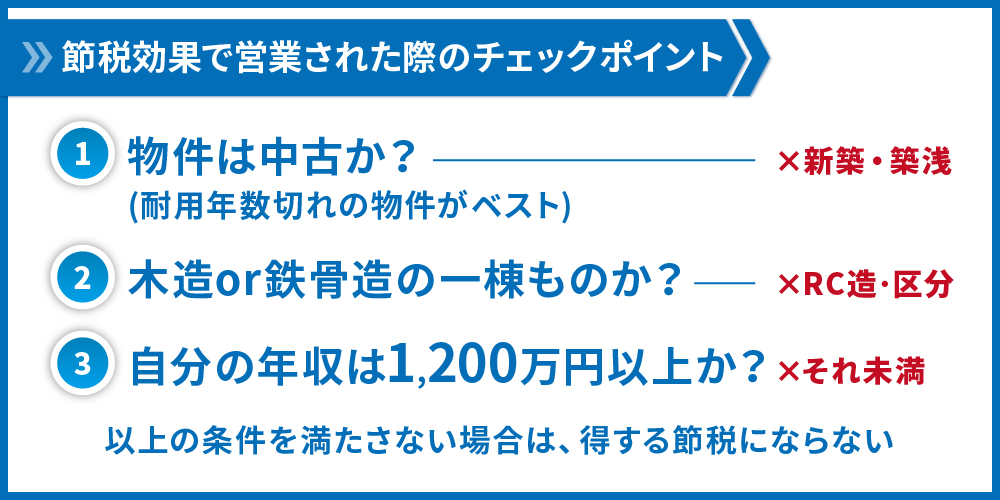

ただ、どんな方がどんな物件を買っても節税になるわけではありません。主な条件として

- 年収が1200万円以上(目安。給与所得が900万円以上)

- 新築ではなく、中古物件を購入(耐用年数切れの物件が理想的)

- RC造のマンションではなく、木造や鉄骨造のアパートを購入

このようなものが挙げられます。これらの条件を満たさない状況で節税と言われた場合には、

- 大した金額の節税にならない

- 保有時には節税になるが、物件売却時にそれ以上に税負担が上がる

- 不動産投資をしていることで実損が出ており、そのため税金が少なくなっているだけ

このような状況に陥るリスクがありますので、気を付けましょう。

節税のメカニズムや、節税目的の際に選ぶべき物件についてはこちらの記事で解説しています。タイトルは「年収3000万円の~」となっていますが、年収が1200万円以上の方であれば活用できる節税法なので、ぜひご覧ください。

相続税

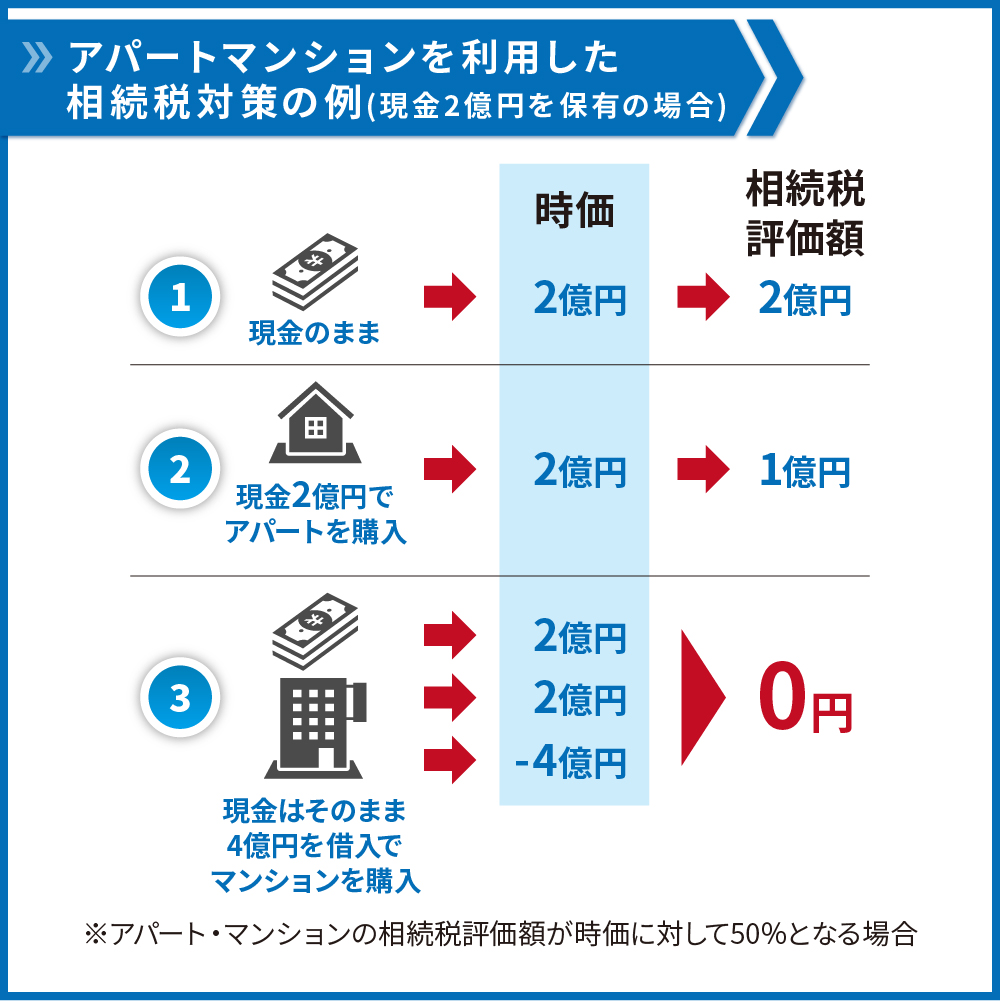

収益物件を購入した場合、時価に比べて相続税評価額を5割程度に抑えることが可能です(割合は物件によって変わります)。

例えば現金2億円を保有している際に、

・そのまま相続が発生→相続税評価額は2億円

ですが、

・2億円でアパートを購入したうえで相続が発生→相続税評価額が1億円程度で済む

このようなケースがあります。

この性質を利用して、収益物件を活用した相続税対策が行われています。

また、上記のケースで

・2億円の現金を使ってアパートを購入する

のではなく、

・4億円を借り入れて時価4億円のアパート、もしくはマンションを購入する

こちらの方法をとると、

- 現金の相続税評価→2億円

- 物件の相続税評価→2億円

となりますが、借り入れというマイナスの資産が4億円あるため全て相殺でき、資産の相続税評価額をゼロに近づけることができるのです。

3.3.貯蓄効果

借入を利用して収益物件を購入した場合、毎月の返済の内元本部分については、同じ額を貯蓄している、と考えることができます。

例えばアパートを購入する際に1億円を金利1%、30年ローンで借りると、毎月の元本返済額は当初23万円ほどとなりますが、これは毎月23万円を貯蓄しているのと同じ、という事です。

最終的に全部の借入を返済し終わると、物件は全て自分のものとなります。売却することによって現金化する(≒貯金をおろす)ことも可能です。

また、元本返済の原資は賃料収入なので、イメージとしては入居者が毎月払ってくれるお金で貯蓄をしていくと言ってもいいかも知れません。ここが不動産投資の魅力の一つです。

3.4.生命保険効果

金融機関から融資を引いて収益物件を購入する際、団体信用生命保険という保険に加入できることがあります。

この保険に入っている場合、残債のある収益物件を保有したまま所有者が亡くなったときなどに、借り入れの返済が免除されます(免除の条件は保険の内容によって異なります)。

遺族(=相続人)にとっては、借り入れのないアパートを取得することとなりますので、これが保険金代わりとなるわけです。

- 継続保有する→毎月賃料収入を受け取り続けられる

- 売却する→まとまった現金を手に入れられる

など、相続人は選択することが可能です。

3.5.売却益

一旦購入した物件を高値で売却して、売却益を得ることも可能です。

値上がりをする要因としては、主に以下のようなものが考えられます。

- エリアの人口や居住需要が増えて地価が上がる

- 高い賃料で入居者を入れることができている

- 融資情勢などの影響で不動産取引が活発になる

ただ、

- 何らかの事情でかなり安く物件を取得できた場合

- ボロボロの物件をリノベーションした場合

などを除き、現在の日本において売却益を確実に出せる不動産投資を行うのは個人には難しいと言えます。

売却益を当てにして不動産投資をするのではなく、あくまでも賃貸経営での利益をメインとしながら、売却益が出ればラッキーぐらいに考えておくのが良いでしょう。

また、売却損を出さないためには、購入の時から売却で困らない物件を選び、売却で困らないような不動産経営をしていく(=出口戦略を考えておく)必要があります。こちらの記事で詳しく述べていますので、一度確認しておきましょう。

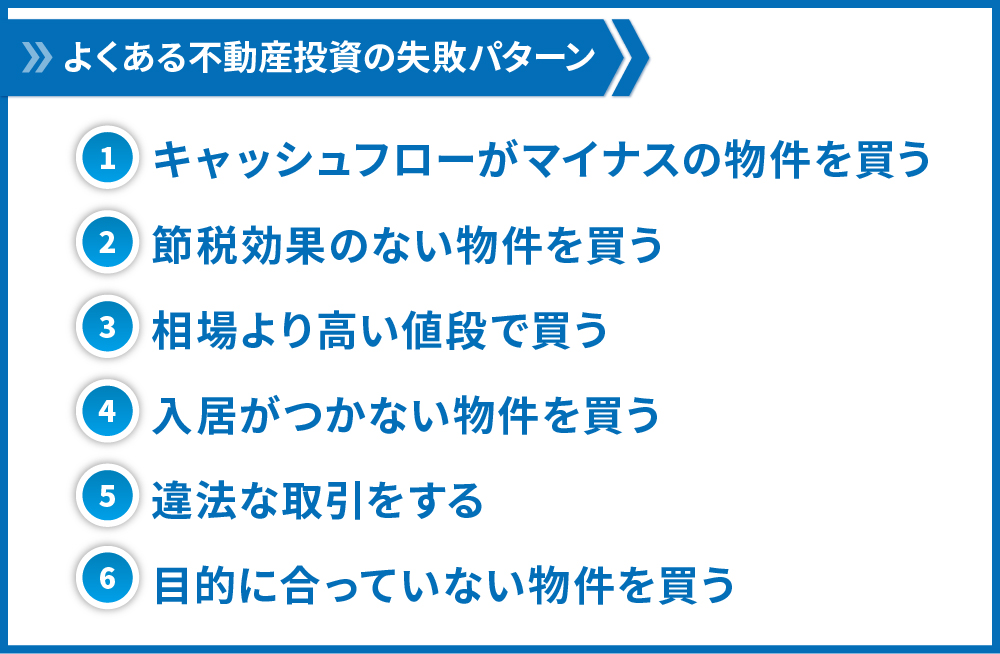

4.不動産投資の失敗パターン

不動産投資に踏み出す前には、先人の事例から失敗パターンを学んでおいて、同じ轍を踏まないようにすることが大事です。

当社でも、年間1500人以上のお客様と面談をさせていただいており、中には不動産投資で既に失敗したことがあるという方もいらっしゃいます。

頻出するパターンを、実際のヒアリング事例をもとにまとめていますので、一緒に確認していきましょう。

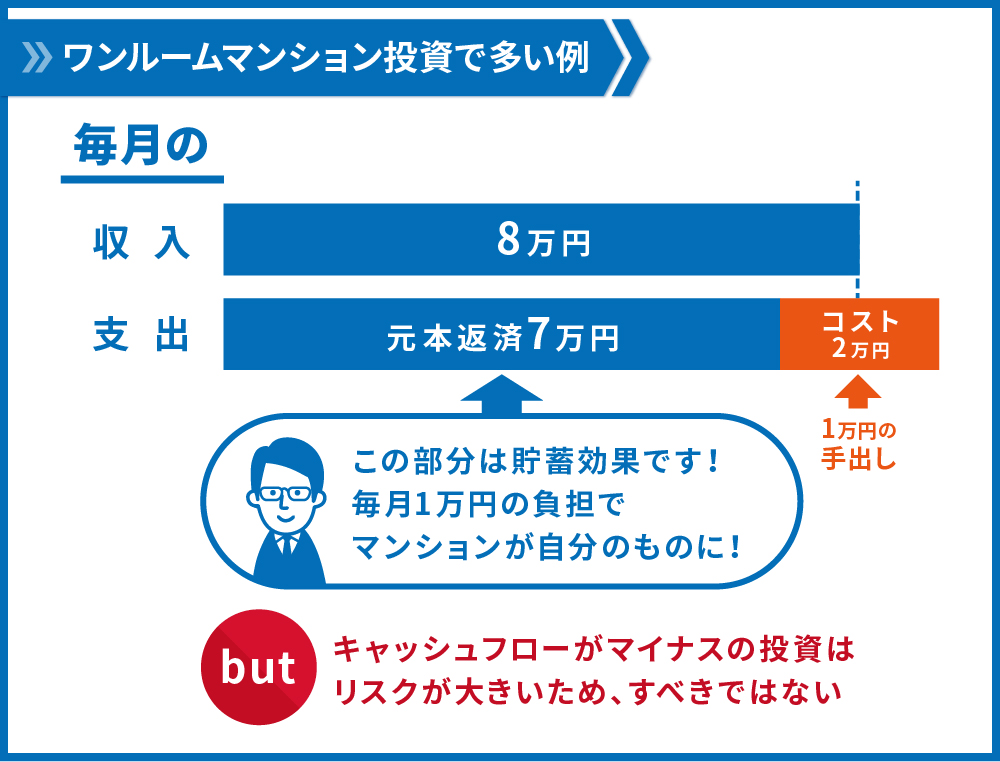

4.1.キャッシュフローがマイナスの物件を買ってしまう

意外と多いのが、毎月お金を手出しで入れないといけないような物件、つまりキャッシュフローがマイナスの物件を購入してしまうケースです。

当社にいらっしゃる方では、若い時にワンルームマンションを購入している方で、こうした状況の方が多いです。

「そんな物件買わないよ」と思っている方もいらっしゃると思いますが、営業マンは3.3.で解説した貯蓄効果を使って上手に説得してくることがあります。

「実質月1万円の負担で、借り入れが終わるころにはマンションが手に入るのだから、安いとは思いませんか?」などと言われると、買ってしまう、と言う方が多いようです。

しかし、キャッシュフローがマイナスの投資は、たとえ貯蓄効果があるとしてもやることをおすすめできません。

- 毎月手出しが発生することは生活の不安定化につながる

- 投資規模を拡大しようと思っても、金融機関からの評価が悪くなり、融資を引けないことが多くなる

以上のようなリスクがあり、非常に失敗につながりやすい状態です。

また、入居時(満室時)でキャッシュフローがマイナスという事は、空室が出たときはさらにマイナスがかさむという事になるので、この面でもリスクの高い投資であると言えます。

シミュレーションを確認し、キャッシュフローがマイナスの前提で組まれているような場合は避けておいた方が良いでしょう。

4.2.節税効果のない物件を買ってしまう

節税効果について3.2.で解説しましたが、特に所得税、住民税の節税について、「節税になると思って買ったけれど、運営してみるとそれほど節税にならなかった」という方も多くいます。

我々がよく見るパターンは

- 新築、築浅物件を購入…減価償却期間が長く、減価償却費を大きく取れないため、不動産所得が大きくマイナスにならず、十分な節税ができない(初年度だけ節税になることは多い)。

- RC造区分マンションを購入…区分マンションはRC造が多い。RC造は減価償却期間が長くなる構造で、上記同様減価償却費を大きく取りづらい。

- 節税できない年収の方が購入…減価償却費を活用した所得税、住民税の節税は、給与所得が900万円以上の方(≒年収が1200万円以上の方)でないと効果がないか、売却時に逆効果となる。

のいずれかです。

以上の条件に当てはまる場合は、節税効果を実現することは難しいと考えましょう。上記のような提案を受けている場合は購入を見送った方が良いでしょう。

4.3.相場より高い値段で買ってしまう

失敗につながる当然の行動ですが、高値掴みをしてしまう方も多いです。

収益物件と言うと額が大きいため、多くの物件を見ているうちに300万円や500万円の違いが大したことなく見えてくる、という方が多いようです。

余裕のある利回りで運用することが不動産投資の失敗を避けることにつながりますが、そのためには初期設定、つまり物件の価格も非常に重要です。

物件を紹介された際は、楽待や健美家といった収益物件のポータルサイトを確認して、築年やエリア、広さにおいて同レベルの物件とあまりにも乖離した値段、利回りで売られていないか確認を行いましょう。

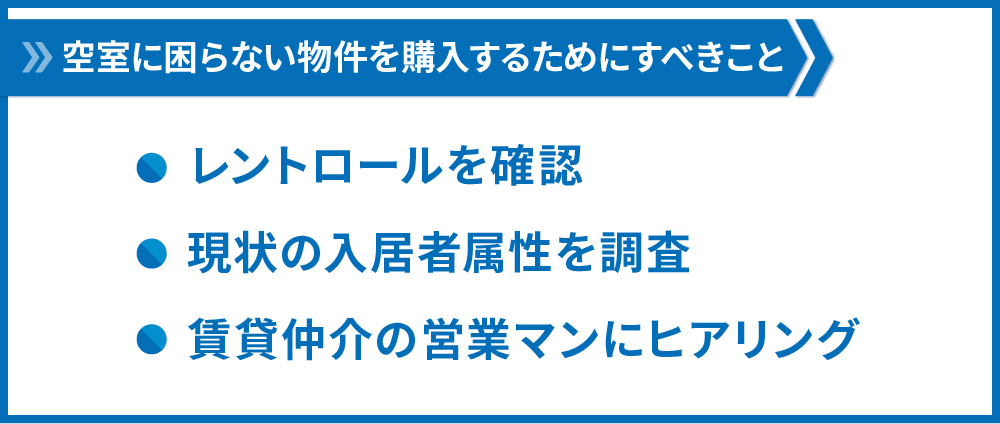

4.4.入居がつかない物件を買ってしまう

築古、郊外など、入居付けのしにくい物件は高利回りになる傾向がありますが、あまりに入居付けが難しい物件を取得してしまうと、空室に困ることになります。

入居付けの難易度が高い物件を購入する場合には、

- レントロールを確認→賃料下落のリスクがないか判断

- 現在の入居者属性を調査→物件がどんなニーズにこたえているのか把握

等の下調べをきちんと行いましょう。

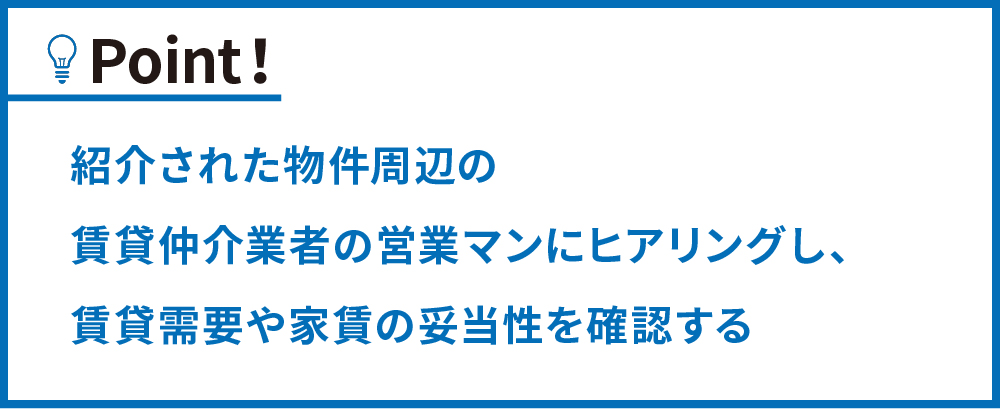

また、物件周辺の賃貸仲介業者を訪問し、営業マンへのヒアリングで

- いくらの賃料で入居がつきそうか

- 入居者を紹介したいと思う物件かどうか

も、確認をしましょう。

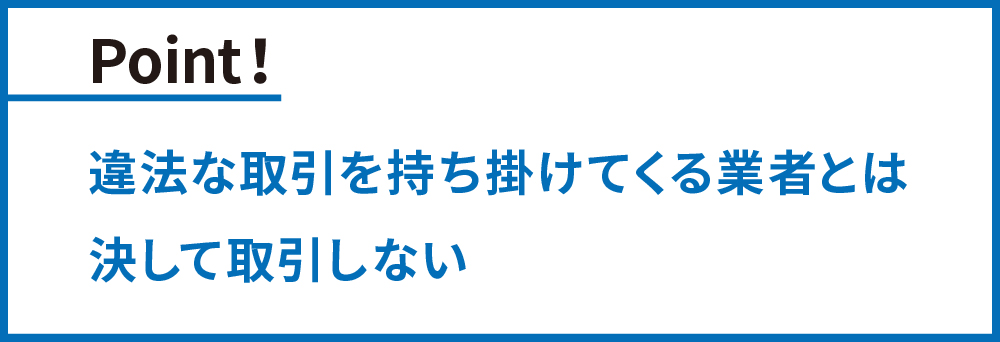

4.5.違法な取引をしてしまう

- 金融資産など、個人の属性情報の改ざん

- 二重売買契約

- 一法人一物件スキームでの契約

など、違法もしくはグレーな取引を持ち掛けられて乗ってしまうのも失敗につながります。上記は主に金融機関への申請関係に関するものですが、判明すると融資金の一括返済を求められる可能性もあります。

それぞれがどんな手法なのかについての解説はここでは行いませんが、いずれにせよ、グレーな取引を持ち掛けてくる業者には気を付けましょう。

不動産投資、賃貸経営において不動産業者との付き合いは一時的なものではなく長期にわたるものです。信用できる相手を選ぶことに越したことはありません。

4.6.目的に合っていない物件を買ってしまう

- 節税目的なのに新築を建ててしまう→減価償却費が取れず、税負担が重くなる

- 副収入目的なのに都心のタワーマンションを購入してしまう→利回りが低く、キャッシュフローがマイナスになる

など、立地や物件種別、築年が本来の目的に適していない物件を購入する方も多いです。

特に

- 見た目(「絶対に新築がいい!内装も自分でデザインしたい!」)

- 立地のブランド(「港区か中央区がいい!友達に自慢したい!」)

など、見栄にこだわってしまって失敗するパターンを、我々も多く見てきました。

あくまで投資として収益物件を購入するのなら、自己満足ではなく目的を明確に認識して、目的に合った物件を購入しましょう。

目的に合わない種別の物件の購入を、投資上級者は行いません。

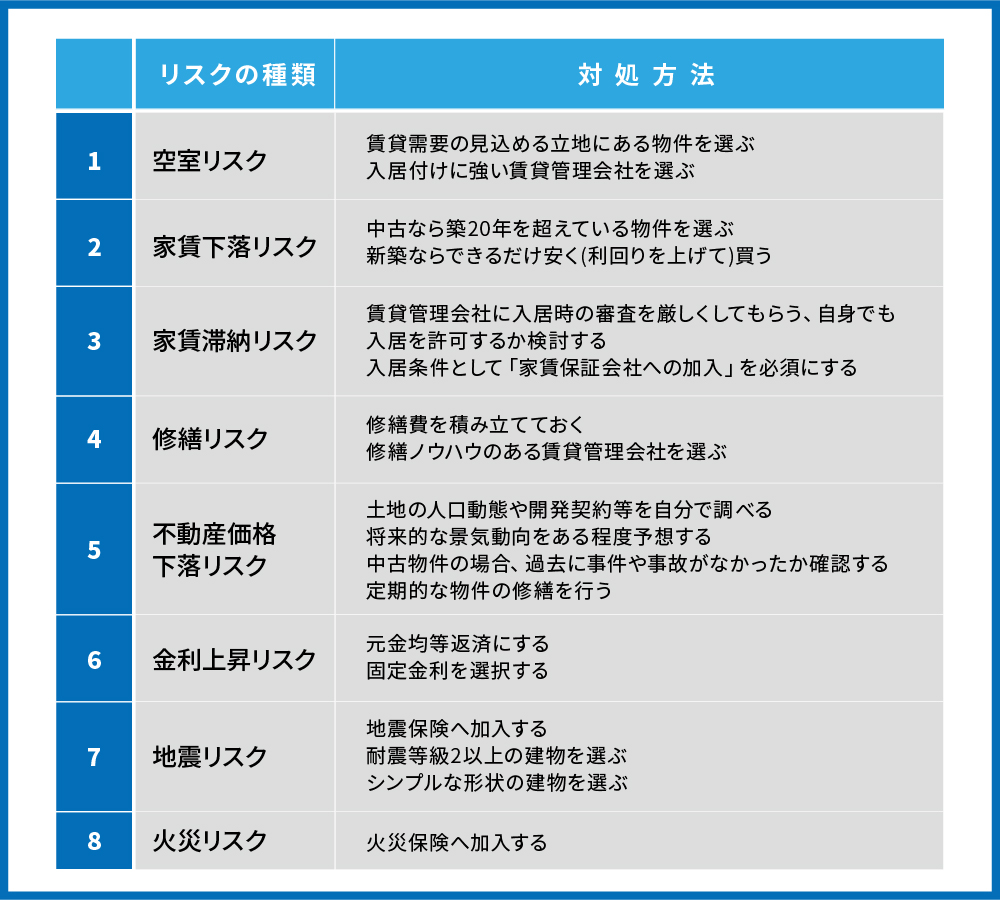

5.理解しておきたい不動産投資のリスク

不動産投資を始める前に、きちんとリスクも把握しておきたいという方も多いのではないでしょうか。

不動産投資のリスクは、株式投資のリスクとは違ってコントロール可能な部分が多くあります。対策方法と共に学んでいきましょう。

5.1.空室リスク

不動産投資の代表的なリスクが空室リスクです。

空室の間は家賃が発生しませんが、銀行への返済額は変わらないので、所有者のキャッシュフローを大きく圧迫します。

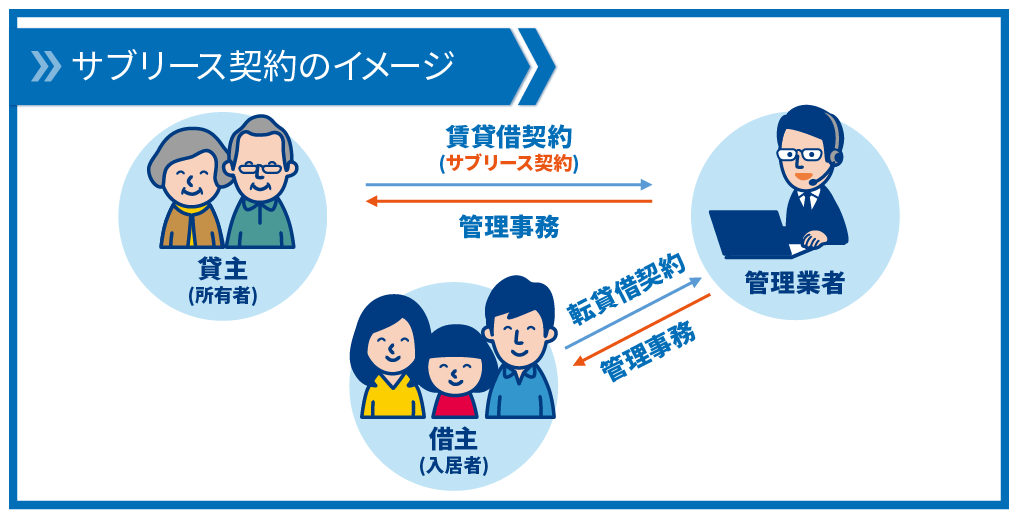

空室リスクを最も簡単にカバーする方法として、業者とサブリース契約を結ぶことが挙げられます。

サブリース契約とは、お部屋を業者が借り上げて、入居者にまた貸しするもので、所有者からすると、実際にそのお部屋に入居者が入っているかどうかにかかわらず賃料が入ってきます。

業者から所有者に払われる賃料(=サブリース料)は、ほとんどの場合入居者が業者に支払う賃料よりも安いため、所有者からすると物件からの収益が少なくなってしまいますが、空室リスクをなくすという点では魅力的な手法です。

ただ、契約によっては年々サブリース料が下がっていき、十分な収入を得られなくなることもありますので、その点は注意が必要です。サブリース契約については以下の記事にまとめてありますので、検討する方は確認しておきましょう。

サブリース契約を行なわない場合は、なるべく空室が出ないように不動産経営を行っていく必要があります。我々が王道の空室対策として採っているのは

- 幅広く募集する

- 営業マンからの推薦を得る

- 決まりやすい部屋にする

というシンプルなステップです。

空室対策についてはこちらの記事に詳細を掲載しています。

5.2.家賃下落リスク

かなりの都心に立地する物件でない限り、建物の経年劣化によって家賃が下落することは避けられないでしょう。

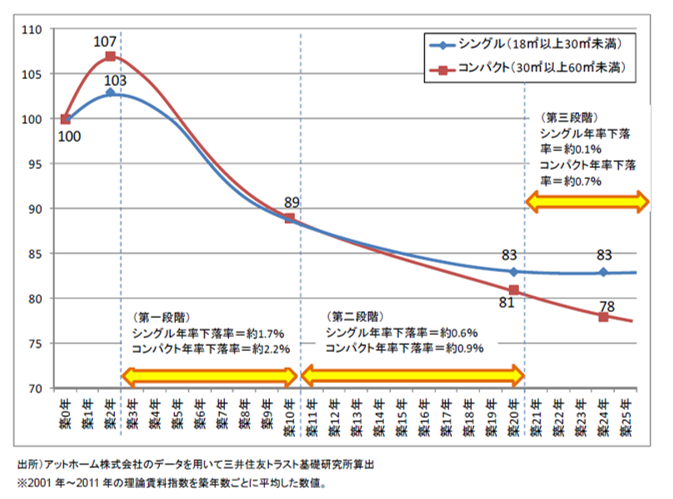

実際にどのくらい家賃下落するのか?については下図の通りです。

家賃下落については、基本的には入居者の入れ替わりのタイミングで起こりますので、

- 退去を出さない

- 空室対策を行う

以上の対策が有効です。

空室対策については5.1.で説明した通りですが、「退去を出さない」ことについては、

- 入居者の要望にきめ細やかに応える→入居者満足度の向上

- 退去が出やすい更新時期に入居者とコミュニケーションをとる→更新率の向上

等を行なって対策します。

5.3.家賃滞納リスク

不動産経営をする以上、家賃滞納は押さえておく必要のあるリスクです。

「家賃滞納する人なんているの?」と思う人もいるかもしれませんが、現実には家賃滞納に苦しんでいる不動産投資家がたくさんいます。

賃貸住宅について、2カ月以上家賃を滞納している住戸の割合が全国で1.1%であるというデータがあります。(日本賃貸住宅管理協会:市場データ(日管協短観)2019年度下期データより)

家賃を滞納されると、本来賃料収入があるはずだったところから収益がなくなってしまいます。空室ではないため他に入居者を入れることもできません。

現行の日本の法律では、滞納があったからと言って簡単に入居者を退去させたり、無理に取り立てたりすることはできません。

また税法上は滞納があったとしても収入として計上する必要がありますので、お金は入ってこないにも関わらず税金は払わなければならない、と言う苦しい状況に陥ってしまいます。

こうした滞納リスクを避けるためには

こうした対策が重要です。

例えば当社が管理する物件は、入居にあたってはビデオ審査を取り入れ、Zoomなどのシステムを利用して入居希望者と顔を見てやり取りし、家賃滞納やモンスター入居者のリスクがないかを確認しています。また、家賃保証会社への加入を必須にしています。

滞納は起こる前の対応がとても大事です。滞納が起こった後の対応も含めて、オーナーとしての心構えをこちらの記事に記載しています。

5.4.修繕リスク

建物は経年劣化していきますので、不動産投資において修繕のリスクは避けられません。

外壁塗装や配管工事などといった大きなものから、室内のエアコン取り替えといった小さな工事まで、様々な規模の修繕が日々発生します。

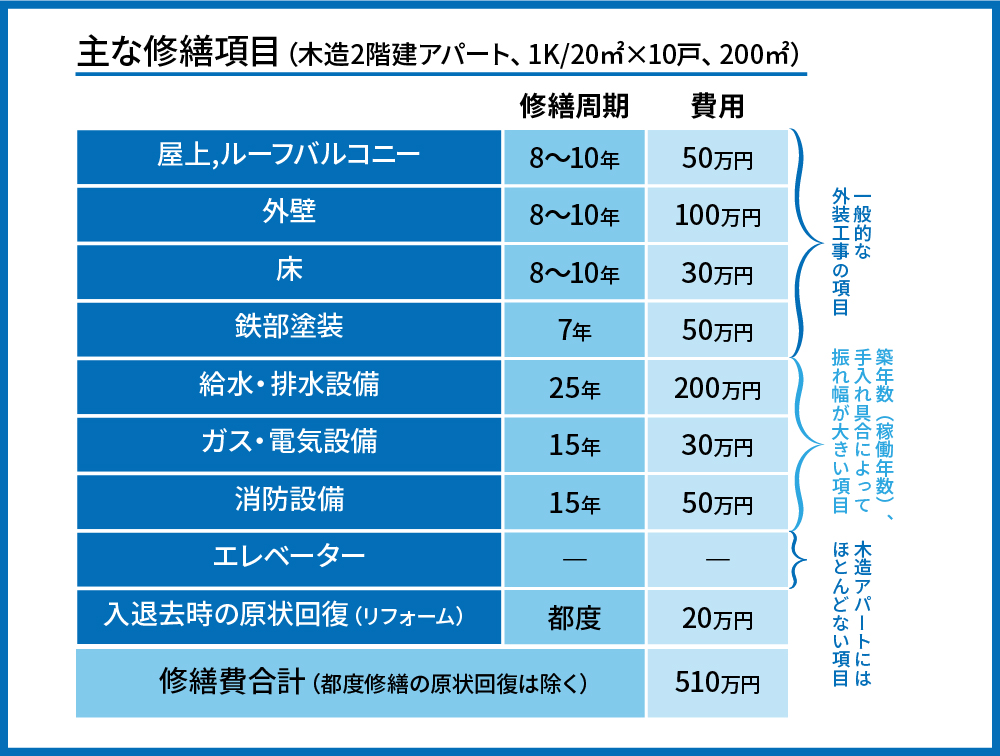

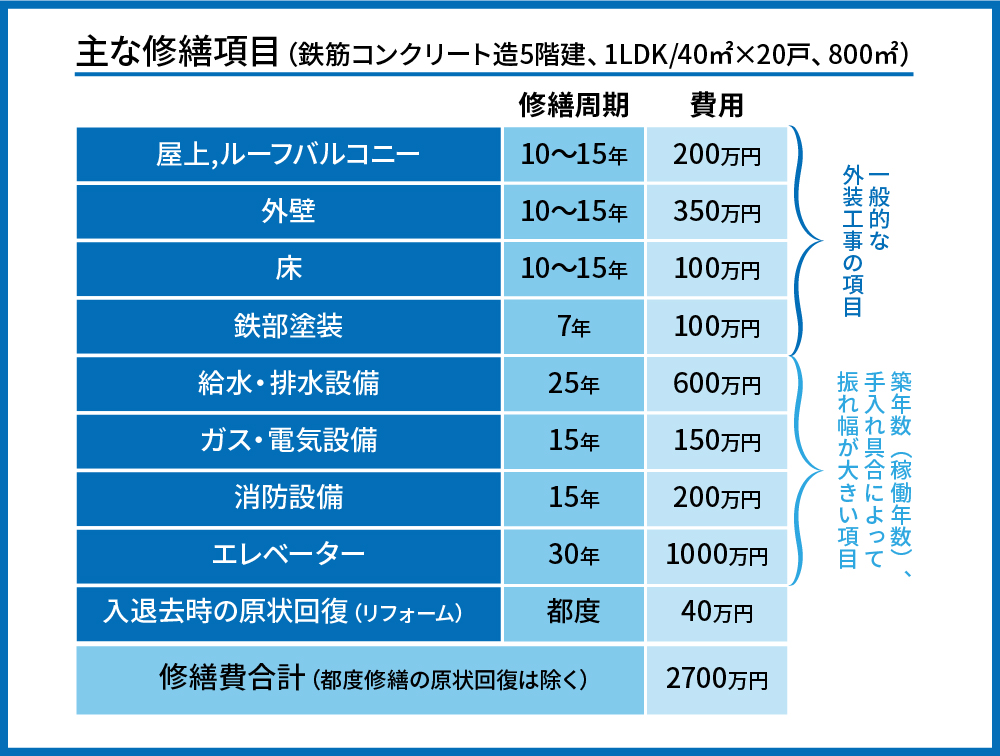

例として、下図に

- アパート(木造2階建、1K/20㎡×10戸、200㎡)

- 中規模マンション(RC造5階建、1LDK/40㎡×20戸、800㎡)

を想定して、修繕周期や費用についてまとめてあります。

日々の建物管理、点検が建物の劣化スピードを抑え、早めの修繕工事が、修繕費が不必要に膨らむことを抑えてくれます。よって、任せる管理会社の管理姿勢が重要となります。

修繕費用については以下の記事でも詳しく解説しています。

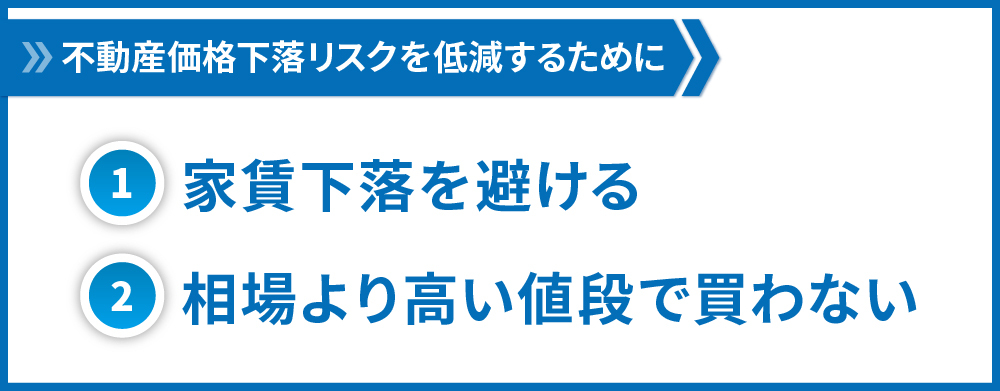

5.5.不動産価格下落リスク

不動産の価格が下がるリスクとしては

- 融資情勢が引き締まることで、購入できる人が少なくなる

- 周辺に嫌悪施設ができる

- 事件や事故

- 家賃が下落する

等が主に考えられます。上の3つはコントロールが難しいのですが、家賃下落については5.2.のように対策をすることが可能です。

ちなみに家賃が下がることが不動産価格下落につながる理由ですが、収益物件の価格の決まり方として一般的に収益還元法が採用されていることにあります。

物件価格=年間家賃収入÷期待利回り

という式で表されます。

期待利回りとは、「この物件の表面利回りが何%であれば買い手がつくか」という相場の事です。

例えば期待利回りが10%の時、どこかのお部屋の月額家賃が3000円下がると物件価格は36万円も下がってしまう事になります。

家賃下落が物件価格に与える影響が意外と大きい、という事が分かると思います。

また、当たり前のことですが「相場より高い値段で買わない」という事も大事です。物件価格の下落は、それまで積み上げてきた利益を吹き飛ばすほど影響の大きいものなので、4.3.でお伝えした通り、高値掴みをしないように調査を行う事が必要です。

5.6.金利上昇リスク

金利が上昇すると、返済総額が増え、月々の返済額も増えるため、お金に余裕がなくなってしまいます。対策としては

- 長期の固定金利で融資を引く

- 元金均等返済で融資を引く

- 繰り上げ返済を行う

等があります。

しかしそれぞれの方法にはデメリットもあり、どのケースにおいてもお勧めできる対策ではありません。

ただ、たとえ金利上昇があってもキャッシュフローをプラスで保てるように、

- 余裕のあるシミュレーションの物件を購入する

- 家賃下落を起こさないようにする

以上のようなことに気を付ければ間接的に対応が可能です。よってこちらを優先して考えましょう。

5.7.地震リスク

日本は地震の多い国なので、心配になる方も多いでしょう。

真っ先に思いつくのはエリア分散ですが、一棟ものアパート、マンションで複数棟に投資するのはハードルが高い、と言う人も多いと思います。

一棟ものの投資について、地震リスクへの対応としては地震保険があります。火災保険と一体で加入することができ、最大で建物5000万円、家財1000万円までの保証が受けられますので、必要な規模の保険でカバーします。

5.8.火災リスク

こちらも、地震リスクと同様に保険でカバーします。また、管理会社にきちんと消防設備点検を行わせ、消防設備関係のメンテナンスをさせることが重要です。

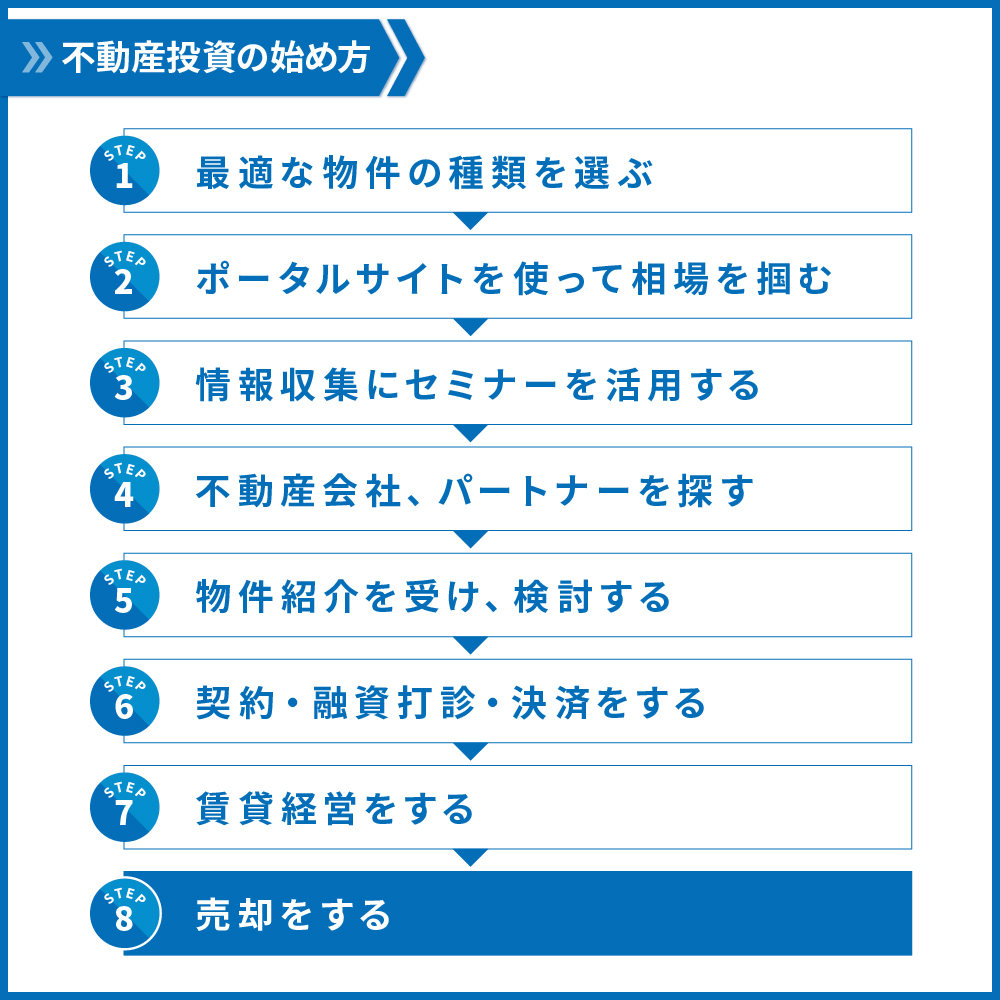

6.不動産投資の始め方

不動産投資について踏み出したいと考えている方に向けて、具体的なステップをお伝えします。

6.1.最適な物件の種類を選ぶ

4.6.で、目的に合った不動産投資をしないと失敗しやすいとお伝えしました。物件の種別によって強い点や弱い点が異なりますので、まず自分の属性やしたいことを確認したうえで臨みましょう。

いくつか、参考にできるパターンについて具体例を交えて示しましたので、イメージ作成の参考にしていただければ幸いです。

所得税、住民税の節税なら木造中古一棟

【例:45歳既婚男性、年収2000万円、外資系金融業】

年収が十分に高い方は、ご自身の高い年収を活かして所得税、住民税の節税効果を得るのが一つの方法です。

減価償却費を活用して節税効果を得るためには、築古一棟の木造アパートを購入するのが良いでしょう。

立地については、リスクを好むのであれば郊外で表面利回り10%以上などの高利回り物件を狙っても良いですが、本業でも十分な稼ぎがあるため、リスクはおさえめで、7%くらいの利回りで行うのも良いでしょう。

若く、貯蓄効果を狙うなら築浅区分

【例:27歳独身女性、年収600万円、日系IT営業】

まだ若く、長期の返済を組めるため、時間を味方につけた貯蓄効果を狙いましょう。

都心の築浅区分マンションなどで利回り6%くらいを確保すれば、キャッシュフローをマイナスにすることなく、空室リスクをおさえながら返済によって貯蓄効果を出すことができます。融資期間を35年等長めに取ること、相場より高く購入しないように気を付けることがポイントとなります。

相続税対策なら都市部のマンション

【例:75歳既婚男性、資産5億、リタイア後】

年齢と資産額を考慮し、相続税対策を考えるのであれば、収益物件を活用するのが一つの選択肢となります。

実売価格と相続税評価額の差が大きい、首都圏のマンションを購入して相続税評価額を圧縮することができるでしょう。

リタイア後であれば物件のキャッシュフローがマイナスになると生活の不安定化につながりますので、超一等地ではなく、キャッシュフローと相続税対策効果のバランスを見ながら、利回りは5%程のところを選ぶのが良いでしょう。

上記は一例かつ一案であり、この提案に当てはまらない状況や、違う投資スタンスをお持ちの方も様々いらっしゃると思います。

お伝えしたかったのは、目的に合った不動産投資をしなければ、理想とは違う結果に終わってしまう可能性もあるという事です。

一口に収益物件での投資と言っても、その性質によって得意な分野は異なります。

6.4.で紹介するパートナーともよく相談しながら、状況にあった目的を設定し、それに適した投資法を行なっていく事が成功への前提となります。

いかがでしょうか。イメージが段々とついてきたことと思います。

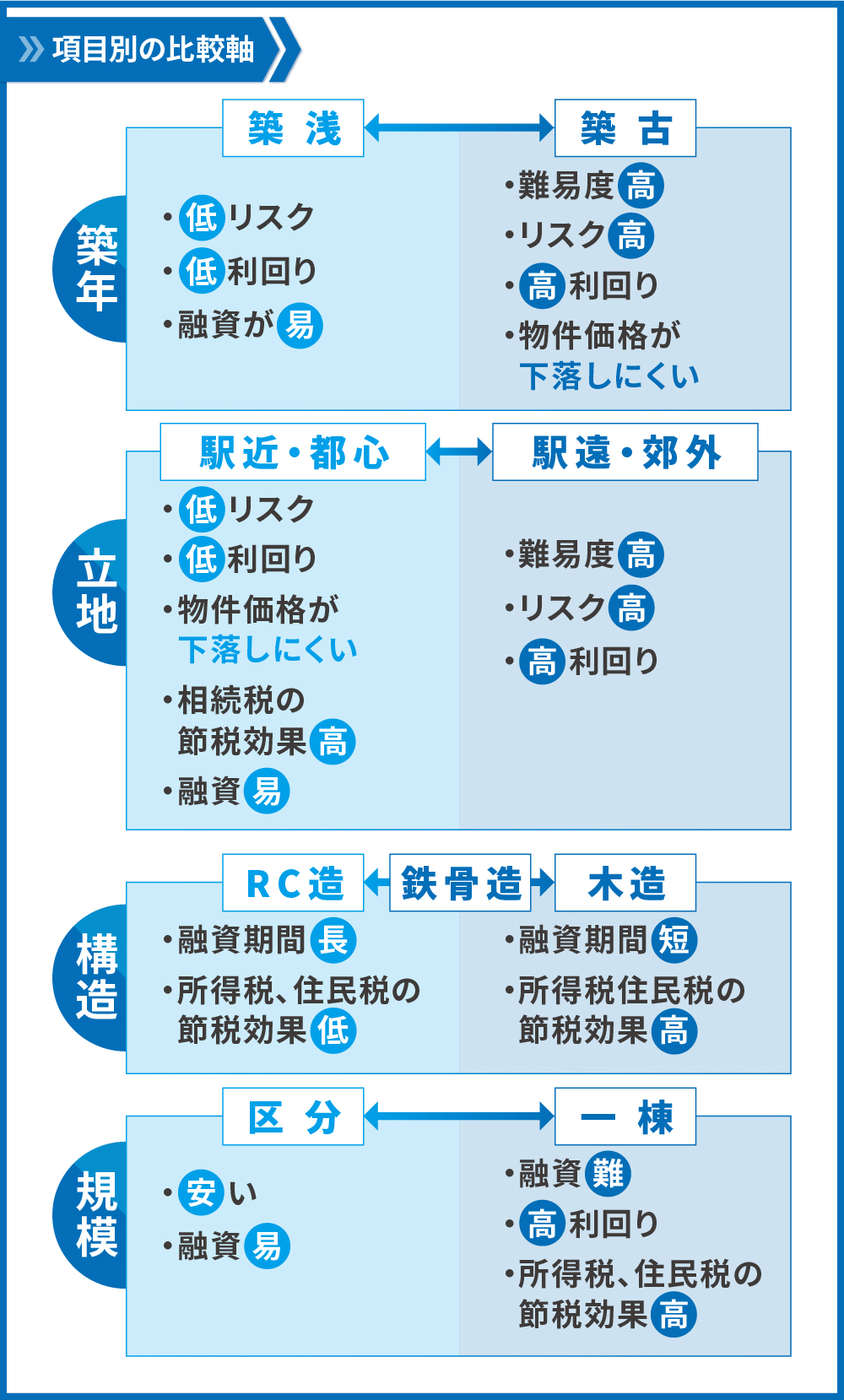

この後、ポータルサイトでの物件検索を行う流れを説明しておきますが、検索軸と、その項目の違いが不動産投資に与える影響を以下にまとめましたので、ご覧ください。

6.2.ポータルサイトで相場を掴む

自分の状況を振り返り、不動産投資を行う目的と、選ぶべきジャンルを決定した後は、そのジャンルの不動産について相場感覚を掴んでいくステップとなります。

- 健美家

- 不動産投資連合隊

- 楽待

- HOMES不動産投資

と言ったポータルサイトがありますので、こちらを活用して、自分が望むような性質の収益物件がどれくらいの利回り、金額で出回っているのかを調べます。

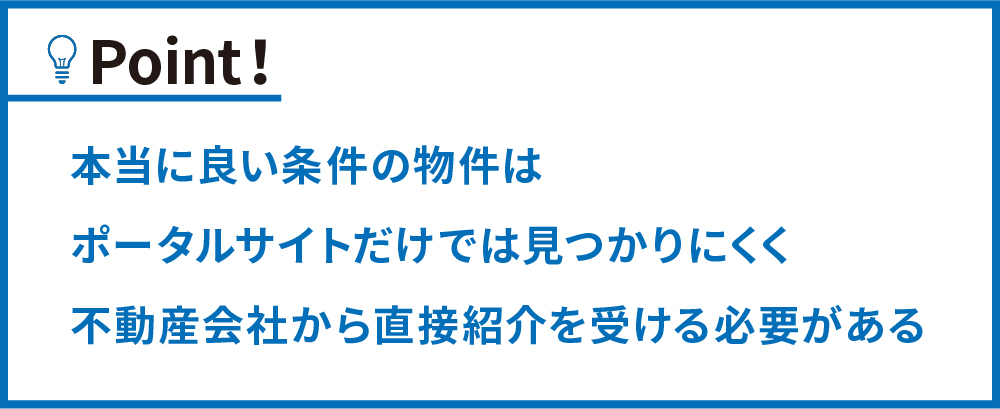

ポータルサイトで探すときに意識したほうが良い事は、「掲載されている物件が全てではなく、掘り出し物を見つけるためには不動産会社への問い合わせがたいへん重要となる」という事です。

各社、良条件の物件についてはポータルサイトに載せる前に自社で抱えている顧客で売れてしまいますので、ポータルサイトに載っている物件は必然的に売れ残りが多くなりがちです。

「高値掴みをしない」ための相場感覚を養うためにポータルサイトで物件を見ながら、物件同士を比較検討する目を養っていきます。

- この物件は築古だけど、完全リフォームしているから利回りが少し低めなんだな

- 利回りが他に比べて高いと思ったら、借地権の物件だった

- 買える人が多い、低価格帯の物件は、すぐに購入者が決まりそうだな

等の気づきを得られますので、「(他と比べて)なぜ高いのか、なぜ低いのか」を考えながら調査しましょう。

またポータルサイトに登録し、物件調査を続ける中で収益物件を扱う業者の名前にもたくさん出会いますので、将来の問い合わせ先としてメモしたり、資料請求を行なったりしていきます。

6.3.情報収集にセミナーを活用する

物件の相場感覚を養いながら情報収集をしていくと、ポータルサイトやメルマガ、広告でセミナーに関する募集を見かけることが多くなります。

購入時の注意点や物件選定のポイントを、実際に講師が解説してくれますので、テーマを選びながら参加すると良いでしょう。

中には有料のものもあります。500円や1000円など、キャンセル防止のために事前徴収されるものであれば大丈夫ですが、何万円もするようなセミナーには参加しなくても良いでしょう。

むしろセミナーの時点で大きなお金を支払うと、「これだけ支払っているのだから、何かしないともったいない」と前のめりの姿勢になってしまい、普段ならしないような決断を早まってしてしまう事になりかねません。

私も有料のセミナーに参加したことがありますが、感想としては、周囲もお金を支払っている人が多いのでどうしても熱狂的な雰囲気になりやすく、「行動しない事」が悪のような感覚を持ってしまう場となってしまっていました。

冷静さを保つためにも、あまり高い受講料が必要なセミナーは避けることをお勧めします。

その他の観点としては、講師が誰であるか、に注意して受講してみるのが良いでしょう。

- 不動産会社の社長や社員が講演をするもの…実践に即しているのでイメージがつかみやすいが、ポジショントークを見極める必要がある、物件紹介を同時に受けられる可能性が高い

- 税理士やFPなどの専門家が講演をするもの…専門知識をフラットに学ぶのに適している。誰に依頼されているか、開催の目的が何かによって主張も異なるので、そこを把握して参加すると良い

- メガ大家など、投資家が講演をするもの…体験に基づくためリアルだが、実践数(取引数)は圧倒的に少ない中で話をしているため、汎用的に活用できる知識、テクニックなのかを判断する必要がある

主には上記の3つのようなジャンルに分けて考え、偏りの出ないように参加すると良いでしょう。

セミナーについてはこちらの記事にもまとめてあります。

6.4.不動産会社、パートナーを探す

先ほど述べた通り、ポータルサイトだけを見て希望の物件を待ち続けることは得策とは言えないでしょう。

「売れ残り」の物件が多くなりがちですし、たとえ良条件の物件が掲載されたとしても、四六時中ポータルサイトにアクセスしている業者やプロ投資家が資力にものを言わせて買っていきますので、そのスピードや規模に太刀打ちすることは初心者には難易度が高いと言えます。

よって、良い物件に出会うためには実際に不動産業者にアプローチし、物件の紹介を優先的に受ける顧客となる必要があるでしょう。

ただ、不動産投資の世界ですので、「騙されるのでは」という不安が皆さんにもあるのではないでしょうか。業者の選び方の基準と、営業マンとの話し方を事前に学んでおけば、その不安を和らげることも可能です。

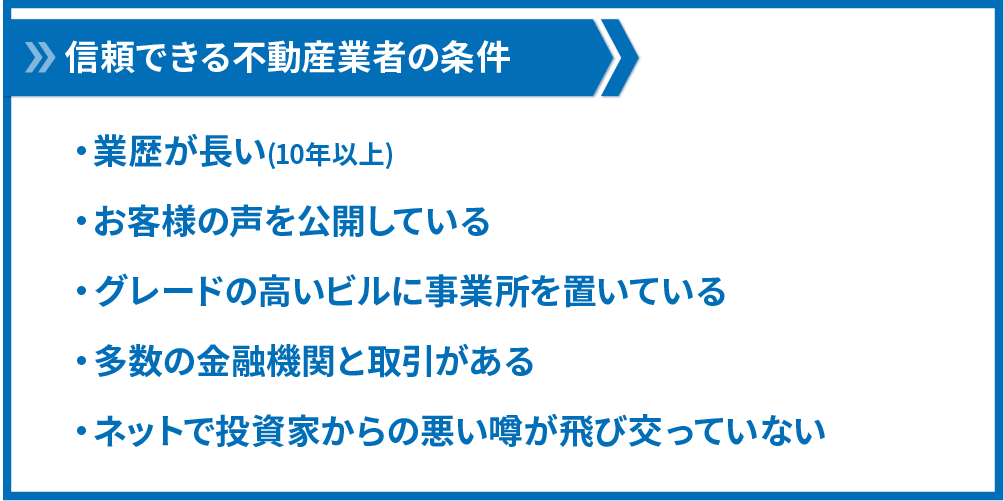

不動産会社を選ぶ条件

この辺りは最低限でも調べて、判断基準とすると良いでしょう。違和感があれば、問い合わせをしないことをお勧めします。

不動産会社の営業マンとの接し方

営業マンとの接し方ですが、基本的には「物件の紹介を受けられるように接し、物件は遠慮なく断る」というスタンスで臨むのが良いでしょう。

予防線を張るつもりで「すぐに買うつもりはない」などと言ってしまうと、そもそも良条件の物件の紹介が来ないため、良い物件を購入できる可能性がなくなってしまいます。

購入意思を持っていること自体は相手に伝えて、熱量の高い顧客だと思ってもらうようにしましょう。

ただ、紹介された物件については、希望の物でない限りは遠慮なく断りましょう。

営業マンとしては「これほど良い物件はもう出てきませんよ」と勧めてきますが、物件そのものから魅力を感じない場合は、購入する必要はありません。

紹介された物件を購入しない判断をしても、理由を説明したうえで引き続き購入意思を示し続ければ、次の物件紹介がなされますので、検討を続けましょう。

6.5.物件紹介を受け、検討する

物件の紹介を受けたら、検討するフェーズに入ります。

具体的な物件の検討については、こちらの記事に詳しく載っています。用心に越したことはありませんので、検討ポイントを外さないようにしましょう。

おそらく土地勘のある場所にある物件ばかりを検討するわけではないと思います。

現地訪問はもちろんですが、現地周辺の不動産業者を訪問し、物件資料やレントロールを見せて「どの賃料で入居がつくか」を確認しましょう。

賃貸仲介業者であれば周辺の賃貸需要に詳しいため、想定している家賃で入居付けができそうかについては経験に基づいた回答、アドバイスをくれるはずです。

ヒアリングした結果、業者が出しているシミュレーション通りに入居しそうにない場合には、改めてシミュレーションをし直した方が良いでしょう。

6.6.契約、融資打診、決済をする

現地訪問や不動産業者へのヒアリングを済ませ、購入の意思が固まったら、実際に購入意思を示します。

「買付証明書(買い付け)」と呼ばれる、意思表示の書類を提出した後、契約に進みます。

買付証明書自体は、撤回することの金銭的なリスクはほとんどありませんが、契約は多くの場合手付金を払うこととなり、撤回にするには手付金の放棄が必要ですので、手付金ありの契約については慎重に行わなければなりません。

なお、融資が引けるか分からない状態で契約することが多いのですが、融資が希望条件で通らなかった場合にリスクなしで契約を解除できる「ローン特約」をつけることを忘れずに行いましょう。

契約と並行して融資審査を行います。金融機関については、不動産業者の紹介で行くのが良いでしょう。いい条件のローンを引き出しやすくなります。自身で案件を持ち込んでも良いのですが、門前払いとなるケースも多いです。

また、金融機関から物件についての質問などもなされますので、スムーズに審査を進めるためにもファイナンスアレンジは不動産業者に任せましょう。

金融機関の審査に無事に通ると、金銭消費貸借契約、決済という流れになります。

6.7.賃貸経営をする

決済を終え、ようやく物件が自分の物になりましたが、ここからが賃貸経営のスタートです。

空室が出たり、大規模修繕が発生したりと、多くのイベントが発生します。その度に、オーナーとして適切な判断をしていかなければなりません。

賃貸経営の詳細については本記事では割愛しますが、一つポイントを挙げるとするならば、「賃料を下げないことを優先して経営すること」です。

空室を埋めるためなどに安易に賃料を下げると、月々は千円や2千円の違いでも、売却時には数十万円単位で価格が変化しますので、なるべく空室を埋め、家賃を下げない運営を行う必要があります。

6.8.売却をする

最終的には、売却をして初めて、その投資が成功だったかどうかが分かります。

日々の点検や修繕を適切に行い、またなるべく高い賃料で入居し続けてもらう事で、高く売却をすることにつながります。

売却についても本記事では割愛しますが、実際に売却をしたいと思ってから実際に決済できるまでに半年、もしくは1年くらいかかるケースが多いです。前もって売却の準備をしなければならないことを覚えておきましょう。

7.さいごに

いかがでしたでしょうか。不動産投資について、漠然としたイメージしかお持ちでなかった方が、始め方や物件の選び方について具体的なイメージを持つことができれば幸いです。

この他、初心者の方向けのノウハウはこちらの記事でまとめています。

我々も、不動産経営に踏み出したい、あるいはまだ何も分からないけれどサポートを受けたい、と言った方向けに無料でご相談の場を準備しておりますので、ぜひご利用してみてください。

武蔵コーポレーションの無料投資相談はこちらから

皆様の不動産投資の成功を祈っています。

コメント