「資産運用についての知識もないし、資産もほぼゼロ。だけど資産運用を始めたい」

老後2000万円問題や新型コロナウイルスの流行を経て、多くの方が資産運用を考え始めています。しかし、資産運用を行うには多くの方法があり、自分にとってどんな商品が最適なのかわからず悩む方も多いのではないでしょうか。

そこで、本記事では資産運用についての知識も資産もほとんどない初心者の方にとっておすすめの資産運用を4つ、ご紹介します。

また、資産運用の役に立つような下記の知識もお伝えします。

- 初心者が資産運用を行うにあたりぜひ活用したい制度

- 資産運用で失敗しないための注意点

- 年代別・資産別のおすすめ資産運用

- おすすめの証券会社、本

この記事をお読みいただくことで、資産1000万を築く上での第一歩になるような知識を網羅できます。ぜひご覧ください。

目次

1. 初心者におすすめの資産運用4選

ここでは初心者の方におすすめの資産運用を4つ、紹介します。資産運用の商品にはいくつもの種類がありますが、初心者の方にとっては次にあげる4つの商品をオススメします。

| おすすめの資産運用方法 | おすすめポイント | 留意すべきリスク |

| 1.ファンド | ・プロの運用会社に運用を任せられる ・少額から投資を始められる ・リスク分散できる ・透明性が高い |

・手数料がかかる ・元本保証ではない |

| 2.株式投資 | ・キャピタルゲインを狙える ・ 配当金を得られる ・ 株主優待を得られる |

・ 投資額が大きくなりがち ・ 値動きが激しい |

| 3.REIT | ・少額で不動産に投資できる ・高利回りの分配金(副収入)期待できる |

・賃料、地価の下落で分配金が減る |

| 4.債券 | ・預金よりも高い金利で運用できる ・元本保証 |

・価格変動リスク ・ 流動性リスク ・ デフォルトリスク |

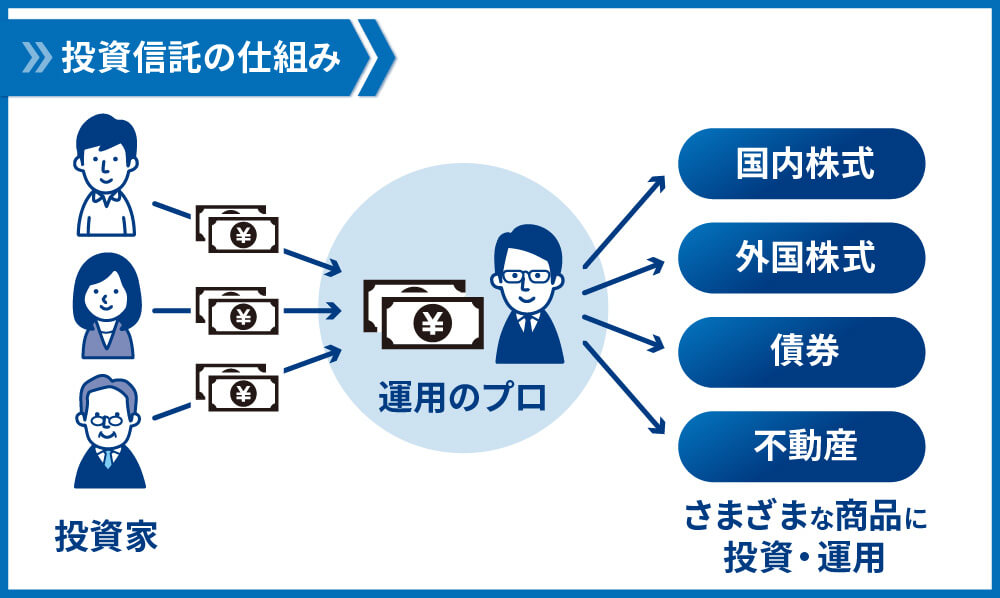

1.1. 投資信託(ファンド)

投資信託は、不特定多数の投資家から資金を、運用の専門家が複数の資産に分散投資し、その収益を投資家に分配するものです。

一口に投資信託と言っても、下の例のようにいろいろな商品があります。

- 日本株だけに投資をする投資信託

- 日本以外の先進国株式に投資をする投資信託

- 株だけでなく債券や不動産にも投資をする投資信託

おすすめポイント

投資信託は初心者の方に特におすすめです。ポイントは以下の4つです。

- プロの運用会社に運用を任せられる

- 少額から投資を始められる

- リスク分散できる

- 透明性が高い

① プロの運用会社に運用を任せられる

運用のプロに資産の運用を任せられます。個人では海外株式への投資は中々難しいですが、投資信託であればそうした難しいところも回避できます。

② 少額から投資を始められる

株や債券に投資をする場合は基本的にある程度まとまった資金が必要になります。一方、投資信託であれば100円程度から始められるため、初心者の方でも投資をしやすいです。

③ リスク分散できる

特定の資産だけに投資をせず、さまざまな銘柄・商品に分散して投資をするため、資産が大きく減るリスクを低くできます。

④ 透明性が高い

毎日基準価格が公表されているため、資産の価値や値動きが把握しやすいです。

リスク・デメリット

投資信託には次のようなリスク・デメリットも存在します。

元本保証ではない

① 手数料がかかる

投資信託では、プロに運用を依頼する分、手数料がかかります。

- 販売手数料(ファンドの購入時にかかる)

- 信託報酬(ファンド保有時にかかる)

- 信託財産留保額(ファンドの解約時にかかる)

こうした手数料のために、運用益がそのまま利益になるわけではないことに注意が必要です。

② 元本保証ではない

投資信託の運用成績は市場環境によって変化します。そのため、運用がうまくいかず損失を生む可能性もあります。

投資信託の中でも証券取引所に上場している投資信託のことを上場投資信託(ETF)と言います。株式に近い投資信託で、取引所において自由に取引をすることができます。また、価格も株式同様にリアルタイムで変動します(投資信託は、1日1回基準価格が計算されて価格が決まります)。

投資信託に比べて、信託報酬が安いことが多いです。

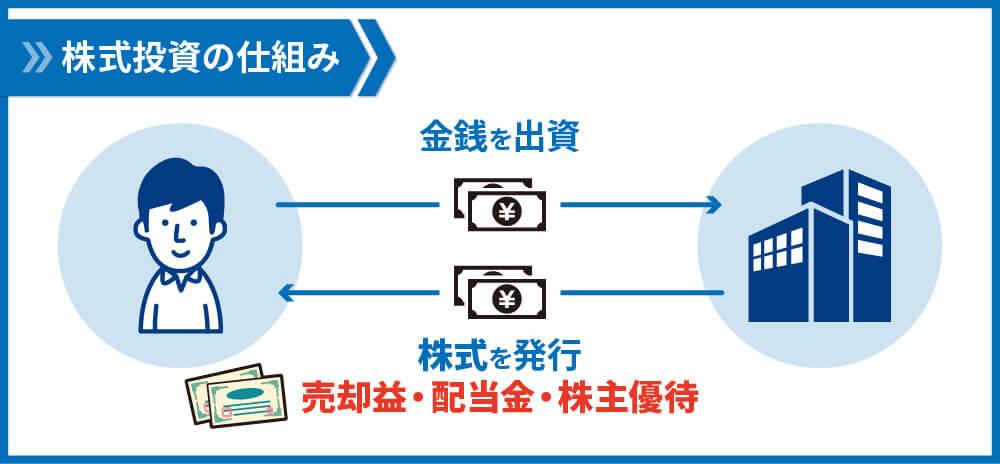

1.2. 株式投資

株式会社が資金調達のために発行する株式を購入する投資方法です。株を買う時の値段より高く売ることで売却益を得るのが基本です。そのほかにも、企業が出す配当金や、株式を保有する株主に対してする株主優待を目的とすることもあります。

おすすめポイント

株式投資は次のような点がオススメです。

① キャピタルゲインを狙える

② 配当金を得られる

③ 株主優待を得られる

① キャピタルゲインを狙える

株式投資の大きなメリットの一つは、株の値上がりによるキャピタルゲインを狙えることです。例えば、X社の株を10万円で購入し、その後株価が上昇して12万円で売却できれば、2万円の利益を得ることができます。

中には株価が10倍に跳ね上がる「10倍株(テンバガー)」も存在します。大きなキャピタルゲインを狙えるのが株式投資のメリットです。

② 配当金も得られる

値上がり益だけでなく、配当金によるインカムゲインも得られるのが株式投資のメリットです。配当金は企業活動によって得られた利益を株主に還元するものです。毎回一定額ではなく、配当金が増えることもあれば、減ることもなくなることもあります。

③ 株主優待がある

株主優待は企業が株主に対して、保有する株式数に応じてギフトを贈るものです。例えば、次のような優待を得られます。

・一番搾り詰め合わせセット(キリンホールディングス)

・買物優待券(ビックカメラ)

・カタログギフト(オリックス)

リスク・デメリット

② 値動きが激しい

① 投資額が大きくなりがち

株式を購入する場合、通常では売買単位(単元)の整数倍の株数で取引が行われます。1単元何株かは企業が決められますが、ほとんどの場合100株です。

そのため、株式を購入するために必要な金額は大きくなりがちです。株価1000円の企業であれば10万円、株価10000円の企業であれば100万円が必要になります。

もっとも、単元未満株取引を行えば単元未満でも取引を行うことができます。ですが、この場合は株主優待を受けられないなど株主の権利に制限がかかります。

② 値動きが激しい

株式投資は投資信託や債券などと比べると値動きが激しい商品です。そのため、売却時に損失を被ることもあります。

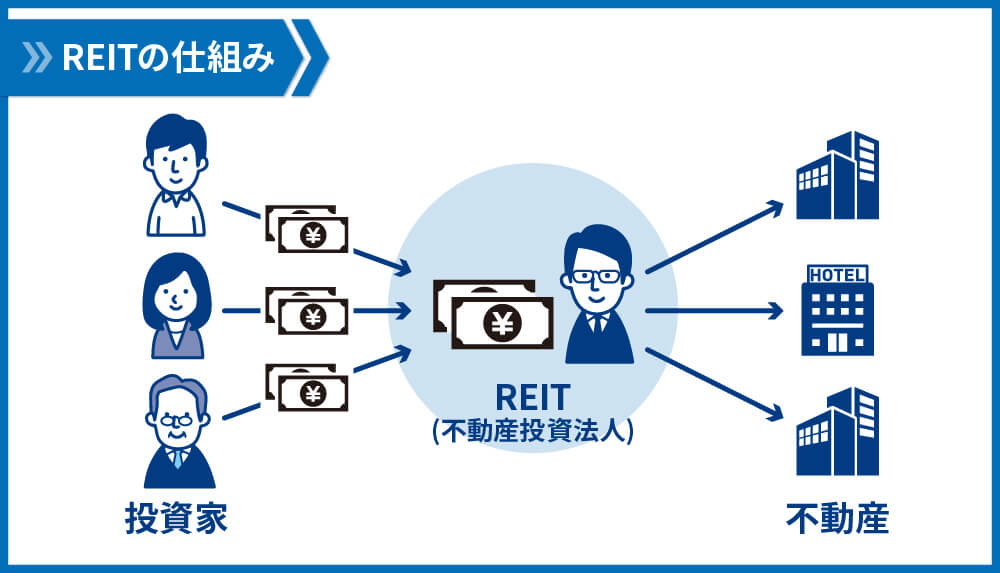

1.3. REIT

REITは不動産(オフィスビルや商業施設等)に投資し、その賃貸収入や売買益などの運用益を分配するものです。

不動産投資信託と呼ばれ、少額の資金で不動産投資を行うことができます。

おすすめポイント

REITがおすすめのポイントは次の通りです。

- 少額で不動産に投資できる

- 高利回りの分配金(副収入)期待できる

① 少額で不動産に投資できる

大勢の投資家から資金を集めるため、一人当たりの資金は少額で、不動産に投資をすることができます。個人では買えないような大型の商業ビルやホテルにも投資をすることができます。

② 高利回りの分配金(副収入)を期待できる

不動産を運営して得た利益を分配金として得ることができます。J-REIT(日本の不動産投資信託)の分配金利回りは平均で3.5%です。これは、東証一部に上場している株式の配当利回りや後述の債券と比べると高い水準です。

リスク・デメリット

- 元本保証ではない

- 賃料、地価の下落で分配金が減るリスク

① 元本保証ではない

REITは株式と同様、大きく値下がりするリスクもあります。

② 賃料、地価の下落で分配金が減るリスク

間接的ではあれ、不動産に投資をしていることには変わりません。そのため、テナント賃料や土地の値段が下がることで、分配金も減るリスクがあります。

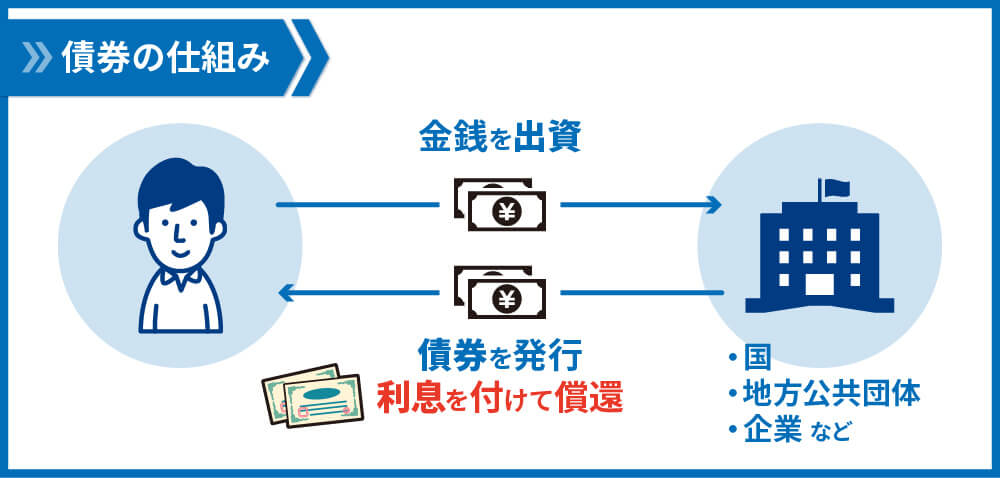

1.4. 債券

債券は発行者(国・地方・企業など)が資金を借りるために発行する借用証書です。国が発行すれば国債、地方が発行すれば地方債、企業が発行すれば社債といった具合です。

おすすめポイント

- 預金よりも高い金利で運用できる

- 元本保証

① 預金よりも高い金利で運用できる

例えば個人向け国債は金利の下限が0.05%となっています。メガバンク等の普通預金金利は0.001%であることを考えると、資産を預金よりも高い金利で運用できます。

② 元本保証

債券は満期保有することで額面全額を受け取ることができます。途中で売ることもできますが、その場合は価格が上下します。ローリスク・ローリターンで運用できる商品と言えます。

リスク・デメリット

債券のリスクには次のようなものがあります。

② 流動性リスク

③ デフォルトリスク

① 価格変動リスク

市場金利の変動により、債券価格が変動するリスクです。債券の償還までの期間が長い債券(長期債)や、低い利率の債券(低クーポン債)ほど価格の変動が大きい傾向にあります。

② 流動性リスク

債券は当初決められた期限日に召喚されますが、期限日よりも前に売却可能です。ただし、換金したいときに換金できない場合や換金によって価格を大きく下げるリスクも存在します。

③ デフォルトリスク

債券の利子や元金が支払い不能になることや、支払いが遅れるリスクです。格付け(信用度)が低い債券ほどこのリスクは大きくなります。

2. 初心者が投資をするときに活用すべき制度

ここまで、初心者の方におすすめの運用商品をご紹介してきました。投資商品を選ぶのと同様に大事なのが、「お得な制度を徹底的に活用する」ことです。この章では国が用意した優遇制度をご紹介します。

- 運用益に本来かかる税金が非課税

- ぼったくり投資商品に出会う確率が低くなる

など、初心者の方にとって大きなメリットがあります。積極的に活用してください。

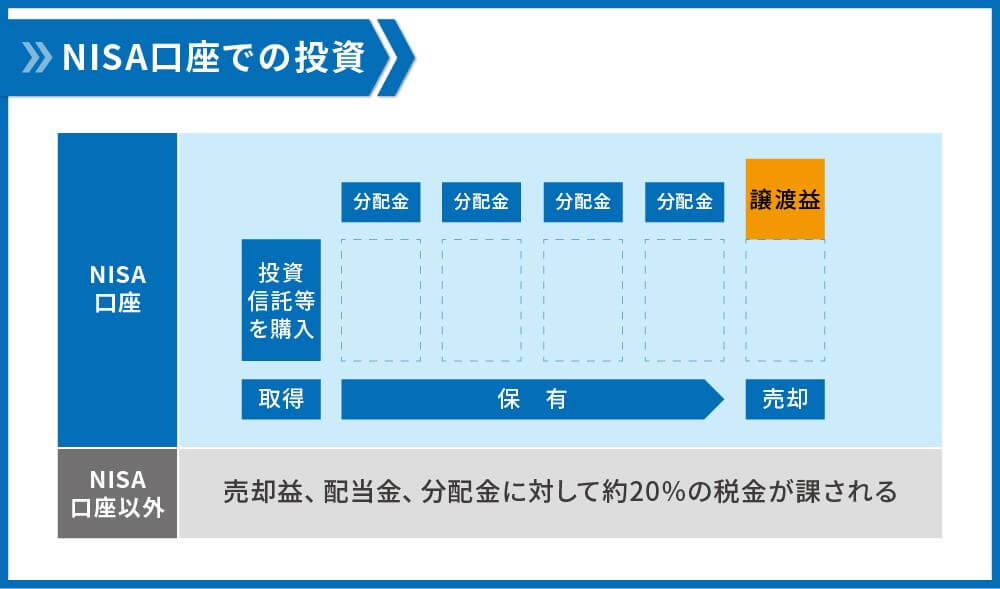

2.1. NISA

NISAは短期的な投資向けの投資非課税制度です。NISAを活用することで株式や投資信託などの運用で得た利益が非課税となります。

通常であれば、投資商品の運用で出た利益に対しては、約20%の税金が課税されます。100万円儲けたら、約20万円が税金として徴収されてしまいます。ですが、このNISA制度を活用することでそうした税金が非課税になります。

NISA口座で投資信託や株式を購入すると、最長5年間の非課税期間(課税なしで商品を運用できる期間)を得ることができます。5年保有したのちは、売却をするか、5年後に与えられるNISA口座枠に移すか、特定口座または一般口座に払い出し継続保有するかを選ぶことになります。

つみたてNISAと比べると非課税枠(税金が非課税のまま運用できる投資額)が120万円と大きいので、短期の株式売買で利益を得たい方にオススメです。

2.2. つみたてNISA

つみたてNISAは中長期的に投資を行いたい方向けの投資非課税制度です。つみたてNISAでは投資対象の商品が「手数料が低い」などの条件を満たしていると金融庁が判断したものに限られており、いわゆる「ぼったくり」の商品が除外されているので初心者の方でも安心して投資を行うことができます。

NISA同様、運用によって得た利益に対して税金がかかりません。

年間の非課税枠は40万円とNISAに比べると少なめですが非課税期間が20年と長く、選択されている商品も積立・分散投資向けのものが揃っているため、中長期的に資産運用を行いたい方にオススメの制度です。

なお、一括での投資や個別株式への投資はできません。

2.3. iDeCo

iDeCoは自身で投資商品を運用し老後資金を準備する年金制度です。iDeCoでは3つの税制優遇を得ることができます。

- 購入時:掛金が全額所得控除に

- 運用時:運用益が非課税

- お金を受け取る時:控除により税金を抑えられる

iDeCoの掛金は全額所得控除になります。所得が控除されるに従い、所得税・住民税の負担を軽減できます。また、NISA同様、商品の運用によって得た利益に対しては税金がかかりません。さらに、iDeCoで用意した資金を受け取る時には各種の所得控除によって、支払う税金を抑えることができます。

こうした税制メリットがある一方で、原則60歳になるまで引き出せないというデメリットがiDeCoには存在します。そのため、老後資金を用意したい方におすすめの制度です。

NISAやiDeCoについてはこちらの記事で詳しく解説しています。

3. 初心者が資産運用を始める際のポイント

この章では初心者の方が資産運用を行う上で知っておきたいポイントをご紹介します。

闇雲に投資を行っても、思うように資産が増えなかったり、暴落に巻き込まれて資産を大きく減らしてしまったりしてしまいます。この章のポイントを押さえることで、安定した資産運用に近づけます。

① 支出を減らして投資資金を確保する

② 生活防衛資金を確保する

3.1. 支出を減らして投資資金を確保する

資産運用を行うにあたり、商品選びよりも大事なことがあります。それは、投資の資金をできるだけ多く確保することです。

同じ年5%の利回りで商品を運用する場合でも、元本が大きければ大きいほど、得られる利益も大きくなります。

1000万円を元手に運用する場合 → 年50万円の利益

逆に、元手になる資金が少なければ運用を行ってもインパクトが大きくありません。

つまり、資金が少ないうちはいかに元手を用意できるかが重要になります。そのためには、支出を減らすことでいかに月々の収入から投資に回せるかが重要です。

資産運用を始める前に、下記のような支出の見直しをおすすめします。

- 家賃

- 水道光熱費

- 携帯、通信費

3.2. 生活防衛資金を確保する

長い人生においては、いつなにが起こるかわかりません。自分の資産をすべて投資に回していると、職を失ったときに目の前の生活をすることもままならなくなってしまいます。投資商品はすぐに換金できないものも多いので、生活防衛資金として一定額を預金として持っておくのがおすすめです。

具体的には、生活費の6か月分の生活防衛資金を持っておくといいでしょう。

4. 年代別・資産別のおすすめ資産運用

ここでは、年代別・資産別におすすめの資産運用をご紹介します。年齢や資産額によってとるべきリスクは異なります。あくまでも目安ですが、ご自身の資産形成の参考にしてください。

| 年齢/資産額 | 0円 | 100万円程度 | 1000万円以上 |

|---|---|---|---|

| 20~30代 | 投資信託+貯蓄 | 株式投資 | 株式投資 |

| 40~50代 | 投資信託+貯蓄、債券 | 投資信託、株式投資、債券 | 不動産投資 |

20代~30代の若い方は時間を味方につけて資産を増やしていくのがおすすめです。具体的には、初めのうちは貯蓄をしつつ投資信託を購入することで資産を増やしていきます。中でもS&P500という米国主要企業500社銘柄が含まれる指数(インデックス)に投資をするインデックスファンドがおすすめです。

20代・30代で100万円以上貯めた後は株式投資を行うのも視野に入ります。

40~50代は積極的に資産運用を行いつつも、老後を見据えてある程度安定性も検討しなければなりません。債券はローリスク・ローリターンで運用できるため、資産配分の一部として組み込むのもいいでしょう。

資産が1000万円以上ある方や年収が高い方は不動産投資がおすすめです。ミドルリスク・ミドルリターンで資産を安定的に増やすことができます。中でもオススメは一棟アパートへの投資です。毎月賃料収入を得ることができ、本業に加えた収入の柱とすることができます。

初心者の方向けの不動産投資についての詳細はこちらの記事で紹介しています。

5. 初心者におすすめの証券会社

この章では、初心者の方が資産運用を始めるのにおすすめの証券会社をご紹介します。

5.1. 楽天証券

楽天証券はネット証券会社の一つです。以下のようなメリットがあり、初心者の方が資産運用を始めるのにオススメです。

・手数料が安い

楽天証券は株等を購入する際の手数料が安いという特徴があります。例えば、日本株であれば1日100万円までの取引であれば手数料が無料になります。

手数料は資産運用を行うのであればできるだけ抑えたいものですが、こうした制度はありがたいですね。

・ポイントが手に入る

楽天証券含め楽天グループはポイントの還元が多いのが特徴です。株式を購入したり、投資信託を保有したりすることでポイントを貯めることができます。また、投資信託の積立を楽天カード決済で行うと100円につき1ポイントがもらえます。

他の楽天サービスと組み合わせることで、大量のポイントを得ることができます。

・日経新聞が読める

楽天証券に口座を開設することで、日経テレコン(楽天証券版)を利用することができます。通常であれば有料の日経新聞などの記事が見られるのが大きなメリットです。

5.2. SBI証券

楽天証券同様におすすめなのがSBI証券です。ネット証券の王道的な立ち位置の証券会社です。

・手数料が安い

楽天証券同様、各種取引の手数料が安いのがSBI証券の特徴です。楽天証券同様、国内株が1日100万円まで手数料無料で取引できます。さらに、SBI証券であれば25歳以下の方の手数料が実質0円になります。

・個別株が単元未満株で買える

楽天証券では国内の個別株式を単元(多くの場合100株)未満で購入することはできません。一方で、SBI証券はS株という単元未満株の取引が行えます。資金が少ない初心者の方にとってはありがたい制度です。

・クレカ積立のポイントが入る

楽天証券程強力ではありませんが、SBI証券でもクレジットカード決済でVポイントが貯まります。

6. 資産運用のおすすめ本

この章では、初心者の方が資産運用を始めるにあたり読んでおきたい本をご紹介します。

6.1. 本当の自由を手に入れる お金の大学(両@リベ大学長)

高校生時代に起業しその後様々な失敗を経験しながら「経済的自由」を手に入れた著者がお金の不安から解放されるためのノウハウについて記載した本。「貯める」「稼ぐ」「増やす」「守る」「使う」という5つの観点からお金に関してすべきこと・すべきでないことを実践的に伝えている。

6.2. お金に強くなる!ハンディ版(山崎 元)

証券、銀行、生命保険、投資信託会社、シンクタンク業界を経験し金融業界を知り尽くした著者が、お金との付き合い方や資産運用をゼロから始める実践的手法、運用時のリテラシーについてわかりやすく解説している書籍。お金をどれくらい貯め、どの程度の資金で何に投資をすればいいのかが明確に書かれている。

この他、お金に関する勉強になる本についてはコチラの記事で紹介しています。

ぜひご覧ください。

7.おわりに

ここまで、初心者の方が不動産投資を行う上でおすすめの商品や知識についてご紹介してきました。資産運用はしっかり知識を身に付けて行うことでより成功しやすくなります。

また、4章でも紹介したようにある程度資金がたまったら不動産投資に挑戦することをおすすめします。資産運用のスピードが加速するほか、副収入を大きく得られるため生活をラクにすることができます。詳細は下記の記事で解説していますので、ぜひご覧ください。

コメント